撰文:Haiyi、Juliet、Gigi、Jenny

我們的徵途:

2023 年標志着火幣迎來一個變革時代。在公司成立 10 周年之際,我們的品牌名稱從大家早已熟悉的「Huobi」,變更爲「HTX」。這個變更不僅僅是名字上的改變,更是對我們核心價值觀的再次承諾。其中,H 代表對火幣 (Huobi) 的傳承,T 代表對波場 (TRON) 的專注,X 代表平台充滿活力的特性。對 HTX Ventures 來說,2023 年還意味着一系列結構性升級(例如孵化和研究部門的整合),以進一步優化資源配置,並加強爲投資和生態夥伴搭建的支持系統。

HTX Ventures 成立於 2018 年,致力於賦能利用 Web 3.0 和加密技術前沿潛力的各種項目。 公司業務涵蓋 DeFi、現實世界資產 (RWA)、ZK Roll-up、基礎設施、NFT、數字身份 (DID)、SocialFi、教育、GameFi、AI、Layer 1 和 Layer 2 項目等衆多領域。我們致力於通過多元化的投資,在技術進步和創新方面持續保持領先。

HTX Ventures 秉持三大核心精神:業務創新、強健的商業模式、卓越運營。這些指導原則在我們制定投資策略的過程中至關重要,確保我們不僅支持技術創新前沿項目,還支持展現可持續和可擴展商業模式的項目。通過技術前瞻性和商業战略敏銳度的結合,我們能夠識別並培育具備潛在持久影響和增長的項目。

我們採取全面的投資策略,包括直接投資和基金投資,已促使我們的投資組合顯著擴張,現已涵蓋 200 多個創業項目。 這種投資策略不僅使我們的投資領域多元化,更豐富了我們在各個領域推動有意義變革的能力。每一項投資都見證了我們對在 Web 3.0 及更多充滿活力的領域中推動創新、可持續性和卓越的堅定不移的承諾。

2023 年市場綜述與展望

回顧 2023 年,加密貨幣和區塊鏈領域呈現出一系列重大的發展、挑战和創新。

基礎設施篇

2023 年對於基礎設施來說是迎來爆發的一年, 縱觀整個基礎設施生態,面對越來越多的 Web3 用例和用戶,呈現出多種解決方案,多種技術路线的的態勢,這些方案和路线又形成交錯,等待着市場的檢驗。無論如何,這些方案始終依舊圍繞三個重點:更快捷的交易速度,更去中心化的形態,以及更安全的架構。最終的目的都是爲了打造更加易用的區塊鏈網絡。基礎設施可以談論的事情很多,在此我們挑選了一些 2023 年值得回顧的基礎設施話題,作爲總結。

2023 年值得回顧的 5 個基礎設施方面話題:

1. 以太坊發展路线

以太坊作爲最龐大的公鏈,是區塊鏈基礎設施重要的組成部分,有大量的基礎設施依托於以太坊的運行,包括各個 Rollup 二層網絡,以及账戶抽象等新型技術。 即便以太坊目前的總鎖倉價值 (TVL) 和用戶量穩居各個公鏈頭名,但距離未來區塊鏈大規模應用的目標,以太坊以及依附於以太坊的各個 Layer2 依然面臨着吞吐量不足,交易成本不適合小額高頻交易等問題。 因此,以太坊也一直在通過升級分叉,提升其本身的性能。 在 2022 年年中,以太坊完成了其擴容方案的第一個裏程碑:The Merge,將以太坊從 POW 共識轉變爲 POS 共識,更重要的是,开啓了以太坊轉變爲以 Rollup 爲核心擴容路线的方向轉變。

2023 年,以太坊經歷了一次重大的執行層升級:上海升級,核心升級內容是允許質押者領取其質押的 ETH 和獎勵。 當時流行的預測是由於大量質押被撤回,以太坊價格可能會遭到打擊,但相反的是,以太坊在升級完成後表現出了強勁的上漲動力,而且更重要的是,整個網絡在升級後保持穩定運行,而質押量在經過小幅下跌後反彈,標志着驗證者信心的回升。

以太坊的下一個重要節點是預計 2024 年 Q1 執行的「坎昆升級」,其標志着以太坊邁向下一個重要目標:分片擴容。 其中的重要提議 Pro-Danksharding (EIP-4844) 通過引入 Blob 數據塊,帶給 Rollup 和 Layer1 交互時更廉價的數據可用性,從而降低 Layer2 的交易成本。

Vitalik 在下半年也曾提出過「Exit games for EVM validiums: the return of Plasma」的議題,嘗試呼籲人們重新審視這項被遺忘的擴容技術。 雖然引起了社區的熱烈討論,但毫無疑問,在以太坊的主线發展劇情上,Rollup 擴容依然是主流路线。 對於未來我們有幾率看到一個以 Layer2 爲主要執行層的以太坊世界,以太坊主鏈更多地作爲共識層和數據可用性層退居幕後,爲衆多的 Layer2 網絡提供底層支持。

2. Layer 2 Summer

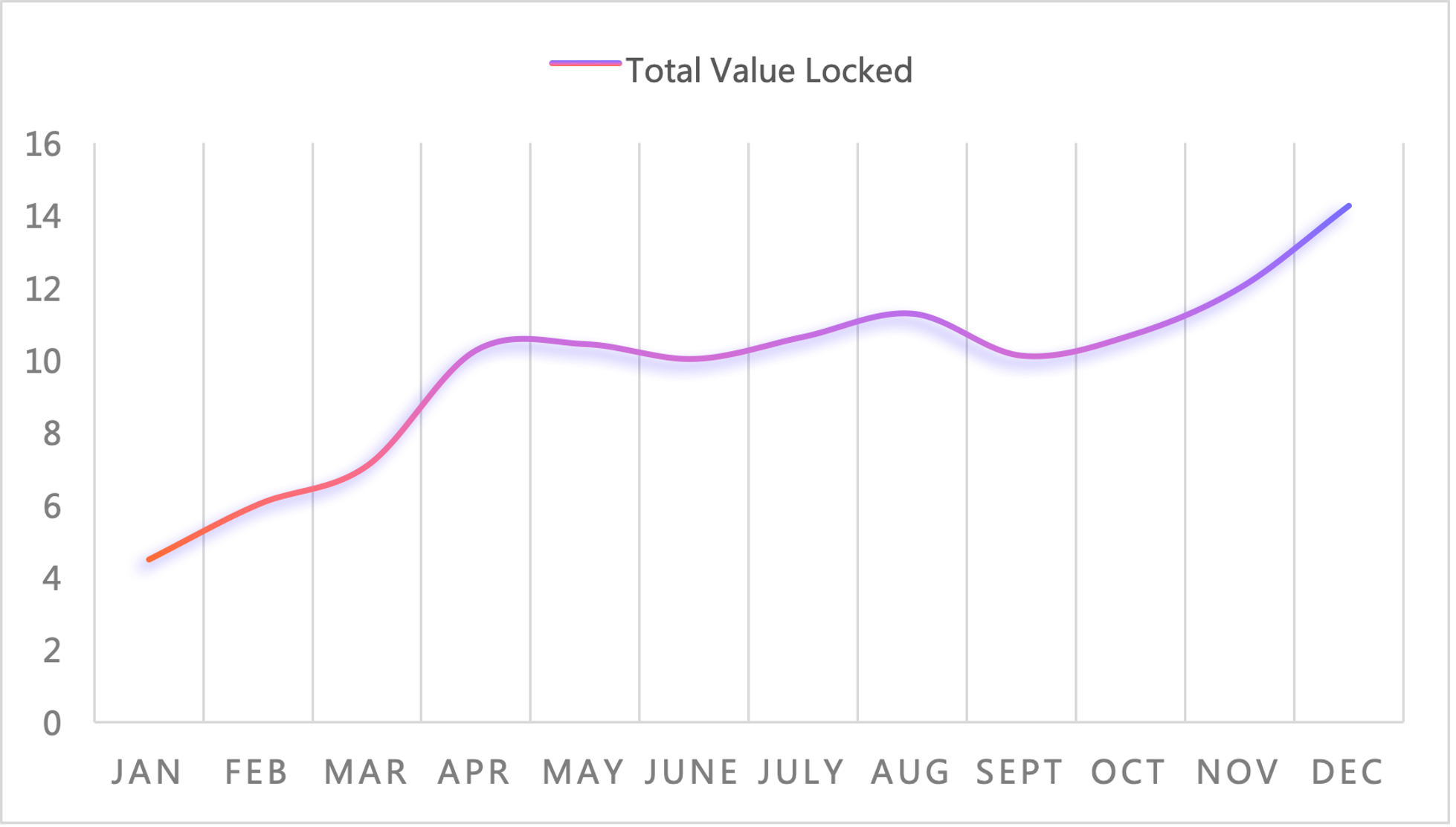

Layer2 是 2023 年發展迅速且備受關注的賽道, 時至今日市場上 Layer2 數量衆多,根據 L2Beat 提供的數據,目前市場活躍的 Layer2 網絡有 32 個,其中以 Optimistic Rollup 和 ZK Rollup 爲主。 從 TVL 數據上看,2023 年 Layer2 整體體量增長接近三倍。 從 TVL 分布上看,以 Optimistic Rollup 爲解決方案的 Arbitrum One 和 OP Mainnet 佔據了絕大部分的市場份額,其中 Arbitrum ONE TVL 佔比 52%,Op Mainnet 佔比 26.5%。 其中原因,主要包括 Arbitrum 率先實現了 EVM 兼容,使以太坊和其他 Layer1 的項目可以實現無縫部署。 其次,Arbitrum 和 OP 的率先發幣,激發了生態項目的猛烈增長。今年 3 月,隨着 Arbitrum 代幣空投的完成,其生態 TVL 迎來了接近 2 倍的增長。而 ZK Rollup 的公鏈,明顯在發幣和 EVM 兼容上節奏慢了一些,導致生態項目的增長慢於 Optimistic Rollup 系 Layer 2。

圖 1:Layer 2 鎖倉價值

在 Layer2 網絡百花齊放的今年,我們也觀察到一些 Layer2 網絡面對的問題。 其中不得不提到的就是其數據增長是否真正體現了網絡的繁榮,或者只是虛幻的假象。 多數項目通過發布空投預期,以此激勵用戶與網絡交互,我們觀察到了越來越多項目花費精力設計空頭規則,包括如何對抗女巫攻擊,如何吸引高標准的用戶。 然而我們想說的是,空投和代幣激勵作爲一種「處方」,可以有效地在其服用的時候發揮作用,但如果項目沒有在產品上真正獲得用戶信賴,效果會在空投或代幣激勵結束後快速消失。 同時,當前 Web3 用戶還遠遠達不到大衆用戶的標准,之所以這么說,是因爲我們認爲大衆用戶是相對懶惰的,在多個生態中轉移的意愿不高, 而目前愿意在 Layer2 網絡上進行交互的用戶多多少少都具備一些知識和操作技能, 因此造成了生態本身獲客和留存成本的提高,或者說內卷。 用戶對某一條公鏈的忠誠度很容易因爲競爭對手的空頭預期和流動性挖礦激勵而降低。 最好的例子,莫過於 Q4 階段由 Paradigm 和 Blur 創始人 Pacman 推出的 Blast,其作爲融合了原生收益概念的 Layer2 網絡, 將 Layer2 的熱度延續到了年底,在出世的短短幾周內,達到了 3 億美元的 TVL。 同時,作爲明星开發陣容 + 明星機構加持的項目,在賽道選擇上突出了社區玩法,將 Product-Market Fit 玩到了極致,正巧給予了當前 Layer2 競爭格局不一樣的一抹色彩, 當其他 Layer 2 還在拼技術,拼用戶質量時,Blast 用最符合社區意識的簡單功能,迅速捕獲了市場的關注度和資金量。

總體來說,我們對未來 Layer2 的發展持樂觀態度, 隨着 EIP-4844 進一步完成對 Layer2 性能的提升,我們有機會在 2024 年看到包括 DeFi,以及其他非金融 Dapp 在 Layer2 上的創新產品。

3. 模塊化技術打开區塊鏈瓶頸

在大多數公鏈繼續向着更快,更便宜,嘗試爭奪最「主流」的公鏈目標發展時,有另外一種解決方案在 2023 年被經常提起,那就是模塊化區塊鏈。 嚴格意義上,Rollup 本身也是一種模塊化技術,其專注於區塊鏈的執行層,即用戶交互層。 今年,我們看到更多關注數據可用性 (DA) 層的模塊化區塊鏈的發展,例如 Mantle 和 Celestia。 前者作爲模塊化 Rollup,利用自建的數據可用層解放 Layer2 數據可用性受以太坊限制的問題, 而像 Celestia 則打造了一個通用的模塊化區塊鏈,搭建在 Celestia 上的區塊鏈可以將 Celestia 作爲數據可用層。 我們認爲模塊化技術帶來的是更大的自由度,應用或者 Layer2 不必被主鏈的性能綁定,可以通過該項技術,獲得更大的自主權和可定制權,這裏面的想象空間很大。 雖然目前包括 Celestia 等模塊化區塊鏈的實際用例還不多,但我們明確看好該方向的發展。

當然,我們無法忽略模塊化技術進步的同時帶來的復雜性和安全問題, 這不光體現在用戶的角度,因爲原本理解單一區塊鏈的性能是十分容易的,而模塊化區塊鏈的用戶,還需要理解與其交互的其他模塊化層級。 同時,對於开發者來說,模塊化區塊鏈由於涉及到多個鏈條的交互,在安全問題上暴露出更多的風險。

4. 應用鏈現狀

在上一輪 DeFi Summer 過後,應用鏈作爲一種應對網絡擁堵和缺乏自主權的新思路被提了出來, 並由原先部署在 Starkware 上的去中心化永續合約 dYdX 取得了先例。 我們在今年 10 月看到了 dYdX V4 的主網上线,標志着 dYdX 正式從應用程序過渡到應用鏈。 在架構上,dYdX 選擇了 Cosmos SDK,這是目前主流的應用鏈架構,其賦予應用鏈根據現實需求定制共識機制的可能,並通過 IBC 協議完成與 Cosmos 網絡中其他鏈的跨鏈交互。 目前 Cosmos 上已經有超過 70 個應用鏈部署主網,成爲了市場上主流的應用鏈實施方案。

應用程序开發自己的應用鏈,主要的優勢包括:

- 性能提升:如果是搭建在 Cosmos 網絡的應用鏈,其可以完美釋放 Cosmos 10,000 TPS 的速度優勢。 同時由於不需要和其他應用搶佔區塊空間,應用本身受到的環境影響將被最小化。

- 成本降低:在交易成本方面,應用鏈同樣有着巨大優勢。 以 dYdX 爲例,其 V4 中一個重要的改動是對 gas fee 的重新設計,用戶不必繳納固定的 gas fee,而是會根據用戶交易量的不同,由協議收取相應比例的費用,交易體驗更像是在中心化交易所上交易。

- 自主權提升:自主權的提升包括多個方面,如智能合約升級,數據可用性,排序器設置等等,應用鏈有能力在這些方面根據應用的需求而去定制方案。

但同樣,應用程序向應用鏈發展時也會面臨一些挑战,包括:

- 流動性隔離:獨立的應用鏈會使外部協議增加與應用交互的難度, 要知道在以太坊或者其他單體區塊鏈中,應用和應用之間交互的成本和門檻很低。 然而應用鏈獨立於其他生態之外,使得跨鏈變成唯一與其他生態交互的方式。

- 安全性:智能合約應用的共識安全直接受到其部署的區塊鏈安全性影響, 理論上所謂的安全性,本質上取決於公鏈市值大小, 而對於應用鏈來說,其自身市值決定了其協議是否有能力承載上面的資產。 這對於一些小市值項目來說,是不夠友好的。

因此,我們認爲應用鏈並不是所有應用程序都適合的一條發展路线。 例如對於經常需要和其他合約交互,同時市值偏小的項目來說,待在一條安全、繁榮的公鏈上是更加明智的選擇, 而對於需要快速、低成本交易體驗,不滿足於公鏈的限制且同時具備一定用戶基數的項目來說,應用鏈確實是一種最大化其協議本身價值的方式。

5. 账戶抽象打开 Web 3.0 億級用戶大門

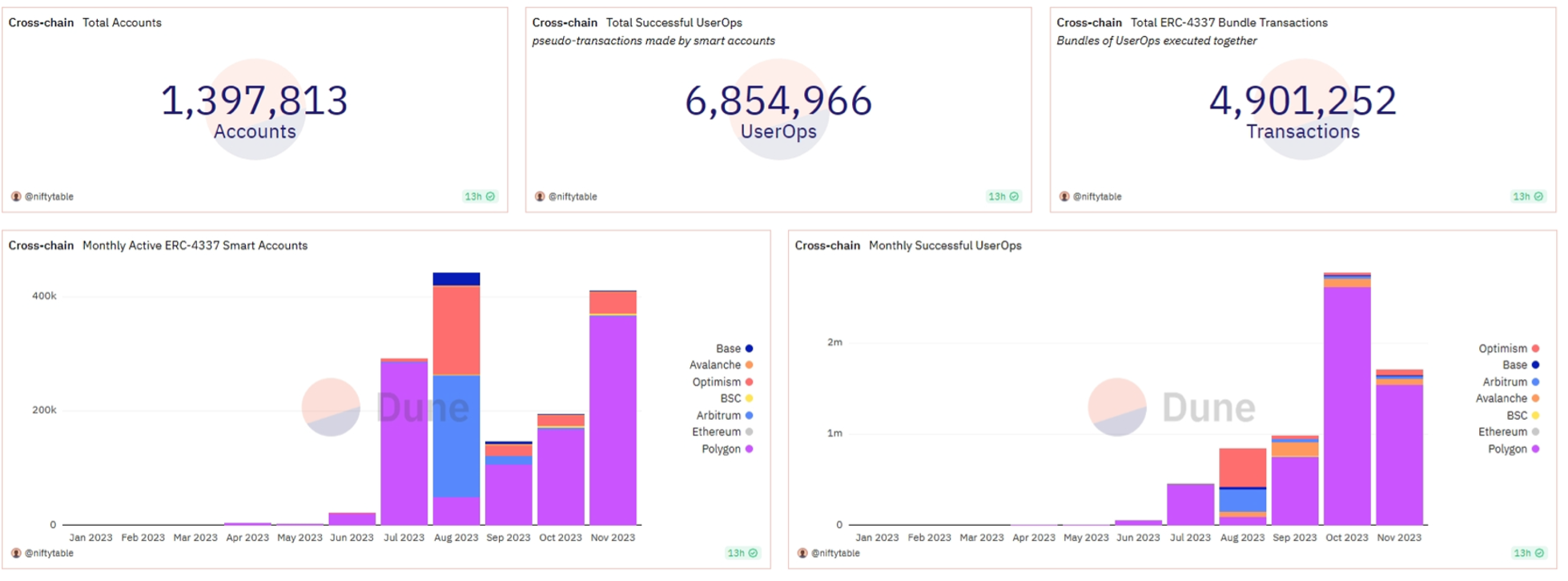

账戶抽象的概念最早出現在 2022 年,隨着 EIP-4337: Account Abstraction Using Alt Mempool 的更新(一個完全避免共識層協議更改的账戶抽象提案,而是依賴於更高層級的基礎設施),不少團隊开始圍繞账戶抽象打造產品。 在終端產品上,目前的方向主要包括通過集成账戶抽象實現了社交登錄,社交恢復,代付 gas,批量處理交易等功能的智能合約錢包, 在這面許多團隊已經在 2023 年交付了產品,包括 Argent、Avocado、Unipass 等,他們在用戶體驗上都做出了很大的創新。 據 Dune 數據顯示,目前全鏈已有接近 140 萬個基於 EIP-4337 創建的账戶,產生了接近 700 萬次交易 (UserOps)。 截止本文發布,每月活躍的智能合約账戶超過 40 萬。

圖 2:ERC-4337 智能账戶採用情況,來源:Dune.com

對於未來,我們相信账戶抽象可以打开 Web3 大規模應用的大門, 但同時账戶抽象依然面臨一些挑战,包括更加復雜的技術堆棧造成的安全風險增加,gas fee 費率的上升等等, 因此我們也認爲 Layer2 等費率低廉的公鏈是發展账戶抽象技術最好的土壤。

DeFi 篇

對比 2022 年的多起暴雷事件,2023 年對於去中心化金融 (DeFi) 而言是一個穩定發展的時期。 在協議種類上,目前有超過 30 種 DeFi 協議,相比去年,市場更加細分化,專業化。 LSD 和 RWA 的敘事給 DeFi 帶來了新的用戶和關注度。 以下挑選了一些我們認爲值得關注的 DeFi 話題。

2023 年值得回顧的 3 個 DeFi 方面話題:

1. DeFi 協議現狀

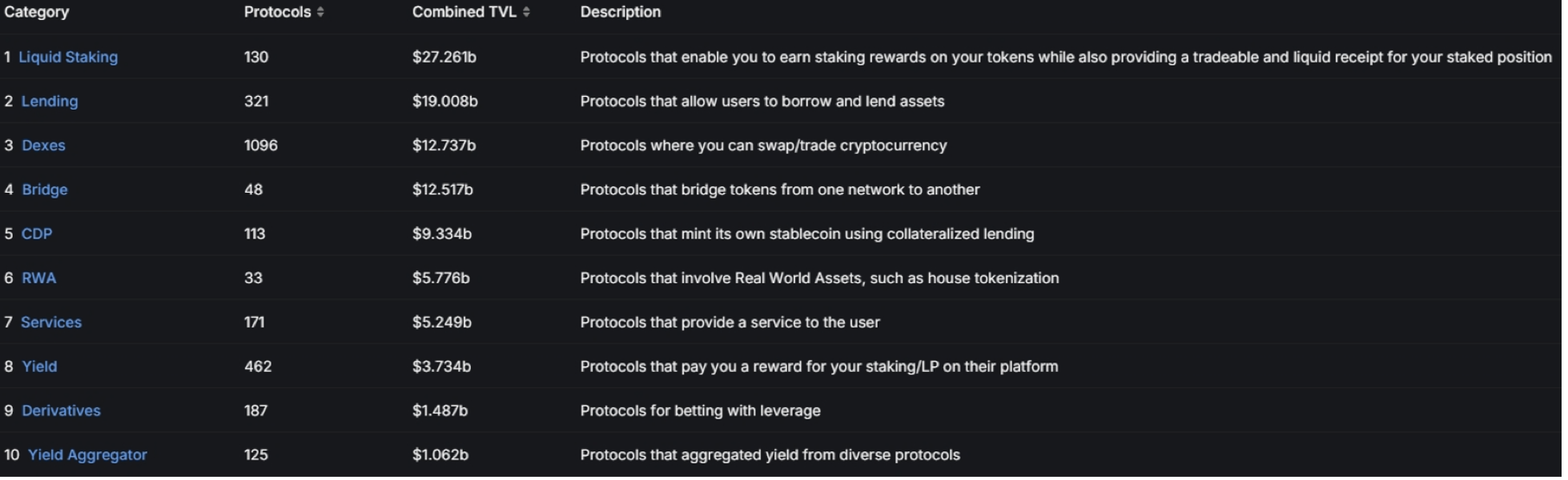

2023 年 DeFi 在總鎖倉價值上呈現平穩態勢,截止本文發布,有 470 億美元的價值被鎖定在 DeFi 合約中,較 2022 年 12 月 31 日的 380 億美元上升了 23.6%。

圖 3:總鎖倉價值,來源:Defillama.com

公鏈佔比上,以太坊佔比 56%,佔據絕對優勢,TRON 佔比 16%,排名第二。 項目方面,Lido、Maker 和 Justlend 排名 TVL 前三,其中 Lido 的 TVL 就佔全鏈 TVL 的 41%。

收入方面,Maker 憑借 50 萬美金的日收入排名第一。 前二十名收入的項目中,有八家是交易所或者衍生品交易所,三家是借貸協議, 交易所與借貸依然是 DeFi 中獲取價值的頭部協議種類,當然競爭也是最激烈的。 根據統計,目前有超過 1000+ 的去中心化交易協議,分布在 234 條公鏈上。

圖 4:DeFi 類別,來源:Defillama.com

2. 現實世界資產 (RWA)

RWA (Real-World Assets) - 現實世界資產是 2023 年不能不提到的新 DeFi 題材, 在相對低迷的市場中引起了不小的關注,通常來講 RWA 主要着重於將現實世界中的資產通過鏈下鏈上確權,實現鏈下資產及其所伴隨的收益轉移到鏈上。作爲一種 RWA 的法定穩定幣已經在加密貨幣市場展現了其重要的用例, 而其他現實世界資產所綁定的 RWA 資產在 2023 種迎來了爆發, 這裏 MakerDAO 的美國國債 RWA 已經達到了 28 億美金的規模,踏出了 RWA 大規模應用的第一步, Avalanche 也通過發展 RWA 生態,嘗試爲傳統機構資本提供良好的鏈上平台。

這裏的宏觀背景,是美聯儲加息,美國國債收益率上漲至 5%。在 DeFi 市場整體收益處於低位的 2023 年,現實世界中的收益被轉移到鏈上,也是一個順水推舟的過程。 當然,未來 RWA 的推進需要大量的鏈下基礎設施、監管的完善,以及鏈上預言機、錢包、跨鏈技術的進步, 但無論如何,現實資產上鏈的大門已經被打开,我們有機會在 2024 年看到更多 RWA 資產的潛力。

3. 去中心化穩定幣

對於市場主流的穩定幣 USDT 和 USDC 來說,一直以來的一個聲音便是抨擊其存在過於中心化的風險, 目前 USDT 和 USDC 佔據的市場份額超過 90%, 而 3 月份的 USDC 脫錨事件,增加了市場對於中心化穩定幣風險的討論, 加密市場也從一开始就在不停嘗試創造一種盡量脫離傳統世界風險的加密原生穩定幣。 截止目前(11 月 29 日),市場上採用超額抵押 (CDP) 發行的穩定幣超過 120 種,同時我們在 2023 年看到的一個趨勢是各大 DeFi 協議都在發展其原生的去中心化穩定幣, 已經面市的案例包括 Curve 發行的 crvUSD 和 AAVE 發行的 GHO,其中 crvUSD 目前達到 1.4 億發行量,AAVE 則在以太坊上鑄造了 348 萬枚 GHO。 雖然在去中心化穩定幣發展過程中,有很多挑战尚未解決,例如 GHO 從面世至今始終沒有達到錨定 1 美元的價格,但未來我們預計將看到更多原生加密穩定幣的出現,減少對 USDT 和 USDC 的依賴。

比特幣賽道

隨着 2023 年即將結束,比特幣重現強勁勢頭,特別是自去年 10 月以來首次突破 4 萬美元的關口。市場對比特幣及其相關資產釋放出明顯的看漲信號。不過問題來了:這一勢頭能否延續到明年?還是僅僅是受到 ETF 批准預期驅動的短期炒作?今天,我們將深入探討比特幣此輪漲勢的基本推動因素,並說說我們對比特幣生態未來發展的看法。

推動比特幣增長的關鍵因素:

1. 有利的宏觀環境

2023 年底,比特幣表現出優於傳統 TMT 股票的強勁勢頭。 話雖如此,市場已經消化了導致未來幾個月利率下降的因素,而投資者預計經濟復蘇可能需要更長的時間才能反映在企業資產負債表上。 同時,投資者一直在積極尋求各種手段來對衝 2023 年發生的地緣政治衝突和經濟危機。 比特幣由於其固有的價值儲存屬性,逐漸演變爲「數字黃金」,被投資者視爲新型的替代資產。

2. 機構資金流入預期

在比特幣交易中,推動市場情緒的一個關鍵因素是各類傳統資產管理公司對比特幣現貨 ETF 的積極應用。 這體現了傳統市場對比特幣投資價值的接收和認可。 另一方面,比特幣現貨 ETF 獲得批准料將從機構市場(參與方包括授權參與者和做市商)帶來新的資金流入和流動性,從而推動比特幣市場的交易活動進一步活躍,資本效率進一步提升。

除此之外,像渣打銀行、野村證券(激光數碼)、大華銀行、摩根大通等傳統金融機構還通過制定 Web3 战略、設立 Web3 投資部門來率先推動 Web3 的採用。這進一步強化了傳統金融機構對比特幣乃至更廣泛加密生態的看漲情緒,並帶來潛在的新資金流入。

3. 比特幣減半

比特幣的下一次減半將發生在 2024 年第二季度。 減半事件每四年發生一次,每次比特幣挖礦的區塊獎勵會減少一半。 這個機制顯著降低了比特幣的通脹率。 根據歷史軌跡,市場普遍預計比特幣價格將在減半後的半年內達到歷史最高水平。 受到傳統機構資金流入預期的推動,比特幣市場的需求已大幅超過供應,進一步推高比特幣的價格。

4. 比特幣生態的創新突破

比特幣的 POW 區塊鏈最初設計用於價值轉移,缺乏可組合性。 由 taproot、ordinals 等新標准帶來的技術架構的最新突破,提高了比特幣的可組合性、可編程性和交易效率, 進一步釋放了比特幣在無信任質押、復雜的 DeFi 策略乃至遊戲方面的潛力。 比特幣作爲已經廣泛滲透的藍籌加密貨幣,在技術進步的助力下,有望在不久的將來得到更廣泛的採用。

基於以上因素,我們看好比特幣在未來一年的增長。 過去一年積極的產品开發表明,比特幣生態有幾個關鍵領域值得關注:

- 开發者 SDK 和市場:Oyl、Unisat

- ZK Rollups:Bison、Chainway、Alpen Labs

- EVM L2/ 擴展解決方案:Botanix Labs、B2 Networks、Bitcoin Wizard

- 側鏈:Liquid Network、Threshold Network

- 質押:Babylon

總的來說,這些發展和舉措表明比特幣生態呈現出一個充滿活力且不斷變化的格局,爲其在可預見的將來持續增長和創新奠定了基礎。

SocialFi 賽道

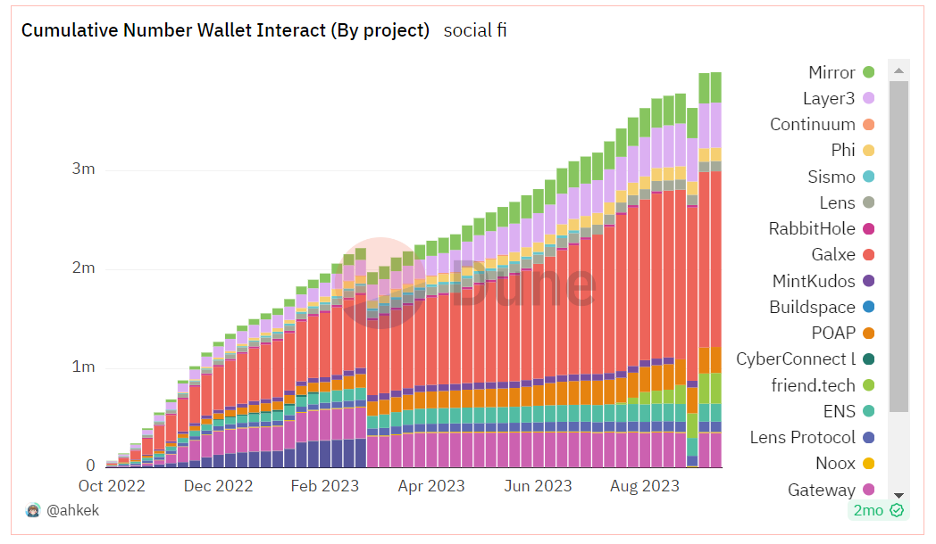

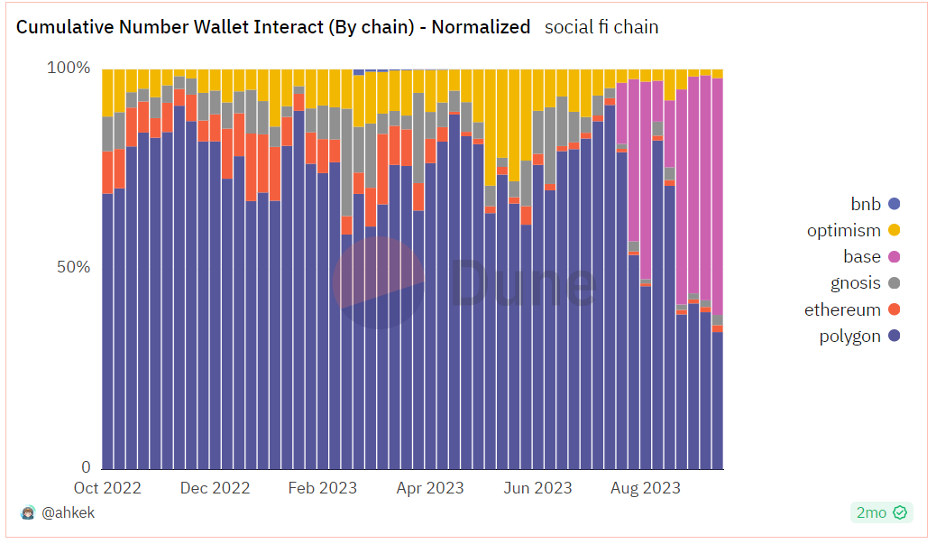

從 2021 年开始,SocialFi 這一賽道逐步進入加密領域用戶的視野, 與鏈遊的社交和娛樂屬性相似,被認爲是可以帶來大量 Web3 新用戶流量的現象級賽道。 相比 2021-2022 整個賽道較爲冷淡的處境,2023 年 SocialFi 賽道的一些玩法和設計上的創新獲得了不小的流量。 如下圖所示,整個 SocialFi 賽道在過去一年迎來了較好的發展,主流項目的累計錢包交互數接近 400 萬次以上,而 Galxe、Friend.Tech、Sismo 等新項目也收獲了不少流量。

圖 5:各項目累計錢包交互數,來源:dune.com

從特定鏈來看,目前主要的 SocialFi 項目交互集中在 Polygon 和 Base 兩條鏈上,其他鏈目前在社交領域收獲流量較少。 除了提供穩定的網絡、快速的運算速度和低廉的交互費用外,Polygon 在過去的 1-2 年的時間內積極發展生態內的各項遊戲、NFT 等應用類項目, 同時拓展受衆群,與 Web2 大 IP 機構合作,收獲了來自加密領域內外的大量流量,在整個 SocialFi 賽道方面呈現出持續穩定的流量增長。 Base 得益於 Friend.Tech 所帶來的大量流量,目前佔據了 SocialFi 賽道流量的半壁江山。 其他鏈如 Ethereum 和 BNB 等社區相關的流量增長相對比較緩慢。

圖 6:各鏈累計錢包交互數,來源:dune.com

目前,SocialFi 賽道的項目主要分爲三個主流的發展方向:

1. 社交基礎設施

社交基礎設施是整個 SocialFi 賽道的基礎建設和通用工具。 統一、簡單、便捷的基礎設施有利於降低用戶的使用門檻、減少不同 Dapp 之間的使用壁壘,同時沉澱更多的用戶和數據。 如 Galxe、Lens、CyberConnect 等項目從各個維度切入,多方面地接入用戶和承接 Dapp 產品,成爲了 Web3 SocialFi 賽道的流量入口和接口。 這一賽道隨着生態項目的進一步成熟和爆發,有望迎來階段性的流量增長機會。

2. 社交 Dapp

社交 Dapp 是目前整個 SocialFi 生態體量最大的項目類別,呈現百花齊放的發展態勢。 從項目類型上看,包括帖子論壇、粉絲平台、視頻流媒體、社交遊戲、社交身份等多種類型和玩法。 Dapp 是與用戶綁定和接觸最直接的生態項目類型。 在 2023 年,部分項目取得了較好的發展成果,其中以 Friend.Tech 的生態發展成果最爲亮眼,其通過經濟學巧妙的設計和資本加成等因素成功實現流量的突破,也爲後續的社交項目的發展和設計提供了較好的參考樣本和設計路线。 目前社交 Dapp 的主要發展方向集中在去中心化抗審查性以及玩法趣味性引發的流量增長上,分別滿足社交隱私和社交遊戲的屬性需求。 這一賽道目前集中了大量的項目开發者和活躍玩家,孕育着下輪牛市 SocialFi 賽道的 Alpha 項目。 其他的一些項目如 Facaster、Nostr 和 RepubliK 等在市場上也有一定的討論量。 總地來說,目前社交 Dapp 大多處在發展的中期,產品已上线運營或處在測試運行中,未來隨着基建類項目的上线,Dapp 或有集中的項目上线或代幣上线潮。

3. 社交機器人

社交機器人是 2023 年度 SocialFi 賽道另一吸引市場流量的項目類型。 主要包括交易機器人、收割機器人和問答機器人三大類。代表項目如 Unibot、Banana Bot、Wagie Bot 和 LootBot 等。 項目主要基於 Telegram 創建,在這一全球月活 8 億的社交網絡平台上實現加密交易等業務類型的應用。 社交機器人嚴格來說源自 Web2 社交衍生的 Web3 項目類型,其便利性極大地降低了用戶的准入門檻,有效利用平台優勢拓展大量的加密貨幣新用戶, 這類 Web2 友好的項目有着廣闊的市場需求和發展前景。 和遊戲、社交 Dapp 類似,社交機器人也是下一輪牛市的增量賽道之一。

總的來說,Web3 SocialFi 賽道處於發展的早中期階段,依賴於其他基礎設施建設的成熟,包括但不限於跨鏈信息傳輸、數據存儲、交易成本的降低以及合規性問題等。 目前 SocialFi 賽道項目類型主要包括社交基礎設施、社交 Dapp、社交機器人以及其他社交工具。 其中,社交 Dapp 數量最多品類最廣,且最有可能孕育下輪牛市的賽道 Alpha 產品。 目前,有大量的开發者在开發 Web3 社交產品,資本也在逐漸關注並投資這個賽道。 隨着部分熱度項目的上线和代幣發行,SocialFi 賽道的市場熱度逐步攀升。 在 SocialFi 賽道展現出機會的同時,也應充分意識到目前該賽道所面臨的基建類建設不完善、新用戶增長瓶頸以及潛在面臨的合規性問題。 總地來說,加密社交賽道預計在 2024 年會有集中的項目成熟、上线和發幣潮,具備較好的投資潛力和發展前景。

GameFi

2021 年遊戲賽道獲得了大量的流量和資本加持,隨後 2022 年行業遇冷, 財富效應的縮減使得依靠打金獲得用戶增長的遊戲賽道遭到滑鐵盧式的遇冷。 2023 年全年度遊戲賽道整體表現比較平穩, 作爲牛市中誕生的流量型賽道,已發幣鏈遊在整個熊市期間經歷了較長時間的盤整, 大量牛市末期融資的鏈遊項目也基本進入了开發的末期,預計本輪周期內遊戲賽道仍有較好的流量效應和項目表現。

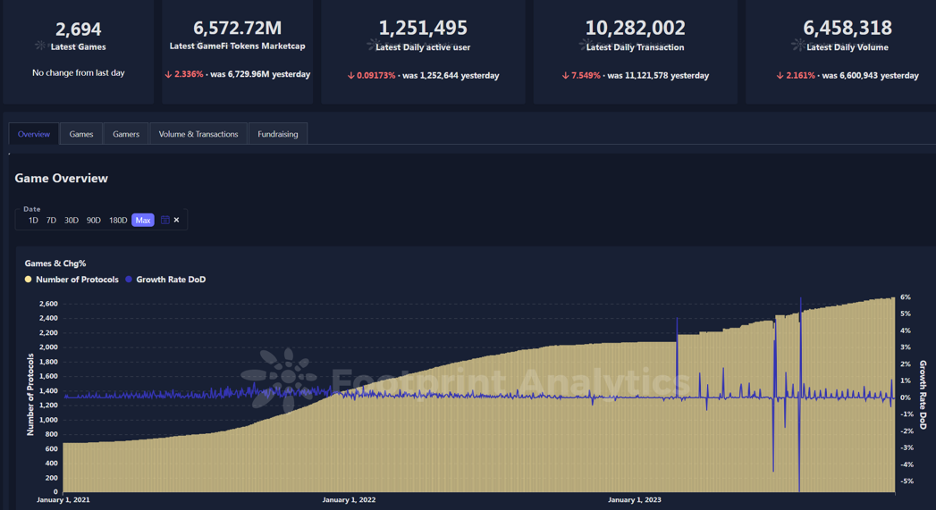

從下圖數據來看,2023 年遊戲項目仍保持持續增長態勢。 目前根據 Footprint Analytics 的項目數據統計(數據截止至 2023 年 12 月 1 日),當前市場鏈遊合約數超 2600 個,已發幣項目流通市值超 65 億美元,單日交易量超 6 百萬美元,日活地址數超 1 百萬個, 整體的市場仍在熊市下保持了一定的活躍度。

圖 7:遊戲協議數量和增長率,來源:footprint.network

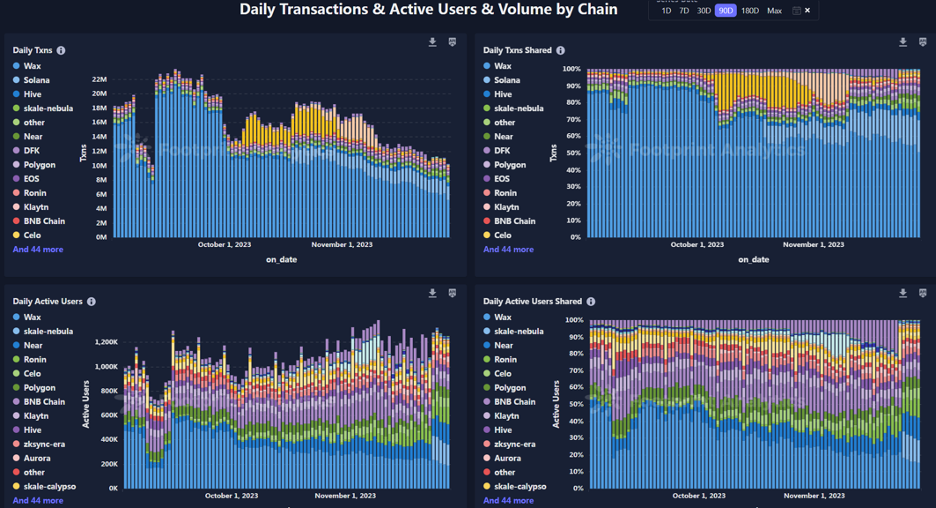

從具體的生態來看,目前整個市場的日活地址數超百萬,絕對流量集中在 Wax 鏈上。 得益於其低廉的交互成本和快捷的結算體驗,Wax 歷經牛熊仍然保持了其最高的市場佔有率地位, 其他的公鏈如 Near、Celo 和 Polygon 等也有一定的市場佔有率。

圖 8:日交易數、活躍用戶數和各鏈交易量,來源:footprint.network

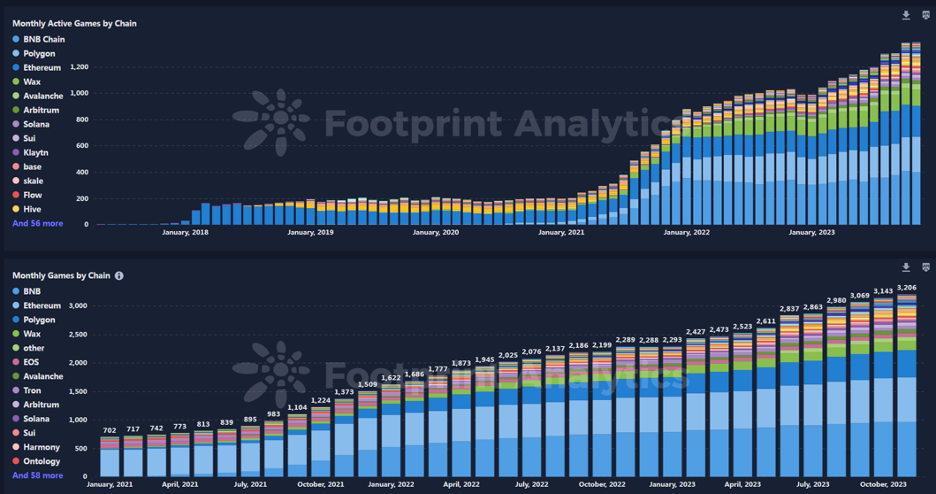

就 GameFi 項目發展而言,總體上,得益於上一輪牛市創業項目的發展和成熟,2023 年度遊戲項目增長較 2022 年有所增長, BNB 仍然是目前遊戲項目最多的生態,Polygon、Ethereum、Wax 緊隨其後,在遊戲生態項目部署上具備一定的市場佔有率。

圖 9:各鏈月度活躍遊戲數,來源:footprint.network

鏈遊整體生態在 2023 年度呈現穩步建設的發展態勢,這一賽道在下輪牛市中預計仍有較好的表現。 和上一輪代幣經濟學驅動的牛市不同,下輪牛市的驅動因素或許會從打金更加回歸到娛樂本身,遊戲的長期娛樂屬性會被定價。 作爲 Web3 領域最受期待的用戶流量賽道,下一輪牛市有望在用戶准入門檻上實現便利性上的突破,幫助更多的 web2 用戶實現無縫體驗鏈遊。 此外,在遊戲類型上,除了傳統的上鏈遊戲,制作精良的 3A 遊戲和全鏈遊戲成爲本輪熊市的重點發展路线, 3A 遊戲憑借其大制作和可玩性將有望實現用戶的顯著增長, 而對全鏈遊戲的探索有望實現新的資產類型的交互和玩兒法的升級,實現更豐富的遊戲設計和體驗。

2024 年展望總結

- 交易創新:成熟交易機器人和新交易基礎設施的誕生,見證了交易機制的不斷創新,暗示着更動態、更高效的市場交互。

- Layer 2 演進:在備受期待的坎昆升級的推動下,Layer 2 解決方案的激烈競爭可能催生出可擴展性和效率方面的重大進展,進一步鞏固該賽道的關鍵作用。

- Web3 和 X-Fi 動態:轉向真正的 Web3 項目(例如 Friend.tech 等平台的成功)標志着採取更綜合的方式,將社交和遊戲元素融入加密領域。

- 與傳統金融的融合:圍繞比特幣 ETF 和現實世界資產 (RWA) 的討論,尤其是關於比特幣現貨 ETF 突破的可能性,突顯傳統金融和加密行業正在日益融合,有望標志着市場增長和主流認可的新時代。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。