作者:Matt Hougan,Bitwise首席投資官;Ryan Rasmussen,Bitwise研究主管;編譯:0xjs@金色財經

2024年對加密貨幣而言是意義非凡的一年。

加密貨幣價格飆升至歷史新高,現貨比特幣 ETF 迎來有史以來最成功的發行,支持加密貨幣的政治家在華盛頓大獲全勝。

但我們預見未來更加光明:2025年將开啓加密貨幣的黃金時代。以下是對2025年的 10 大預測。

預測 1:BTC、ETH和Solana將創歷史新高,BTC價格將突破 20 萬美元。

預測 2:2025 年比特幣 ETF 吸引的資金流將超過 2024 年。

預測 3:Coinbase 將超越嘉信理財,成爲全球市值最高的經紀公司,其股價將超每股 700 美元。

預測 4:2025年將是“加密貨幣IPO之年”,至少五家加密獨角獸企業將在美國上市。

預測 5:由AI智能體推出的代幣將引領一場比 2024 年更狂熱的模因幣熱潮。

預測 6:持有比特幣的國家數量將翻倍。

預測 7:Coinbase 將納入標准普爾 500 指數,MicroStrategy 將進入納斯達克 100 指數,使幾乎每位美國投資者的投資組合都增添加密貨幣元素。

預測 8:美國勞工部將放寬對 401(k)計劃中加密貨幣的限制指引,促使數十億美元流入加密資產。

預測 9:隨着美國通過期待已久的穩定幣立法,穩定幣資產將翻倍至 4000 億美元。

預測 10:隨着華爾街對加密貨幣的接納度提升,代幣化現實世界資產(RWAs)的價值將超 500 億美元。

額外預測:到 2029 年,比特幣將超越 18 萬億美元的黃金市場,每枚比特幣價格超過 100 萬美元。

引言

2024年對加密貨幣來說是具有裏程碑意義的一年。比特幣飆升至歷史新高103,992美元(截至撰寫本文時,今年以來上漲了141.72%),這得益於美國比特幣現貨ETF創紀錄的推出,其資產規模達到335.6億美元。其他主要加密資產也大幅上漲:Solana年度漲幅爲127.71%,XRP上漲285.23%,以太坊飆升75.77%。與此同時,MicroStrategy和Coinbase等加密貨幣股票分別暴漲525.39%和97.57%。

創紀錄的價格並非唯一值得注意的發展。加密貨幣在2024年美國大選中脫穎而出,爲美國加密貨幣的監管前景帶來光明。當選總統·特朗普在競選活動中支持加密貨幣,誓言要建立战略比特幣儲備並改組美國SEC,該委員會歷來對加密貨幣持敵對態度。他還提名Scott Bessent爲財政部長,Bessent曾表示“加密貨幣關乎自由,加密經濟將持續存在”。進入2024年,國會大力傾向於加密貨幣,支持加密貨幣的候選人在幾場關鍵競選中擊敗了加密貨幣的反對者。我們預計未來幾個月將出台有利於加密貨幣的立法。

再加上中國和其他主要央行即將推出的全球刺激措施、機構採用率的上升以及區塊鏈技術的快速改進,2025年的前景看起來相當光明。

我們最近召集了Bitwise精英來展望2025年。我們的看法是:我們正在進入加密貨幣的黃金時代。2025年我們具體期待什么?在接下來的幾頁中,我們列出了對未來一年的主要預測。

請注意:與所有預測一樣,這些並非保證,而是我們最有根據的估計。未來是復雜且有條件的,這些預測能否完全如文中所述實現將取決於許多復雜因素。以下內容均不構成投資建議。

預測1:BTC、ETH和Solana將創下歷史新高,BTC價格將超過20萬美元

加密貨幣的三巨頭——BTC、ETH和Solana——在2024年的表現優於所有主要資產類別,分別上漲141.72%、75.77%和127.71%。與此同時,標准普爾500指數回報率爲28.07%,黃金回報率爲27.65%,債券回報率爲3.40%。我們預計這種勢頭將延續到2025年,BTC、ETH和Solana都將升至歷史新高。我們對每種資產的價格目標如下:

BTC:20萬美元。流入比特幣ETF的創紀錄資金在2024年將比特幣推至歷史新高。我們認爲這種情況短期內不會放緩(見預測2)。將這種需求與2024年4月減半導致的新供應減少相結合,再加上企業和政府的新購买……嗯,我們以前見過這種情況。(注意:如果美國政府實施建立100萬比特幣战略儲備的提議,20萬美元將變爲50萬美元或更高。)

ETH:7000美元。盡管以太坊在2024年上漲了75.77%,但第二大加密資產卻失去了許多投資者的青睞,他們要么將目光投向比特幣,要么投向與以太坊競爭的快速增長的可編程區塊鏈。但是,正如沃倫·巴菲特的格言所說:“別人貪婪時我恐懼,別人恐懼時我貪婪。”我們預計以太坊在2025年將發生敘事轉變,因爲Base和Starknet等二層區塊鏈上的活動加速,以太坊現貨ETF將吸引數十億美元的流入。另一個催化劑是什么?基於以太坊構建的穩定幣和代幣化項目的大規模增長。

Solana:750美元。加密貨幣中的鳳凰,從2022年市場崩盤的灰燼中崛起,在2024年飆升至新高度,由一場使GameStop傳奇看起來平淡無奇的Meme幣狂熱推動。我們認爲Solana的勢頭才剛剛开始建立。2025年的催化劑將是“嚴肅”項目遷移到該網絡,以補充其在Meme幣中的主導地位。我們已經看到了像Render這樣的項目的早期例子。我們預計這將在未來一年加速。

催化劑:

機構投資

企業購买

大型券商批准

美國战略比特幣儲備

更好的監管/政治環境

比特幣減半導致供應緊張

二層擴展

宏觀意外之財(降息、中國刺激措施)

加大配置(3%是新的1%)

潛在不利因素:

華盛頓方面的失望

槓杆爆倉

政府拋售

Meme幣狂熱失敗

令人失望的降息

預測2:比特幣ETF在2025年將吸引比2024年更多的資金流入

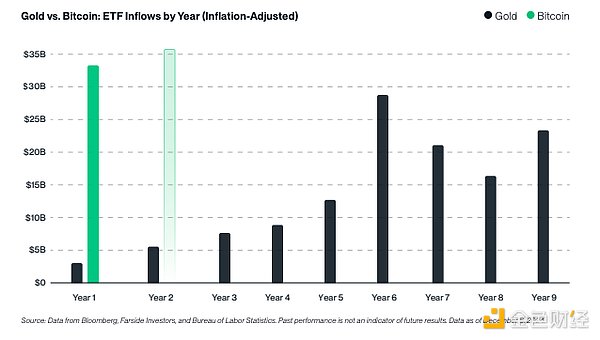

2024年1月美國比特幣現貨ETF推出時,ETF專家預測該群體在第一年將有50億至150億美元的資金流入。它們在頭六個月內就超過了該範圍的上限。自推出以來,創紀錄的ETF已吸引了336億美元的資金流入。我們預計2025年的資金流入將超過這一數字。

這是怎么可能的?有三個原因:

第一年通常是ETF最慢的一年:比特幣ETF推出的最佳歷史類比是2004年黃金ETF的推出。當年它們以26億美元的資金流入強勢开局,每個人都很興奮。但看看隨後幾年發生了什么:第二年55億美元,第三年76億美元,第四年87億美元,第五年168億美元,第六年289億美元(數據經通脹調整)。關鍵是:第二年的資金流入超過第一年符合黃金的例子。資金逐漸減少將是不尋常的。

主要券商即將上线:對於比特幣ETF,世界上最大的券商——從摩根士丹利和美林到美國銀行和富國銀行——尚未釋放其財富管理大軍,他們在很大程度上被阻止訪問這些產品。我們相信這種情況將在2025年改變,這些公司管理的數萬億美元將开始流入比特幣ETF。

投資者逐步增加配置——3%是新的1%:在Bitwise幫助投資專業人士進入加密貨幣領域的七年中,我們觀察到一個明顯的模式:大多數投資者從少量配置开始,然後隨着時間的推移逐步增加。我們懷疑2024年購买比特幣ETF的大多數投資者將在2025年加倍投入。

預測3:Coinbase將超越嘉信理財成爲世界上最有價值的經紀公司,其股價將超過每股700美元

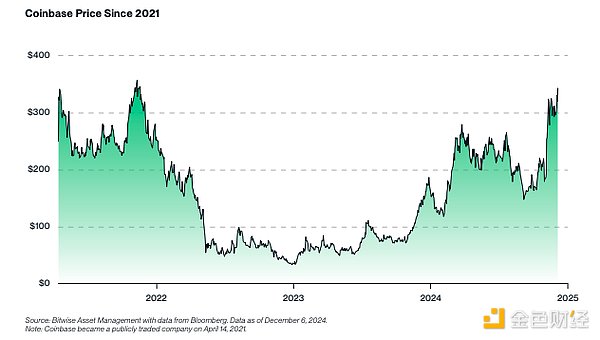

進入2023年,投資者可以以35美元的價格买入Coinbase股票。如今,其交易價格爲344美元,上漲了近10倍。我們認爲它還可以更高。高得多。

我們的預測:Coinbase股票在2025年將交易在每股700美元以上(比今天的價格高出一倍多)。這將使Coinbase成爲世界上最有價值的經紀公司,超越Charles Schwab(嘉信理財)。

我們的預測:Coinbase股票在2025年將交易在每股700美元以上(比今天的價格高出一倍多)。這將使Coinbase成爲世界上最有價值的經紀公司,超越Charles Schwab(嘉信理財)。

原因是什么?Coinbase不僅僅是一家經紀公司。有三個主要催化劑將幫助它實現這一目標:

穩定幣:得益於與USDC發行方Circle的合作,Coinbase的穩定幣業務蓬勃發展。今年到目前爲止,穩定幣收入增長了1.62億美元(增長31%)。如果我們對穩定幣的發展軌跡判斷正確,這一趨勢應該會持續下去。

Base:去年,Coinbase推出了Base,這是一個基於以太坊構建的新L2網絡。它現在在交易和總鎖定價值方面都是頂級的L2。隨着增長而來的是收入——大量的收入。Base現在每個季度產生數千萬美元的收入,隨着更多的开發者、用戶和資金流入生態系統,我們預計這一數字將增長。

質押和托管服務:截至第三季度,這兩項業務產生了5.89億美元的收入。與去年同期相比增加了3.04億美元(增長106%)。這兩項業務都受到資產余額和新增資產淨流量的推動。我們預計這兩者在2025年都將大幅增加,推動這些業務线的年收入超過10億美元。

預測4:2025年將是“加密貨幣IPO之年”,至少有五家加密獨角獸公司在美國上市

過去幾年加密貨幣IPO方面一直很平靜。但我們預計2025年將有一大批加密獨角獸公司進行IPO。

爲什么是現在?如今公开交易的加密貨幣公司的背景與前幾年截然不同。加密貨幣價格上漲,投資者需求增長,機構採用率飆升,區塊鏈技術已成爲主流,宏觀環境有利,而且——也許最重要的是——政治環境已經升溫。這爲該行業的許多大公司上市創造了條件。

以下是2025年可能進行IPO的五家候選公司:

Circle:作爲最大的穩定幣之一USDC的發行方,Circle一段時間以來一直在積極准備首次公开亮相。Circle在穩定幣市場的強大地位以及正在向新金融服務領域的擴張可能促使其進行IPO。

Figure:Figure以利用區塊鏈技術提供各種金融服務(如抵押貸款、個人貸款和資產代幣化)而聞名。據報道,該公司自2023年以來一直在探索IPO,鑑於華爾街對代幣化日益癡迷,現在可能是合適的時機。

Kraken:作爲美國最大的加密貨幣交易所之一,Kraken至少從2021年起就一直在考慮IPO。由於市場條件,該公司的計劃被推遲,但在2025年可能會重新獲得動力。

Anchorage Digital:Anchorage爲數字資產提供基礎設施服務,擁有多元化的客戶群,包括投資顧問、資產管理公司和風險投資公司。該公司作爲聯邦特許銀行的地位及其全面的加密服務可能促使其上市。

Chainalysis:Chainalysis作爲區塊鏈合規和情報服務市場的領導者,使其成爲2025年進入公开市場的主要候選者。該公司獨特的產品和增長軌跡使其有可能進入公开市場,特別是考慮到合規在加密行業中的重要性日益增加。

預測5:由AI智能體推出的代幣將引領一場比2024年更大的Memecoin狂熱

進入2025年,看起來我們將迎來一場比2024年更大的Meme幣狂熱。我們認爲由AI智能體推出的代幣將引領潮流。

例如,a16z的馬克·安德森(Marc Andreessen)與一個名爲Truth Terminal的自主聊天機器人的最近互動導致AI智能體推廣一種鮮爲人知的Meme幣GOAT。最初作爲一個古怪的實驗,很快成爲一種市值超過13億美元的資產,這表明當你將AI與狂野的Meme幣世界相結合時具有巨大的潛力。

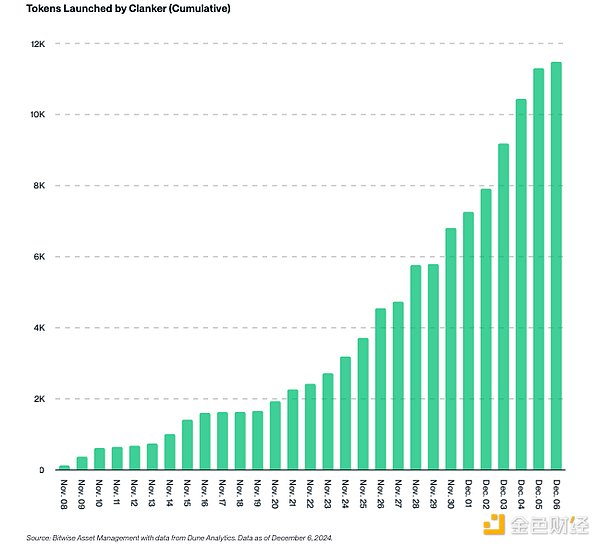

但我們最興奮的突破是Clanker,這是一種AI智能體,旨在在Coinbase的二層擴展解決方案Base上自主部署代幣。用戶只需在Farcaster上的帖子中標記Clanker,告訴AI智能體推出具有給定名稱和圖像的代幣,它就會自動部署代幣。

在不到一個月的時間裏,Clanker已經推出了超過11,000個代幣(並產生了超過1030萬美元的費用)。我們相信AI推出的代幣將在2025年推動新的Meme幣熱潮。

這些Meme幣會有實際用途嗎?不太可能。它們中的大多數會歸零嗎?是的。但它們代表了兩種突破性技術——人工智能和加密貨幣——的有趣碰撞,值得關注。

預測6、持有比特幣的國家數量將翻倍

我們不知道美國是否會在2025年建立战略比特幣儲備。這絕對是有可能的。參議員辛西婭·盧米斯(Cynthia Lummis)提出了一項法案,要求美國在五年內購买100萬比特幣,當選總統特朗普也支持這一想法。但Polymarket認爲可能性低於30%,我們又怎能違背真理的預言呢?

然而,我們的觀點是這並不重要。美國積極考慮建立战略比特幣儲備這一事實將引發一場全球範圍內的競賽,各國政府會在爲時已晚之前購买比特幣。你已經看到了,從波蘭到巴西的立法者都在提出法案,推動在本國建立战略比特幣儲備。

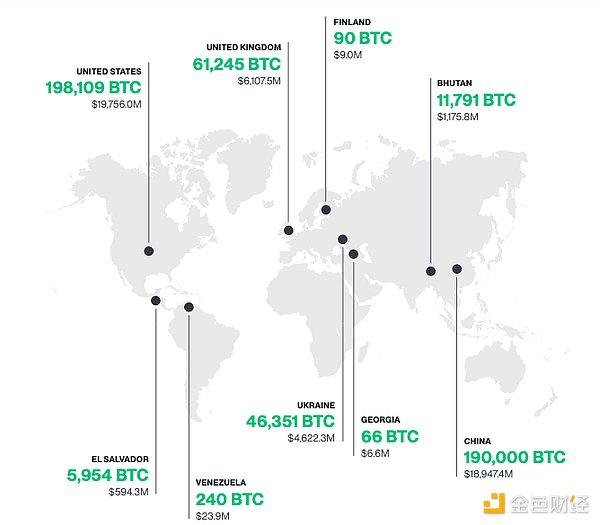

根據BitcoinTreasuries.net的數據,目前有九個國家持有比特幣(以美國爲首)。我們預計這一數字在2025年將翻倍。

預測7、Coinbase將進入標准普爾500指數,MicroStrategy將進入納斯達克100指數,爲幾乎每個美國投資者的投資組合增加加密貨幣敞口

普通美國投資者沒有加密貨幣敞口。加密貨幣是一種新的資產類別,許多投資者要么不理解,要么幹脆不選擇。但幾乎每個投資者都擁有跟蹤標准普爾500指數或納斯達克100指數的基金。許多人同時持有這兩種指數的敞口。

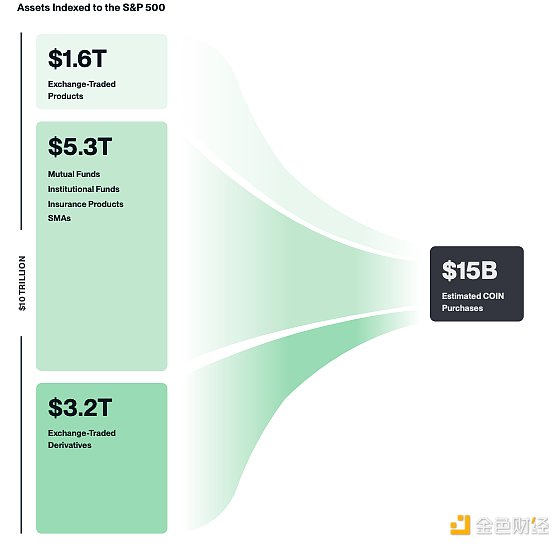

然而,到目前爲止,這些指數排除了最大的公开交易加密貨幣公司Coinbase和MicroStrategy。我們預計最早在本月,在這兩個指數的下一次重大重組時,這種情況將會改變。這可能會產生重大影響。

考慮一下:10萬億美元的資產直接跟蹤標准普爾500指數,另有6萬億美元“以該指數爲基准”。如果Coinbase進入該指數,我們預計基金將不得不購买約150億美元的該股票。如果以該指數爲基准的基金加入Coinbase,那將是另外90億美元的購买。

鑑於跟蹤納斯達克100指數的基金相對規模,MicroStrategy的預期影響較小,但仍然顯著。

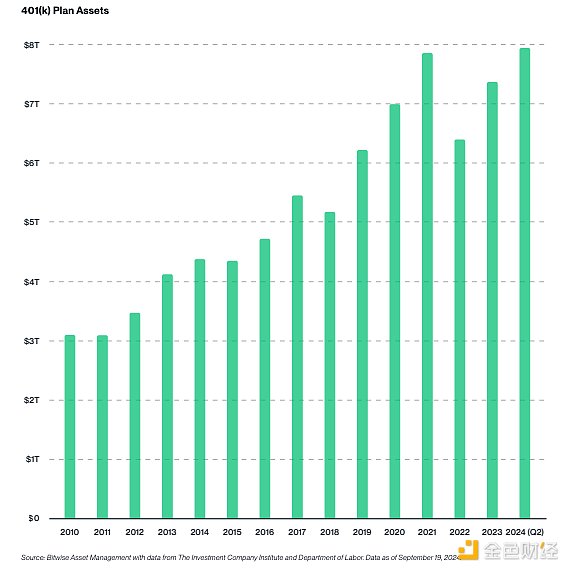

預測8、美國勞工部將放寬其對401(k)計劃中加密貨幣的指導,使數十億美元流入加密資產

2022年3月,美國勞工部發布指導意見,“警告401(k)計劃受托人在其計劃中添加加密貨幣投資選項存在重大風險”。勞工部甚至表示將“开展調查計劃,以保護計劃參與者免受這些風險”。

美國的401(k)計劃持有8萬億美元的資產。每周都有更多資金流入這些基金。如果加密貨幣佔據401(k)資產的1%,那就是800億美元的新資本進入該領域,此後還會有穩定的資金流入。3%的佔比將是2400億美元。

這是一件大事。隨着華盛頓新政府的上台,我們預計勞工部將軟化該指導意見。

你爲什么要關心呢?至少有800億美元的原因。

預測9、隨着美國通過期待已久的穩定幣立法,穩定幣資產將翻倍至4000億美元

2025年的穩定幣熱潮將使穩定幣的市值達到4000億美元或更高。四個催化劑將推動增長:

穩定幣立法:華盛頓親加密政策制定者的新政權最容易實現的成果是通過全面的穩定幣立法。對重大問題(如誰來監管它們?適當的儲備要求是什么?)的明確答案將激發發行方、消費者和企業的巨大新興趣。當這種情況發生時,預計像摩根大通等一些大型傳統銀行將進入該領域。

金融科技整合:支付巨頭Stripe在10月斥資11億美元收購了穩定幣平台Bridge,稱穩定幣由於其速度、可及性和低成本是“金融服務的超導體”。PayPal在2023年推出了自己的穩定幣(PYUSD),Robinhood最近宣布計劃與幾家加密公司合作推出全球穩定幣網絡。隨着穩定幣滲透到流行的金融科技應用中,我們預計穩定幣的資產管理規模(AUM)和交易量將飆升。

全球貿易和匯款:穩定幣已經在侵蝕全球支付和匯款市場。2024年我們看到的8.3萬億美元穩定幣交易僅略低於同期Visa的9.9萬億美元支付量。此外,穩定幣巨頭Tether最近通過其USDT穩定幣爲一筆4500萬美元的原油交易提供融資,這清楚地表明穩定幣有促進大規模全球貿易的潛力。隨着數字美元繼續擾亂這些龐大市場,對穩定幣的需求將增長。

牛市增長:最後,還有最明顯的催化劑“牛市”。當加密經濟擴張時,穩定幣的AUM往往會擴大。我們對2025年的加密貨幣持樂觀態度,所以我們也對穩定幣持樂觀態度。

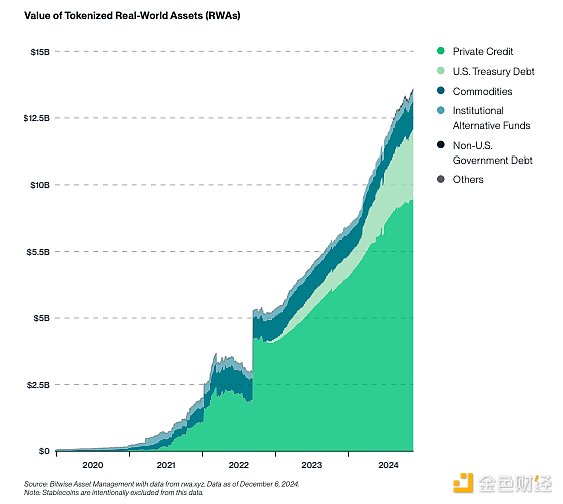

預測10、隨着華爾街對加密貨幣的接受程度提高,代幣化現實世界資產(RWAs)的價值將超過500億美元

三年前,加密行業“代幣化”的現實世界資產(如私人信貸、美國債務、大宗商品和股票)不到20億美元。如今,這個市場規模達到137億美元。是什么解釋了這種巨大的增長?爲什么要代幣化現實世界資產——也就是說,在區塊鏈上代表真實資產——呢?

簡單地說:代幣化更好。它提供即時結算,成本遠低於傳統證券化,並且具有全天候的流動性——同時爲幾乎每個資產類別帶來透明度和可及性。

這就是爲什么貝萊德(BlackRock)首席執行官拉裏·芬克(Larry Fink),這位曾經的比特幣懷疑論者變成了代幣化最大化主義者,他說“市場的下一代將是證券的代幣化”。值得強調的是:這些話來自世界上最大的資產管理公司的領導者。

我們同意。在我們看來,華爾街才剛剛开始意識到這一點,這意味着大型機構資金可能很快湧入代幣化的現實世界資產。

有多少呢?我們相信在 2025 年,代幣化的現實世界資產市場將達到 500 億美元 —— 並且有從那裏呈指數級增長的潛力。

顯然我們不是唯一這么認爲的:風險投資公司 ParaFi 最近預測,到 2030 年代幣化的現實世界資產市場可能增長到 2 萬億美元,而全球金融市場協會預測爲 16 萬億美元。

額外預測:到 2029 年,比特幣將超越 18 萬億美元的黃金市場,每枚比特幣價格超過 100 萬美元

在進行預測時,人們傾向於展望未來一年。但爲什么呢?我們是 Bitwise 的長期加密貨幣投資者,所以讓我們把目光放得更遠。

我們認爲比特幣到 2029 年將超過黃金市場。以黃金目前的市值計算,這意味着比特幣價格將升至每枚 100 萬美元以上。

爲什么是 2029 年?比特幣歷來以四年爲周期波動。雖然不能保證這種情況會持續,但 2029 年將標志着下一個周期的頂部(也是比特幣誕生 20 周年)。在推出後的 20 年內超過黃金將是一項了不起的成就,但我們認爲比特幣可以做到。

(注意:如果美國宣布購买 100 萬比特幣用於战略儲備,比特幣價格可能會更快達到每枚 100 萬美元。)

(注意:如果美國宣布購买 100 萬比特幣用於战略儲備,比特幣價格可能會更快達到每枚 100 萬美元。)

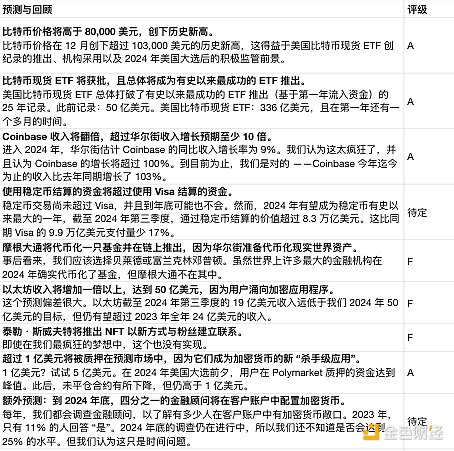

2024 年預測成績卡

2023年 11 月,Bitwise 研究團隊展望未來,對 2024 年做出了 10 項預測(外加一項額外預測)。我們預測比特幣將創下歷史新高,比特幣現貨 ETF 將成爲有史以來最成功的 ETF 推出,Polymarket 的增長將飆升。我們很高興地報告:我們當時還不夠樂觀。

以下是這些預測的結果,詳見“Bitwise: 2024年加密市場預測回顧”

https://www.jinse.cn/blockchain/3704301.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。