作者:Simrit Dhinsa、Anthony Scheercousse、Samuel Kiernan、Gabe Parker、Zack Pokorny,Galaxy;編譯:白水,金色財經

前言

2024 年上半年是比特幣挖礦行業的關鍵時期,經濟發生了重大變化,市場動態也不斷演變。礦工們面臨着經濟變化的過山車,年初一直表現強勁,直到比特幣第四次減半事件發生,哈希價格隨後跌至歷史最低點。盡管存在這些波動,但大型礦工仍然堅定不移地堅持自己的增長軌跡,減半後經濟低迷刺激了該領域的一系列並購活動,因爲礦工們尋求整合並從規模中獲益。

此外,人工智能(“AI”)和高性能計算(“HPC”)趨勢與比特幣挖礦的融合爲礦工提供了一個分配容量的機會,以滿足 AI/HPC 中出現和持續的指數需求曲线。正如報告標題所示,隨着比特幣礦工、超大規模用戶和其他人在土地和電力獲取方面的競爭日益激烈,千兆瓦的價值已顯著增長。那些近期有能源化途徑的企業將擁有獨特的優勢,可以利用這兩個行業的趨勢。

在本報告中,我們將深入探討比特幣挖礦不斷變化的格局,首先概述當前的挖礦經濟狀況,然後擴展減半後的關鍵主題,例如不斷變化的資本市場格局、對電力容量的巨大需求、並購活動的增加以及預計下半年哈希率的增長。

摘要

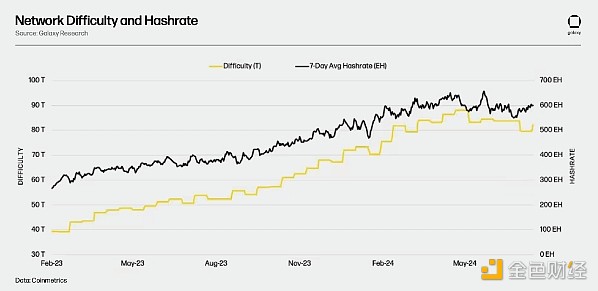

從 88.1 T(隱含哈希率 630 EH)的峰值水平,隨着哈希率創下歷史新低,難度在 7 月初下降了 10%,降至減半後的低點 79.5 T(隱含哈希率 569 EH)。截至撰寫本文時,難度爲 82.0 T(隱含哈希率 587 EH)。

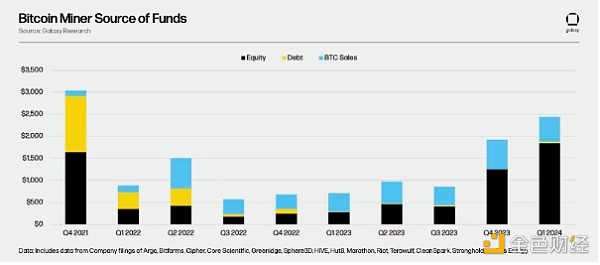

2024 年第一季度,公共礦工同行共籌集了 18 億美元的股本,創下了過去 3 年中一個季度籌集的最高金額。

雖然礦工近幾個月來一直在通過發行股票來籌集資金,但隨着可用電力容量價值的飆升,我們預計債務資本市場將在 2024 年下半年和 2025 年重新出現。

獲得大規模電力容量批准、採購了長交貨期基礎設施並且可以使用水和光纖的礦工處於最佳位置,可以利用人工智能革命。

在我們的年度報告中,我們估計 2024 年底的哈希率目標範圍爲 675 EH 至 725 EH。我們現在將增長上調至 725 EH 至 775 EH 之間,結合公共礦工信息、季節性趨勢和盈利能力分析。

從 2024 年 1 月 1 日到 2024 年 7 月 23 日,比特幣礦工產生了 12.97k BTC(截至 2024 年 7 月 23 日爲 8.63 億美元)的交易費。礦工賺取了 2023 年總費用的約 55%(23.4k BTC)。

今年迄今爲止,各種交易的交易額超過 4.6 億美元,主要分爲站點銷售、反向並購和公司收購。我們預計未來該行業的並購活動將繼續進行。

市場現狀

2024 年上半年礦業經濟

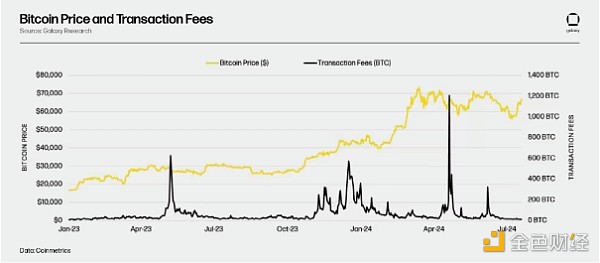

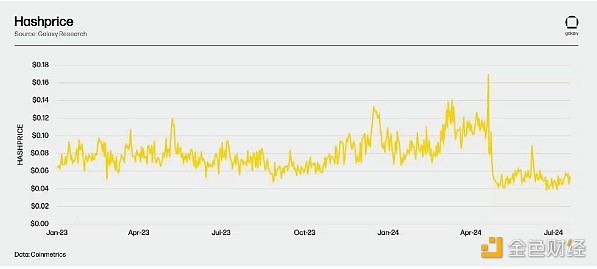

2024 年上半年可以說是兩個季度的故事。2024 年第一季度,礦工享受到了過去兩年來最好的經濟效益。受比特幣價格上漲的推動,本季度哈希價格平均爲 0.094 美元/TH。哈希率在本季度繼續穩步攀升,以抵消比特幣價格的部分上漲。2024 年第一季度的強勁利潤率是比特幣 2024 年第二季度第四次減半之前建立現金余額所必需的。

第二季度的挖礦經濟一直保持強勁,直到比特幣第四次減半。在減半時,備受期待的 Runes 推出引發了幾天的交易費風暴。在減半後的一周內,礦工產生了可觀的交易費收入,我們將在下一節中進一步探討。

交易費激增在很短的時間內將哈希價格推高至 0.17 美元/TH,扭轉了區塊補貼減少的影響。回想一下,哈希價格是礦工首選的指標,用於提取每天每太赫茲計算能力的總收入。然而,這一飆升很短暫,隨後在交易費穩定後,哈希價格創下了歷史新低。自減半以來,哈希價格平均爲 0.054 美元/TH。

難度從峰值 88.1 T(隱含哈希率 630 EH)下降 10%,至 7 月初減半後的低點 79.5 T(隱含哈希率 569 EH),因爲哈希率創下了歷史新低。截至撰寫本文時,難度爲 82.0 T(隱含哈希率 587 EH)。

在當前的哈希價格水平下,網絡中相當一部分礦工仍然盈利,但盈利幅度很小。一些持觀望態度的礦工可能會繼續運營,因爲他們可以產生正的毛利潤。然而,在考慮運營費用和額外的現金成本時,許多礦工發現自己無利可圖,現金也慢慢用完了。2024 年第一季度強勁的經濟狀況幫助建立了現金余額,這延長了低效礦工的生存時間。如果比特幣價格或交易費沒有顯著上漲,我們預計,如果哈希價格進一步下跌,即將盈利的礦工將退出網絡。

即使發生這種情況,由於無利可圖的礦工關閉機器而對網絡哈希率造成的下行壓力也將被新一代專用集成電路 (ASIC) 的激活所抵消。新一代機器的銘牌哈希率是前幾代哈希率的兩倍多。按市值計算,排名前十的公共礦工中有七家共同預計,2024 年下半年將新增 109 EH 礦機。正如我們在報告末尾所分析的那樣,盡管最近出現了減半,但我們相信哈希率將在 2024 年下半年大幅上升。如果比特幣價格沒有上漲,這將給礦工帶來阻力。

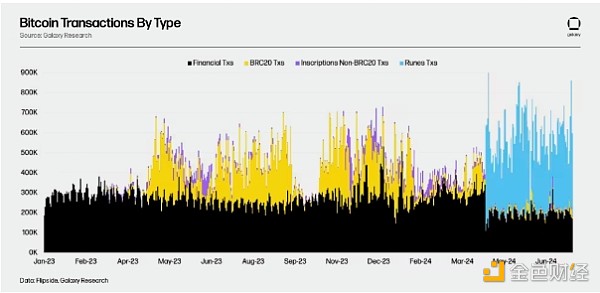

交易費用波動

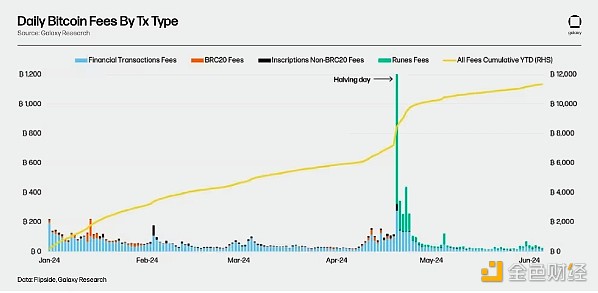

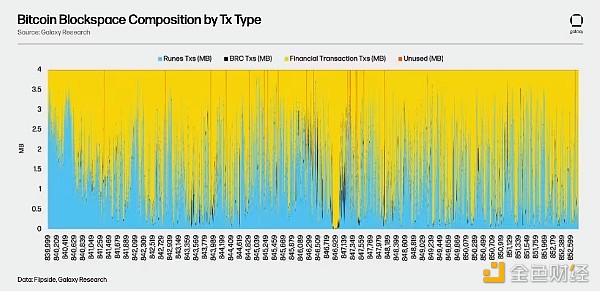

自 2024 年 1 月 1 日以來,比特幣促成了超過 9900 萬筆鏈上交易。在這 9900 萬筆交易中,50% 是標准交易,我們將其定義爲金融交易。Runes、BRC-20 和 Ordinal 交易分別佔交易量的 35%、11% 和 4%。考慮到 2024 年 4 月 19 日推出的可替代代幣協議,Rune 相關交易佔總交易量的 35% 的市場份額意義重大。自推出以來,Runes 平均佔比特幣所有交易的 63%。

從 2024 年 1 月 1 日到 2024 年 7 月 23 日,比特幣礦工產生了 12.97k BTC(截至 2024 年 7 月 23 日爲 8.63 億美元)的交易費。礦工賺取了 2023 年總費用的約 55%(23.4k BTC)。比特幣的第四次減半發生在 2024 年 4 月 19 日,使 2024 年成爲具有裏程碑意義的一年。在減半當天,支付給礦工的每日費用飆升至歷史新高,超過 1,200 BTC。這一飆升很大程度上是由於 Runes 的推出,這是一種新的基於 UTXO 的可替代代幣協議,它在減半區塊上首次亮相。在這個區塊上,Rune 代幣 XXXXFHUXXXXXX 支付了 2300 萬美元的費用,成爲減半區塊(區塊 840,000)中包含的第一個 Rune 集合。值得注意的是,年初至今產生的費用中有 2,411 BTC(佔 19%)來自減半日和隨後的三天。

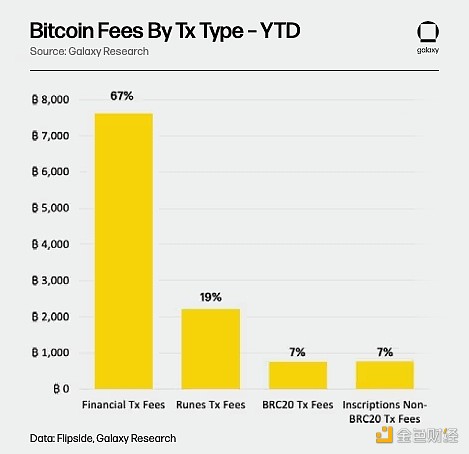

自 2024 年 1 月 1 日以來,礦工費用收入的 67% 來自標准金融交易,而 19% 來自 Runes。BRC-20 和 Ordinals 交易合計佔年初至今比特幣費用的 14%。

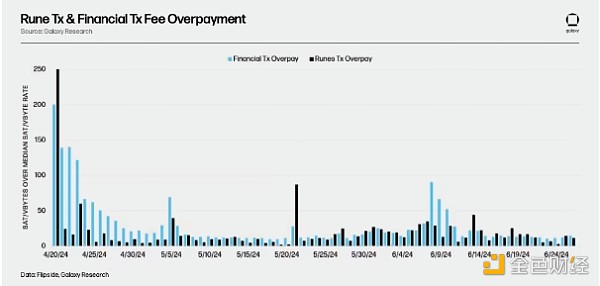

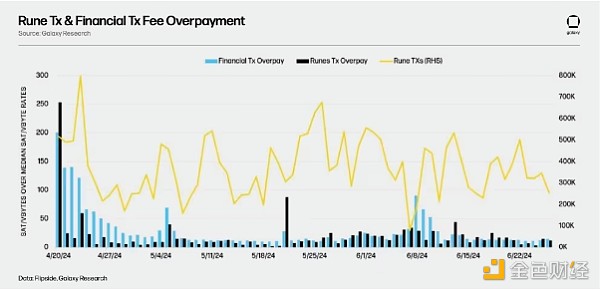

“超額支付”是指區塊中交易的費用金額(以 sats/vByte 爲單位),高於同一區塊中位數 sats/vByte。我們選擇區塊中位數 sats/vByte 水平,因爲我們相信如果您是高時間偏好用戶,在此水平附近競標將爲您提供被納入下一個區塊的合理機會。故意設置更高 sat/vByte 費率的交易通常具有時間敏感性。在 2024 年 4 月 20 日(UTC)比特幣第四次減半期間,交易費用大幅飆升。每日中位數費率達到 590 sats/vByte,而在減半區塊後的一小時內,平均中位數區塊費率飆升至 1,840 sats/vByte。符文相關交易支付的費用比當天的中位數 sats/vByte 水平高出 250 sats/vByte(比中位數 sats/vByte 高出 42%),以被納入減半區塊和之後的幾個區塊。在同一時期,標准金融交易支付的費用比中位數 sat/vByte 高出 200 sat/vByte(比中位數 sat/vByte 高出 34%)。自減半以來,標准金融交易在費用上比 Rune 交易多支付了 51 天,而 Rune 交易在費用上比標准金融交易多支付了 18 天。

將 Rune 交易的每日數量與上圖疊加後,我們發現 Rune 交易的激增與金融交易多付款的激增呈正相關。時間敏感的金融交易被迫與 Rune 交易競爭區塊納入。雖然有些日子 Rune 交易激增時 Rune 交易會爲區塊納入多付款,但這些被視爲與特定 Rune 代幣鑄幣廠相關的異常值。

分析逐塊數據可以發現,在 10 分鐘的間隔內,標准金融交易與 Runes 交易的頻率不同。自減半區塊(第 840,000 個區塊)以來,金融交易平均每區塊 2.4 MB,而 Runes 交易一直佔用約 1.5 MB 的區塊空間。盡管 Runes 是一種比 BRC-20(平均每區塊 0.06 MB)更高效的可替代代幣標准,但 Runes 在區塊空間上相對於 BRC-20 的主導地位凸顯了市場對 Rune 代幣標准的偏好。在減半區塊中,Runes 交易消耗了 2.7 MB,約佔第 840,000 個區塊總空間的 68%。

增長/基礎設施

不斷變化的資本市場格局

2024 年上半年,礦工籌集了前所未有的資金。自 2023 年第四季度,由於對現貨比特幣 ETF 獲批的預期,估值开始飆升以來,礦工繼續籌集資金(主要是股本),以迅速擴大規模,直至減半。2024 年第一季度,礦工共籌集了 18 億美元的股本,創下了過去 3 年來單季度籌集的最高金額。

在減半之前,礦工們積極籌集資金以資助快速增長、持有比特幣、提高礦機效率並建立現金緩衝以利用困境中的機會。在籌集的 18 億美元中,75% 來自市值排名前三的礦工:Marathon、CleanSpark 和 Riot。比特大陸和 MicroBT 以極具吸引力的價格推出新一代機器,這進一步加劇了人們的緊迫感,要求盡快擴建產能並插入機器,以產生強勁的投資回報(“ROI”)。

如上圖所示,自 2022 年中期以來,債務資本已基本從市場上消失。此前,礦工可用的債務融資選擇主要圍繞抵押 ASIC 進行。ASIC 支持的融資面臨的挑战是 ASIC 定價的波動性、抵押品的快速貶值以及許多合約中沒有追加保證金的要求。當挖礦條件惡化時,機器不僅產生的現金流減少,而且其價值也下降,隨着 LTV 上升,礦工無法償還未償債務,貸方陷入了岌岌可危的境地。

然而,隨着可用電力容量價值的飆升,我們預計貸方將在 2024 年下半年和 2025 年重新進入市場。比特幣礦工和超大規模企業(即具有可擴展雲基礎設施的大型數據中心)對電力容量的無限需求推高了可用能源容量的價值。從貸方的角度來看,爲在有利位置獲得大規模電力容量的礦工承銷債務可以在挖礦經濟惡化的情況下提供保障。此外,在 2022 年和 2023 年期間,礦工專注於通過減少未償債務和創建更精簡的成本結構來加強資產負債表。因此,我們認爲該行業現在處於更有利的地位,可以承擔一些債務,而不僅僅依靠發行股票來實現增長。

電力資產仍處於價格發現期。最近的資產銷售發生在每兆瓦價格的廣泛範圍內,但總體呈上升趨勢。從礦工的角度來看,利用其場地不斷上升的價值在項目層面可能具有吸引力,因爲它是一種非稀釋性替代方案,並且與繼續稀釋股東作爲其主要資本來源的同行相比具有差異化。

專注於產生自由現金流和創建精益結構,同時可能將債務與現金流清掃相結合,可以讓礦工以資本高效的方式發展。擴展到人工智能和高性能計算還可以爲純礦工無法獲得的新債務資本來源打开大門。

即使債務機會越來越多,擴張的“軍備競賽”仍在繼續,我們預計大規模的股權融資活動將持續到 2024 年下半年。在雄心勃勃的增長目標、未來比特幣價格上漲的前景以及人工智能/高性能計算敘述的推動下,上市礦工的估值已經上升。這些估值的提高有助於礦工減少股權發行對股東的稀釋。隨着大型公共礦工宣布雄心勃勃的目標,即使哈希價格仍接近歷史低點,擴張和融資活動似乎也不會放緩。

價值數百萬美元的 MW

礦工正處於比特幣和 AI/HPC 融合增長趨勢的頂峰。鑑於運營成本與 BTC 價格的非线性相關性,礦工的利潤仍然微薄,並且仍然處於有利地位,可以從比特幣價格的持續牛市中獲益。同時,生成式 AI 是歷史上增長最快的技術之一。例如,ChatGPT 在推出後的前兩個月就擁有 1 億用戶,成爲歷史上增長最快的應用程序。再加上 AI 模型訓練和推理所需的電力比傳統數據中心使用的電力高出一個數量級(ChatGPT 的單個查詢所需的功耗是 Google 搜索的 10 倍),AI 軍備競賽已經產生了對在短時間內獲得可靠電力的驚人需求。

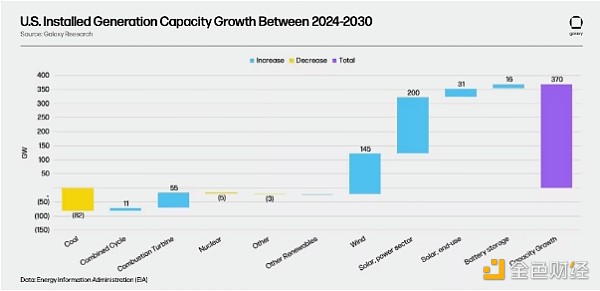

到 2030 年,全球數據中心需求預計將增長 160%。在美國,數據中心目前的需求估計爲 21 千兆瓦(“GW”),預計到 2030 年將增至 35 GW。美國安裝的發電容量預計將在同一時期增加約 370 GW。然而,如上圖所示,美國能源信息署(“EIA”)預計可調度的發電來源(煤炭、天然氣、核能等)將出現淨減少,這意味着不可調度的間歇性發電來源(風能、太陽能等)將在很大程度上填補預期的供需缺口。因此,如果將其轉換爲太瓦時 (TWh),預計發電量將增加 240 TWh,而新數據中心負載(假設正常運行時間爲 99.995%)將增加 123 TWh(14 GW / 1000 * 8,760 小時/年 * 99.995%)。間歇性發電源的增加,加上數據中心負載不靈活帶來的不斷增長的需求,可能會導致電網擁堵、輸電限制和供應短缺,因爲預計電動汽車和國內工業制造等其他行業的負載將增長。這可能會導致負載互連研究、批准的上线時間表和設施協議進一步推遲,因爲電網運營商正在評估美國快速增長的電力需求與發電增長之間的關系。馬克·扎克伯格 (Mark Zuckerberg) 在最近接受 Dwarkesh Podcast 採訪時指出,目前還不存在千兆瓦數據中心,“現在的關鍵是確保能源”,這是 AI 超級計算機競爭中最大的瓶頸。電力容量的競賽正在進行中,擁有大規模電力、連續土地、水和光纖連接的比特幣礦工最有能力利用這一大趨勢。

雖然比特幣挖礦和 AI 數據中心存在許多差異,但從上市時間的角度來看,礦工處於最佳位置,可以進入 AI/HPC 數據中心市場。從高壓變電站組件到下遊中低壓配電系統,大多數核心電氣基礎設施與傳統數據中心使用的電氣基礎設施類似。一些電氣元件(包括主電力變壓器和氣體斷路器)的交貨時間非常長,採購這些資產的礦工比面臨 3-4 年採購時間的新進入者具有競爭優勢。

礦工擁有建設下一代全球最大數據中心所需的土地和電氣基礎設施。數據中心开發商和超大規模企業可能會开始競標這些園區,以確保快速獲得大規模電力。這一趨勢才剛剛开始,CoreWeave 以 10 億美元收購 Core Scientific 顯然是先行者。隨着傳統數據中心市場和主機托管提供商日益飽和,超大規模企業將被迫突破界限,進一步進入二級和三級市場。

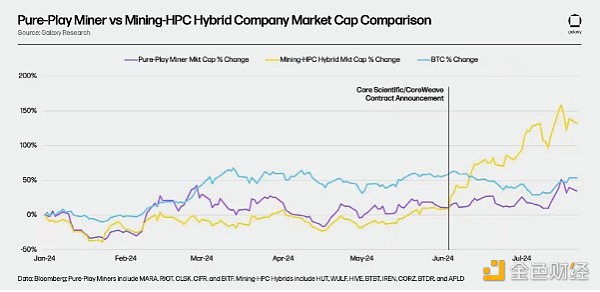

礦工於 2023 年开始涉足 AI/HPC,但 2024 年 6 月 CoreWeave 和 Core Scientific 200 MW 托管交易令整個行業措手不及。在 AI 熱潮之前,這些大型礦工擁有的“巨型站點”的價值純粹在於其比特幣挖礦潛力。然而,CoreWeave 交易對 Core Scientific 股價的影響證明礦工可以從 AI 上行中受益。下圖顯示,與那些仍然專注於純挖礦策略的礦工相比,那些已採取措施採用混合挖礦/AI 方法的礦工受益匪淺。

這種優勢之所以存在,是因爲截至目前,AI/HPC 合同的經濟效益強勁。如果將其歸結爲美元/兆瓦時(“$/MWh”)數字,最新一代比特幣挖礦機器的產出約爲 125 美元/兆瓦時(S21 的哈希價格爲 0.053 美元/天/天),並隨哈希價格的變動而波動。假設電力成本爲 40 美元/兆瓦時,每兆瓦時的毛利潤爲 85 美元/兆瓦時。相比之下,作爲 Core Scientific/CoreWeave 交易的一部分,CoreWeave 愿意支付固定的 118 美元/兆瓦時,以及 280 兆瓦(圖形處理單元(“GPU”)+ IT 和機械冷卻基礎設施)的轉嫁電力成本,讓 Core Scientific 提供托管服務,即使在支付了大部分資本支出投資之後也是如此。

如果市場繼續獎勵那些追求 AI/HPC 機會的礦工,我們相信未來擁有大型礦場的純比特幣礦工將會減少,特別是如果哈希價格保持低位。

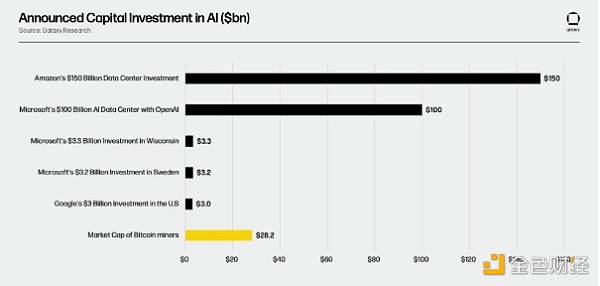

截至 7 月 22 日,上圖(純礦工 + 混合礦工)中的公司總市值爲 282 億美元。當你將這個數字與湧入 AI 的資本進行比較時,如下圖所示,很難想象未來處於有利地位的礦工不會轉向混合方法。隨着計算需求的增長,包括亞馬遜、微軟(Stargate、威斯康星、瑞典)、谷歌等超大規模企業已宣布未來幾年在 AI 領域大規模增長的計劃。

一些比特幣礦工已經從人工智能中獲益。然而,除非礦工證明他們能夠大規模建設和運營這些數據中心,否則他們將繼續以低於純數據中心提供商的價格進行交易。

並購概要

在整個 2024 年,比特幣礦工參與了大量並購交易。正如我們之前的報告所預測的那樣,並購趨勢一直保持一致。礦工越來越多地通過收購站點來增強投入控制,從而實現垂直整合。迄今爲止,各種交易的交易額已超過 4.6 億美元,主要分爲站點銷售、反向合並和公司收購。創紀錄的低哈希價格和陡峭的 ASIC 效率曲线迫使礦工採用更具战略性的方法來實現更高的卓越運營。2024 年觀察到的大規模並購的一些動機包括:

垂直整合:輕資產時代正在消逝。以前,礦工會以固定電價托管其整個礦機隊,犧牲了優化運營以提高成本效益的靈活性。隨着減半後的哈希價格創下歷史新低,這迫使礦工比以往任何時候都更多地實現垂直整合,使他們能夠通過經濟削減或降低運營开銷來管理慘淡的哈希價格狀況和不斷下降的採礦經濟。2024 年,超過 1.1 GW 的電力接入已易手,表明礦工對其運營的控制力有所增強。公共礦工每兆瓦投資約 404,000 美元用於電力接入,涵蓋了當前和未來的需求。

業務整合:公共採礦業出現了值得注意的交易類型,突出了反向合並,因爲許多採礦業務以前是由傳統的固定利率協議維持的,這些協議不再具有經濟可行性,從而引發了廣泛的整合。

多元化:2024 年是通過多元化尋求協同效應的一年,無論是向能源成本較低的新興市場進行地理擴張,還是在採礦之外實現收入來源多元化。例如,Bitdeer 收購 ASIC 設計公司 Desiweminer 就體現了這一战略,通過收購內部專業知識來推動其專有 ASIC 的推出,使他們能夠在比特幣採礦之外獲得另一個收入來源。

未來的並購機會

對於那些在減半後沒有升級礦機效率或無法調整成本的礦工,我們可能會看到流動性的侵蝕,耗盡他們的資本儲備,因爲他們尋求退出或等待收購者利用他們的困境。如果哈希價格長期保持在 0.06 美元/ TH 以下,我們可能會看到困境產品的數量增加,就像 2022 年底的情況一樣。在這個哈希價格水平上,除了電價之外,幾乎沒有利潤空間,更不用說考慮到相關的運營費用、折舊和任何未償利息了。例如,在目前的哈希價格水平下,一些最受歡迎的上一代機器,尤其是 Antminer S19j Pro,產生的美元/兆瓦時收入約爲 70 美元/兆瓦時。在解決礦工的底线時,以 60 美元/兆瓦時的平均電價計算,幾乎沒有空間來考慮所有其他相關成本。

盡管一些礦工的財務狀況不穩定,但擁有電力資產的礦工可能會成爲有吸引力的收購目標。高性能計算領域對電力的需求持續增長。例如,超大規模企業面臨着相對於其服務需求而言的電力容量短缺,並愿意爲此支付大量溢價。今年早些時候,亞馬遜網絡服務以每兆瓦 677,000 美元的價格購买了容量,遠高於 2024 年每兆瓦的平均採礦交易成本。資產密集型礦工充當電力獲取的代理,因爲美國境內的電網互連時間表仍然緊張,對人工智能的需求仍然強勁。值得注意的是,超大規模企業准備競標多少電力連接。

對於規模較小的私人礦工來說,獲得負擔得起的資本仍然是一個挑战。即使債務市場重新开放,債務償還率可能仍然不足。這些礦工可能會考慮與一家上市公司進行反向合並,以利用市場上的產品。

評估有吸引力的前景

影響公司市場價值的因素不斷變化,在縮小目標吸引力範圍時,可以做出選擇。這種選擇主要源於電力市場的變化、根據其战略給予上市公司的溢價以及獲得資本的機會。評估理想的目標有時可能看起來像一場貓捉老鼠的遊戲,試圖理解市場價值並預見需求浪潮。以下列出了目標可能有吸引力的某些特徵:

隨時可用的容量:礦工不僅擁有現有的電力容量,而且擁有健康的核准電力管道和明確的通電路徑,這些礦工可能具有吸引力;“口頭承諾”不會奏效。對於無法達到規模、無法升級其機隊或運營勉強盈利的小型礦工來說,情況也是如此,但他們擁有寶貴的電力資產,可以通過部署更高效的機器或轉向 AI/HPC 來實現更高的利潤。

合同規定的可預測收入:意向書(“LOI”)和條款清單並不誇耀穩定性。在一定時期內籤訂了合同收入的礦工可以獲得持續的現金。鑑於採礦經濟的投機性質,礦工本質上會受到哈希價格波動的影響,因此分散收入來源是明智之舉。

上一代機隊:在考慮 ASIC 價格投機時,許多擁有效率較低的機隊的礦工可以以相對於一些擁有更高效機隊的同行的折扣價出售他們的 ASIC。這可以使 $/TH 價格具有吸引力,爲這些輔助機器的投資回報率提供良好的價格切入點。無論您是想挖礦(以低成本)還是投機轉售,前幾代(30 j/TH)的一些機器都以極具吸引力的價格出售。雖然這在實現高倍數的背景下可能不會產生增值,但它可以快速獲得回報,同時保持未來機隊升級的可選性。

從本質上講,一些礦工可以成爲計算需求旺盛的公司快速獲取可擴展電力的寶貴目標。尤其是那些擁有大型互連協議、電力基礎設施增長渠道和充足空間的礦工。擁有這三部曲可以提高礦工通過出售此類容量可以獲得的美元/兆瓦溢價。隨着對計算能力的需求不斷增長,我們很高興看到這將如何影響礦工的估值及其作爲投資前景的吸引力。

哈希率預測

在我們的年度報告中,我們估計 2024 年底的哈希率目標範圍爲 675 EH 至 725 EH。我們現在將增長上調至 725 EH 至 775 EH 之間。爲了得出我們的修正估計,我們查看了一部分公共礦工及其哈希率目標,以了解我們所知的合理可能性,這些可能性在今年上线,並將其推斷到網絡的其余部分。我們還分析了歷史哈希率季節性作爲額外的基准。爲了完成分析,我們分析了網絡盈虧平衡點以驗證範圍。

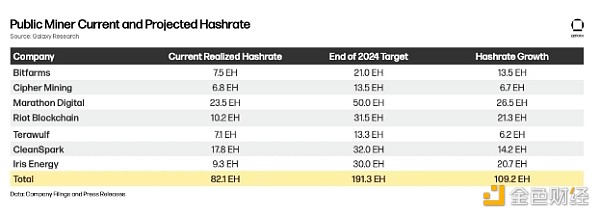

首先,我們將研究 2024 年下半年公共礦工的哈希率增長情況。在 2024 年上半年,在估值飆升和股票市場籌集巨額資金的幫助下,公共礦工輸入了對新一代機器的大規模採購訂單。下表總結了 6 月份部分公共礦工的已實現哈希率數字、2024 年底目標以及 2024 年下半年隱含的哈希率增長。總體而言,假設每家公共礦工都達到了既定目標,則這些公共礦工預計將產生 109 EH 的增量哈希率,這意味着僅 7 名礦工就能帶來約 18% 的網絡哈希率增長。

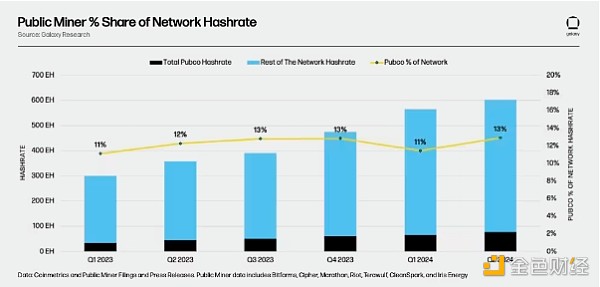

接下來,爲了估計網絡其余部分的增長情況,我們分析了這部分公共礦工的哈希率相對於網絡其余部分的趨勢。如下所示,從歷史上看,這部分公共礦工佔網絡的 11%-13%。

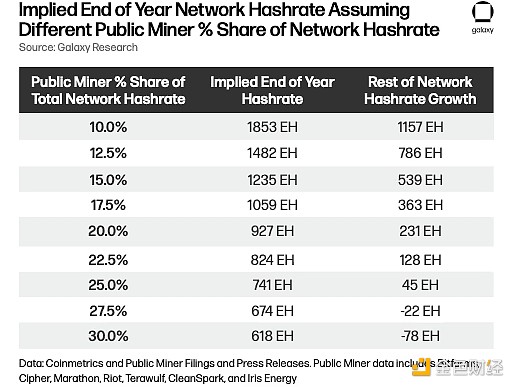

一種過於簡化的方法是將 109 EH 除以 13%,得出其余網絡的非凡 838 EH 增長。然而,這是假設公共礦工將繼續保持 11-13% 的網絡比例。下面的情景表顯示了如果我們改變公共礦工在年底哈希率中的份額,並假設當前網絡哈希率爲 587 EH,公共礦工哈希率增長 109 EH,當前公共礦工在網絡哈希率中的份額爲 13%,那么年底哈希率會是多少。

我們估計,公共礦工在網絡中的份額將接近 15%-30%,基准爲 25%。這是因爲公共礦工可以進入美國資本市場,並能夠在 2024 年第一季度籌集大量資金,與私人礦工相比,這是一個巨大的優勢。以年底哈希率的 25% 份額計算,這意味着整個網絡哈希率將達到 741 EH,也意味着網絡的其余部分將在 2024 年下半年增加 45 EH 的增長。

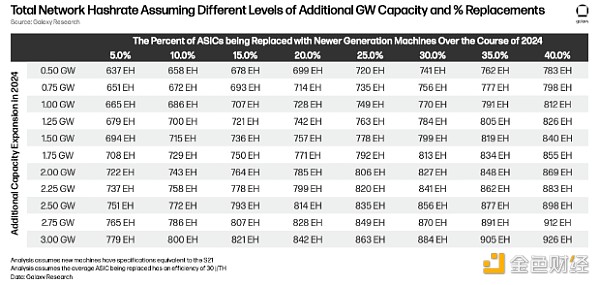

因此,嚴格從公共礦工的角度來看,這將我們的哈希率增長基准定爲 741 EH。我們預計,今年下半年將有相當數量的額外哈希率投入使用,我們認爲通過更換機器和淨新增產能投入使用,這是可行的。回顧我們在上一份年度報告中進行的分析,下面的敏感度表顯示了在更換網絡百分比和額外 GW 產能擴張的不同組合下,網絡哈希率將達到多少。我們從 587 EH 的網絡哈希率开始,假設插入的新機器的效率爲 17.5 J/TH,被替換的機器的效率爲 30 J/TH。

我們在上表中假設已部署 S21,但展望 2024 年以後,該表強調了僅僅用新一代機器替換舊一代機器對網絡哈希率的影響。再加上新 ASIC 制造商的公告表明比特幣挖礦 ASIC 明年可以實現 5 J/TH 的效率,這將在 2025 年爲網絡哈希率帶來另一個有意義的提升。

我們分析的下一部分觀察了整個夏季和年底的歷史哈希率趨勢。如下圖所示,哈希率通常在 7 月至 9 月的夏季穩定下來。這可能是由於位於德克薩斯州和中東的網絡比例不斷增加,那裏的礦工不得不因爲高溫而降低頻率。此外,由於價格波動、避免四個重合峰(“4CP”)以及參與需求響應計劃,德克薩斯州的礦工受到限制。

夏季過後,隨着正常運行時間增加、降頻需求減少以及礦工插入新機器,網絡哈希率开始飆升。預計公共礦工將在下半年大幅提高哈希率,我們預計今年也會出現類似的動態,夏季網絡哈希率會略有增長,然後在年底迅速加速。

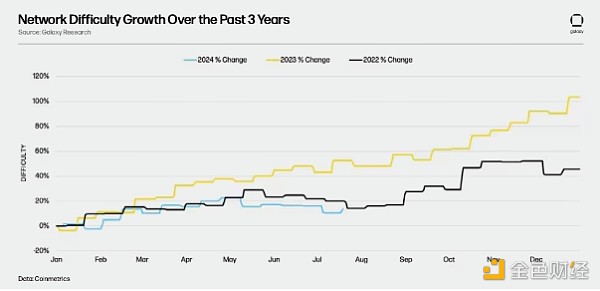

2024 年的網絡難度與 2022 年和 2023 年的增長軌跡相似。2024 年的難度與 2022 年的難度趨勢同步變化。2022 年,從 10 月到年底,難度從 9 月到年底增加了 14%。2023 年,從 9 月到年底,難度增加了 29%。如果我們將這些增長率應用於 587 EH 的當前網絡哈希率,則意味着範圍爲 670 EH 到 760 EH。雖然我們之前從公共礦工那裏得出的目標處於這個範圍的較高端,但它讓我們對從基礎設施建設的角度來看可行性充滿信心。

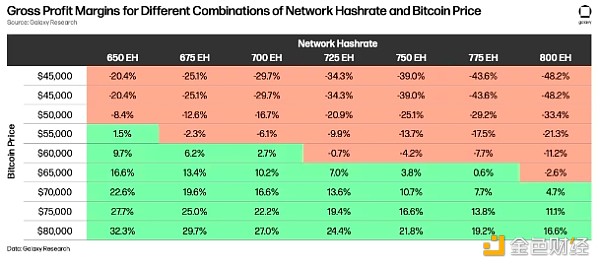

最終的分析是根據我們的目標哈希率來了解隱含的哈希價格,以了解網絡在經濟上可持續的程度。有幾個變量會影響這種敏感性分析,包括比特幣價格、交易費、平均網絡電價和網絡效率水平。考慮到交易費的波動性,我們假設它們保持在每塊區塊補貼的 10%(0.3125 BTC)不變。

對於平均網絡電價,我們分析了近期哈希率的下降趨勢,以了解電價的邊際單位在哪裏。減半後,網絡向下調整了 5.62%,哈希價格降至 0.052 美元。使用 Coinmetrics 的 MINE-WATCH,估計的平均網絡效率爲 33.3 J/TH,這意味着平均網絡電價爲 65 美元/兆瓦時。

隨着網絡哈希率的增長,機器組合將變得越來越高效。因此,我們假設網絡效率提高 20%(J/TH 更低),這使效率達到 26.6 J/TH。在這些效率水平下,如果電價保持在 65 美元/兆瓦時不變,網絡的盈虧平衡哈希成本將爲 0.041 美元/TH。哈希價格量化了每太赫茲計算能力的收入,而哈希成本則顯示了每太赫茲的總能源成本。如果我們考慮比特幣價格和網絡哈希率,並假設交易費固定在區塊補貼的 10%,下圖顯示了網絡的平均毛利率。假設比特幣價格保持在 65,000-70,000 美元範圍內,網絡仍然可以支持 741 EH 的哈希率,進一步證實這些水平在經濟上是可持續的。

總之,根據我們從公共礦工那裏獲得的增長目標信息、與前幾年的季節性比較以及經濟分析,我們的初步哈希率目標是 741 EH。由於機器部署的不確定性,我們在這個數字附近創建了一個 725 EH 到 775 EH 的範圍。我們認識到有許多因素可能會導致偏離這個範圍。從好的方面來看,採礦經濟的改善以及機器的發布和部署速度快於預期,這兩個因素可能會使我們超過 775 EH。從壞的方面來看,哈希率進一步惡化或大量資本從比特幣採礦轉移到 AI/HPC 可能會減緩增長。

結論

2024 年上半年是比特幣挖礦行業的決定性時期,這一時期面臨着重大的經濟挑战和突破性的發展。盡管挖礦經濟創下歷史新低,但面對歷史最低的哈希價格和高電力需求,該行業表現出了非凡的韌性和適應性。

人工智能/高性能計算與比特幣挖礦的融合意味着許多公司正在尋求利用該行業強勁、不相關的經濟優勢,這是一項變革性的新嘗試。

隨着人工智能/高性能計算數據中心和礦工的需求不斷增長,電力供應現在是一個明顯的瓶頸。因此,擁有大量電力的礦工處於有利地位,可以脫穎而出,對於這些礦工來說,在未來保持靈活並朝着最大化股東回報的方向分配兆瓦容量至關重要。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。