出品丨搜狐財經

作者丨張佳宇

編輯丨李文賢

新茶飲“狂奔”仍在持續,“新故事”同樣卷向了上遊的原料供應商。

今年8月,茶百道率先啓動港股IPO。蜜雪冰城也於去年申請深交所主板上市。目前傳聞准備上市的還有滬上阿姨、古茗、霸王茶姬、新時沏等多家新茶飲品牌。

新茶飲競相登陸資本市場的同時,上遊企業同樣湧現出多家上市公司及擬上市企業。

主打植脂末產品的佳禾食品去年上市後,年收入達到24億元。今年3月,生產水果和顆粒物的鮮活飲品深圳主板IPO獲受理,德鑫食品也在今年披露招股書。原料果汁供應商田野股份2015年在新三板掛牌,今年2月在北交所上市。

近期大火的醬香拿鐵背後,作爲供應厚乳的塞尚乳業,2022年收入超13億元。塞尚乳業早在2018年就提出要在三年內實現上市,但這一計劃最終擱淺。

搜狐財經盤點發現,多家上遊代表企業2022年多處於增收不增利的困境,且淨利潤出現大幅下滑。

茶飲品牌極強的降本需求之下,原料供應商不再“躺賺”。

面對茶飲價格“消費降級”趨勢,一位上遊原料供應商坦言,相較於此前,在成本上行等壓力之下,利潤空間被進一步侵蝕,“盈利空間越來越小”。

中國食品產業分析師朱丹蓬表示,“新中式奶茶進入內卷期後,整體競爭已加劇。”

多家上遊企業增收不增利

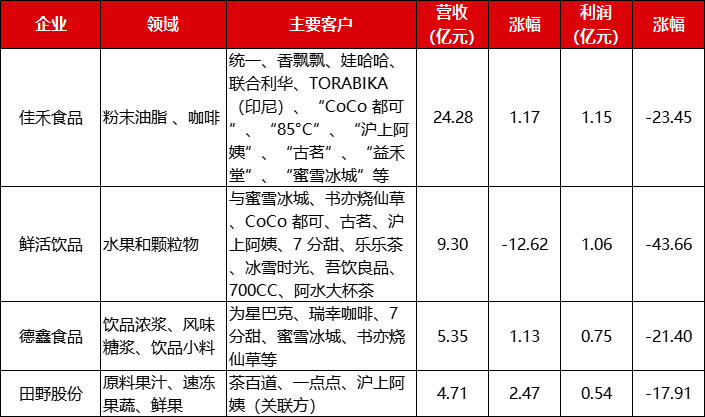

搜狐財經盤點發現,2022年,已上市和擬上市的幾家原料供應商多爲中小型規模,多數處於增收不增利的情況。

(部分茶飲供應商2022年業績)

(部分茶飲供應商2022年業績)

以目前總市值76億元的佳禾食品爲例,2022年佳禾食品實現24.28億元營收,同比微增1.17%;但與此同時,佳禾食品淨利潤卻陷入下滑困境,淨利同比下滑23.45%至1.15億元。

今年上半年,在下遊消費復蘇的契機下,佳禾食品業績實現上漲。2023年上半年,佳禾食品實現營收13.27億元,同比增長38.09%;淨利潤實現1.36億元,同比增加303.23%。

其中,佳禾食品的核心產品粉末油脂業務收入同比增長40.05%至9.41億元,佔總收入的74.29%;第二增長曲线咖啡業務收入1.10億元,同比增長54.72%。

新式茶飲後來者居上後,植脂末產品也乘勢發展,佳禾食品成系其中規模較大的企業。

“植脂末第一股”佳禾食品於2021年上市,爲茶飲供應的“龍頭”企業。目前,佳禾食品的主要客戶涉及統一、香飄飄、娃哈哈等飲品品牌,同時也爲滬上阿姨、古茗、蜜雪冰城等新茶飲供應粉末油脂、晶花奶基底等產品。

根據東吳證券研報,2020年全球植脂末市場規模59.42億美元,2020年我國植脂末市場規模約68億元,其中佳禾食品在2018年的市佔率約14%,到2020年已提升至20%左右。

此外,根據中國食品報數據,2018 年,佳禾食品植脂末產品在出口市場的佔有率爲 26.85%。

作爲佳禾食品的核心產品,植脂末的毛利率在29%以上,但近年來已逐年走低。

財報顯示,2017至2019年、 2020年1-9月,佳禾食品主要產品植脂末的毛利率分別爲29.28%、30.85%、32.78%、29.07%,盈利能力相對較高。

2022年,佳禾食品的粉末油脂(植脂末爲其中主要的一種)毛利率錄得13.44%,同比減少了1.75個百分點。

在成本上行、行業競爭等擠壓之下,對比植脂末龍頭佳禾食品,規模相對較小的企業生存環境也難言樂觀。

爲茶飲品牌提供植物基乳的德馨食品近日更新招股書。招股書顯示,2019年至2022年,德馨食品的營收由3.93億元增至5.35億元,淨利潤卻由8198.54萬元降至7527.86萬元。

據悉,德馨食品成立於2012年,主要爲下遊茶飲、咖啡企業供應植物基乳、植物蛋白飲料濃漿等原料,目前主要爲星巴克、瑞幸咖啡、蜜雪冰城、書亦燒仙草等提供相關配料。

對於“增收不增利”,德馨食品在招股書中解釋稱,盈利能力下滑,主要受到產品結構變化、成本波動等影響。

與此同時,德馨食品的毛利率也由2019年的42.74%降至2022年的31.40%。德馨食品解釋稱,毛利率較低的產品銷售佔比上升、部分原材料市場價格上漲等因素,均引致公司的毛利率減少。

此外,今年2月在北交所敲鐘的田野股份,上半年也交出了一份不甚理想的成績單。

今年上半,田野股份營收同比增長4.73%至2.22億元,淨利潤卻同比減少18.61%至1957.35萬元;毛利率錄得22.80%,減少6.05個百分點。

成立於2007年的田野股份,主要經營熱帶果蔬原料制品的研發、生產和銷售,產品包括原料果汁、速凍果蔬、鮮果等。

田野股份在財報中披露,2023年上半年原料果汁營業收入下降,主要因與個別主要客戶合作項目終止所致。

茶飲掀價格战,壓縮上遊企業盈利空間

新茶飲在價格上的“內卷”已如火如荼。

自2022年起,喜茶、奈雪等品牌紛紛宣布降價,此前動輒30元+的產品,現已下調至20元左右。

新茶飲價格战打響後,“降本”逐漸成爲茶飲品牌的剛需,由此也壓縮上遊原料供應商的盈利空間。

一位供應商對搜狐財經表示,相較於此前,在成本上行等壓力之下,其利潤空間被進一步侵蝕。

趙飛(化名)是國內某飲品的原輔料供應商。趙飛對搜狐財經表示,“上遊的供應鏈有工廠、原料等,但目前白糖價格上漲得厲害,水果也在漲價;同時受國際市場影響,農產品加工的採購單價也持續上漲,種種因素都對我們影響很大。”

“我們上遊的原料供應商數量不少,加之茶飲品牌也在自建供應鏈,所以相對早期而言,我們沒有太多議價權,供應商的盈利空間越來越小” ,趙飛補充到。

茶飲品牌不遺余力建廠降本時,高度依賴大客戶的原料供應商的焦慮也日漸凸顯。

德馨食品在招股書中稱,“總體而言,公司所屬行業企業衆多,市場競爭充分,市場集中度較低,市場份額呈現集中趨勢。”

德馨食品也披露了其大客戶瑞幸咖啡的相關銷售情況。據招股書披露,相較於2021年,德馨食品2022年對瑞幸咖啡的收入下降較多。

具體看來,在參與瑞幸2022年的植物蛋白飲料濃漿招標議標時,德馨食品的產品報價處於相對劣勢,未能成爲主要供應商,從而對瑞幸的銷售金額有所下滑。

與此同時,爲促進銷售、鞏固市佔率等目的,德馨食品也降低了部分產品單價。

“若市場競爭加劇、下遊行業需求發生不利變化,亦會引致主要產品平均價格進一步下降” ,德馨食品稱。

德馨食品也承認,未來若產品無法持續滿足下遊客戶需求、或主要客戶的自身經營發生變化等,引致公司不能繼續維持與下遊客戶的良好合作關系,短期內將影響公司主要客戶收入增速放緩甚至下降,將對發其盈利水平產生一定的不利影響。

佳禾食品此前也表示,未來不排除使用降價策略,或將對其利潤產生一定影響。

“隨着行業競爭的加劇,行業內企業可能在售價等方面採取激進措施以期保持市場份額” ,佳禾食品在招股書中如此提及。

但佳禾食品同時表示,若在進行降價等策略的同時,未能提升產品附加值或降低生產成本,將對其營收、利潤將產生負面影響。

茶飲拓展上遊,二者融合發展

新茶飲品牌在高品質上的互相“追逐”,也讓其原料成本居高不下。

以奈雪的茶爲例,近三年來,奈雪的茶材料成本雖呈現逐年下滑趨勢,但在總收入中的佔比仍超三成。

2020年至2022年,奈雪的茶的材料成本分別爲11.59億元、14.01億元和14.16億元,分別佔收入的37.91%、32.60%和32.99%。

某連鎖茶飲加盟店店長告訴搜狐財經,“我們的原料成本佔比近30%。各原料中,單價最貴的是新鮮水果,用量最大的是牛奶。一個月的原料成本在50萬元左右,毛利50%,只能說很一般,較好的毛利都在60%左右。”

而湖南的一家新茶飲店的店長則稱,“在奶茶的原料中,鮮奶跟茶葉佔比最大。如果是酸奶類飲品,酸奶佔比50%,茶葉佔比25%,水果和果漿佔比20%,奶精和糖的佔比爲5%。”

“普通奶茶的話,比如水果茶,那么茶水佔比60%-70%,鮮果、果醬佔比30-35%,糖佔比5%。這裏面,損耗最大的是水果。鮮果當天切的必須當天用完,保質期最短。”

高昂的成本原料,也讓茶飲品牌在初期往往選擇與供應商合作。但基於降本需求,競爭焦點也逐漸轉向上遊供應鏈的自建。

蜜雪冰城在招股書中提及,目前其已建252畝智能制造中央產業園,13萬平方米全自動化生產車間。

原料成爲扼住茶飲品牌的“咽喉”後,茶飲品牌也不得不布局上遊供應鏈,將“輕資產”生意做成了“重資產”。

喜茶此前在其十周年報告中也提到,自建供應鏈一年,其目前擁有果園100多畝、茶園7000畝。

古茗也在完善供應鏈。據古茗披露,其原料加工基地預計明年建成並投入使用,據古茗披露,該項目計劃用地爲136畝,建設內容包括辦公樓、廠房和輔助用房。

作爲原料果汁供應商的田野股份,也早已和衆多茶飲品牌“深度綁定”。

作爲大客戶、同時也是田野股份的大股東,奈雪的茶於2021年向田野股份投資3864萬元,持有其4.4%的股份。截至發稿,奈雪的茶以持股3.67%,位居田野股份第四大股東。

2023年中期財報顯示,田野股份的前五名客戶合計營收佔比爲76.46%,其中,僅茶百道一家帶來就帶來38.55% 的營收;奈雪的茶貢獻23.50%收入;而一點點、農夫山泉的收入佔比分別爲6.04%、5.68%。

中國食品產業分析師朱丹蓬表示,“整體上看,對於新中式奶茶既‘向上一體化’、也‘向下一體化’的運作,我覺得是屬於正常的。我們可以看到,當整個行業進入高度競爭的節點後,頭部企業對於整個產業鏈完整度的剛需越來越高。”

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。