作者:@Web3_Mario

摘要

首先筆者先對上周的拖更表示抱歉,在之前簡單研究完Clanker等AI Agent之後覺得非常有趣,就花了一些時間开發了一些frame小工具。在評估清楚开發與潛在的冷啓動成本之後,快速追逐市場熱點,我想可能是大多數在Web3行業中奮鬥的中小創業者的常態,也希望大家理解與繼續支持。言歸正傳,本周希望與大家探討一個筆者最近一直在思考的觀點,當然我想這也可以解釋近期市場劇烈震蕩的原因,那就是在BTC價格突破新高之後,如何繼續捕獲增量價值,我的觀點是重點要觀察BTC是否可以接棒AI,成爲美國在特朗普執政下迎來的新政經周期內驅動經濟增長的內核。於此的博弈已經隨着MicroStrategy的財富效應而展开,但整個過程勢必仍面臨衆多挑战。

隨着MicroStrategy的財富效應的展开,市場已經开始博弈是否有更多的上市公司選擇以配置BTC以實現增長

我們知道上周加密市場劇烈震蕩,BTC價格在$94000-$101000之間寬幅波動。核心原因有兩個,在這裏先爲大家簡單做一下梳理。

首先要追溯到12月10日,微軟在年度股東大會上,正式否決了由美國國家公共政策研究中心(National Center for Public Policy Research)提出的《比特幣財政提案》,在提案中,該智庫建議微軟將其總資產的 1% 分散投資於比特幣,作爲對衝通脹的潛在手段。在此之前MicroStrategy的創始人Saylor也通過X公开宣稱作爲NCPPR的FEP代表,進行了3分鐘的公开线上宣講,因此市場對該提案的態度抱有一定希望,盡管董事會在此之前就已經明確建議拒絕該提案。

在這裏稍微展开講下這個所謂美國國家公共政策研究中心,我們知道智庫是由一些行業專家組成的,一般由政府、政黨或商業公司出資組建,大部分的智庫是非營利組織,並不是官方機構,這種營運的型態在美國與加拿大等國家可以免繳稅金,通常情況下智庫輸出的觀點是需要服務於背後贊助者的相關利益的。而NCPPR,成立於1982年,總部位於華盛頓特區,其影響力在保守派智庫中具有一定地位,尤其是在支持自由市場、反對政府過度幹預以及推動企業責任問題上,但其整體影響力相對有限,與一些更大的智庫(如傳統基金會或卡托研究所)相比規模較小。

該智庫由於其在氣候變化、企業社會責任等議題上的立場受到批評,尤其是其疑似與化石燃料行業有利益關聯的資金來源,使得NCPPR在政策倡導時受到一定的限制。進步派人士常指責其爲“利益集團代言人”,這削弱了其在更廣泛政治光譜中的影響力。而近年來,NCPPR通發起FEP(Free Enterprise Project)項目,頻繁在各上市公司的股東大會上提案,質疑大型企業在種族多樣性、性別平等和社會正義等右派議題上的政策。例如,針對摩根大通等公司,他們提交了提案,反對強制性種族與性別配額,認爲這些政策會導致“逆向歧視”並損害企業績效。針對迪士尼、亞馬遜等公司,他們質疑企業過於迎合進步主義議題,主張企業應專注於盈利而非“取悅少數群體”。而隨着特朗普的上任以及其對加密貨幣政策的支持態度,該組織隨即通過FEP向各大上市公司推廣比特幣採用,這裏除了微軟之外,也包含了亞馬遜等巨頭。

而隨着該提案的正式拒絕,BTC的價格一度跌至$94000,隨後又快速拉回。從這件事所引發的價格震蕩程度上,我們不難觀察到當前市場事實上處在一種焦慮的狀態,而焦慮的點就在於對BTC的市值在突破了歷史新高之後,新的增長來源是什么。而我們從最近的一些跡象看到,加密世界的一些關鍵領導者們正在選擇借助MicroStrategy的財富效應,向更多的上市公司推廣在資產負債表中配置BTC的財務策略,以實現對抗通脹和業績增長的效果,借此使BTC獲得更大的採用度。那么接下來我們就來展望一下這個策略是否可以成功。

BTC作爲黃金的替代品,成爲廣義上全球範圍內的價值儲存標的路還很長,短期並不容易成功

首先我們就來分析一下這個策略的第一個吸引點,以配置BTC實現對抗通脹的效果短期內是否成立。事實上通常情況下提起對抗通脹,首先想到的會是黃金,而且在月初的鮑威爾答記者問時也提及了比特幣是黃金的竟品的觀點。那么比特幣是否可以成爲黃金的替代品,成爲廣義上全球範圍內的價值儲存標的?

這個問題事實上一直以來都是關於比特幣價值討論的重點,很多人從資產的原生屬性的相似性上做過很多的論證,在這裏就不展开介紹。而筆者想要指出的是在實現這個愿景需要多長時間,或者說這個愿景是否支撐起BTC當前的估值,我的答案是在可預見的四年內,或者說短中期內是不容易實現的,因此以此作爲短期內推廣策略不太具備吸引力。

我們參照黃金作爲一種價值儲存標的是如何發展到現在的地位的。作爲一種貴金屬,黃金一直以來都被各文明視爲一種貴重的物品,具有普世性。其核心原因在於以下幾點:

明顯的光澤,以及極好的延展性,使其具有成爲重要裝飾品的使用價值。

較少的產值爲黃金帶來了稀缺性,從而爲其賦予了金融屬性,容易在出現階級劃分後的社會中被選擇作爲一種階級標志。

黃金在全球範圍內廣泛的分布以及較低的开採難度,使各文明不受文化,生產力發展等因素制約,因此在價值文化的傳播上自下而上,傳播範圍更廣。

憑借這三點屬性所形成具有普世價值,使黃金在人類文明中充當了貨幣的角色,而整個發展過程又使黃金的內涵價值是穩健的。所以我們看到即使是主權貨幣放棄金本位,並且現代金融工具使其具備了更多的金融屬性後,黃金的價格基本上遵循了長期增長的規律,是可以比較好的反應真實的貨幣購买力情況。

然而比特幣要想取代黃金的地位,短期內是不現實的。核心原因在於其價值主張作爲一種文化觀點,在短中期內的傳播一定是收縮而非擴張,理由有二:

比特幣的價值主張是自上而下的:作爲一種虛擬電子商品,比特幣的开採需要靠算力競爭,這裏有兩個決定因素,電力和計算效率,首先電力成本事實上反映了一個國家的工業化程度,而所謂電力背後能源的清潔程度則決定了未來發展潛力。而計算效率則需要依托芯片技術。直接來講就是現在獲取BTC已經不是單純的靠個人PC就可以實現的事,隨着技術的發展,其分布勢必集中在少數地區,而不具備競爭優勢的,佔全球主要人口分布的未开發國家,將是不容易獲得的,這就對這種價值主張的傳播的效率產生了不利的影響,因爲當你無法掌握某種資源時,你只能成爲它被剝削的對象,這就是爲什么穩定幣會對一些匯率不穩定國家的主權貨幣產生競爭的關系,而從國家民族利益的角度,這自然無法獲得認可,因此你很難看到未开發國家鼓勵這種價值主張。

全球化的倒退與美元霸權的挑战:我們知道隨着特朗普的回歸,其推行的孤立主義將使全球化收到比較大的打擊,最直接的影響將是美元作爲全球貿易清結算標的的影響力。而這造成了其美元霸權地位收到了一定挑战,這個趨勢也就是所謂的“去美元化”。整個過程將使得美元在短期內在全球範圍內的需求受到打擊,而比特幣作爲主要以美元計價的貨幣,在整個過程中也勢必墊高其獲得成本,也就增大了價值主張推廣難度。

當然以上兩點僅從宏觀層面去討論這個趨勢在短中期內的發展挑战,長周期內並不影響比特幣作爲黃金替代品的敘事。而這兩點在短中期內最直接的影響就是體現在其價格的高波動性上,因爲短期內其價值的快速拉升,主要是建立在投機價值的提升,而非其價值主張的影響力增強上。因此其價格波動勢必也更符合投機品,具有高波動屬性,當然由於其具有稀缺性的特徵,如果美元超發繼續嚴重,隨着美元內涵購买力的下降,所有美元計價的商品都可以說具有一定的抗通脹性,就像是前幾年的奢侈品市場一樣,然而這種抗通脹性並不足以使比特幣相比於黃金帶來的儲值效果產生更強的競爭能力。

因此我認爲以抗通脹作爲短期內的推廣營銷重心,並不足以吸引“專業”客戶選擇配置比特幣,而非黃金,因爲其資產負債表將面臨極高的波動性,這種波動性不能夠在短期內得到改變。因此大概率會看到在接下來的一段時間內,對於業務發展穩健的大型上市公司,並不會激進的選擇配置比特幣來應對通脹。

BTC接棒AI,成爲美國在特朗普執政下迎來的新政經周期內驅動經濟增長的內核

接下來我們來討論第二個觀點,那就是一些增長乏力的上市公司,通過配置BTC實現整體營收的增長,進而推動市值攀高,這一財務策略是否可以得到更廣泛的認可,我認爲才是未來判斷BTC在短中期內是否可以獲得新的價值增長的核心,而且我認爲這一點在短期內是容易實現的,在這個過程中BTC將接棒AI,成爲美國在特朗普執政下迎來的新政經周期內驅動經濟增長的內核。

在之前的分析中,我們已經比較清晰的分析了微策略成功的策略,那就是將BTC增值轉化爲公司業績營收增長,進而推升公司市值,而這對於一些增長乏力的公司的確具備很強的吸引力,畢竟躺平擁抱一個趨勢相比於燃燒自己去拼出一番事業還是更舒服的。你可以看到不少正在凋零的公司,主營業務營收正在快速下降,最後選擇用該策略配置剩余的產值,爲自己保留一些機會。

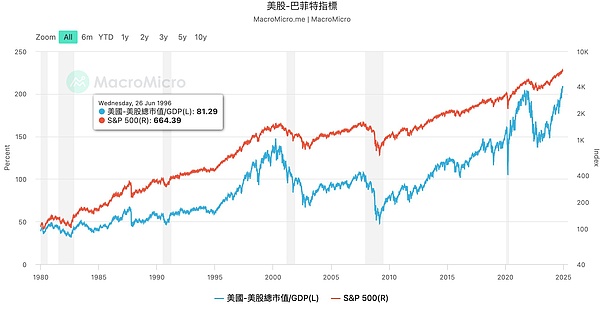

而隨着特朗普的回歸,其內部削減政府政策會對美國經濟結構產生顯著的影響。讓我們來看一個數據,美股的巴菲特指標。所謂巴菲特指標,股神巴菲特於 2001 年 12 月在富比士雜志的一篇專文中提到:股市總市值和 GDP 的比值,可作爲判斷整體股市是否過高或是過低,因此被泛稱爲巴菲特指標。此指標可以衡量目前金融市場是否合理反映基本面,巴菲特的理論指數表示 75% 至 90% 爲一合理區間,超過 120% 則表示股市高估。

我們可以看到當前美股的巴菲特指標已經超過了200%,這說明美國股市處在極度高估的狀態,而過去兩年內,推動美國股市避免因貨幣政策緊縮而出現回調的核心動力除了即爲以英偉達爲代表的AI板塊。然而隨着英偉達公布的第三季財報中營收增速放緩,而且據其業績指引顯示,下個財季的營收還將進一步放緩。而增長放緩顯然不足以支撐如此高市盈率,因此毫無疑問,未來一段時間內,美股將明顯承壓。

而對於特朗普來說,其經濟政策的具體影響在當下環境中無疑充滿了不確定性,例如關稅战是否會引發內部通脹、削減政府开支是否會影響國內企業利潤,以及造成失業率攀升的問題,降低企業所得稅是否會進一步加大本就十分嚴重的財政赤字問題等。除此之外,特朗普對於美國內部倫理道德的重建似乎更具決心,在一些文化關切敏感的議題上的推進所引發的諸如罷工、遊行、非法移民減少引發的缺工等影響又會讓經濟的發展蒙上一層陰影。

而倘若一旦引發經濟問題,在當前極度金融化的美國則特指股市崩盤,則對其支持率都會產生嚴重的影響,進而影響其內部改革的效果。因此爲美國股市植入一個已於掌握的、驅動經濟增長的內核就顯得十分劃算,而這個內核,我認爲比特幣是非常合適的。

我們知道最近發生在加密世界中的“特朗普交易”已經充分證明了其對該行業的影響力,而且特朗普支持企業大都是一些本土性的傳統產業企業,並非科技公司,因此他們的業務在上一個周期中並沒有在整個AI浪潮中直接獲益。而如果按照我們描述的事情發展,情況將變得不一樣,試想一下假若美國本土性中小企業紛紛選擇在資產負債表中配置一定的比特幣儲備,即使其主營業務因一些外部因素幹擾而受到影響時,特朗普僅通過鼓吹一些加密友好的政策拉動價格,一定程度上就可以實現穩定股市的效果。而且這種定向刺激效率極高,甚至可以繞开美聯儲的貨幣政策,不容易受到建制派的掣肘,因此在接下來新的美國政經周期中,這個策略對於特朗普團隊,以及衆多美國中小企業來說都是一個不錯的選擇,其發展過程是值得關注的。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。