作者:Daniel Ramirez-Escudero,CoinTelegraph;編譯:鄧通,金色財經

像亞馬遜這樣的大型科技公司手頭有大量現金——去年爲 870 億美元——這些現金正失去購买力。

總部位於華盛頓特區的智庫國家公共政策研究中心(NCPPR)已提交股東提案,採用比特幣作爲解決方案。然而,科技巨頭是否會從中受益仍不清楚。

NCPPR 一直在微軟和亞馬遜推動這一战略。在這兩種情況下,智庫都認爲可將比特幣納入其金庫將保護現金資產和股東價值免受通貨膨脹的影響。

該提案認爲,將通脹率定爲 4.95% 的消費者價格指數 (CPI) 是衡量真實貨幣貶值的“非常糟糕的指標”,並表明實際通脹率可能是其兩倍。

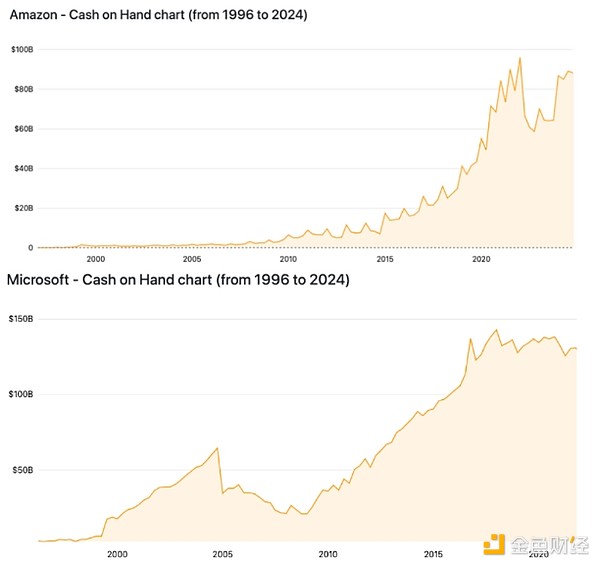

1996 年至 2024 年微軟和亞馬遜手頭現金。來源:Companiesmarketcap

微軟手頭有 780 億美元現金,而亞馬遜則有 870 億美元。雖然比特幣可以提供潛在的對衝作用,但風險是否大於收益?

盡管得到了橙丸專家、商業情報公司 MicroStrategy 董事長 Michael Saylor 的支持,微軟股東還是以壓倒性的票數對 NCPPR 的比特幣儲備提案投了反對票,表明其所謂的波動性是一個負面因素。

亞馬遜接下來將做出決定。這次投票會有什么不同嗎?

亞馬遜不像微軟,不是一家保守的科技公司

金融科技公司 Valereum 首席執行官尼克·考恩 (Nick Cowan) 指出,微軟和亞馬遜作爲科技巨頭可能有相似之處,但他們的風格卻截然不同。

“由於亞馬遜在創新和風險承受能力方面享有盛譽,亞馬遜的股東投票確實可能與微軟不同。”

雖然微軟在財務和战略方針上歷來保守,但亞馬遜在採用新興技術和探索新穎投資方面有着良好的記錄。

“與微軟不同,亞馬遜更高的創新意愿可能與比特幣的多元化潛力相符,”考恩說。

亞馬遜可能會在 2025 年 5 月舉行的年度股東大會上對 NCPPR 提案進行投票。該提案敦促該公司在企業投資組合中的風險資產配置比例超過典型的 1-2%。

“至少,亞馬遜應該評估持有部分資產(哪怕只是 5%)比特幣的好處。”

考恩認爲這個比例的可能性很小。他表示:“對於亞馬遜這樣規模的公司來說,將 5% 的份額分配給比特幣是雄心勃勃的,而且可能不現實。” “雖然比特幣提供了多元化,但其波動性和缺乏有形收益使得在這樣的水平上證明其合理性具有挑战性。”他認爲“與特斯拉的方法類似的較小規模的實驗分配可能會獲得更多股東的支持。”

特斯拉在 2021 年購买比特幣,爲該公司帶來了顯著的盈利。最初,特斯拉購买了價值 15 億美元的比特幣,但出售了其初始頭寸的 70%。

盡管如此,根據 BitcoinTreasuries.NET 的數據,特斯拉仍持有其比特幣儲備(9,720 BTC),其價值超過 1.3 萬億美元。

亞馬遜擁有數十億美元的可用現金,因此它可以輕松地向特斯拉分配類似數量的現金。

雖然 NCPPR 可能真誠地希望亞馬遜和微軟採用比特幣,但 Cowan 表示,更廣泛的策略是放大比特幣可以被視爲通脹對衝工具的信息,以“爲比特幣的機構接受創造潛在動力”。

科技巨頭需要比特幣作爲他們的金庫嗎?

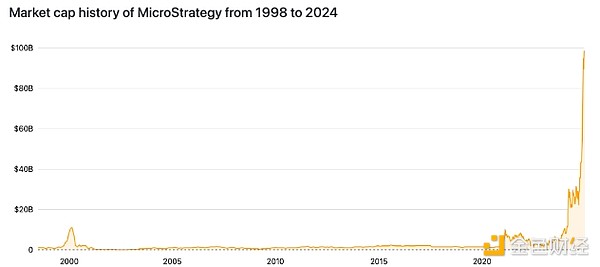

MicroStrategy 在將比特幣納入其財務核心战略的道路上取得了顯著的成果。

該公司於 8 月 12 日开始購买比特幣。 2020 年 12 月 11 日,以 2.5 億美元收購 21.454 BTC。此後,其股價從14美元飆升至411美元,市值從13億美元升至近1000億美元。

邁克爾·塞勒 (Michael Saylor) 使用比特幣作爲通脹對衝工具的賭注遠遠超出了預期,那么爲什么科技巨頭不效仿塞勒的財務模型呢?

然而,MicroStrategy 的方法明顯不同,它使用了大量槓杆,使其策略比特斯拉的买入並持有策略風險更大。

MicroStrategy 從 1998 年到 2024 年的市值歷史記錄。來源:Companiesmarketcap

此外,比特幣與其總市值的比率將其股票轉變爲槓杆比特幣代理。

根據文章所述,亞馬遜的市值爲 2.4 萬億美元,微軟的市值爲 3.3 萬億美元,因此其比特幣採用效果與 MicroStrategy 不同。

考恩認爲亞馬遜並不急於採用比特幣,因爲其“核心業務很強大”。雖然將部分或全部現金儲備重新分配到比特幣可以對衝通貨膨脹,但偏離當前的財務策略存在風險,一些股東可能認爲這是其盈利商業模式的潛在責任。

“持有比特幣等波動性資產而不是投資於研發或收購的機會成本將對這一決定產生重大影響。”

他表示:“將大部分資金投入比特幣可能會影響亞馬遜爲 AWS、人工智能進步和物流基礎設施等關鍵增長領域提供資金的能力。”股東投票決定需要“平衡投機性資產收購與定義亞馬遜競爭優勢的關鍵創新投資”。

比特幣聲譽問題可能會阻礙股東

大型科技公司還必須考慮公衆的看法,因爲主流媒體對其品牌和股價影響很大。盡管比特幣的聲譽已大大提高,但它仍然與投機性交易資產、潛在的濫用和環境問題聯系在一起。

“負面的公關敘述可能會掩蓋潛在的經濟效益,特別是考慮到亞馬遜對 ESG 舉措的關注以及它需要在利益相關者中保持廣泛的吸引力。”

亞馬遜通過快速將商品送到顧客家門口,徹底改變了商業模式。然而,根據環保組織 Oceana 2022 年的一份報告,這種模式對環境的影響是驚人的,產生了超過 7.09 億磅的塑料廢物。

該公司承諾到 2040 年實現淨零碳排放,比《巴黎協定》的目標提前了十年。

比特幣在挖礦過程中的高能耗遭到了環保人士的嚴厲批評。然而,隨着採礦基礎設施得到更徹底的檢查,情況正在發生變化。盡管發生了這一轉變,公關強烈反對的風險仍然存在。

亞馬遜股東必須決定該公司是否可以通過使用比特幣對衝通脹來取得與特斯拉或 MicroStrategy 類似的積極成果,或者是否應該避免風險並專注於其核心業務模式。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。