作者:Brayden Lindrea,CoinTelegraph;編譯:陶朱,金色財經

加密資產管理公司 21Shares 的一位研究分析師表示,華爾街投資者在很大程度上仍然沒有意識到以太坊的潛力,就像 20 世紀 90 年代初期的亞馬遜在成爲價值 2 萬億美元的科技巨頭之前一樣。

現貨以太坊交易所交易基金於 7 月推出,但與現貨比特幣 ETF 相比,流入資金相對較少。

21Shares 研究分析師 Leena ElDeeb 指出,只有了解了以太坊的潛力,ETH ETF 才會出現大量資金流入。

Eldeeb 說,以太坊“很復雜,類似於 20 世紀 90 年代的亞馬遜——潛力巨大,但用例不那么簡單”。

21Shares 副總裁兼美國業務部負責人 Federico Brokate 補充道,雖然亞馬遜最初是一家在线書店,但“很少有人能預測到它會轉型爲一家全球電子商務和雲計算巨頭,重塑我們購物和使用數字服務的方式”。

同樣,以太坊最初是一個支持基本智能合約的平台,自 2015 年推出以來,目前已支持價值超過 1400 億美元的去中心化金融應用。

“就像亞馬遜超越圖書領域並重新定義整個行業一樣,以太坊也可能以我們今天無法完全想象的革命性用例給我們帶來驚喜。”

雖然以太坊 3200 億美元的市值僅佔亞馬遜 2 萬億美元估值的 6.25%,但 Brokate 指出,以太坊在 20 世紀 90 年代相對於亞馬遜的一個優勢是擁有大量人才,致力於讓網絡變得有用。

“到 20 世紀 90 年代末,亞馬遜僱傭了大約 7,600 名員工。相比之下,以太坊網絡如今擁有超過 200,000 名活躍的开發人員——包括軟件工程師、研究人員和協議設計師——他們都爲其發展做出了貢獻,”Brokate 說道,並補充道:

“亞馬遜在全球範圍內的員工數量已超過 150 萬,我們可能會看到以太坊生態系統也呈現類似的增長。”

盡管以太坊受到了 Solana 和其他 Layer-1 競爭對手的挑战,但它仍然在去中心化交易所、借貸、穩定幣和現實世界資產市場中佔據主導地位。

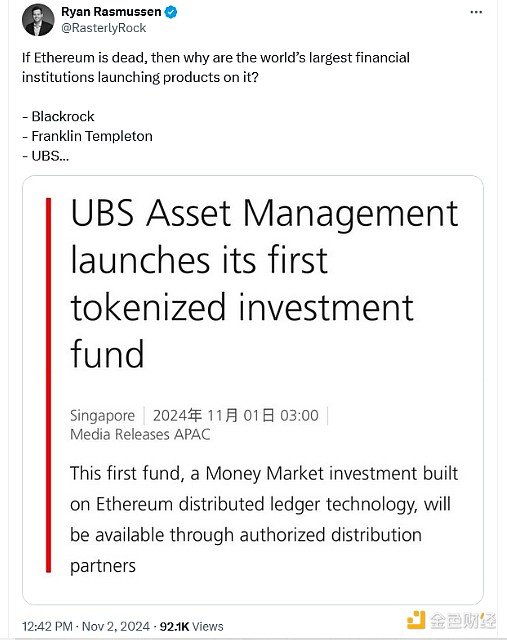

全球最大的資產管理公司貝萊德已在以太坊上將價值超過 5.33 億美元的貨幣市場基金代幣化。最近,瑞士聯合銀行於 11 月 1 日推出了自己的代幣化基金。

來源:Ryan Rasmussen

支付公司 PayPal 和 Visa 也在以太坊上發展。

然而,“只有少數投資者了解以太坊的潛力”,許多人選擇暫時“觀望”現貨以太坊 ETF,Brokate 指出。

短期投資者仍然“謹慎”,在以太坊的潛力和用例“更加清晰”之前,他們不太愿意投資現貨以太坊 ETF,ElDeeb 補充道。

“[然而]我們仍然樂觀地認爲,隨着市場成熟和以太坊多樣化應用的增長,投資者情緒和採用將遵循類似的持續增長路徑。”

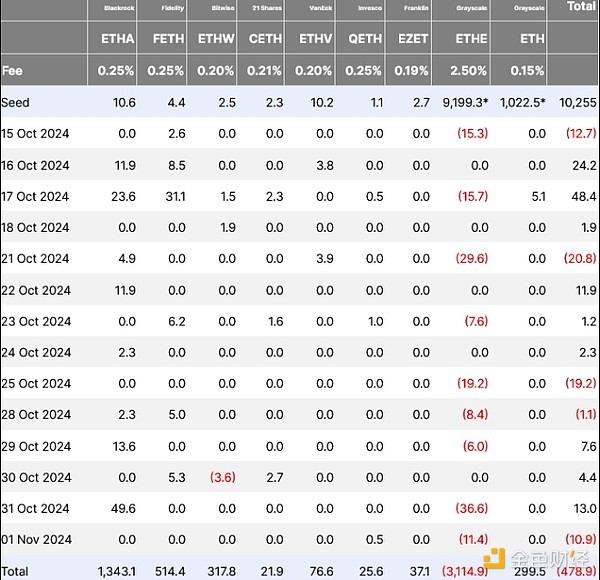

Sygnum Bank 研究主管 Katalin Tischhauser 指出,在排除 Grayscale 流出量的情況下,現貨以太坊 ETF 的流入量在前 90 天內僅爲現貨比特幣 ETF 的 9%。

Tischhauser 指出,這在很大程度上是意料之中的,因爲營銷期較短,投資者仍在“消化”現貨比特幣 ETF,而且美國證券監管機構不允許質押。

但 Tischhauser 表示,12 個月後,投資者將有更多時間考慮以太坊的牛市情況,屆時情況可能會“大不相同”。

因此,她並不關心最近持續記錄“0”流量的現貨以太坊 ETF 發行人的數量。

“現在談論退市還爲時過早,傳統投資者需要時間。”

過去幾周,幾只現貨以太坊 ETF 記錄了數十筆“0”流量。資料來源:Farside Investors

21Shares 是美國八家現貨以太坊 ETF 發行商之一,已累計獲得 2190 萬美元的淨流入。

Tischhauser 表示,機構資金流的缺乏可能歸因於以太坊的第 2 層擴容策略,該策略正在蠶食以太坊主網的收入。

加密對衝基金 ZX Squared Capital 的首席投資官 CK Zheng 指出,以太坊收入的下降可能讓許多喜歡爲估值目的實施現金流分析的華爾街投資者感到不快。

但與亞馬遜在 1990 年代連續幾個季度錄得虧損的情況類似,Brokate 並不擔心以太坊最近的收入困境,因爲它的第 2 層擴容策略正在以低成本吸引數百萬新客戶。

Brokate 表示,最終,第 2 層的費用將變得“足夠大”,足以將以太坊主網費用恢復到引入 blob 之前的水平。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。