來源:Grayscale Research;編譯:五銖,金色財經

摘要

美國大選的結果可能會對數字資產行業產生重大影響。下一任總統和國會可能會制定針對加密貨幣的立法,並可能對影響更廣泛金融市場的稅收和支出政策進行修改。

當前的民意調查數據和來自Polymarket等預測市場的隱含賠率表明,這是一場激烈的競爭。[1]然而,截至 10 月 15 日,這些數據表明共和黨控制參議院的可能性似乎很大。 Grayscale Research認爲,鑑於參議院在確認總統任命 SEC 和 CFTC 主席等關鍵監管機構方面的作用,參議院控制權的變化可能與加密貨幣特別相關。

然而,在選民層面,數據顯示加密貨幣是一個兩黨共同關心的問題,民主黨人的比特幣擁有率略高於共和黨人。此外,雙方的具體候選人都表達了對加密貨幣創新的支持。

無論哪一方控制,Grayscale Research 都認爲,全面的兩黨立法可能是美國數字資產行業的最佳長期解決方案。

盡管 2024 年美國大選存在諸多問題,但數字資產行業還是吸引了候選人的部分時間和注意力。這在一定程度上可以歸因於選民不斷變化的偏好:在哈裏斯民意調查代表灰度進行的全國調查中,我們發現,大約一半的潛在美國選民更有可能投票給對加密貨幣感興趣的候選人,而不是對加密貨幣不感興趣的候選人。對加密貨幣的日益關注也反映出美國規則制定落後於其他國家的事實,盡管該行業不斷發展和創新,因此全面的立法變得更加緊迫。

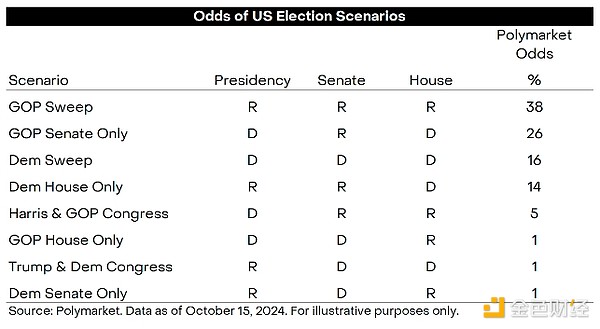

下面我們考慮白宮和國會的潛在選舉場景及其對加密市場可能的影響。對於每個結果,我們都會報告 Polymarket 的隱含賠率,Polymarket 是一個基於區塊鏈的預測市場,今年採用率急劇增加。

大多數結果都具有高度不確定性:民意調查數據和預測市場都表明競選結果分歧很大。然而,這些數據表明,參議院的控制權似乎有可能發生轉移(從民主黨轉向共和黨),考慮到參議院在確認總統任命方面的作用,這可能是一個特別相關的變化,對加密貨幣行業產生直接影響。

白宮

Polymarket賠率:特朗普 57% / 哈裏斯 43%(截至 2024 年 10 月 15 日)

結果是:特朗普的勝利可能意味着監管機構會給予更多支持,預算赤字也會更大,這兩者都可能爲比特幣和加密貨幣帶來推動力。但特朗普的財政政策計劃需要國會的支持,而關稅可能會帶來市場不確定性。

下一任總統將制定加密貨幣政策議程,提名關鍵監管機構,並推動有關稅收、支出和關稅的更廣泛的經濟政策決策。前總統特朗普熱情擁抱數字資產行業,表示希望讓美國成爲“世界加密貨幣和比特幣之都”[2]。他還宣布將推出一個名爲 World Liberty Financial 的加密貨幣借貸平台,盡管有關該項目的細節仍然有限。 [3]

副總統哈裏斯最近對數字資產提出了更多支持性評論,解釋說她的政府將“鼓勵人工智能和數字資產等創新技術,同時保護我們的消費者和投資者”。 [4]據媒體報道,她的競選團隊還將宣布“保護”加密資產並制定“一項爲加密貨幣和其他數字資產制定規則的計劃”的計劃。 [5]

然而,哈裏斯競選活動提供的具體細節較少,值得注意的是,正如加密貨幣行業的某些市場參與者和評論員所看到的那樣,現任拜登/哈裏斯政府對行業監管採取了對抗性方法,包括通過一系列訴訟,限制對傳統銀行服務的訪問,並否決兩黨立法。 [6]因此,灰度研究認爲,特朗普政府更有可能提名有興趣支持加密行業創新的監管機構。 [7]

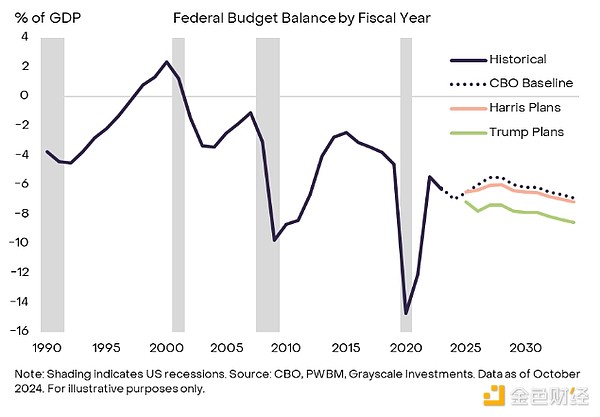

具體而言,比特幣的前景也可能取決於下一屆政府的宏觀政策選擇。獨立研究人員的分析表明,特朗普和哈裏斯的財政政策提案都將導致更大的預算赤字——盡管聯邦赤字已經相當大。 [8]在納入競選既定計劃之前,國會預算辦公室 (CBO) 預計未來 10 年聯邦赤字平均將佔 GDP 的 6.2%。根據賓大沃頓商學院預算模型(PWBM),副總統哈裏斯提出的擴大兒童稅收抵免和其他改革的建議將使10年平均預算赤字達到GDP的6.5%,盡管她打算將企業稅率提高到28% %.[9]與此同時,PWBM 分析表明,前總統特朗普延長 2017 年減稅政策並降低其他稅率的計劃將使 10 年平均預算赤字達到 GDP 的 7.8%(圖表 1)。 [10]

Grayscale Research 認爲,在其他條件相同的情況下,從中期來看,巨額預算赤字應該被視爲對美元不利,對比特幣有利。

圖表 1:兩位候選人都沒有計劃縮減聯邦赤字

然而,在實踐中,市場影響尚不確定。首先,財政政策的改變必須經過國會的批准,目前還不清楚哪些競選提案實際上可以成爲法律——尤其是在政府分裂的情況下。其次,前總統特朗普也有意大幅提高關稅。關稅上調往往會提高美元的價值,並可能給風險資產帶來壓力,特別是如果其他國家採取報復的話。 [11]盡管關稅不會直接影響比特幣,但加密資產估值與更廣泛的市場相關,因此關稅上調可能會給價格帶來下行風險。

參議院

Polymarket 賠率:共和黨控制 78% / 民主黨控制 22%

結果是:雖然兩黨成員都表現出了對加密貨幣政策某些方面的支持,但考慮到參議院在確認監管機構任命方面的關鍵作用,共和黨的控制可能被認爲對加密貨幣來說是一個淨積極的結果。

參議院與衆議院一起負責通過財政政策[12]的任何變更以及任何特定於加密貨幣的立法。參議院還負責確認總統任命,包括美國證券交易委員會 (SEC)、商品期貨交易委員會 (CFTC) 和美聯儲的主要監管機構的任命。由於許多加密資產的監管狀況不確定,參議院對機構任命的監督可能對該行業至關重要。

本屆國會通過的加密立法是兩黨共同參與的,包括參議院農業委員會的數字商品法案和參議院銀行委員會的穩定幣立法。 [13]與此同時,共和黨參議員也更加堅定地支持數字資產行業。例如,加密行業遊說團體 Stand With Crypto[14] 在加密問題上給 49 名共和黨參議員中的 39 名給出了“A”級,但在 51 名民主黨參議員中只有 6 名。[15]此外,投票模式表明更多的共和黨支持:在參議院投票廢除 SEC 員工會計公告 (SAB) 121[16] 時,48 名共和黨人投了贊成票,12 名民主黨人投了贊成票。

民主黨目前控制着參議院,因此擔任關鍵委員會的主席,確定立法的優先事項,並最終對一些總統任命擁有決定性的投票權。鑑於共和黨人普遍更支持數字資產創新,Grayscale Research認爲,參議院控制權的變化對加密市場可能是一個積極的結果——考慮到監管機構的關鍵作用,可以說是該行業最重要的選舉結果。

衆議院

Polymarket 賠率:共和黨控制 44% / 民主黨控制 56%

結果是:衆議院的控制權對於決定政府是統一還是分裂至關重要,這將在一定程度上決定下一任總統能否實現其既定的財政政策目標,從而決定選舉對更廣泛金融市場的影響。

與參議院一樣,通過任何財政政策變化或特定於加密貨幣的立法都需要衆議院的支持。本屆國會審議的立法是兩黨共同審議的,但得到了共和黨更多的支持。例如,對於衆議院金融服務委員會的 FIT21[17] 法案,208 名共和黨人投了贊成票,71 名民主黨人也投了贊成票,其中包括前議長佩洛西和民主黨黨鞭克拉克。

衆議院的控制權將決定衆議院的委員會任務和立法優先事項,這可能會對加密貨幣政策產生影響。但也許最重要的影響將是一個政黨是否同時控制白宮和國會參衆兩院——“統一政府”——或者控制權是否由各黨派瓜分——“分裂政府”。在分裂的政府下,財政政策的改變可能特別難以實現。

八種可能性

對於即將到來的美國大選,有三個機構在起作用(白宮、參議院和衆議院),每個機構有兩種可能的結果(由共和黨或民主黨控制)。因此,存在八種不同的可能場景,每種場景對數字資產行業都有不同的影響。圖表 2 提供了 Polymarket 每種情況的隱含賠率。

圖表2:根據市場預測,選舉具有高度不確定性

灰度研究將強調幾個關鍵點。首先,在四種更有可能發生的情況中,沒有一種情況明顯佔主導地位——換句話說,選舉後的權力平衡仍然具有高度的不確定性。其次,觀察人士對於我們將擁有統一的政府還是分裂的政府存在分歧:民主黨或共和黨大獲全勝的總幾率仍然接近 50%。第三,根據 Polymarket 的說法,唯一具有相當高賠率的具體結果是共和黨控制參議院。只要這種情況持續下去,鑑於參議院在確認總統任命方面發揮的關鍵作用,我們就認爲選舉結果將朝着有利於加密貨幣市場的方向發展。

加密貨幣是兩黨共同關心的問題

在選民層面,加密貨幣是一個兩黨共同關心的問題。哈裏斯民意調查代表 Grayscale 進行的全國調查結果顯示,自認爲民主黨人中的比特幣擁有量和對加密貨幣的熟悉程度高於共和黨人,而且民主黨人今年普遍對加密貨幣更加感興趣。 [18]此外,任何新的加密立法都需要在參議院獲得絕對多數,因此幾乎肯定需要兩黨的支持。

話雖如此,鑑於參議院在確認總統任命的監管機構人選方面發揮着關鍵作用,Grayscale Research 認爲共和黨對參議院的控制對數字資產行業來說是一個有意義的積極因素。因此,當前的民意調查和預測市場的隱含賠率目前表明加密貨幣市場將出現有利的結果。

然而,下一屆政府任何針對加密貨幣的立法和/或可能的財政政策變化的前景都更加不確定。 Grayscale Research認爲,數字資產行業健康發展的最佳結果是兩黨繼續推動全面立法。

哈裏斯民意調查方法

該調查由 Harris Poll 代表 Grayscale 通過其 Harris On Demand 綜合產品於 2024 年 9 月 4 日至 6 日在美國境內對計劃在 2024 年總統選舉中投票的 1,841 名成年人(18 歲及以上)進行在线調查。必要時,根據年齡、性別、種族/民族、地區、教育程度、婚姻狀況、家庭規模、家庭收入、就業情況和上網傾向對數據進行加權,以使其符合其在人口中的實際比例。本次調查的受訪者是從同意參加我們調查的人中選出的。哈裏斯在线民意調查的抽樣精度是使用貝葉斯可信區間來衡量的。對於本研究,使用 95% 的置信水平,樣本數據的准確度在 +/- 2.8 個百分點之內。 在感興趣的調查人群子集中,這個可信區間會更寬。所有抽樣調查和民意調查,無論是否使用概率抽樣,都會受到其他多種誤差來源的影響,這些誤差通常無法量化或估計,包括但不限於覆蓋範圍誤差、與不答復相關的誤差、與不答復相關的誤差問題措辭和回答選項,以及調查後的權重和調整。

注釋

[1] Grayscale 對於民意調查數據的准確性或可靠性以及 Polymarket 等預測市場的隱含賠率不持任何立場。在這篇文章中,灰度使用 Polymarket 的數據來表明潛在選舉結果的總體方向性。

[2] 資料來源:《巴倫周刊》。

[3] 資料來源:紐約時報。

[4] 資料來源:彭博社。

[5] 資料來源:美國國家公共廣播電台。

[6] 例如,參見《華爾街日報》、《Unchained Crypto》、《路透社》、《TechCrunch》、《Axios》、《路透社》。

[7] 在監管方面,前總統特朗普曾說過,“規則將由熱愛你的行業而不是討厭你的行業的人來制定。”資料來源:CNBC。

[8] 國會預算辦公室的這份聲明總結了當前的預算情況:“在 10 年預測期內,國會預算辦公室的基本赤字平均佔 GDP 的 2.5%。從1947年到2008年的62年間,基本赤字僅兩次超過GDP的2.5%。不過,在過去 15 年裏,這一比例已經超過了 10 倍,部分原因是爲應對 2007-2009 年金融危機以及 2020 年初开始的大流行而頒布的立法。”資料來源:國會預算辦公室。

[9] PWBM 估計基於主要(利息前)赤字;在競選活動提出計算總赤字影響的提案之前,灰度納入了國會預算辦公室對利息支出的估計。對競選提案的預算影響的估計因來源而異,此處提供的數字應被視爲說明性的。對於其他估計,請參閱負責任的聯邦預算委員會等。

[10] PWBM 對特朗普提案的估計不包括關稅對海關收入的潛在影響。然而,確實包括關稅收入的預測,例如負責任的聯邦預算委員會的預測,發現對赤字的淨影響大致可比。如果特朗普關稅計劃維持不變,對十年期間收入影響的估計約爲 2 萬億至 5 萬億美元。資料來源:負責任的聯邦預算委員會、稅收政策中心、稅收基金會。

[11] 各種研究探討了關稅增加對美元的影響。例如,請參閱美國貿易政策對金融市場的多方面影響和關稅在多大程度上被匯率抵消。有關對風險資產的影響,請參閱《中美貿易战對美國投資的影響》等。

[12] 改變關稅通常不需要國會批准。

[13] 具體法案包括《2022 年數字商品消費者保護法案》(S.4760) 和《Lummis-Gillibrand 支付穩定幣法案》(S.4155)。

[14] Stand With Crypto Alliance 是一個由捐款資助的 501(c)(4) 非營利組織。 Grayscale 對 The Stand With Crypto Alliance 數據的准確性或可靠性不採取任何立場。在這篇文章中,灰度使用來自加密貨幣聯盟立場的數據來表明國會議員在加密貨幣政策方面的立場的總體方向性。

[15] 計算與民主黨黨團會議的獨立參議員。

[16] SAB 121 是一項財務指南,要求公司將客戶持有的加密貨幣報告爲資產和負債,影響他們管理加密貨幣托管服務的方式。

[17] 21 世紀金融創新和技術法案 (H.R.4763)。

[18] 在三輪民意調查中,18% 的民主黨人表示他們擁有比特幣,而共和黨人的這一比例爲 15%。同樣,51% 的民主黨人表示他們對加密貨幣“非常熟悉”或“有些熟悉”,而共和黨人的這一比例爲 45%。最後,在第三波民意調查(2024 年 9 月 4 日至 6 日)中,37% 的民主黨人表示,他們今年對了解更多有關加密貨幣投資的態度變得更加开放,而共和黨人的這一比例爲 30%。資料來源:哈裏斯民意調查。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。