作者:David C,Bankless;編譯:陶朱,金色財經

隨着近期 ETF 的激增,穩定幣和現實世界資產 (RWA) 已成爲現實世界採用和通過鏈上經濟增強現有金融系統的最有力途徑。

Larry Fink 的“代幣化世界”使命是本輪周期中討論最多的模因之一,他在 Blackrock 的代幣化鏈上基金 BUIDL 中也延續了這一愿景。由於 Ethena 等協議、Stripe 通過 USDC 支付重新進入市場以及 MiCA 等歐盟新法規,穩定幣仍是討論的焦點。

盡管以太坊和 Tron 是穩定幣中心,但 Solana 在本輪周期中表現突出,高峰期間日交易量超過 1000 億美元。網絡上的 RWA 活動也在增加,Ondo 的 USDY 作爲 DeFi 抵押品,Maple Finance 與 Jito 合作,以及 Libre Fund 的推出。

本文將深入研究所有這些發展,以了解 Solana 在成爲擁有最多現實世界應用的鏈之一方面取得的勢頭。

Solana 上的穩定幣

Solana 上的穩定幣在本周期表現出強勁勢頭並持續擴張,凸顯了該網絡的穩健性和對穩定幣發行者的吸引力。

如今,Circle 的 USDC 在 Solana 的穩定幣領域佔據主導地位,佔該鏈總穩定幣供應量的約 70%,盡管在以太坊上僅持有約 30%。

截至本周,盡管 USDT 的總市值爲 1140 億美元,以太坊上的每日交易量爲 315 億美元,超過了前 20 種 ERC 代幣的總和,但 USDC 的交易量與 USDT(鏈上排名第二)相比約爲 19:1。USDC 在 Solana 上的主導地位源於 Circle 和 Solana 基金會激勵开發者和促進交易平台整合的策略。

例如,Solend 和 SuperTeam 等平台以 USDC 形式提供的开發者補助吸引了更多开發者加入 Solana。Circle 在 Solana 上推出的跨鏈傳輸協議 (CCTP) 也提高了 USDC 的可用性和流動性。此外,Circle 的 Web3 服務簡化了智能合約开發,滿足了开發人員的需求並促進了 USDC 的集成。總而言之,這些努力旨在統一 DeFi 並將 USDC 確立爲 Solana 領先的穩定幣。

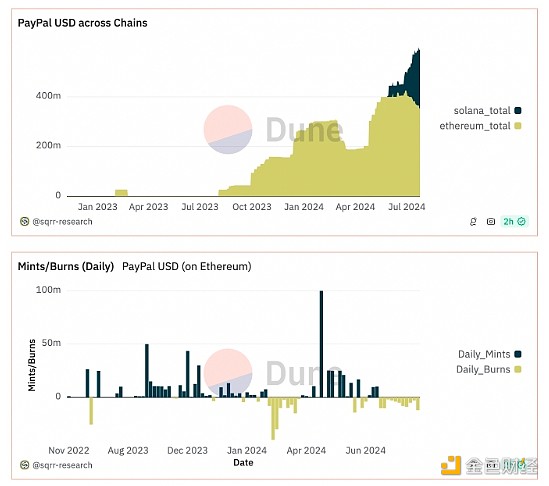

排名第三的是 Paypal 的 PYUSD,流通供應量約爲 2.4 億美元,在不到兩個月前推出後,目前佔 Solana 總穩定幣供應量的約 11%。

Kamino Finance 等 DeFi 協議從 7 月 1 日起爲 PYUSD 提供可觀的供應方收益,從而推動了這一增長。這些收益率從 30% 开始下降到 23%,但借款 APY 爲 0.22%,而 USDC 爲 21%,USDT 爲 16.5%,這使得 PYUSD 成爲一種有吸引力的 DeFi 工具。在 7 月 1 日後的一周內,PYUSD 的供應量增加了 88%,其中 38% 流入 Kamino。

除了穩定幣發行者之外,Stripe 和 Shopify 等主要金融平台與 Solana 的整合爲开發者和企業开闢了新的機會,使他們能夠利用網絡構建可滿足日常需求的可信平台,並將 Solana 與主流金融連接起來。

在這裏,Sphere、Lulo、Decaf 和 Helio 等項目已經在开發中,它們簡化了加密交易,並利用 USDC 等穩定幣提供日常金融服務,例如轉換爲當地貨幣、促進電子商務的加密支付和高收益儲蓄。

總體而言,Solana 上看到的穩定幣勢頭似乎已准備好通過高效的鏈上解決方案擴展現有金融系統的產品範圍。

Solana 上的 RWA

盡管與以太坊的 RWA 增長相比較爲平靜,但 Solana 對現實世界資產的整合正在構建一個超越代幣化金庫的肥沃生態系統。

Ondo Finance 的旗艦代幣化國庫產品 USDY 於 2023 年 12 月在 Solana 上部署,目前市值爲 4200 萬美元,與其他領先的穩定幣相比相對較小,它經常被歸類爲穩定幣。盡管規模龐大,但 USDY 已經取得了有趣的進展,例如作爲抵押品整合到 perps DEX Drift Protocol 中。

此次合作以及未來的合作爲代幣化現實世界資產增加了借貸以外的實用性,從而提高了交易者的資本效率。

如今,Solana 生態系統中其他一些最有趣的 RWA 項目包括 Maple 和 Parcl。

Maple 是一個供白名單公司從鏈上流動性池借款的市場,去年重新部署到 Solana,通過超額抵押貸款市場爲穩定幣和山寨幣提供收益渠道。除此之外,Maple 還與 Jito 合作推出了新的零售貸款產品 Syrup。此次合作將爲使用 JitoSOL 的借款人提供靈活的融資,爲貸方解鎖收益來源,並通過 JitoSOL 的流動性增強風險管理。

Parcl 是一個房地產永續 DEX,允許用戶投資和交易(多頭或空頭,槓杆率高達 10 倍)特定地理市場,如波士頓、芝加哥或邁阿密。該協議旨在用於定向投資和對衝策略,使傳統上不透明的資產類別的訪問民主化。 Parcl 也在向外匯領域擴張,即將推出英鎊 (GBP) 和歐元 (EUR) 市場。

這只是 Solana RWA 擴張的开始,最近宣布的 Libre Fund 以及即將推出的 Jupiter 的 GUM Alliance 和 elmnts 的交易所將繼續爲其提供動力。

Libre 基金

Libre 是 Brevan Howard 旗下 WebN 集團與野村證券旗下 Laser Digital 的合資企業,正在 Solana 上推出一系列代幣化基金,例如以高收益著稱的 Hamilton Lane SCOPE 基金,以及專注於全球宏觀交易策略的 Brevan Howard Master Fund。Libre 的計劃在推出前已擁有近 2000 萬美元的 TVL,並計劃在今年晚些時候爲其基金推出二級交易服務。

Jupiter 的 GUM 聯盟

Jupiter 的 Grand Unified Markets (GUM) 計劃與 Solana 基金會以及 Wintermute 和 DWF Labs 等做市商合作,旨在爲從外匯和股票到信用、國庫券和房地產等 RWA 以及加密貨幣等所有資產在 Jupiter 上創建一個“單一原子市場”。

該計劃旨在通過確保深度流動性和解決代幣化中常見的“先有雞還是先有蛋”問題來有效地引入代幣化資產,發行人不愿意在沒有流動性的情況下將資產代幣化,並且在更多資產被代幣化之前,流動性仍然很低。

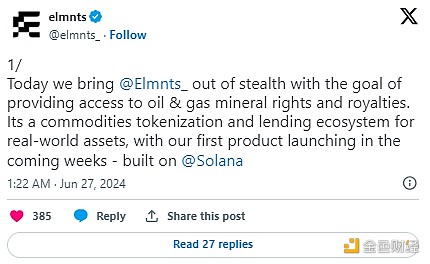

Elmnts

Elmnts 是一個即將出現的市場,用於代幣化基本能源資源,例如石油和天然氣行業的礦產權,該行業預計在 2024 年將創造超過 8000 億美元的收入。這種方法提高了透明度、可訪問性和流動性,解決了當前市場中交易成本高和流動性低的問題。

爲此,該公司通過拍賣、私人銷售和網絡獲得礦產權,專家跟蹤活躍的租賃區域並了解石油和天然氣市場。這個市場簡化了投資流程,降低了成本,並允許更多投資者以更低的費用和最低限額參與。

總結

隨着穩定幣的大幅增長和 RWA 產品的不斷穩定,Solana 已經爲利用鏈上經濟拓展現實世界市場奠定了堅實的基礎。

通過 Libre 的代幣化基金、Jupiter 的 GUM Alliance 和 elmnts 的基本能源資源市場等新舉措和即將推出的舉措,Solana 不僅繼續將自己更深入地嵌入 RWA 市場,而且還比大多數其他鏈提供了更廣泛的訪問鏈上現實世界資產的渠道。

事實上,Coingecko 最近的報告顯示,2024 年第二季度的前 2 個敘述是 memecoins(當然)和 RWAs。 如果 Solana 像 memecoins 一樣吸引 RWAs 的關注,它可能會吸引機構資本進入該鏈,並鞏固其在本周期趨勢中處於領先地位。

隨着現有金融體系與去中心化金融體系的融合,Solana 在促進傳統資產代幣化方面的作用將繼續擴大,鞏固其作爲能夠滿足所有需求(無論是來自零售還是機構)的鏈條的地位。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。