撰文:Ben Strack

翻譯:善歐巴,金色財經

隨着比特幣減半的臨近,礦工們對由於區塊獎勵減少而導致需要關閉效率低下的挖礦設備的潛在需求表示擔憂。

不到一周後,比特幣網絡的區塊獎勵將減半,從每區塊 6.25 BTC 降至 3.125 BTC。這一預期的減少引發了人們對成本效率提高的擔憂,這可能會使小型礦業運營無利可圖。 這些擔憂並非新鮮事,在過去的減半事件之前也曾出現過。爲了應對這些變化,一些礦業公司已經採取措施加強其財務狀況,部署更高效的設備,並多元化其收入來源,以便更好地抵御即將到來的變化。

然而,一些觀察家認爲,這些擔憂普遍被誇大了。 歷史上,大型礦業企業已經證明了它們能夠在與區塊減半通常相關的周期性市場波動中進行調整並茁壯成長。

他們預測即將到來的周期會出現類似的結果,最初的幹擾可能會讓位於由比特幣日益稀缺驅動的價格發現階段。 這可能會導致比特幣價格上漲,這將有助於抵消區塊獎勵減少的影響。 反過來,這可能會緩解礦工的一些財務壓力,並有可能恢復其運營的盈利能力。

像 Marathon Digital 和 Riot Platforms 這樣的行業巨頭似乎在至少一個類別中擁有明顯的優勢:他們的資產負債表分別持有超過 10 億美元的現金和比特幣。

Compass Point Research & Trading 的高級分析師 Chase White 之前表示,缺乏輕松進入公共市場資本的私人礦工更有可能在每區塊挖礦獎勵減少後被迫停止運營。

盡管預計「每個人都會遇到困難」,但 White 補充說,擁有少量或無債務、能源成本最低且配備最有效率挖礦設備的礦工很可能會安然無恙。 並非所有礦業公司都符合這些標准。

那么,問題仍然存在:哪些公司能夠完好無損甚至更加強大地度過減半周期?

礦工過去的財務困境

據多個消息來源稱,很難找到因四年前上次減半事件而受到嚴重傷害的主要礦企。律師事務所 Holland & Knight 的助理律師 Kayla Joyce 表示,2024 年的減半事件與 2016 年和 2020 年的減半事件有所不同。她預測,這可能會導致該行業(現已成熟)出現一波整合和違約浪潮。

然而,她沒有透露她認爲哪些公司風險最大。

「2020 年的減半事件似乎影響較小,因爲在 2021 年加密貨幣牛市之前,比特幣挖礦行業規模較小,」Joyce 告訴 Blockworks。「投資者只是在 2021 年才开始向該行業投入資金。」

整個礦業部門的困境並非主要由 2020 年的減半事件引起,而是源於 2022 年的加密貨幣寒冬。這輪下跌發生在礦企爲積極增長計劃積累巨額債務之後。

加密貨幣挖礦數據中心運營商 Compute North 在 2022 年 2 月籌集了 3.85 億美元債務融資後,於同年 9 月申請破產。該公司當時的破產文件中稱,其欠至少 200 名債權人高達 5 億美元的債務。

Core Scientific 隨後於 2022 年 12 月申請破產。當時該公司表示,盡管其現金流爲正,但不足以償還設備融資貸款。

總部位於德克薩斯州的公司於 1 月份走出破產困境 - 通過將設備貸方和可轉換票據持有人債務轉換爲股權,將其淨債務減少至 5.71 億美元。

Core Scientific 首席執行官上個月告訴 Blockworks,公司未來將在基礎設施增長战略上更加「務實」,在機器購买方面更加「抓住機會」。

盡管 Argo Blockchain 在 2022 年熊市期間沒有破產,但這家總部位於倫敦的公司去年年底表示,盡管其持有的「現金不足」以維持更長久的運營,但正在努力避免這種命運。

截至 3 月 31 日,Argo 上個月挖出了 103 個比特幣,持有價值相當於 26 個比特幣 (182 萬美元 ) 的數字資產。上個月,該公司還完成了魁北克米拉貝爾設施的出售,售價 610 萬美元。

它用出售所得款項償還了米拉貝爾設施剩余的 140 萬美元抵押貸款,並償還了部分對 Galaxy Digital 的未償債務。Argo 仍欠 Galaxy Digital 1280 萬美元,低於其最初對該公司的 3500 萬美元債務余額。

Argo Blockchain 首席執行官 Thomas Chippas 在一份聲明中表示,公司第一季度總共減少了 1240 萬美元的債務。

他補充說:「隨着減半的臨近,我們將繼續專注於簡化運營並盡可能高效地運行。」

看看這次的哈希成本和礦工的命運

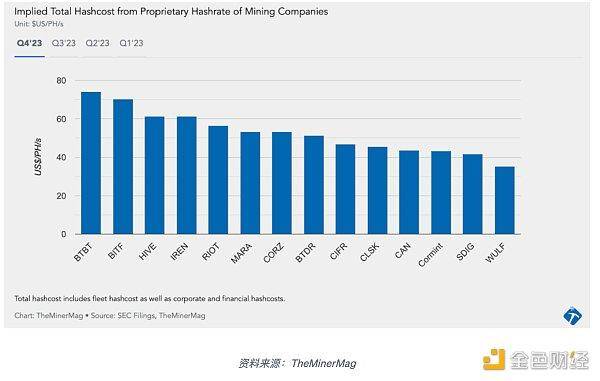

看看上市挖礦公司的哈希價格和哈希成本,很明顯,有些公司在減半時比其他公司處於更有利的地位。

哈希價格考慮了比特幣價格、網絡難度、區塊補貼和交易費用。它衡量礦工可以從特定數量的哈希率中獲得的潛在收入。這與比特幣價格的變化呈正相關,與比特幣挖礦難度的變化呈負相關。

哈希成本雖然與哈希價格類似,但通過衡量礦工的成本提供了不同的視角。

隨着減半的臨近,降低哈希成本(通過部署更新的機器來提高效率或確保較低的能源價格)一直是該領域公司的重點關注點。

根據哈希率指數數據,周一比特幣的哈希價格約爲 106 美元每 petahash 每秒 (PH/s) 。該數字考慮了價格和交易費用的日內變化。

TheMinerMag 研究主管 Wolfie Zhu 指出,減半後算力價格將減半,從而帶來每秒每 petahash(PH/s)50 美元多一點的收益。在這種情況下,大多數礦業公司仍然會以毛利潤進行採礦,盡管比以前少得多。

一些哈希成本較高的公开交易礦商的資產負債表上沒有太多債務。格林尼奇、Terawulf 和 Stronghold Digital 等債務股本比率較高的公司處於總體算力成本規模的較低端。因此,看起來大多數公共礦工在經歷了 2022 年高槓杆熊市之後,將在減半中幸存下來。

盡管面臨挑战,企業仍充滿信心

根據 TheMinerMag 的數據,第四季度 Bit Digital 和 Bitfarms 的總哈希成本高於競爭對手,分別約爲 74.2 PH/s 和 70.3 PH/s。

Bit Digital 首席執行官 Sam Tabar 在一封電子郵件中告訴 Blockworks,該公司計劃在今年年底前將其礦機規模擴大一倍,並配備更高效的礦機。可能會考慮收購一些托管基礎設施以降低生產成本。除此之外,該公司於 10 月份推出了一條專注於支持人工智能工作流的業務线。

這家加拿大礦商於 11 月同意購买近 36,000 台比特大陸機器,作爲其所謂的「變革性機隊升級」的一部分。這一過程將幫助該公司將算力提高兩倍以上,並將能源效率提高約 40%。

Compass Point Research and Trading 分析師 Joe Flynn 在 4 月 9 日的一份研究報告中寫道,Stronghold Digital Mining 在比特幣減半時「相對於其他礦商處於更加困難的境地」。部分原因是其債務和進入資本市場的機會有限。Stronghold 的基礎設施和電力供應非常有價值,因爲公司將需要這些資源來插入他們已經訂購的礦機。他補充說,出售部分基礎設施可能會提振 Stronghold 的股價,截至周五上午,該股今年迄今已下跌約 48%。我們最終認爲,其資產具有價值,可以通過[合並和收購]獲得,因爲有能力扣除[一般和行政費用]並降低 Stronghold 作爲一家當前小型上市公司的高額管理費用。

Stronghold 首席執行官 Greg Beard 告訴 Blockworks,如果行業同行認爲 Stronghold 是一個有吸引力的並購目標,那么這樣的交易將是「值得考慮的事情」。 一般來說,那些被公开市場誤解的公司,具有其他上市公司可以估值的實際屬性和價值……往往會以這種方式實現。

「我認爲許多礦工面臨的挑战是,如果他們的電力合同的結構很困難,他們就被迫以負利潤購买電力,」比爾德說。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。