撰文:BloFin

編譯:Frank,Foresight News

與現貨比特幣 ETF 相比,PoS 機制、價格操縱風險和證券化風險的負面影響顯著降低了現貨以太坊 ETF 獲批的概率。然而,不過以太坊 ETF 獲批與否,最終都不會影響 ETH 價格的突破性增長。

只是,隨着其他競爭對手的崛起,以太坊的市場份額可能將難以進一步擴大。

證券化風險

許多投資者認爲,在現貨比特幣 ETF 獲批之後,現貨以太坊 ETF 的獲批「只是時間問題」。 此前部分分析師認爲由於貝萊德(BlackRock)是現貨以太坊 ETF 的申請者之一,因此現貨以太坊 ETF 的獲批可能性甚至可以達到 80%。

然而,隨着更多細節的披露,分析師們逐漸降低了對現貨以太坊 ETF 的預期。

分析師的擔憂並非空穴來風。盡管去年以太坊期貨 ETF 獲得批准,但隨着現貨比特幣 ETF 的上市,美國證券交易委員會(SEC)主席似乎已經找到了審核加密貨幣現貨 ETF 的標准——沒有證券屬性或成爲證券風險的「商品代幣」。

毫無疑問,比特幣是美 SEC 眼中的「黃金標准」之一:

- 比特幣與礦產黃金類似,儲備有限、不可再生,且獲取需要特定成本;

- 比特幣網絡穩定成熟,共識機制升級等因素不會在可預見未來引起重大變化,就像小麥不會變成玉米一樣;

- 未曾經歷過 ICO(首次代幣發行)或任何形式的融資,其市場逐漸由用戶之間的买賣交易形成,而芝加哥牛羊和谷物市場的形成是建立芝加哥商品交易所(CME)的主要原因之一,這也是一個經典案例;

- 持幣者數量龐大且分散,價格操縱風險相對較低。

然而,對於以太坊而言,似乎並未完全滿足這些標准。

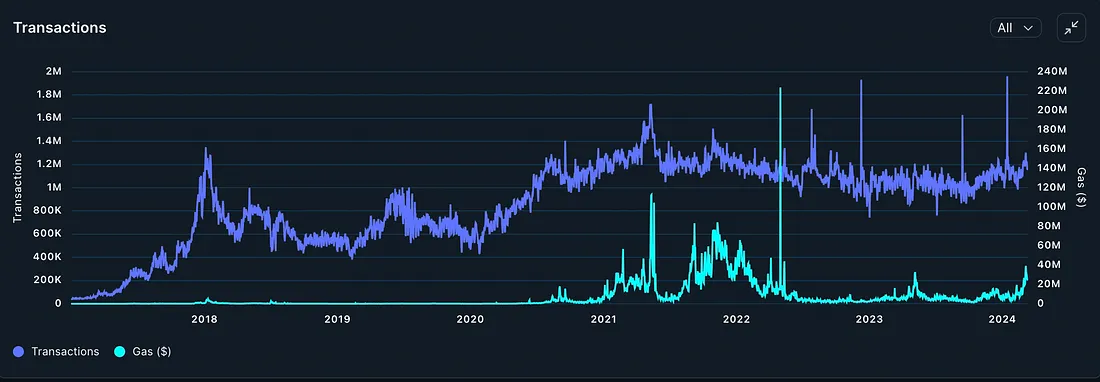

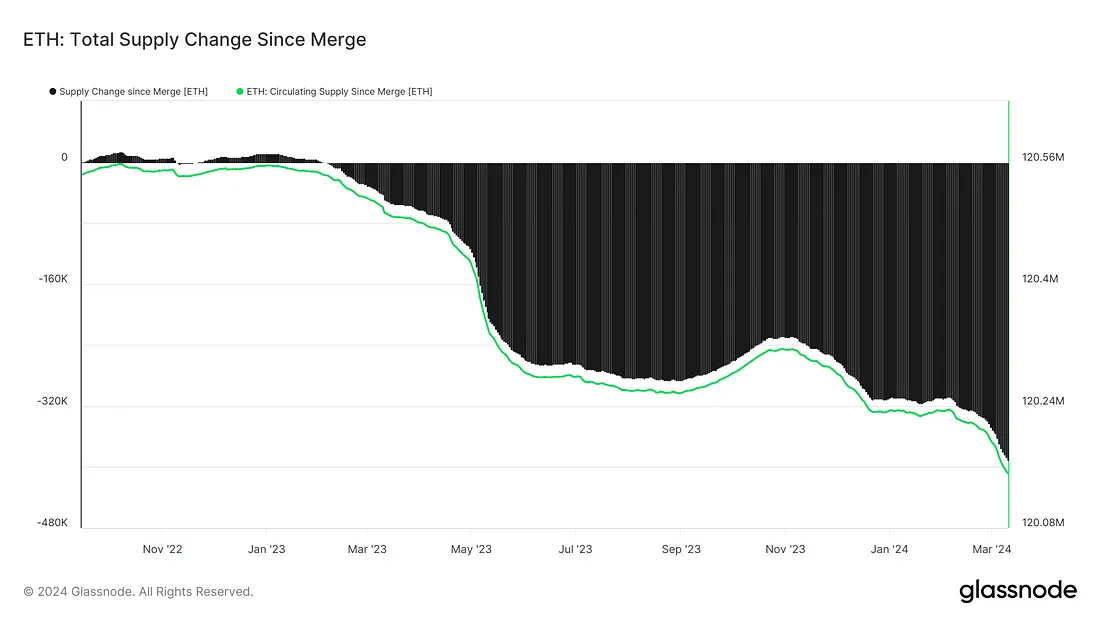

雖然以太坊 2.0 引入的新機制及其後續升級將使 ETH 呈現通縮趨勢,即減少其市場流通總量,然而 ETH 在 PoS 機制下會不斷增發,理論上的總量沒有上限,並且其「通脹」和「通縮」與自身的網絡活躍度息息相關。

譬如當以太坊網絡活躍度較低時(例如 2023 年 7 月),ETH 的「通脹」就曾再次出現。

有人類比解釋以太坊爲「可再生的數字商品」,類似於玉米和大豆等可再生的農產品,強調其可以在數字空間裏「種植」和「收獲」,並將 PoS 機制被比喻成播種——持有 32 枚 ETH 就相當於擁有「種子」,可以參與抵押挖礦並獲得收益。

然而,持有農作物並不會帶來投票權,而 ETH 持有者在 PoS 機制下卻可以投票,持有量越多,投票權就越大,對以太坊網絡未來的影響也越大。此外,很難找到更合理的解釋使 ETH 看起來更像「商品」而不是「證券」。

- 以太坊網絡一直在不斷升級。其中以太坊期貨在芝加哥商品期貨交易所(CME)正式上市後的第二年,就發生了重大升級——其共識機制從 PoW 轉變爲 PoS,並出現了主網分叉。以太坊就像「忒修斯之船」一樣,不斷的升級換代,2024 年 3 月的 ETH 和 2021 年 3 月的 ETH 在本質上已經有了很大區別;

- ETH 在 2014 年進行了 ICO 融資,融資行爲讓 ETH 可能會被歸類爲「具有證券屬性的資產」。因爲美 SEC 和其他國家的金融機構都表示「ICO 代幣可能被視爲證券」。對於具有爭議屬性的資產,美 SEC 可能會更仔細地考慮它們。

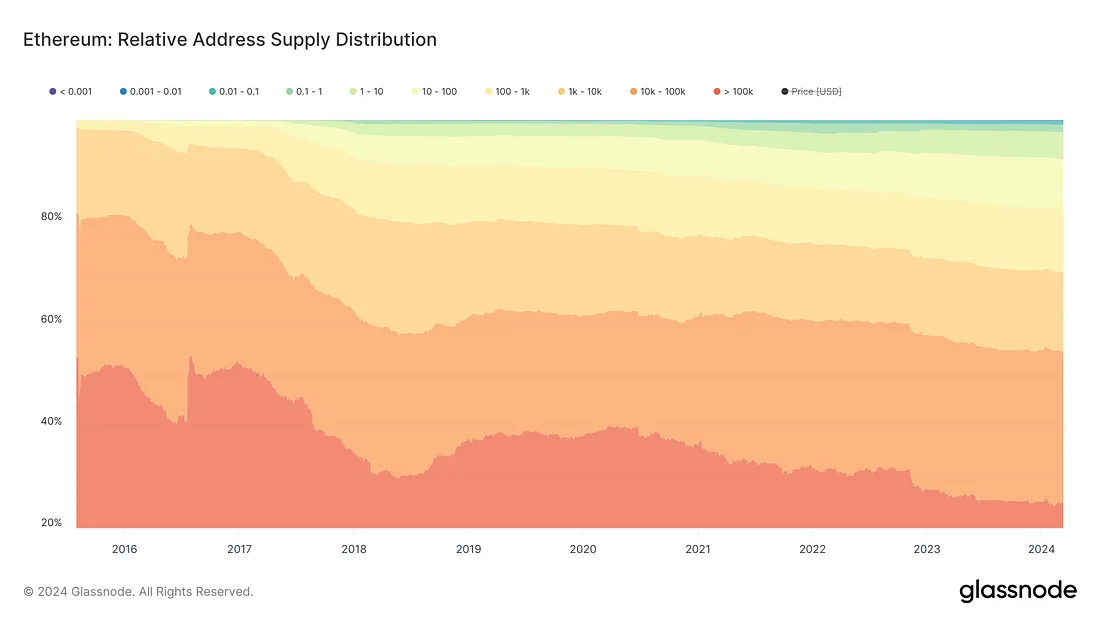

- 巨鯨持幣問題。根據 Glassnode 的統計,近 55% 的 ETH 供應(約 6600 萬枚)由 1041 個地址持有,平均余額超過 1 萬枚 ETH。相比之下,散戶持有者只擁有不到 45% 的 ETH 供應。同時,考慮到在 PoS 機制下,代幣持有幾乎與投票權直接掛鉤,這 1041 個地址的持有者可以顯著影響以太坊網絡的升級和運營;

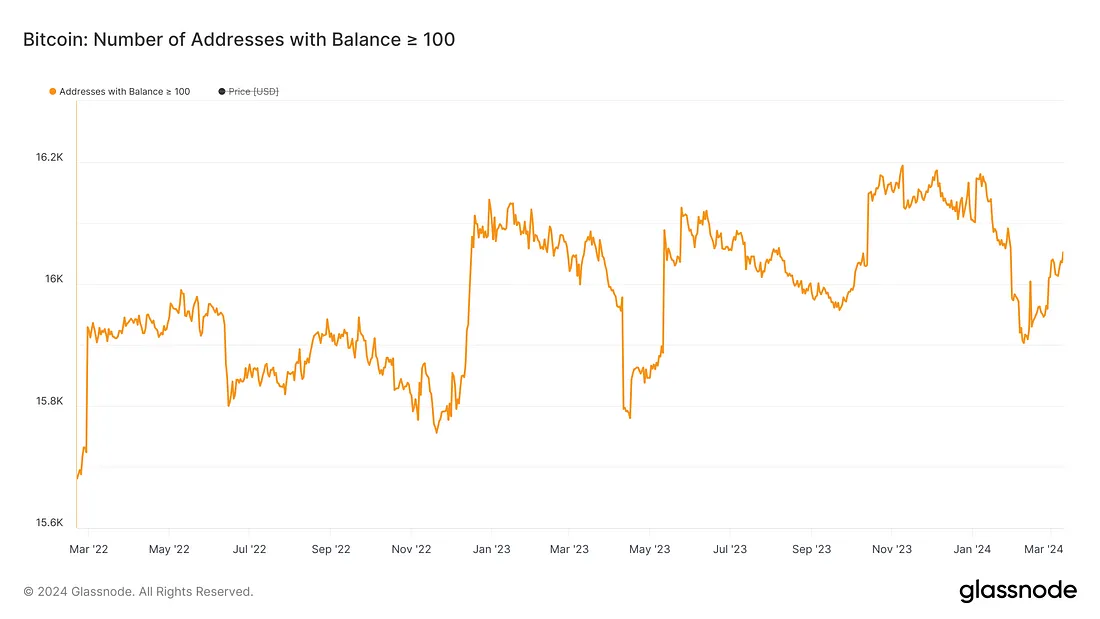

相比之下,比特幣持有者沒有投票權,不會對比特幣網絡的運行產生重大影響。自 2009 年以來,比特幣持有者的分布已經變得相當分散。截至 2024 年 3 月,持有超過 1000 枚 BTC 的巨鯨僅佔總流通量的 40% 左右,巨鯨地址數量也達到了 2100 個,這使得比特幣價格操縱的可能性明顯低於以太坊。

當然,美國證券交易委員會(SEC)並沒有松懈,至少目前是這樣。在公开文件中,美 SEC 表達了對以太坊的 PoS 機制帶來的潛在風險的擔憂:

「ETH 及其生態系統是否存在一些特定的特徵,包括 PoS 機制和少數個人或實體的控制或影響過於中心化,這些特徵會引起人們對以太坊易受欺詐和操縱的擔憂么?」

總而言之, 由於「證券化風險」 的存在,盡管我們期望現貨以太坊 ETF 能夠獲批,也必須爲美 SEC 的否決做好准備。

巨鯨們的看法

與現貨比特幣 ETF 獲批時的情形相比,現貨巨鯨和衍生品交易商似乎對現貨以太坊 ETF 獲批的預期並不高,並爲此做好了准備。

從鏈上數據來看,雖然礦工每季度的拋售行爲會對統計數據產生一定影響,但自 2023 年 5 月以來,持有超過 100 枚 BTC 的地址數量明顯增加。相比於 2022 年第一季度和 2023 年上半年,礦工的拋售行爲對地址數量的影響明顯減弱,這意味着在現貨比特幣 ETF 獲批之前,許多現貨巨鯨大量买入了 BTC。

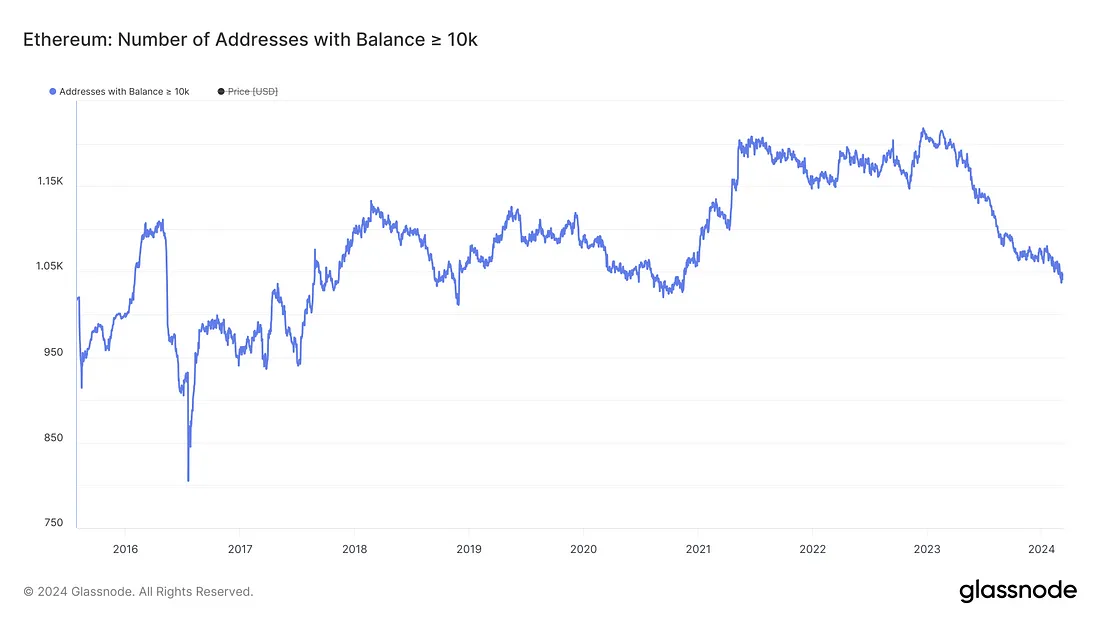

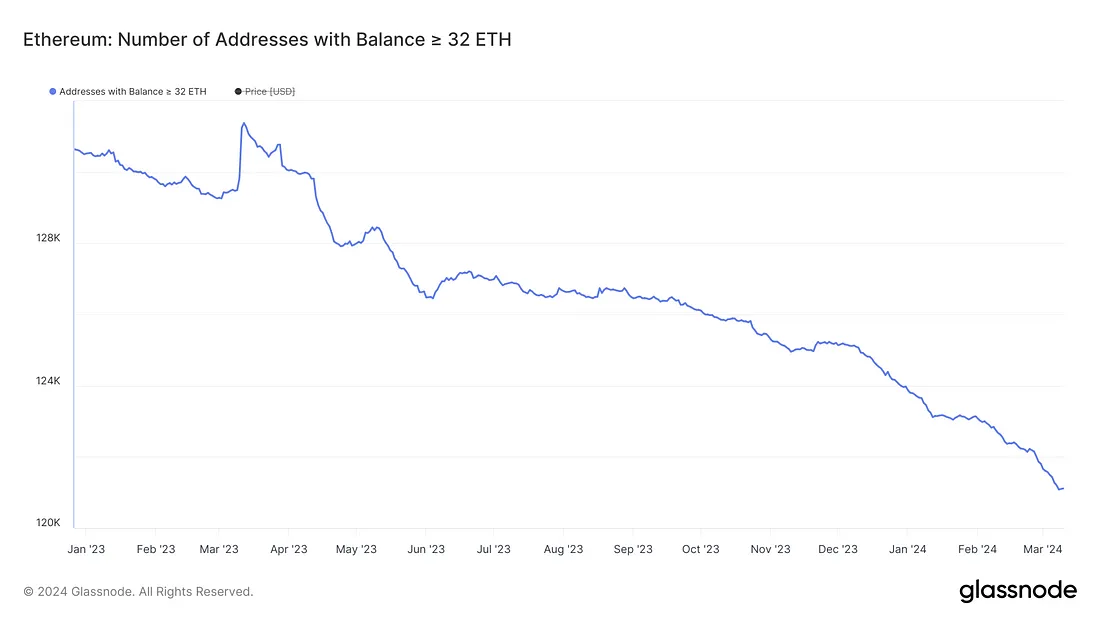

但是,ETH 的鏈上數據並沒有呈現類似的跡象。即使使用相對寬松的標准,持有超過 32 枚 ETH 的地址數量自 2023 年 1 月以來不斷減少,現貨以太坊 ETF 的預期炒作並沒有顯著影響該下跌趨勢,反而下跌速度有所加快。

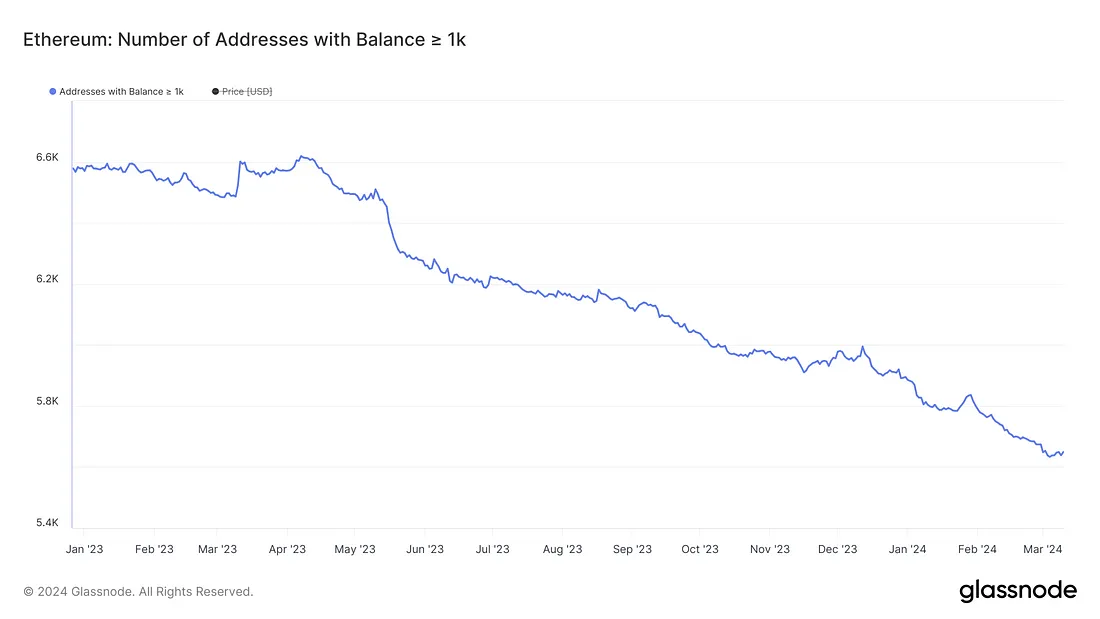

如果我們只考慮持有超過 1000 枚 ETH 的地址,也可以得出同樣的結論,巨鯨似乎正在利用投機和樂觀情緒出售他們的 ETH 以獲取利潤。

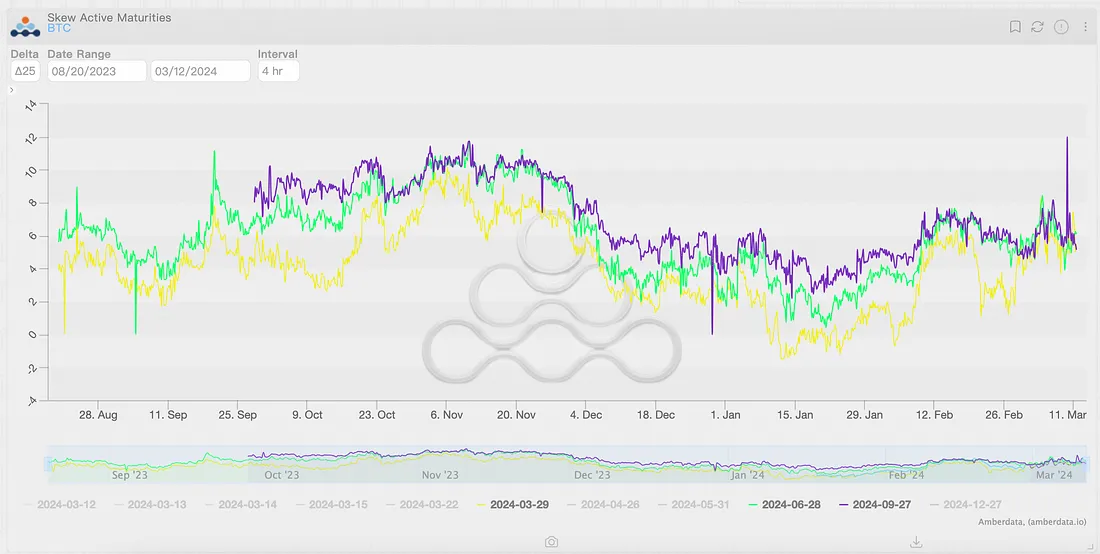

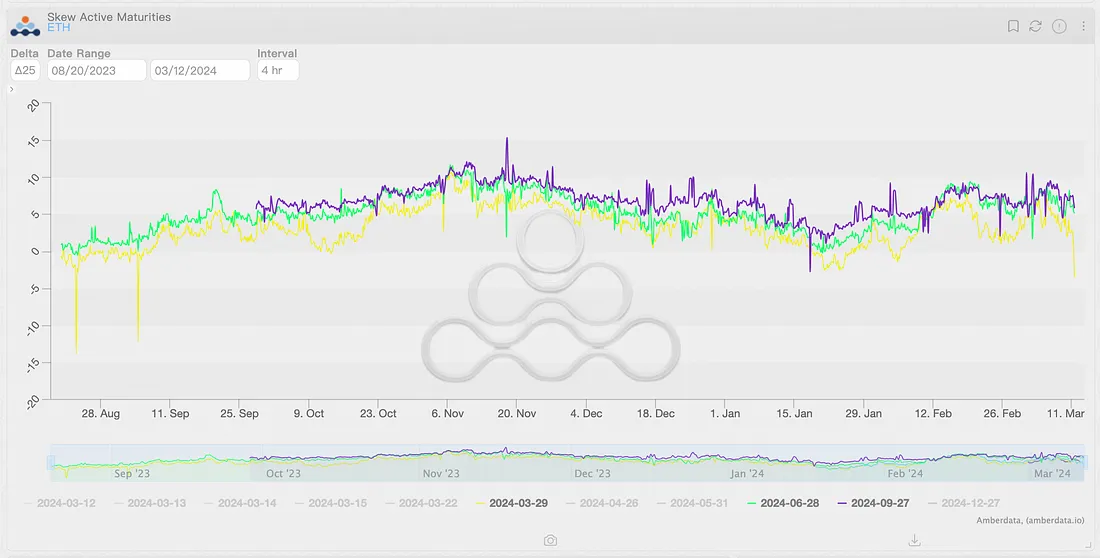

在期權市場,我們也發現了一些线索。現貨比特幣 ETF 申請消息公布後,BTC 和 ETH 的遠期期權「偏度」(Foresight News 注,統計學概念,用於描述數據分布的不對稱性,分有負偏態和正偏態)均出現顯著上升,並在 2023 年 11 月達到峰值,這表明當時期權交易者更傾向於押注市場價格上漲 (看漲)。

相比之下,現貨以太坊 ETF 申請的消息並沒有引起期權交易者額外的看漲情緒,今年 2 月遠期期權偏度的上升更可能是由於流動性回歸的影響。

現貨 ETF 重要么?

毫無疑問,現貨 ETF 確實重要,其獲批會對相關加密貨幣的價格起到提振作用。現貨 ETF 獲批後,來自美國股市的額外流動性支持,推動比特幣價格自年初至今上漲超過 71%,比特幣價格也突破了 7.2 萬美元,進一步創下歷史新高。

值得注意的是,雖然 ETH 在匯率方面的表現相對於 BTC 較弱,但在價格漲幅方面,ETH 的價格表現並不遜於 BTC,甚至年初至今的漲幅略好於 BTC。

ETH 近期表現良好,這取決於多個因素:

一方面,當比特幣價格大幅上漲時,加密貨幣市場投資者的慣性會促使他們拋售比特幣,轉而購买以太坊,將存儲在比特幣中的現金流動性「嫁接」到以太坊和其他加密貨幣市場。同時,流動性快速回流也爲以太坊價格提供了更多支撐,以太坊相對較高的波動性帶來了更高的增長潛力。

因此,從中長期來看,隨着更多現金流入加密貨幣市場,以太坊價格的上漲是可以預期的,並且已經體現在衍生品市場的價格之中——遠期看漲期權持續存在的正偏態是投資者看漲情緒的最佳反映,以太坊價格創出新高只是時間問題。

現貨 ETF 的獲批只會加速上述進程,但如果沒有獲批也無妨。以太坊的價格可能會出現一些波動,甚至大幅回落。然而在牛市環境下,下跌造成的缺口將很快會被填補,以太坊價格的上漲趨勢不會發生根本性改變。

值得注意的是,如果現貨 ETF 無法獲批,以太坊將需要面對來自加密貨幣市場內部的其他競爭對手——SOL 在過去 6 個月裏的表現優於 BTC,其他公鏈代幣也躍躍欲試。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。