現貨比特幣 ETF 在現代投資組合中的作用是什么?

金色財經

企業專欄

剛剛

金色財經

企業專欄

剛剛

作者:Shane Neagle,CryptoSlate;編譯:鄧通,金色財經

在三次減半事件發生後的一年內,比特幣在其 15 年的歷史中經歷了三次主要的牛市。 在 2013 年、2017 年和 2021 年,每一次比特幣價格都會大幅下跌,直到下一次。

但是,比特幣 ETF 上市後的市場似乎產生了一些新的遊戲規則。自 2 月 16 日以來,截至 2 月 26 日,比特幣 ETF 從 1 月 11 日以來的淨流入量接近 50 億美金。根據 BitMEX Research 的數據,這相當於該期間有 102,887.5 枚比特幣的买盤壓力。

正如預期,貝萊德的 iShares 比特幣信托 (IBIT) 以 53 億美元領先,富達的 Wise Origin 比特幣基金 (FBTC) 以 36 億美元緊隨其後,ARK 21Shares 比特幣 ETF (ARKB) 以 13 億美元排名第三。

超過五周的比特幣 ETF 交易帶來了 100 億美元的 AUM 累積資金,使加密貨幣總市值接近 2 萬億美元。這種市場參與水平最後一次出現是在 2022 年 4 月,在 Terra (LUNA) 崩潰和 1 個月後之間。美聯儲开始加息周期。

問題是,新的比特幣 ETF 驅動的市場動態將如何塑造未來的加密貨幣格局?

100 億美元資產管理規模對市場情緒和機構興趣的影響

要了解比特幣價格如何影響整個加密貨幣市場,我們首先需要了解:

是什么推動了比特幣價格?

是什么推動了山寨幣市場?

第一個問題的答案很簡單。 比特幣有限的 2100 萬個 BTC 供應意味着稀缺性,這是由強大的礦工計算網絡強制執行的。 如果沒有它及其工作量證明算法,比特幣就只是另一種復制粘貼的數字資產。

這種數字稀缺性,在硬件和能源等實物資產的支持下,將在 4 月份迎來第四次減半,使比特幣的通脹率降至 1% 以下,比特幣已开採率爲 93.49%。 此外,隨着比特幣礦工增加可再生能源,針對比特幣礦工的可持續托管向量一直在減弱。

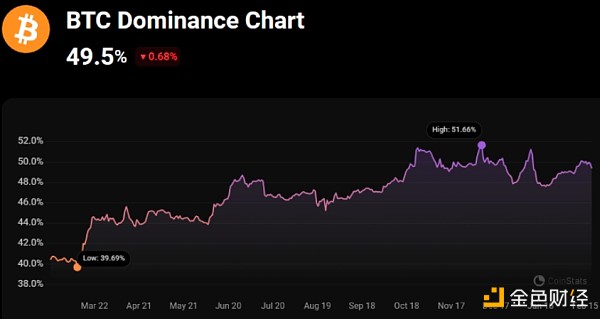

實際上,這將比特幣視爲可持續且無需許可的健全貨幣,無法像所有法定貨幣那樣被任意篡改。 反過來,比特幣的簡單主張和領先地位主導着加密貨幣市場,目前佔據 49.5% 的主導地位。

比特幣在所有加密貨幣中的市場份額表明了投資者情緒的焦點。 多年來,比特幣一直被視爲避險資產。 圖片來源:CoinStats

因此,山寨幣市場以比特幣爲中心,成爲市場情緒的參考點。 有數千種山寨幣可供選擇,這造成了進入壁壘,因爲它們的公允價值難以衡量。 比特幣價格的上漲增強了投資者參與此類投機的信心。

由於山寨幣的每個代幣的市值要低得多,因此它們的價格變動會帶來更大的利潤收益。 在過去三個月中,SOL(+98%)、AVAX(+93%)和 IMX(+130%)以及許多其他山寨幣就證明了這一點。

希望從小盤山寨幣中獲得更高利潤的投資者可以從比特幣利息溢出效應中受益。 除此之外,山寨幣還提供了超越比特幣健全貨幣方面的獨特用例:

去中心化金融 (DeFi) – 借貸、借貸、交換;

代幣化的邊玩邊賺錢的遊戲;

跨境匯款近乎即時結算且費用可忽略不計;

用於 DeFi 和基於人工智能的協議的實用和治理代幣。

隨着比特幣 ETF 的出現,機構資本佔據了主導地位。 現貨交易的比特幣 ETF 資產管理規模的快速增長是徹底的成功。 舉例來說,當SPDR Gold Shares (GLD) ETF於2004年11月推出時,該基金用了一年的時間才達到35億美元的總淨資產水平,而貝萊德的IBIT在一個月內就達到了這一水平。

展望未來,鯨魚將繼續通過战略配置推高比特幣價格。

將現貨比特幣 ETF 战略整合到投資組合中

在獲得美國證券交易委員會(SEC)的合法性支持後,比特幣 ETF 賦予了財務顧問配置的權力。 沒有比美國銀行尋求美國證券交易委員會批准授予它們相同權力更能說明這一點的了。

銀行遊說團體與銀行政策研究所 (BPI) 和美國銀行家協會 (ABA) 一起懇求 SEC 撤銷 2022 年 3 月頒布的員工會計公告 121 (SAB 121) 規則。根據資產負債表內的要求,他們可以擴大客戶的加密貨幣敞口。

即使沒有比特幣配置的銀行部分,流入投資組合的潛力也是巨大的。 截至2022年12月,美國ETF市場總淨資產規模爲6.5萬億美元,佔投資公司管理資產的22%。 由於比特幣是對抗通脹的有力工具,因此其配置的理由並不難。

Truflation 首席執行官 Stefan Rust 表示:

“在這種環境下,比特幣是一種很好的避險資產。 它是一種有限的資源,這種稀缺性將確保其價值隨着需求而增長,最終使其成爲存儲價值甚至增值的良好資產類別。”

在不持有實際 BTC 並解決自我托管風險的情況下,財務顧問可以輕松證明,即使是 1% 的比特幣配置也有可能增加回報,同時限制市場風險敞口。

平衡增強回報與風險管理

CF Benchmarks 首席執行官 Sui Chung 表示,共同基金經理、注冊投資顧問 (RIA) 和使用 RIA 網絡的財富管理公司都對通過比特幣 ETF 進行比特幣敞口感到熱議。

“我們談論的是單獨計算管理資產和咨詢資產超過一萬億美元的平台……之前關閉的一個非常大的閘門將打开,很可能在大約兩個月的時間內打开。”

在比特幣 ETF 獲得批准之前,渣打銀行預計,這一敞口僅在 2024 年就可以帶來 50 至 1000 億美元的資金流入。 Bitwise 比特幣 ETF(目前資產管理規模爲 10 億美元)首席投資官 Matt Hougan 指出,RIA 已將投資組合配置設定在 1% 至 5% 之間。

這是基於 1 月份發布的 Bitwise/VettaFi 調查得出的,其中 88% 的財務顧問將比特幣 ETF 視爲主要催化劑。 同樣比例的人指出,他們的客戶去年咨詢了加密貨幣風險。 最重要的是,爲更大的加密貨幣配置(佔投資組合的 3% 以上)提供建議的財務顧問的比例從 2022 年的 22% 增加到 2023 年的 47%,增加了一倍多。

有趣的是,71% 的顧問更喜歡比特幣而不是以太坊。 鑑於以太坊是一個正在進行的編碼項目,適用於健全貨幣以外的目的,這並不奇怪。

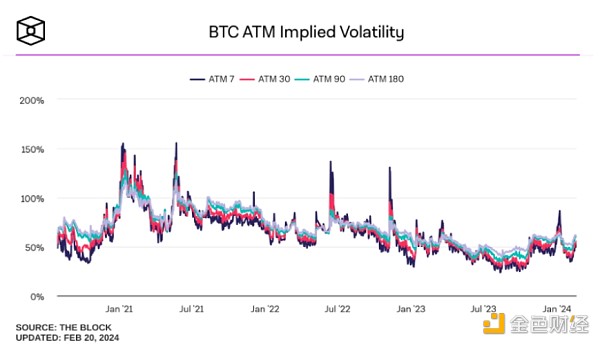

在反饋循環中,更多的比特幣配置將穩定比特幣的隱含波動性。 目前,Bitoin 的平值 (ATM) 隱含波動率反映了市場對可能的價格變動的情緒,與 1 月份比特幣 ETF 批准的大幅飆升相比,該波動率已經有所減弱。

由於所有四個時間段(7 天、30 天、90 天、180 天)都高於 50% 範圍,市場情緒與加密貨幣恐懼和貪婪指數進入高“貪婪”區域一致。 與此同時,由於建立了更大的买家和賣家牆,更大的流動性池可以提高價格發現效率並減少波動性。

然而,仍然存在一些障礙。

加密貨幣投資和現貨比特幣 ETF 的未來趨勢

相對於比特幣 ETF 的流入,灰度比特幣信托 BTC (GBTC) 造成了價值 70 億美元的資金流出。 這種拋售壓力是由於該基金 1.50% 的費用相對較高,而 IBIT 的費用爲 0.12%(12 個月的豁免期)。 加上獲利了結,這造成了巨大的拋售壓力。

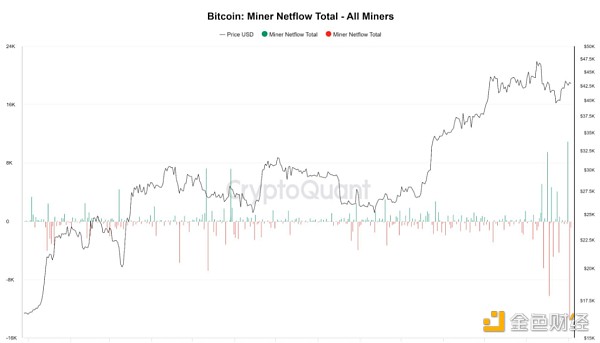

截至 2 月 16 日,GBTC 持有 456,033 枚比特幣,是所有比特幣 ETF 總和的四倍。 除了尚未解決的拋售壓力之外,礦商還通過出售比特幣進行再投資,爲比特幣第四次減半做好准備。 據 Bitfinex 稱,這導致了價值 10,200 BTC 的資金外流。

比特幣礦工每天產出約 900 BTC。 對於每周 ETF 流入,BitMEX Research 報告稱,截至 2 月 16 日,增加了 +6,376.4 BTC。

到目前爲止,這種動態已將 BTC 價格提升至 5.21 萬美元,與 2021 年 12 月比特幣的價格相同,距離 2021 年 11 月 10 日達到 68.7 美元的 ATH 水平僅一個月。展望未來,95% 的比特幣供應都在盈利,這勢必會因獲利了結而施加拋售壓力。

然而,來自銀行遊說團體對美國證券交易委員會的壓力表明,購买壓力將掩蓋此類市場退出。 到 5 月,美國證券交易委員會 (SEC) 可能會通過以太坊 ETF 的批准進一步提振整個加密貨幣市場。

在這種情況下,渣打銀行預計 ETH 價格可能會突破 4000 美元。 除非發生重大地緣政治動蕩或股市崩盤,否則加密市場可能會重演 2021 年牛市。

結論

金錢的侵蝕是一個世界性問題。 工資增長不足以超過通貨膨脹,迫使人們從事風險更大的投資行爲。 在加密數學和計算能力的保障下,比特幣代表了這一趨勢的補救措施。

隨着數字經濟的擴張和比特幣 ETF 重塑金融世界,投資者和顧問的行爲越來越數字化。 這種轉變反映了更廣泛的社會走向數字化的趨勢,98% 的人希望選擇遠程工作,因此更喜歡純粹的數字通信。 這種數字偏好不僅影響我們的工作,還影響投資選擇,表明現代投資組合中對比特幣等數字資產的接受程度更高。

財務顧問准備將比特幣風險視爲投資組合回報的助推器。 2022 年,由於一連串的加密貨幣破產和可持續性擔憂,比特幣價格受到嚴重壓制。

這種 FUD 供應已經耗盡,只剩下直白的市場動態。 比特幣 ETF 獲得機構投資的批准代表着加密貨幣格局的顛覆性重塑,導致 BTC 價格越來越接近之前的 ATH。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。