撰文:The Block Research 團隊

編譯:angelilu,Foresight News

本報告《2024Digital Assets Outlook》由 The Block Research 團隊撰寫,從 2023 年數字資產市場和價格表現、基礎設施提供商及監管機構發揮的作用、區塊鏈平台的規模和演變、鏈上應用的發展四大方面進行了深度剖析,以下爲 Foresight News 編譯的精華內容。

一、市場表現與活躍度

2023 年加密貨幣價格顯著回升,總市值翻了一番,本輪價格復蘇受到宏觀經濟因素和 FTX 破產事件去槓杆化結束的影響,除第四季度末外,投資者在加密領域的活動量較往年有所減少,交易量和風險投資交易達到多年低點。

總體而言,加密資產價格今年整體表現良好。比特幣今年迄今上漲超過 125%,其他大多數加密資產都高於 1 月 1 日的水平。尤其是 Solana,今年迄今上漲近 500%,從 1 月初的不足 10 美元升至 11 月的 65 美元。比特幣的主導地位(定義爲比特幣市值除以加密總市值)從年初的 38.43% 增長至 10 月底的年度峰值 51.13%,爲兩年多來的最高水平。有幾個因素促成了比特幣的岷起,首先,2023 年最樂觀的加密敘事圍繞着可能批准該資產的現貨 ETF 展开,這一傳奇一直持續到今年下半年。

就宏觀環境而言,盡管利率環境較高、地緣政治緊張局勢加劇導致了各種金融市場錯位,但 2023 年總體呈現出比 2022 年更強的宏觀經濟環境。一是短期和長期利率漲幅均遠超市場預期,其次,東歐持續衝突和中東局勢新升級的地緣政治緊張局勢帶來了額外的不確定性,第三,美國銀行業在 2023 年春季經歷了一個短暫的不穩定階段,突顯了金融體系內部的潛在脆弱性,井促使監管重點增加。

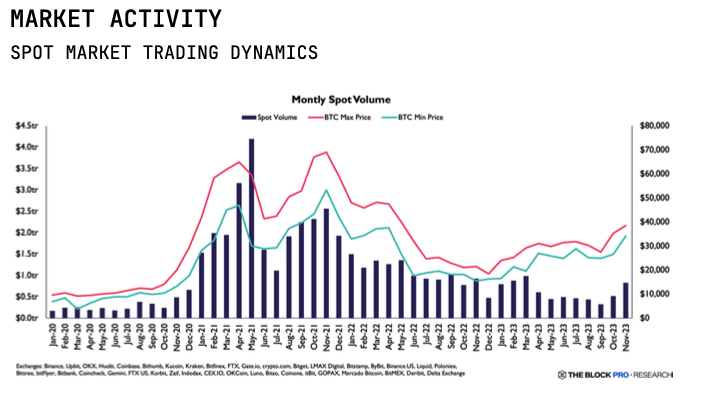

現貨交易量

2023 年加密資產的市場活動受到多家貸款機構的破產影響而持續減少,但隨着價格上漲和投資者信心的增強,交易量又开始增加。現貨交易量在第一季度,1 月、2 月和 3 月的現貨交易量都出現了逐月上升,但第二季度和第三季度的交易量大幅下降,第四季度交易量一直在持續上升,在 11 月份達到了 6 個月來的最高點。2023 年交易量低迷的一大原因是全球最大的加密貨幣交易所幣安的收費機制調整,具體來說,3月幣安結束了零手續費促銷活動,該活動在 2022 年推動了平台上的交易量上漲,3 月至 4 月間,整體現貨交易量下降了 38%,而幣安的現貨交易量同期減少了 47%。

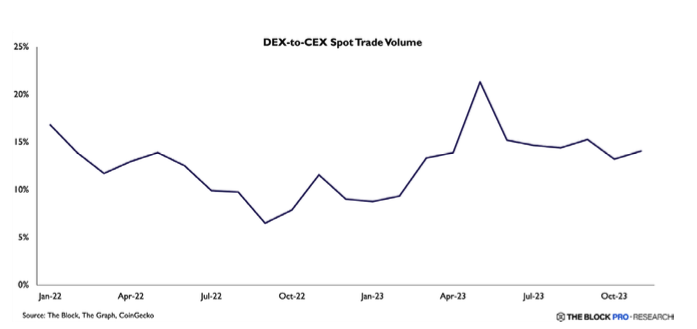

2023 年去中心化交易所也迎來爆發,原因之一是 FTX 倒閉後,許多人對中心化機構的信任下降,5 月由於memecoin 狂熱推動,DEX 交易量與 CEX 交易量之比確實達 21% 以上的峰值。

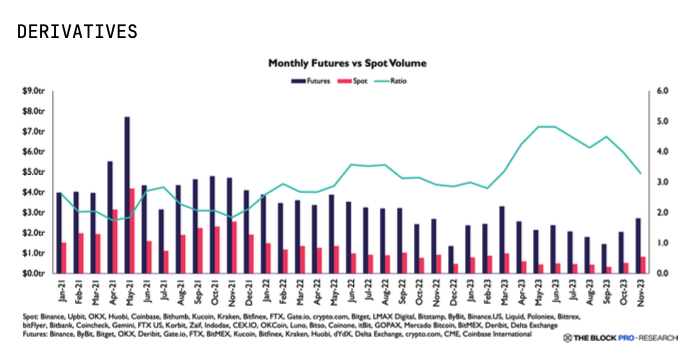

衍生品交易量

衍生品交易趨勢與現貨基本相似,今年期貨合約的總成交量在 3 月見頂,9 月觸及低點,盡管期貨方面的成交量始終保持在高於 2022 年 12 月低點的水平。5 月和 6 月的期貨交易量都達到了現貨交易量的 4.7 倍。該比率在今年下半年开始略有下降,但與前兩年相比仍然較高。

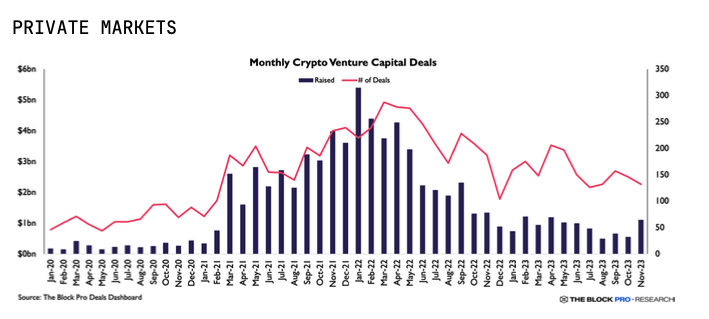

私募市場

在私募市場方面,整體風險投資交易數量和融資額都明顯放緩,融資筆數和 2021 年的交易數量相近,就公司實際融資額而言,8 月份 4.98 億美元的年度最低值確實創下了 2021 年 1 月以來的最低融資總值。不過,融資是一個滯後指標,因爲交易的發展和完成都需要時間,而且交易記錄通常是從實際交易發生時开始記錄,而實際交易並不總是立即公布。11 月份的融資額月環比增長 99%,創下了六個月來的新高。總體而言,與前幾年相比,資金的行業分布將顯得更加多樣化,對加密項目的投資仍然主要集中在北美。

二、市場基礎設施與監管

交易所

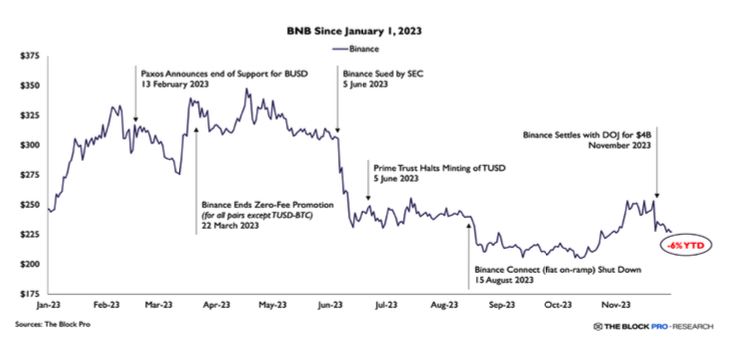

2023 年春天,加密貨幣交易所市場發生了另一個重要變化,爲加密貨幣行業提供大量服務的幾家美國地區銀行破產,以及 2022 年多家加密貨幣貸款機構和交易所倒閉,美國的監管機構加強了審查,導致多家加密貨幣交易所受到指控,幣安顯然是監管機構關注的焦點。

幣安今年面臨着監管障礙和高管離職等多重挑战,幣安失去主導地位的催化劑是決定終止零手續費比特幣交易,零手續費比特幣交易促銷活動是幣安五周年慶典的一部分,始於 2022 年 7 月。幣安的主導地位到 10 月份就出現了下滑,在整個 2023 年第四季度一直維持在 40% 以下。今年 3 月,幣安及其首席執行官趙長鵬(CZ)雙雙被美國商品期貨交易委員會(CFTC)起訴,6 月初遭到美國證券交易委員會(SEC)的起訴。美國司法部還對幣安進行了刑事調查,調查於 11 月底結束,最終以 40 億美元的罰款達成和解,幣安仍需應對美國證券交易委員會正在進行的民事訴訟,這很可能會導致額外的罰款。

Coinbase 受美國證券交易委員會案件的影響要小得多,市場份額穩定在 6% 左右,受益於更多的利好消息,包括被指定爲多個比特幣 ETF 申請方的合作夥伴,以及推出了 Optimistic Rollup產品 Base。

穩定幣和 CBDC

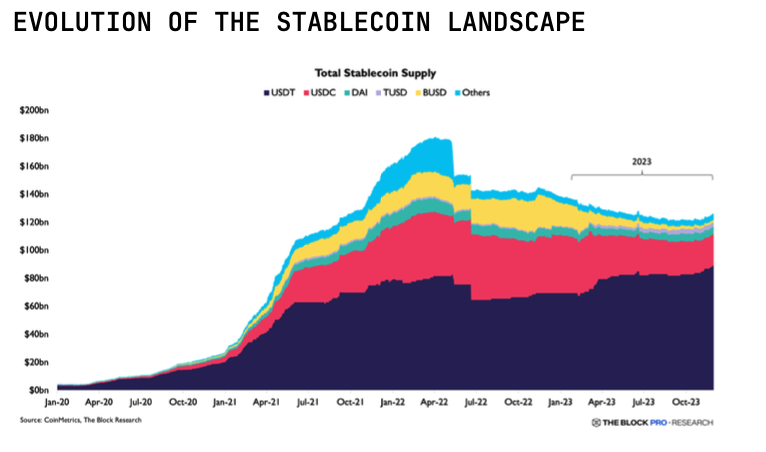

穩定幣總體供應量在 2022 年 5 月 TerraUSD 脫錨後开始下降,2023 年在加密貨幣總市值從年初的大約 8300 億美元增長到 11 月份的 14800 億美元的同時,穩定幣供應量卻從年初的大約 1400 億美元小幅下降到 11 月份的 1250 億美元,矛盾的部分原因可能是利率環境的提高。

2023 年期間,穩定幣的市場份額也發生了顯著變化,其中 Tether 是主要受益者。由於 Circle 的USDC 主要在 DeFi 中交易,而且其用戶群可能更以美國爲中心,因此它受到高收益率的負面影響最大,此外,由於 BUSD 的貶值,使得 Tether 的 USDT 在幣安等交易所的使用更活躍。

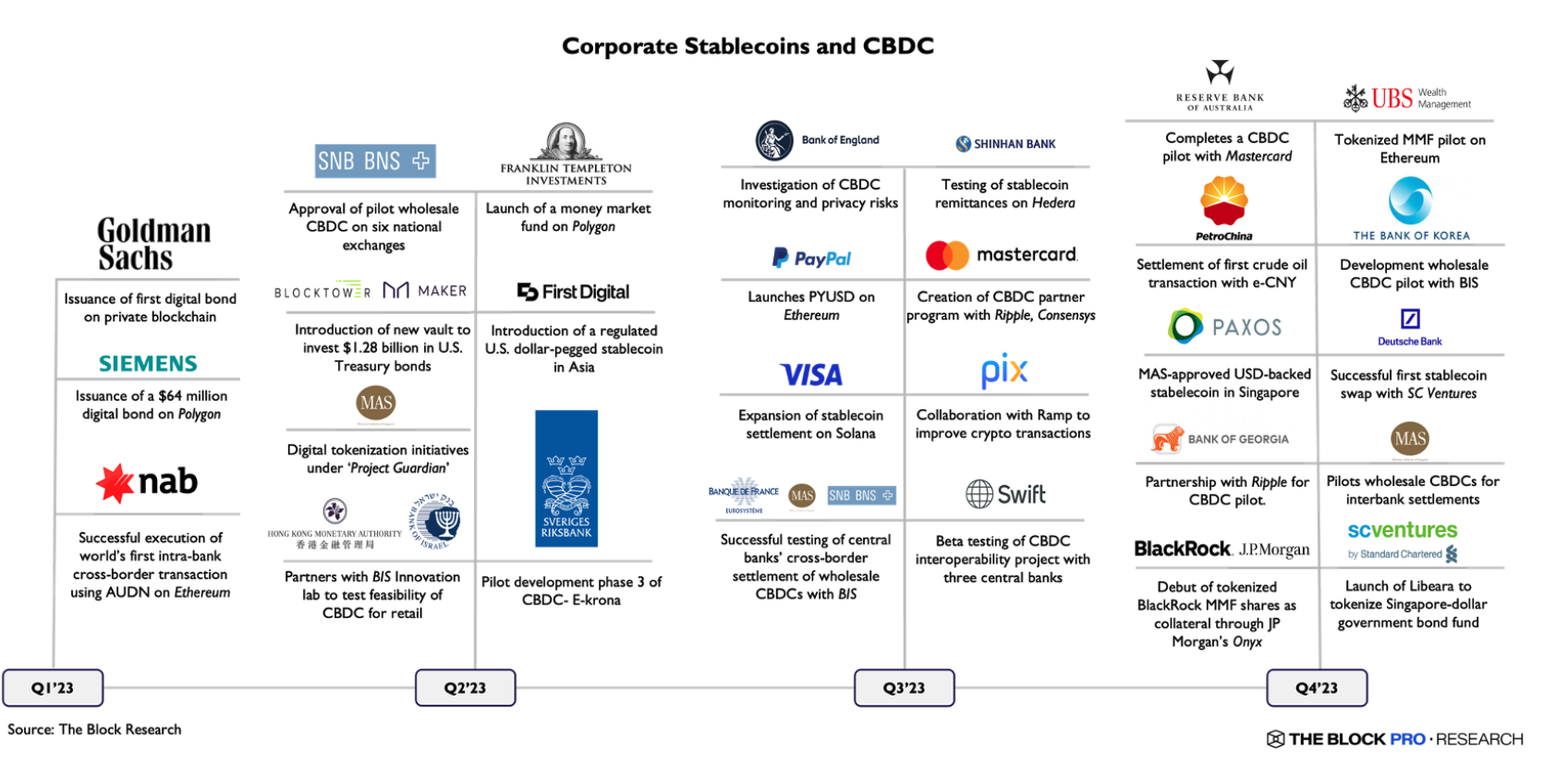

受高利率的影響,2023 年企業推出穩定幣的熱情很高,其中最受矚目的企業穩定幣是 PayPal 於 8 月 7 日推出的 PYUSD,發行方爲 Paxos,PYUSD 市值已突破穩定幣前 20 名,超過 1.5 億美元。

2023 年,CBDC 項目繼續推進:國際清算銀行創新中心(BIS Innovation Hub)和包括香港金融管理局、阿聯酋中央銀行、中國人民銀行數字貨幣研究所和泰國銀行在內的多家中央銀行牽頭的合作項目 mBridge 項目在批發跨境支付轉型方面取得長足進展。此外,中國的數字人民幣(e-CNY)採用率激增、阿聯酋的數字迪拉姆战略取得了重大進展、巴西央行一直在積極推進其 CBDC 的开發、數字歐元項目進入准備階段、新加坡金融管理局 MAS 發行用於批發結算的 實時 CBDC。

與此同時,穩定幣市場也因利率上升和監管審查加強而發生了重大變化。在整個 2023 年,幾種成熟的穩定幣經歷了去僞存真事件,侵蝕了它們的市場份額,而其他穩定幣則在監管壓力下被淘汰。Tether 是這些變化的主要受益者,其市場份額在 2023 年增長到了 2020 年以來從未見過的水平,而在 2020 年,市場競爭遠沒有現在這么激烈。與此同時,新進入者湧入市場,他們被國債收益率上升帶來的更有利可圖的商業模式所吸引。許多企業和中央銀行也分別制定了穩定幣和中央銀行數字貨幣(CBDC)計劃。

傳統銀行

在傳統銀行業方面,2023 年經歷了幾次意想不到的負面衝擊,包括春季美國和歐洲銀行業短暫但劇烈的動蕩,凸顯了日益增長的監管壓力和機構不愿意爲加密貨幣行業提供服務。此外,兩家對加密貨幣友好的傳統金融機構 Signature 和 Silvergate 的破產也導致了加密貨幣行業的清算。

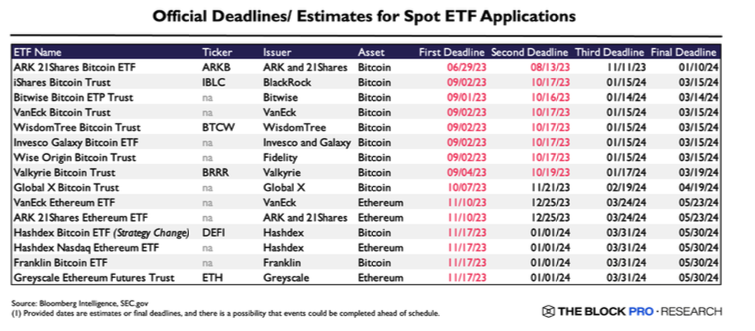

申請 ETF 的新機構

2023 年出現了一些機構採用比特幣的積極跡象,其中最明顯的是大型資產管理公司提交了一系列現貨比特幣 ETF 的申請。貝萊德(BlackRock)在 6 月份的意外申請掀起了這波申請熱潮,標志着主流接受比特幣的轉變。Grayscale 在 8 月取得法律勝利,顯著提振了對比特幣現貨 ETF 獲批的樂觀情緒,目前有超過 10 名申請者正在等待審批結果。

監管

繼 2022 年幾家中心化公司倒閉後,2023 年監管壓力加大。與其他司法管轄區相比,美國似乎對該行業採取了更強硬的立場,一些國家,尤其是亞洲國家,將美國的回調視爲機遇。然而,美國監管機構的回擊主要限於強制執行和法令,沒有通過任何有意義的法規,對美國證券交易委員會過去行動的司法審查被解釋爲對該行業提出的論點略微有利。

三、區塊鏈平台與擴容

以太坊

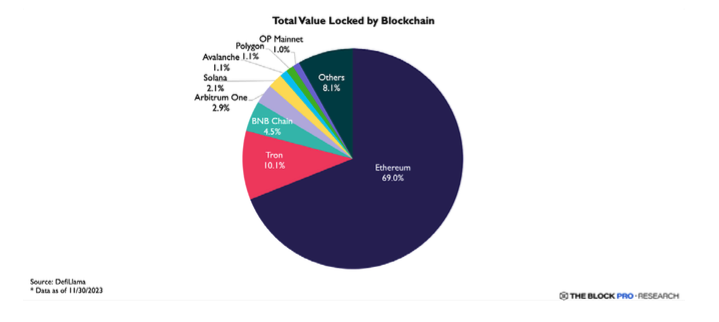

2023 年以太坊在 L1 區塊鏈中各項絡使用衡量指標上都佔據主導地位,截至 2023 年第三季度未,以太坊獲得 L1 用戶支付的交易費用的約 75%,合計約 17.5 億美元。截至 2023 年 12 月,以太坊的 TVL 同比增長約 19%,相比之下,Avalanche、Sui、Cosmos、Canto、Aptos、Fantom 和 Near 的 TVL 合計虧損約 20%。

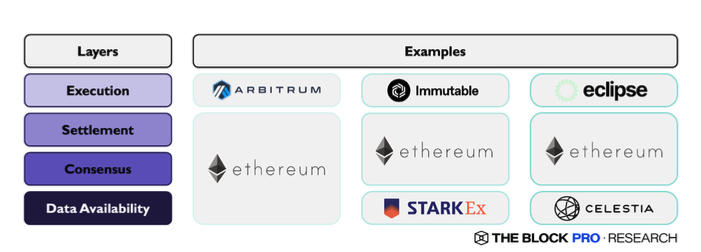

在擴容方面,Mantle 成爲今年 Optimiums 領域的重要參與者,Mantle 於 7 月份推出,迅速贏得了市場關注,成爲 TVL 最大的鏈外 DA L2。Mantle 表示,一旦 EigenDA 可用,它將採用 EigenDA 作爲其 DA 提供商。與此同時,Polygon PoS 正在經歷重大轉型,將在 2024 年第一季度之前從側鏈轉變爲 zkEVM Validium。模塊化區塊鏈 Celestia 於 2023 年 11 月推出,因利用擦除編碼實現高效的 DA 採樣和創建概率 DA 證明而備受關注。展望未來,Avail、EigenDA 和 Synapse Chain 等公司將爲不斷擴大的解決方案生態系統做出貢獻,以應對與 DA 相關的挑战。

以太坊協議目前形成了rollup-centric(以 rollup 爲中心的)的路线圖,特別是 danksharding,它是對傳統分片方法的適度調整,引入了顯著的簡化功能,danksharding 是最終實現預計需要數年時間,在即將於 2024 年第一季度進行的協議升級中,包含了實現分片不可或缺的關鍵規則集和格式。

其他 Layer 1

2023 年,以太坊的競爭對手的市場份額出現了調整,Tron 的 TVL 從 2023 年初到 12 月增長了約 100%,BNB Chain 的 TVL 同期下降了約 38%,該調整的重要原因之一是穩定幣份額的轉變和 BNB 生態面臨的監管行動。

從 SOL(Solana)和 TIA(Celestia)的價格表現可以看出,市場對這兩條鏈的關注,它們代表了集成與模塊化爭論的對立面,在 2023 年表現較好,Solana 的市值在 2023 年前 11 個月增長了約 430%,TIA 代幣在 11 月初推出後的一個月內上漲了約 167%。

Cosmos 社區從一开始就接受了模塊化的概念,並有區塊鏈間通信(IBC)和 Cosmos SDK 等原生基礎設施和工具,但這種與生俱來的模塊化優勢是以分散用戶注意力和 Cosmos 鏈之間的流動性爲代價的,因此與其他通用 L1 相比,Cosmos 應用鏈在可組合性和流動性集中方面處於劣勢。12 月 1 日,Osmosis 和 Canto 的穩定幣市值總和僅爲 7800 萬美元,遠低於 Cosmos Hub 的市值總和,甚至低於它們的中型 L1 競爭對手,如 BNB Chain(50 億美元)或 Solana(16 億美元)。受益於 Circle 在 9 月份通過 Noble 部署原生 USDC,以及 Celestia 主網在 10 月 31 日上线,Osmosis 的穩定幣供應量在 11 月份飆升至年內高點,這表明預期交易需求會對特定鏈的流動性產生影響。

2023 年,Polkadot 和 Avalanche均遭遇挑战,在這一年中,Polkadot parachains的總 TVL 從約 5.61 億美元降至 12 月 1 日的約 3.35 億美元,要原因是 Polkadot 的 XCMP(跨共識消息傳遞)協議的开發步伐停滯不前。在 Avalanche 生態系統中,實時子網的數量在 2023 年繼續增長,但與 Avalanche C 鏈相比,用戶活躍度仍然較低。子網的總體資金流入也很有限,截至 12 月 1 日,兩個最活躍的子網 —— DFK Chain 和 Beam 的 TVL 總計達到約 880 萬美元。 Avalanche 子網與新推出的 Cosmos 鏈面臨着類似的挑战,由於需要建立足夠大的經濟護城河來防止經濟攻擊,網絡安全成爲子網成立之初的關鍵問題。

2023 年最突出的敘事之一是 Solana 的復蘇,無論是從其估值還是市場對其集成擴展方法的接受程度來看都是如此。在 2022 年下半年到 2023 年期間,Solana 核心團隊實施了一系列關鍵措施,使網絡運行的可靠性遠遠超過往年,這些措施的有效性在 2023 年的幾個主要需求高峰期得到了驗證,在 4 月份的 Mad Lads NFT 鑄造活動和 11 月底的 PYTH 代幣發行活動中,Solana 網絡的用戶交易量都出現了大幅飆升,但按每秒交易量計算,吞吐量並未出現大幅下降。

與 Solana 提供類似價值主張—低成本並行執行的 L1,例如 Aptos 和 Sui,都是從之前 Meta 的 Diem 項目中剝離出來的,並利用 Move 虛擬機作爲執行環境,截至 12 月 1 日,兩條鏈合計吸引 TVL 約 2.55 億美元,下半年增速加快。Sui 過去一年相對於 Aptos 增速更快,可能與全年運行的激勵計劃有關。

Layer 2

在採用 Optimistic rollups (ORs) 的 Layer2 中,TVL 方面領跑的是 Arbitrum One,ARB 代幣空投是 2023 年 Arbitrum One 是值得關注的事件,當時 Arbitrum One 上有 400 萬個有資格申請空投的地址,TVL 排名第二或第二的是 OP Mainnet,原名「Optimism」,市值超過 34 億美元。

在 ZKR 領域,目前沒有明確的領導者,雖然 dYdX 在 TVL 的 ZKR 空間佔據了相當一段時間,但已經开始向 Cosmos 一層鏈進軍, 接下來兩個競爭激烈的 ZKR 是 zkSync Era,TVL 市值 4.4 億美元,以及 Starknet,TVL 市值 1.4 億美元,雖然 zkSync Era 的 TVL 明顯多於 Starknet,但其 TVL 的一部分最初來自 zkSync Lite。由於這兩個 ZKR 可能在 2024 年發布治理代幣,目前吸引了大量的鏈上活躍度。

比特幣擴容

毫無疑問,閃電網絡是比特幣擴容最突出的擴展解決方案。此外,它也是目前 TVL 最大的比特幣擴容解決方案。其 TVL 已從 2023 年 1 月的約 8500 萬美元飆升至本文撰寫時的近 2 億美元。然而,更准確地衡量閃電網絡增長的標准是,從 2023 年 1 月的 5000 個比特幣增長到 2023 年 11 月的 5346 個比特幣,增幅爲 7.0%。這表明,TVL 的增長主要是受比特幣價格上漲的推動,而不是實際投入閃電網絡的比特幣。閃電網絡容量的增加可歸功於與去中心化信息協議 Nostr 的集成。

還有一些其他的比特幣擴展解決方案,側鏈包括 DeFiChain、Rootstock 和 Stacks,但側鏈似乎並沒有有效抓住比特幣擴容需求,DeFiChain、Rootstock 和 Stacks 的 TVL 分別爲 1.73 億美元、1.06 億美元和 1900 萬美元,低於閃電網絡的 2 億美元。比特幣 L2 領域的項目很少,例如 Alpen Labs 正在开發的 ZK rollup,BitVM 是比特幣區塊鏈的最新升級方案,旨在將圖靈完備編程的表達方式引入比特幣。然而,從技術上講,BitVM 並不能使比特幣實現圖靈完備。

BRC-20s

比特幣 Ordinals 是一種被分配了唯一標識符和額外元數據的 satoshis,它利用了 SegWit 的低交易費和 Taproot 升級,這種獨特的標識符和額外數據使單個 satoshis 可以用作 NFT。同樣的框架後來被擴展到鑄造可替代代幣,即 BRC-20s。BRC-20s 和比特幣 NFTS 都受到了極大的投機,給比特幣區塊鏈帶來了大量鏈上活動,導致比特幣礦工收入中來自交易費的份額激增。

盡管用於部署 Ordinal NFTs 和 BRC-20 代幣的框架在技術上並不是爲了擴展比特幣,但它確實表明了在比特幣區塊鏈上創新是可能的。此外,比特幣 Ordinals 的興起是 SegWit 和 Taproot 升級中意外出現的產品。我們很有可能看到比特幣區塊鏈的進一步創新,考慮到比特幣腳本語言的局限性,創新速度會比其他大多數區塊鏈慢一些。

四、鏈上應用

DeFi

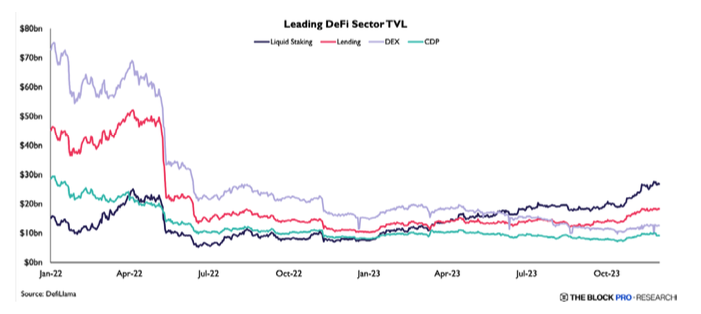

2023 年對於 DeFi 來說是以鞏固和韌性爲特徵的一年,包括 DEX、借貨市場和流動性質押等在內的 DeFi 板塊都是如此。

按 TVL 計算,流動性質押是 DeFi 領域佔比最高的板塊。另一方面,DeFi 領域的風險投資環境持續惡化,達到了自 2020 年下半年以來的最低水平,這一下降趨勢與更廣泛的數字資產市場整體是一致的。

DEX 中現貨成交量在 2023 年全年波動,背景是因爲長期熊市市場低迷,隨後出現了第四季度市場復蘇的跡象,3 月出現 1200 億美元的 DEX 交易量激增,這一激增主要歸因於 Circle 的 USDC 在周末短暫脫鉤,市場這一反應是對硅谷銀行倒閉可能引發傳染的擔憂,該銀行持有 Circle 的一部分准備金。

DEX 現貨交易量中 Uniswap 保持領先地位,2023 年獲得 53% 的交易份額,其大部分交易來自以太坊和 Arbitrium One,相比之下,Curve 份額佔比則從上年的 10% 下降至本年的 3.7%,這種下降可歸因於市場收縮阻礙了穩定幣的多樣性。

借貸領域也呈現整體平盤趨勢,Aave 保持主導地位,在未償債務總額中佔據超過 60% 的市場份額,Compound爲第二大市場。5 月份,Maker 旗下 SparkLend 進入借貸領域,按未償債務總額計算,迅速躍升爲第三大借貸協議,在成立六個月後就突破了 6 億美元大關。

在抵押債務頭寸(CDP)穩定幣領域,盡管 Maker 的 TVL 出現萎縮,10 月份達到 40 億美元的周期低點,但它仍保持了領先地位。未清償 DAI 在年中也出現了下降,8 月份才出現反彈,這與上述 SparkLend 的快速採用是一致的。

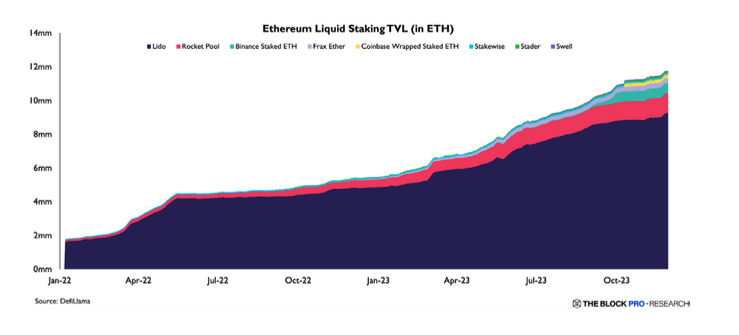

2023 年,以太坊流動性質押行業將成爲 DeFi 領域的佼佼者,展現出非凡的韌性,這一卓越表現可歸因於兩個關鍵因素。首先,在以波動性低迷和借貸興趣減弱爲特徵的熊市中,與其他 DeFi 活動相比,流動性質押產生的穩定收益相對更具吸引力。其次,流動性質押協議的普及提高了代幣的效用。Lido保持了其在以太坊流動性質押領域的主導地位,佔據了 78% 的市場份額,而 Rocket Pool 以 10% 的份額位居第二。

Solana 的流動性質押領域也在崛起,值得注意的是,Jito 11 月 TVL 超過了 Marinade,穩居 Solana 流動性質押協議的領先地位。這一轉變凸顯了 Jito 獎勵計劃的初步成功,該計劃通過空投獎勵其用戶群。

真實世界資產(RWA)代幣化市場(不包括法幣支持的穩定幣)出現了爆炸式擴張。值得注意的是,有 28 億 DAI 是通過 RWA 抵押債務頭寸發行的,佔整個 54 億 DAI 供應量的一半以上。這些 RWA 頭寸產生的費用佔到了 Maker 披露收入的 80%。除了 Maker 的認可外,代幣化證券的採用率也在不斷增長,持有美國國債的代幣化證券的 TVL 大幅飆升,達到 7.82 億美元。

2023 年去中心化衍生品交易量出現增長跡象,11 月的去中心化永續期貨交易量達到頂峰,創下一年來的新高,dYdX 市場份額有所下降但仍保持第一。與此同時,隨着 Aevo 的推出,去中心化期權從第三季度开始有較好發展勢頭。Aevo 已成爲領先的去中心化期權交易所,在交易量方面大大超過了 Lyra。

預測市場反彈也出現了小幅反彈,Polymarket 在交易量方面保持了其作爲領先預測市場的地位,體育博彩市場 Azuro 也在該領域嶄露頭角,從 9 月份开始,每月的交易量都達到了數百萬美元。

在 DeFi 各個領域的交易量和使用量都在持續增長的背景下,隱私成爲面臨重大挑战的領域之一,尤其是在 2022 年 8 月美國財政部外國資產控制辦公室(OFAC)對 Tornado Cash 實施制裁之後。此外,去中心化保險也是 DeFi 中表現不佳的領域之一,需求下降可能是由於供需不匹配,也可能是由於保險定價過高。

NFT

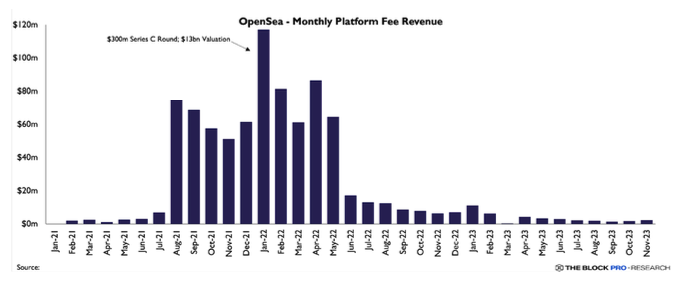

2023 年,NFT 市場發生了關鍵性轉變,在 Blur 等新興平台的推動下曾是主要收入來源的高平台費模式消失,OpenSea 在2022 年初年化收入超過 10 億美元,到了 2023 年年中,其平台收入銳減至每月不足 200 萬美元,下降了近 90%。

2023 年,NFT 創作者版稅模式也發生了重大變化,與 2022 年初的峰值相比,創作者現在的版稅收入減少了 98%。Blur 和 Sudoswap 等平台減少或取消版稅的趨勢引發了激烈的爭論,雖然這些舉措旨在最大限度地提高流動性和交易量,但另一方面,有人呼籲維護 NFT 支持創作者的精神,確保創作者的工作得到公平的報酬。

NFT 市場份額今年也發生了改變,在 2 月份 Blur 代幣空投之後,其交易量主導地位達到了 80% 的市場份額,創下歷史新高,而 OpenSea 的交易量市場份額則下降到不足 15%。OpenSea 主要吸引散戶交易者,而像 Blur 這樣的新平台則吸引了一部分專業交易者。在 Blur 上,排名前 1% 的交易者約佔平台交易量的 68%,而在 OpenSea 上,排名前 1% 的交易者僅貢獻了平台交易量的 24%。2024 年市場細分的持續趨勢可能會進一步加刷。

此外,2023 年 NFT 出現向金融化演變,其中NFT 借貸平台主要通過引入新形式的槓杆來迎合更厭惡風險的高頻交易者,累計貸款額規升至 33 億美元以上,貸款模式包括點對點(p2p)、永久點對點、點對池(p2pool)系統。Blur 推出的借貸平台 Blend 在同行中脫穎而出,成爲主導平台,其每周貸款量在 2023 年第二季度達到 1.97 億美元,創歷史記錄。

Ordinals

Ordinals 是比特幣架構不可或缺的一部分,是每筆交易的唯一標識符,在驗證數字資產(包括 NFT 和 BRC-20 代幣)的真實性、所有權和唯一性方面發揮着關鍵作用。通過大約 10 個月的 Ordinals 开發,比特幣开發人員已經構建了與其他 L1 區塊鏈(例如以太坊、Polygon 和 Solana)相當的 NFT 工具。支持多種銘文類型,包括圖像、文本、應用程序和音頻,其中最著名的是 BRC-20 代幣標准,BRC-20 代幣的崛起極大地改變了銘文格局,截至本報告發布時,其佔新銘文的 95% 以上。

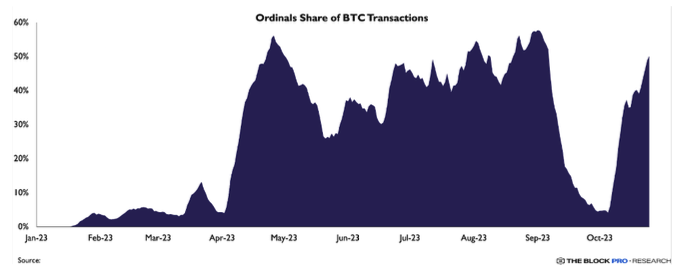

整個 2023 年,由於銘文的日益普及,比特幣生態系統經歷了重大轉變。 自今年年初以來,礦工累計產生的總費用超過 5.3 億美元,其中 9000 萬美元來自 Ordinal 相關活動。 這些銘文導致比特幣內存池的費用增加和擁塞,因爲等待確認的交易總大小(以字節爲單位)處於最高水平。目前,與銘文相關的交易佔比特幣網絡日常交易的比例爲 49%。 盡管此後這種主導地位較今年早些時候的水平略有下降,但它強調了 Ordinals對比特幣區塊空間經濟的影響,特別是在區塊獎勵繼續減少的情況下,交易格局的這種變化迫使礦工調整策略,以應對區塊獎勵和交易費用動態的變化。

去中心化社交

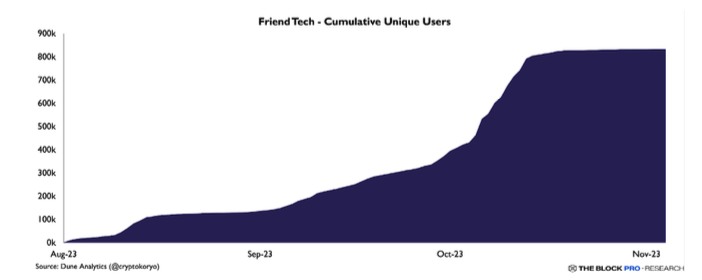

friend.tech 8 月份在 Coinbase 新的 Optimistic Rollup 解決方案 Base 上推出時,去中心化風靡一時,推出以來不到三個月,它就吸引了社區的關注,平台上擁有超過 900,000 名獨立用戶,交易量達到 4.75 億美元。

friend.tech 的成功激發了 Solana、Avalanche 和 BNB 智能鏈等其他區塊鏈上出現分叉應用,但沒有一個能與其成功相媲美。 Avalanche 上的 Stars Arena 確實表現出了希望,但隨後在 10 月 5 日出現導致協議損失 300 萬美元的漏洞。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。