ETF關鍵節點將至、比特幣的上漲是暗示要通過了?

Crypto團子

個人專欄

剛剛

Crypto團子

個人專欄

剛剛

邁入2024年1月後,現貨比特幣 ETF 幾乎成爲短期內決定市場走向的主要敘事,在此背景之下,數據層面其實也成爲了觀察市場情緒與資金博弈的一個有效窗口。

今天圍繞期貨和期權市場的未平倉合約規模、資金費率、行權日期與行權價分布、IV 等數據來一窺背後所透露出的資金博弈信號。

兩個關鍵的時間節點

其中從消息層面看,主要時間節點有兩個:

一方面,路透社上周末援引消息人士報道,1 月 3 日 /4 日,美國證券交易委員會(SEC)可能提前批准一批現貨 ETF 申請。

也即本周二 / 周三,美 SEC可能就會官宣一些申請現貨比特幣 ETF 的發行人獲准發行對應 ETF 股票。(比特幣牧目前也漲到了新的高點,是不是有理由懷疑有消息提前泄露)

另一方面,按此前進度,最遲 1 月 10 日,美 SEC 就需要對 21Shares/ARK 的現貨比特幣 ETF 申請作出決定,此後 1 月 14 日至 17 日也密集有 7 家迎來判決。

不過如果拖到 1 月 10 日當天,一般不排除美 SEC 再度推遲到 3 月中旬的最後時間窗口。

總的來看,1 月 3 日 /4 日,1 月 10 日 -17 日,也是目前很多資金博弈的兩個主要時間節點。

數據背後的資金博弈信號

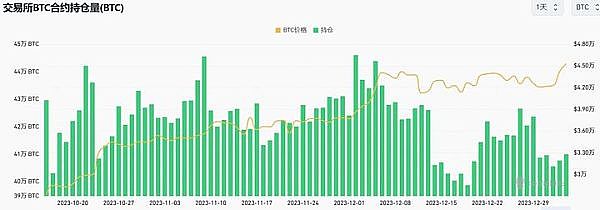

比特幣未平倉合約:無明顯增長

全網比特幣期貨合約未平倉頭寸爲 43.24 萬枚 BTC(約合 196.88 億美元)。

其中 CME 比特幣合約未平倉頭寸爲 11.48 萬枚 BTC(約合 52.15 億美元),位列第一,幣安比特幣合約未平倉頭寸爲 10.32 萬枚 BTC(約合 47 億美元),位列第二。

值得注意的是,從 12 月 30 日的年度交割日之後,近一周來比特幣未平倉合約一直在 40.5 萬枚至 41 萬枚之間震蕩,並無明顯大額增長趨勢 ,說明比特幣期貨市場對後市的博弈並不激烈。

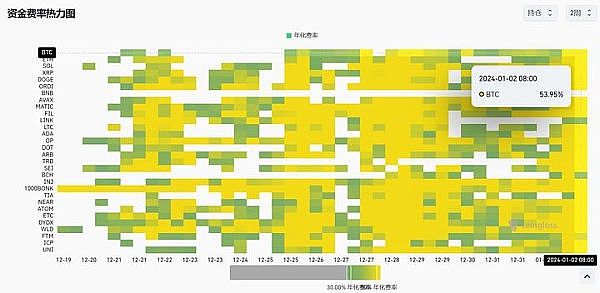

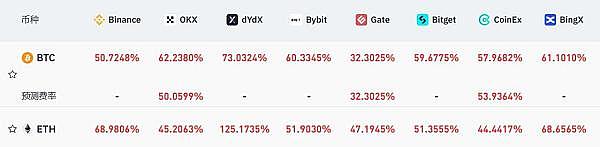

永續合約資金費率:居高不下

與此同時,BTC 和 ETH 的永續合約資金費率從 12 月 25 日开始,已連續一周處於年化 30% 以上水平——多頭頭寸持續支出相當於年化 30% 的巨額資金費,對行情突破上漲的未來預判較爲堅定。

尤其是今天(1 月 2 日 00:00)开始,資金費率更是雙雙站上年化 50% 以上,這意味着多頭每天都在大量補貼空頭,不斷失血。

這也意味着後續 1 月 3 日 / 4 日、1 月 10 日的關鍵節點上,一旦現貨比特幣 ETF 的消息不及預期,上漲勢頭無法突破,那多頭就會失血過多,這部分不斷支出大額資金費、堅定看漲的多頭可能會迫於壓力迅速平倉。

此前 12 月 9 日 - 10 日,就是如此——多頭承受着 30% 以上的做多成本失血數天,且價格在周末兩天遲遲未能突破,最終周一凌晨开啓了三千刀級別的砸盤。

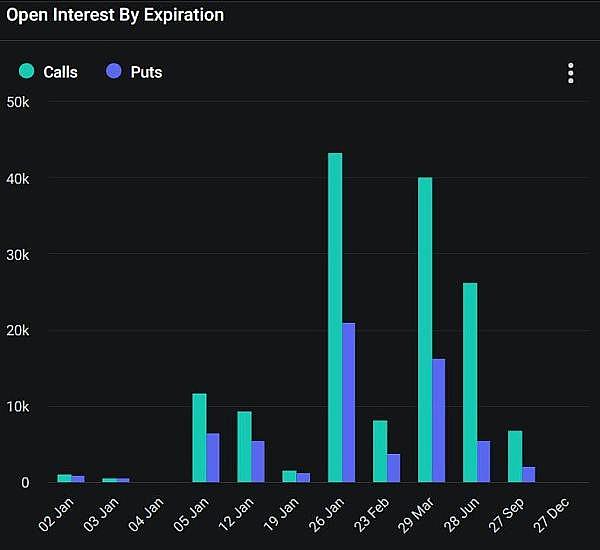

期權行權集中在對應時間點

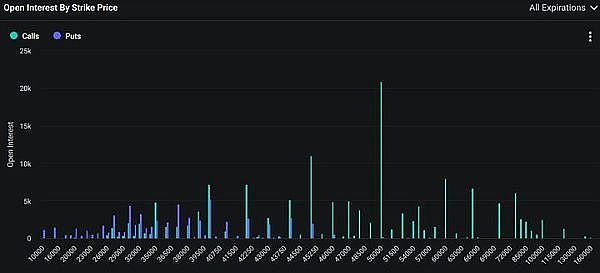

按行權日期看,本月的比特幣期權持倉集中在 1 月 5 日、1 月 12 日、1 月 26 日三天,且看漲期權(Call)均高於看跌期權(Put)。

其中 1 月 5 日、1 月 12 日正好契合路透社傳聞的 1 月 3 日 / 4 日出結果及 21Shares/ARK 的結果出爐。

從行權價格上看,未平倉期權合約的行權價只要集中在 5 萬美元,應當也是博弈現貨比特幣 ETF 一旦通過,至少能衝高至 5 萬美元上方。

文末

最近市面上在追蹤一只 50 天买入近 18 億美元加密資產的神祕巨鯨——10 月 20 日至 12 月 9 日,該地址累計买入 17.6 億美元加密資產,和市場上漲時間點完美契合。

12 月 28 日,該神祕地址在沉寂 20 天後再次出手,從 Tether 獲取 5000 萬 USDT,並轉入 Kraken、Bitgo、Coinbase。無論該神祕地址背後究竟是誰,18.1 億美元的大手筆买入,本身就透露着重要的信號。

疊加現貨比特幣 ETF 的時間節點臨近,這些鏈上及交易數據背後的動作與博弈,無疑都極具指向意義。

後期會給大家帶來其他賽道的龍頭項目分析。感興趣的可以點個關注。我也會不定期整理一些前沿資詢和項目點評,歡迎各位志同道合的幣圈人一起來探索。有問題可以評論提問或者私信

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。