比特幣期權數據暗示巨鯨押注 一月BTC會達到5萬美元嗎?

金色精選

金色官方

剛剛

金色精選

金色官方

剛剛

作者:Marcel Pechman,CoinTelegraph;編譯:松雪,金色財經

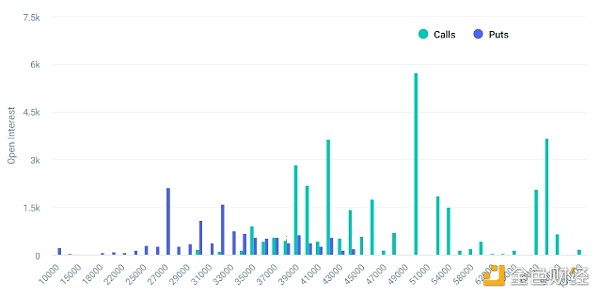

Deribit 在比特幣期權市場佔據主導地位,擁有令人矚目的 90% 市場份額。 目前,將於 1 月 26 日到期的期權合約持倉量達到驚人的 20.5 億美元。然而,需要注意的是,隨着期限臨近,其中很大一部分可能會失去價值。

Deribit BTC 期權未平倉合約爲 1 月 26 日,BTC 條款。 資料來源:Deribit

隨着現貨交易所交易基金 (ETF) 獲得監管批准的可能性,之前被擱置的看漲押注正在重新進入市場。

看漲期權的成本

目前,將於 1 月 26 日到期的 54,000 美元的看漲期權價格爲 0.02 BTC,按當前市場價格計算,約爲 880 美元。這個期權要求比特幣在未來 49 天內上漲 25%,买家才能獲利。值得注意的是,賣方可以使用 BTC 期貨對衝頭寸,同時收取期權溢價,從而降低交易相關的部分感知風險。

分析師強調了 50,000 美元看漲期權 2.5 億美元持倉量的重要性。 按照當前 44,000 美元的價格,這些期權的總價值爲 880 萬美元。如果監管機構批准現貨 ETF 計劃,這個價值可能會大幅增長。然而,這些 50,000 美元看漲期權的买家是否打算將其用於看漲策略仍然不確定。

70,000 美元至 80,000 美元範圍內的看漲期權需求相對較低,僅佔持倉量的 20%以下,表明多頭缺乏熱情。 這些期權敞口爲 2.85 億美元,目前價值僅爲 120 萬美元。相比之下,將於 12 月 29 日到期的 60,000 美元和 65,000 美元看漲期權持倉量爲 2.5 億美元。

看跌期權方面,交易者似乎對 1 月到期持謹慎態度,97% 的押注都放在 42,000 美元或以下。 除非目前的 價格走勢出現重大逆轉,否則 5.68 億美元的看跌期權持倉量前景可能黯淡。盡管如此,賣出看跌期權可以爲交易者提供一種在特定價格水平以上獲得比特幣正向敞口的方法,盡管要准確評估影響仍然具有挑战性。

不要低估比特幣看跌期權 (暫時)

1 月 26 日看漲期權的持倉量是 Deribit 上看跌期權的 2.6 倍,表明更多人傾向於中性至看漲策略。雖然 50,000 美元的看漲期權魅力不可否認,並有可能推動比特幣價格走高,但必須記住,到期價格僅在 1 月 26 日 UTC 時間 8:00 確定,因此目前投入大量精力爲時過早。

對於比特幣空頭來說,理想的情況是 ETF 提案被否決,盡管 SEC 可能會要求更多時間做出最終決定,尤其是考慮到最近許多申請的文件都進行了修改。 目前,行業專家,包括彭博社的高級 ETF 分析師,估計批准的可能性爲 90%。

距離 1 月 26 日到期還有 49 天,將 97% 的看跌期權視爲毫無價值似乎是不合理的。 此外,空頭還擁有監管環境的支持,因爲涉及 Binance 及其創始人趙長鵬的審判可能會對市場情緒產生重大影響。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。