作者:蔣海波,PANews

GMX V2的升級並未使GMX進一步發展,資金持續流出,交易份額下降。這一情況可能在GMX通過Arbitrum的短期激勵計劃,激勵V2的流動性和交易量之後發生轉變。

鏈上永續合約賽道的競爭日益激烈,在Synthetix、Vertex等依靠交易獎勵佔據市場後,曾經的龍頭GMX V1交易量下滑。截至10月7日,Arbitrum上GLP中的資金量爲3.6億美元,但APR已經跌至5.65%,考慮到GLP可能因作爲交易員的對手方而產生虧損,從獲得收益的角度GLP已不具備競爭力,資金也持續逃離。與此同時,GMX V2的未平倉量和交易量均在上升,作爲TVL最高的永續合約,GMX仍值得關注。下面PANews將解讀GMX V2的更新,並對比V1、V2的數據以及GMX的整體競爭力。

GMX V1的缺陷與V2的更新

GMX V1雖然提供了一個相對完善的鏈上衍生品解決方案,是TVL最高的鏈上衍生品市場,有衆多項目Fork GMX的思路,也有多個建立在GMX之上的項目,但在某些用戶體驗上可能並不是很好:交易手續費較高、多空雙方都可能支付高昂的借幣費用導致持有成本高、多空比例偏移嚴重可能導致GLP持有者損失、單一資產出現風險可能導致所有GLP持有者面臨損失。

GMX V2進行了大幅度的更新,幾乎可以認爲是一個完全不同的方案,更新如下。

將單一的流動性池GLP用多個風險隔離的GM池代替,每一種資產的流動性都是獨立的,可以支持更多長尾資產。當一種資產價格面臨風險時(如發生過的AVAX價格操縱攻擊),也不會使所有流動性提供者面臨風險。

引入資金費用,根據多空的未平倉量決定多頭向空頭或空頭向多頭支付,有利於通過套利者達到多空平衡。

改變借幣費用的收取方式,由以前的多空雙向收取改爲根據多空未平倉量多少,僅向多頭或空頭收取。

減少交易費用,由原來的0.1%改爲0.05%或0.07%,這取決於交易是使多空傾向於平衡還是更加不平衡。

引入價格影響,使多空傾向於平衡的交易將獲得更有利的價格,不平衡的交易獲得負面價格影響。

增加其他功能,如增加限價單等。

以上這些功能,主要使流動性提供者之間進行了風險隔離,同時通過費用的不同激勵套利者使多空傾向於平衡,減少流動性提供者的風險。使多空傾向於平衡的交易有比原來更低的交易費用、有利的價格影響、無需支付借幣費用、有額外的資金費用收入。

GMX V1、V2數據對比

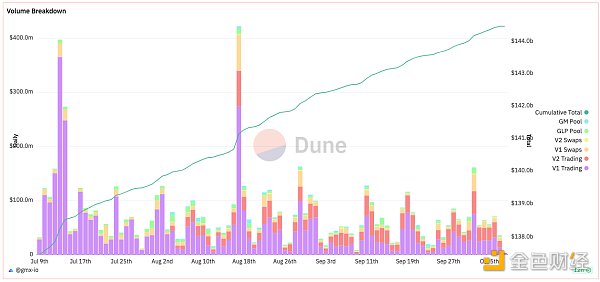

交易量

GMX中的交易可簡單分爲三類:進入或退出流動性池(GLP或各種GM池)的交易、現貨交易、永續合約交易。根據GMX官方數據,10月7日,V1的交易量之和爲2099萬美元, V2交易量之和爲1501萬美元。在主要的永續合約中,最近幾天V1和V2的交易量已經相差不大;但V1的現貨交易量是V2的數倍;V1的GLP池交易量也明顯高於V2的GM池。

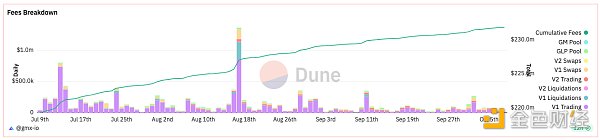

費用

GMX V1產生的費用還是明顯優於V2。過去一周,Arbitrum上V1產生的費用爲55.7萬美元,V2產生的費用爲11萬美元,前者是後者的5倍。從下圖中每一項交易產生的費用中也可以看出,V1永續合約產生的費用通常佔總費用的比例超過50%,V1永續合約有比V2更高的交易量和更高的交易手續費比例。近期總的費用較最近3個月的高點仍有較大差距。

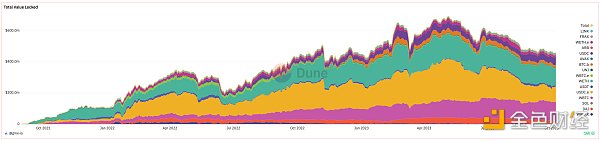

TVL

在V1和V2的TVL上(僅考慮GLP和GM池),截至10月8日,V1的TVL(Arbitrum+AVAX)爲3.96億美元,V2的TVL(Arbitrum+AVAX)爲4157萬美元,前者爲後者的9.5倍。但V1的TVL呈明顯的下降趨勢,V2的TVL呈上升趨勢,兩者之和仍呈下降趨勢(可能因爲GLP的收益率已降至5%左右)。

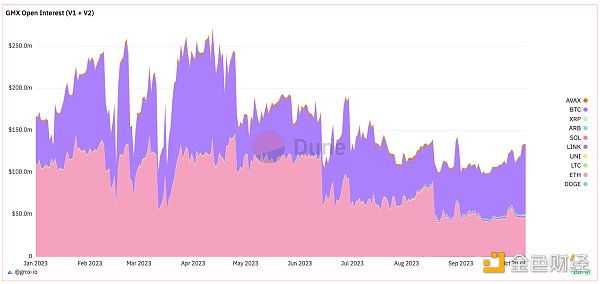

未平倉量

從總的未平倉量看,V1與V2未平倉量之和仍呈下降趨勢,但在過去20天有所上升。截至10月8日,V1和V2的未平倉量之和爲1.34億美元,其中V1爲1.07億美元,V2爲2700萬美元,前者約爲後者的4倍。而兩者的永續合約交易量近期較爲接近,說明V2有更高的資金效率。

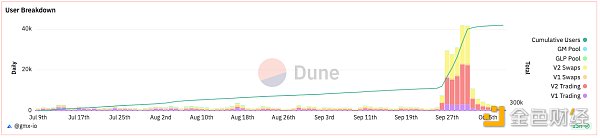

用戶數

GMX的用戶數顯示,從9月26日开始,GMX V2的永續合約和現貨交易中有很多新用戶使用,最近幾天數據已經劇烈下降,這可能和Arbitrum重啓奧德賽活動有關。新的奧德賽活動從10月26日开始,爲期7周,首周任務需要在GMX V2上進行槓杆交易。10月7日,V1的各項用戶數之和爲901,V2爲942,兩者相當。但在9月26日之前,V1的用戶數明顯高於V2。

整體競爭力

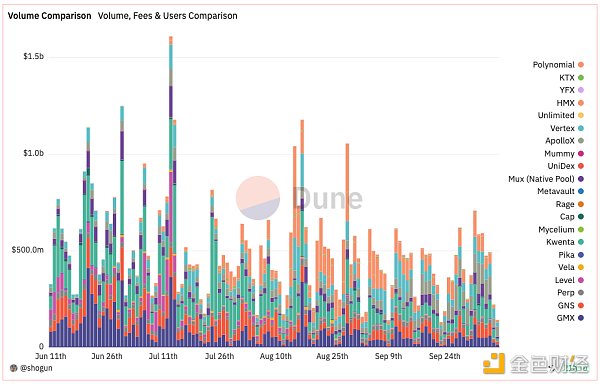

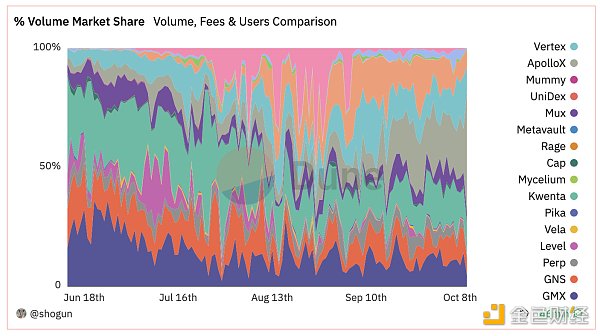

根據Dune @shogun整理的數據,鏈上永續合約項目近期的總交易量相比6月和7月份有所有下降。交易量呈周期性變化,通常在周末較低。

該賽道競爭激烈,在4個月之前,鏈上永續合約項目中交易量由高到低分別是:GMX、Kwenta(Synthetix)、Level、GNS、ApolloX(未統計dYdX,dYdX的交易量仍是最高的)。但目前的情況已經完全變化,以10月7日的數據爲例,交易量由高到低分別是:Vertex、ApolloX、Kwenta、GMX、HMX。

在交易量的佔比上,GMX已經下跌至10%附近。交易挖礦對交易量的影響非常明顯,Vertex、ApolloX、Kwenta等均有交易挖礦獎勵,同時GMX也面臨HMX這類新項目的競爭,這對GMX這種已經沒有代幣用於交易挖礦的項目來說較爲不利。

但近期情況可能發生轉變(參考Optimism對Synthetix/Kwenta的交易激勵),GMX通過Arbitrum短期計劃申請了1200萬ARB。目前該提案已達到通過條件,GMX計劃使用資金來激勵V2的流動性和交易量,以及在GMX上構建其它項目。

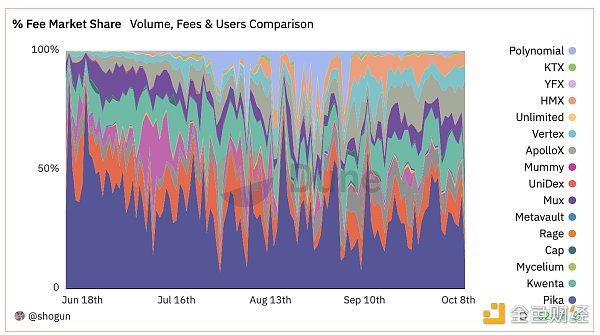

在費用上,GMX的費用仍然是佔比最高的,近期約佔所有費用的30%,可能是因爲相比其它項目更高的交易手續費比例以及額外的借幣費用。但也要注意不同項目對費用的分配方式不同,如Kwenta/Synthetix產生的費用在前期全部分配給SNX質押者,而GMX分配給GMX/esGMX質押者的費用比例最多只有30%。

小結

GMX V2用隔離的GM池取代GLP池,並通過資金費用、借幣費用、交易費用、價格影響等方式激勵多空比例更爲平衡。但在行情波動較小的情況下,有交易挖礦激勵且交易手續費更低的競爭者佔據了更多的市場份額。

GMX中總的資金在持續流出,雖然GMX V2中的流動性在增加,但從GMX V1中撤離的資金更多,且GMX V1中GLP的收益率近期僅爲5%,V1資金的逃離可能不會停止。

但近期情況可能出現轉變,GMX在Arbitrum的短期激勵計劃中申請了1200萬ARB,V2的流動性和交易量將得到激勵,而V2的資金效率更高,可能使GMX迎來轉變。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。