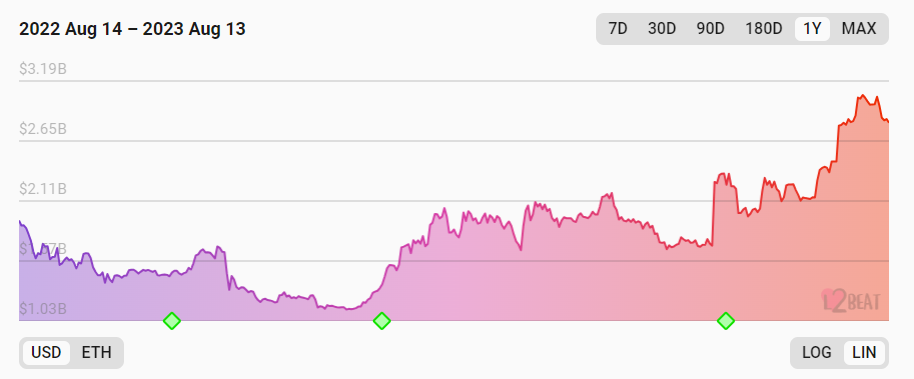

當然,如果從市值來看,OP的流通市值進入2023年後一直在屢創新高,而ARB則一直在低位盤整中。筆者嘗試通過本文對以下內容進行梳理:

- L2的價值來源和商業模式

- OP和ARB競爭力和業務數據對比

- 坎昆升級如何大幅改善L2的基本面

- OP的潛在風險

以下文章內容爲筆者截至發表時的階段性看法,更多從商業角度進行評估闡釋,對L2的技術細節着墨較少。本文可能存在事實、觀點的錯誤和偏見,僅作爲討論之用,也期待來自其他投研同業的指正。

1. L2 的價值來源和商業模式

1.1 L2 的價值來源和護城河

L2與L1提供的產品近似,即:穩定、抗審查和开放的區塊空間,我們也可以把它視爲一種特質化的在鏈雲服務。相比L1,L2區塊空間的主要優勢是其更加便宜。以OP爲例,其平均Gas的成本僅僅是以太坊的1.56%。

也正因爲區塊空間是特質化的雲服務,這也意味着其滿足的需求並不是普遍性的,大部分的互聯網服務並不需要基於L1或L2運行。而在傳統世界中約束重重、透明度不足的金融服務,在區塊鏈上有着最爲豐富的應用實踐。

服務構建者和用戶對於L2區塊空間的需求,決定了L2價值的上限。

L2與L1一樣,可以構建起基於網絡效應的護城河。

在L2上,用戶規模越大、類型越豐富,人們在L2可以達成合作的難度就越低,新的服務模式也就越容易在這裏萌芽,以進一步滿足和引入用戶進入這個網絡,每一個新用戶進入並在L2網絡上駐留,都提高了這個L2網絡對其他用戶的潛在價值。

在Web3世界中,L1&L2的網絡效應強度僅次於以USDT爲代表的穩定幣,越是頭部的L1&L2其壁壘越高,因此往往也會享受更高的估值溢價。

1.2 L2 的盈利模式

L2的盈利模式清晰且簡單,即一方面通過向可信的DA(Data Availablity,數據可用性)層採購存儲空間,對自己的L2數據進行備份(這樣當L2運行出現問題時就可以通過備份數據進行還原),另一方面爲用戶提供更便宜的區塊空間服務並據此收費,它的利潤來自:L2的收費(基礎費用+MEV收入)-給DA服務商支付的成本。

以OP和ARB爲例,它們選擇的DA層就是以太坊這條去中心程度最高、可信度最強的L1,通過向以太坊支付Gas,將自己經過壓縮後的L2數據在以太坊上進行儲存。它們收取的費用就是用戶(包括普通用戶和开發者們)使用它們的L2時支付的Gas以及MEV收入,後者減去前者,就是它們的毛利潤。

之所以說是毛利潤,是因爲這部分利潤尚未扣除項目其他的支出,比如人力成本开支、給生態的獎勵,營銷行爲的支出等等。

排序器在L2業務流程中的作用

L2的費用收取和L1的成本支付都由L2的排序器(sequencer)執行,利潤也歸於排序器,而目前OP與ARB的排序器均由官方運行,利潤也歸於官方國庫。當然,中心化的排序器意味着極高的單點風險,OP和ARB長期都有將排序器去中心化的承諾。

而去中心化排序器的機制很有可能以POS機制運行,即去中心化排序器們需要質押L2的原生代幣如ARB或OP作爲信用押金,當未能履行職責時押金會被罰沒(slashed)。普通用戶們可以自己質押作爲排序器,也可以使用類似Lido提供的質押服務,由用戶提供抵押代幣,由專業、分散的排序器運營方執行排序和上傳服務,而質押用戶可以分得大部分排序器獲得L2費用和MEV獎勵(Lido的機制下是90%)。

屆時,ARB和OP代幣將獲得除了單純治理之外的經濟價值賦能。

1.3 ARB VS OP

- OP 的競爭優勢

ARB自推出以來,在L2的各類業務數據上一直明顯好於OP,根據前文提到的L2網絡效應,ARB作爲頭部L2擁有比OP更強的競爭力,應該享受更高的估值溢價。

但這一點在OP在今年2月提出Superchain战略,並开始力推OP stack之後开始逐漸改變。

Op stack是一個开源的L2技術棧,意味着其他想要運行L2的項目可以免費使用它來快速部署屬於自己的L2,大大降低了开發測試的成本。Superchain是OP描繪的未來藍圖,採用了OP stack的L2們,由於技術架構上的一致性,彼此之間可以實現安全、高效、原子層面的信息和資產的通信與交互,類似於Cosmos的“互聯鏈”(Interchain),這稱之爲Superchain。

OP stack和Superchain推出後,首先獲得了Coinbase的採用,其採用OP stack構建的L2 Base與Superchain战略一起在2月官宣,8月10日已正式上线。有了Coinbase的示範效應,而後Op stack獲得了越來越的項目採用,比如Binance的opBNB,Paradigm投資的NFT項目ZORA、Loot 生態項目Adventure Gold DAO、由Gitcoin支持的公共物品服務項目Public Goods Network(PGN)、頭部期權項目Lyra、知名鏈上數據看板Debank,甚至是原來作爲L1的Celo都選擇了OP stack作爲自己的L2的方案。

曾經的L2項目的服務對象是使用自己區塊空間的用戶,Superchain和OP stack則把用戶的定義擴大至L2的運營方們,從一門2C(這裏把L2的开發者也定義爲C)的生意,變成了一門2B2C的生意,這爲OP構建了新的價值來源和護城河:

- 多鏈網絡效應。把網絡效應中“網絡”的定義從單鏈拓展至“多鏈網絡”,多鏈之間通過標准一致的OP stack進行資金和信息的跨鏈鏈接,由L2運營方們負責用戶的引入和運營,做大“多鏈網絡”的總用戶人口,多鏈網絡總人口的增加同樣提升了該網絡對網絡內每一個用戶和每一條L2的價值。

- 規模效應。固定的技術基建成本(比如OP stack的升級和維護)由OP承擔,但其他OP stack的使用方提供的反饋和改進也進一步提高了OP stack的質量,這降低了單鏈的技術維護和升級、排序器和索引激勵的成本,提升了對潛在L2方案採用者的吸引力。

- 利益共同體。把更多的Web3產業巨頭引入OP生態內,由於利益的一致性,更容易獲得它們在技術、用戶、开發者、投資等多個方面的支持。

從單鏈生態升格至互聯鏈生態,OP不但受益於全鏈用戶數和开發者數的增長預期,其OP主鏈的主要業務數據也在持續逼近甚至反超曾經遙遙領先於它的ARB,比如:

a.月活躍地址數:OP/ARB的周活躍地址從低位的32.1%上漲至如今的73.6%

數據來源:tokenterminal

b.月L2利潤:OP/ARB的L2利潤從低位的16.4%上漲至如今的100.2%(反超)

數據來源:tokenterminal

c.月交互次數:OP/ARB的月交互次數從低位的22.4%上漲至如今的106.5%(反超)

數據來源:tokenterminal

d.鏈上資金量:OP/ARB的鏈上TVL從低點的1/3上漲至目前的1/2

OP鏈上資金TVL,3月爲20億左右,目前爲30億左右

ARB鏈上資金TVL,3月爲60億(最高衝到70億)左右,目前仍然爲60億左右

數據來源:https://l2beat.com/

- OP 與 ARB 的估值對比

與OP快速上升的業務數據對應,OP主鏈相對於ARB的估值在變得越來越有吸引力。

P/E(流通市值/L2的年化利潤):以最近一周的Revenue爲計算基數,OP的PE已經跌至80以下,ARB則爲113,這還是在近幾個月OP價格顯著強勢,流通量不斷解鎖增加的情況下實現的。

數據來源:tokenterminal

- OP 生態的新生力量迅猛發展

OP主鏈業務數據相對於ARB的持續追趕,有自身生態回溫的影響,但新加入OP陣營的業務夥伴貢獻更大。比如OP主鏈近30日貢獻交易筆數最多的項目,其中Gnosis Safe合約操作排名第一,Worldcoin排名第四。

數據來源:https://dune.com/optimismfnd/Optimism

實際上Gnosis Safe的大量交易也是由Worldcoin團隊貢獻的,早在今年6月底World App就已經部署了超過30萬個Gnosis Safe账號,這是由World App账戶往Optimism主網的遷移行動造成的。

而根據Worldcoin8月11日的官網數據,目前其注冊用戶已經超過220萬,近7日創建了25.7萬個新账戶,World app的平均日轉账筆數高達12.6萬,相當於目前OP和ARB主網單日轉账數的21%左右。

數據來源:https://worldcoin.org/

目前Worldcoin僅對其ID系統和代幣進行了主網的遷移,後續還會开發基於OP stack的應用鏈,有望帶來更多的活躍用戶和开發者。

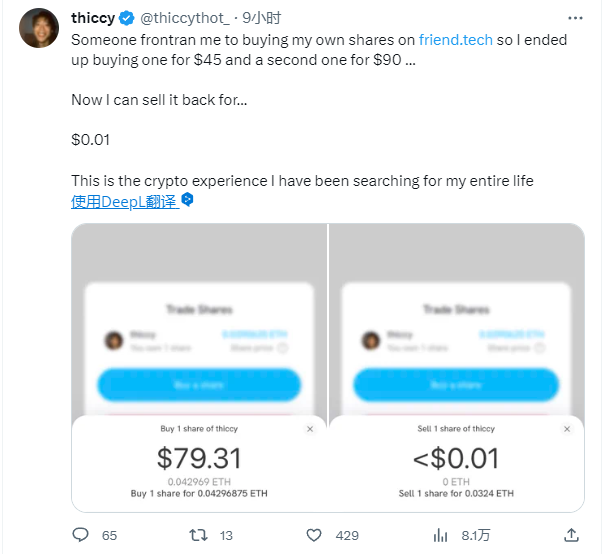

除了Worldcoin對OP的主網貢獻,OP stack L2的第一個也是最大的支持方Coinbase的Base L2上线後的數據增長也非常強勁,其8月10日的活躍地址數達到13.6萬,距離L2 TOP1的ARB的14.7萬僅一步之遙。

數據來源:https://dune.com/tk-research/base

在所有智能合約L1&L2中,該數據僅排在Tron(1.5M)、BNBchain(1.04M)、Polygon(0.37M)和Arbitrum(0.14M)之後。此外,Base在8月10日正式上线後第一個火爆刷屏的應用,竟然不是傳統印象裏的DeFi或Meme,而是帶有社交屬性的應用friend.tech,這更令人感到驚喜。

- ARB 的困境

ARB的困境在於,它雖然除了Arbitrum one這條業務數據很強的L2主鏈,以及性能更高的Arbitrum nova,同時還推出了與OP stack打對台的Orbiter L3堆棧,但是在L2都方興未艾的階段,甘心將自己定義爲L3,並以Arbitrum one作爲自己的DA層的大項目並不多,那些擁有較好產業資源(用戶、开發者、IP內容)的項目往往更傾向於搭建L2,這意味着更高的估值天花板和更廣泛的用戶定向。

而在那些更小的Rollup項目市場,Arbitrum的Orbiter又面臨着以ALTLayer爲代表的RaaS(Rollup as a service)項目的競爭。ALTLayer們提供的是低門檻、低代碼的rollup構建和運營方案,它們幫用戶集成了市面上rollup的各個模塊的多種方案,讓用戶像搭樂高一樣自己搭配組合。

ALTLayer提供的RaaS模塊化方案

在RaaS項目提供的Rollup菜單中,Arbitrum提供的Orbiter只是可選方案之一,小型用戶可能在比較方案後同樣會選擇一個經濟便宜的L2方案,而不是把自己定義爲L3。

在這種局面之下,Arbitrum one雖然作爲L2單鏈,相對於其他L2仍然保持着業務數據的略微領先,但其在整個L2市場的用戶份額實際上是快速滑坡的,因爲大量新老用戶都流向了OP系和混合系L2。

總的來說,OP通過开源的L2套件,以B2B2C的模式引入合作夥伴的用戶所形成的網絡效應,長期看比Arbirtum這種強單鏈的打法在商業上有明顯的優勢,ARB如果接下來不調整战略,其L2單鏈王者的地位也岌岌可危。

2. 坎昆升級如何改善 L2 項目基本面

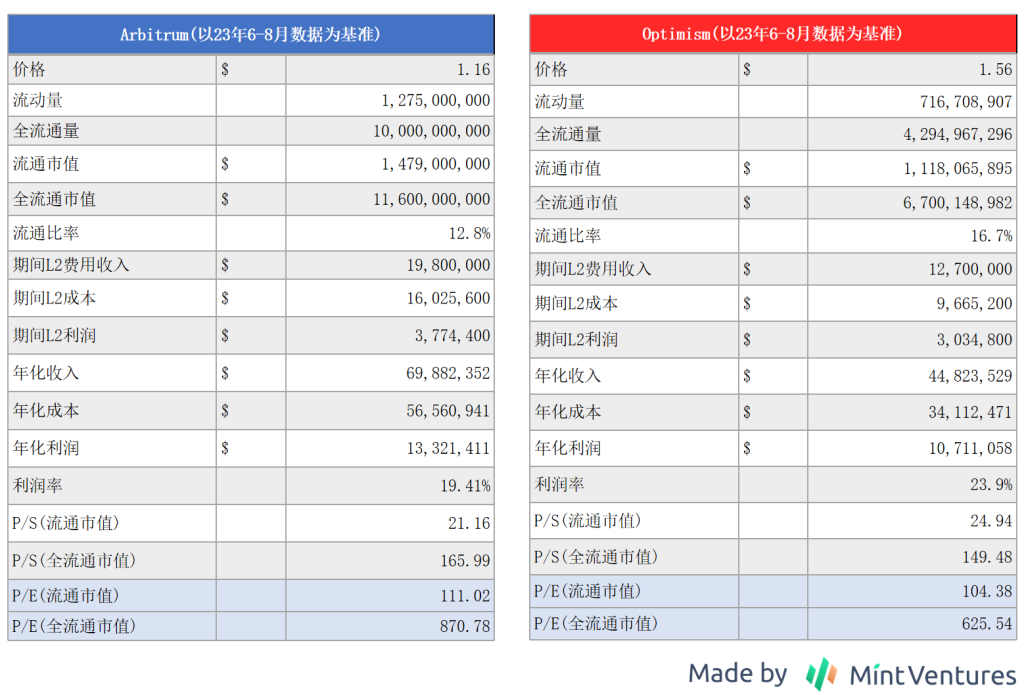

2.1 ARB 和 OP 目前的項目估值測算

我們以ARB和OP近3個月左右的收入數據和當前的價格來測算其估值水平。

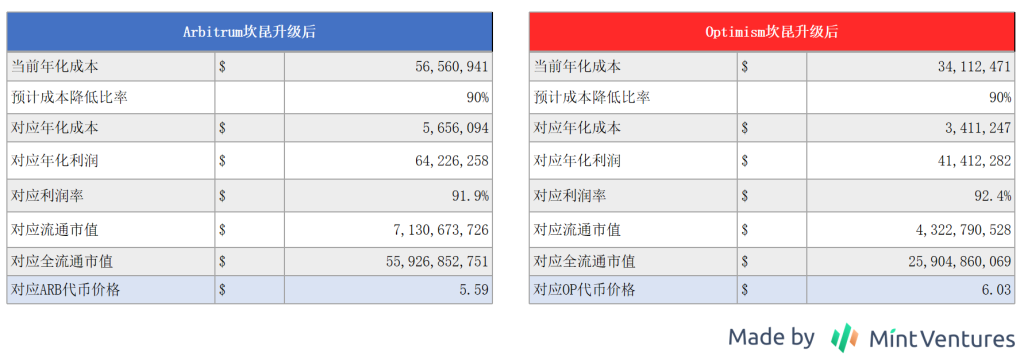

如果我們假定P/E指標不變,坎昆升級完成後ARB和OP的L1成本下降90%(EIP4844預計可以降低L2的90-99%的L1成本,這裏我們取保守值,詳見參考資料),而L2的收費標准不變,則ARB和OP的價格推算如下:

坎昆升級帶來的L1成本开支減少,直接的影響就是利潤提高,對應估值提升。

2.2 坎昆升級對 L2 估值的影響

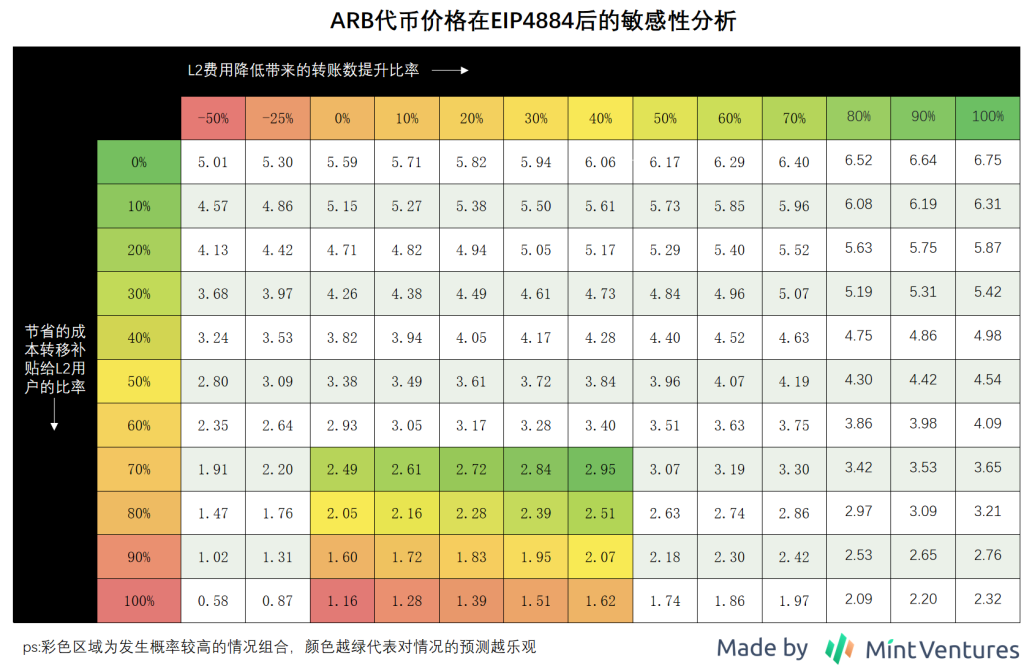

當然,隨着坎昆升級之後的L1成本降低,無論是ARB和OP都不可能不降低對應的L2的收費,因此我們在估值時還需要將兩個變量因素納入考慮:

1.ARB和OP會將多少比率的成本降低,以L2費用降低的方式惠及用戶

2.隨着L2的費用降低,會帶來多少比率的L2交易活躍提升

同樣基於P/E倍數不變的前提,筆者基於“成本降低轉化爲費用降低的比率”和“費用降低帶來的交易筆數提升”這兩個值的變化,對坎昆升級後的ARB和OP代幣價格進行推演:

上面兩張代幣價格估算表的核心邏輯是:

- 坎昆升級後L2們將大幅降低的成本惠及L2的用戶的比率越低,其L2運行利潤越高

- L2們降低二層費用帶來的轉账活躍提升比率越高,其L2運營利潤越高

此外,因爲OP目前的Gas費用大約比ARB低30-50%,所以隨着L1成本的降低,OP對於節約下來的成本有更大的自留空間。所以筆者認爲OP將節省的成本轉移補貼給用戶的空間在60-100%,而ARB是70-100%。

僅從坎昆升級對OP和ARB單鏈的影響來推演,現價的OP與ARB的上漲空間比較相近。

當然,以上關於ARB和OP在坎昆升級後的價格敏感性分析是比較機械的,該推算中沒有考慮到的因素至少有:

- 以上推算是基於目前的項目PE進行的,而目前的PE已經包含了對坎昆升級的預期

- 坎昆升級到來時,OP相比目前會有更多的代幣排放,預估流通市值不變的情況下,代幣價格應該更低

但不變的邏輯是,L2運營利潤越高,其代幣的內在價值越高,越容易獲得更高的市場估價。坎昆升級無論在成本節約還是提升鏈上活躍度上,都能給L2項目們帶來明顯的邊際改善。

3. OP 的潛在風險

如上文所述,OP依靠Superchain的敘事和OP stack的廣泛採用,從單鏈L2升格至L2互聯鏈生態,以B2B2C的方式依靠OP stack的合作夥伴引入了更多的生態人口,長期看具有更強大的網絡效應、規模效應和存在共同利益的盟友,是比ARB更好的商業形態。此外,OP主網的主要業務數據在近幾個月持續追趕甚至反超了ARB,其他OP stack L2如BASE也快速發展,進一步擠壓了ARB的市場份額。

考慮到OP與ARB的L2主鏈受益於坎昆升級的代幣價格升值預期空間相近,但OP擁有Superchain敘事的加持,目前來看可能是更好的配置標的。

不過,L2賽道的競爭態勢仍然激烈,筆者認爲需要關注OP的以下風險:

3.1 ARB 選擇开放自己的 L2 許可,採用與 OP 雷同的方式爭奪 L2 的總網絡人口

目前Arbitrum仍然採用商用代碼許可證(BSL),其他想要採用Arbitrum stack去構建Rollup生態的合作夥伴要么需要獲得Arbitrum DAO或Offchain Labs(Arbitrum的开發公司)的正式授權,要么是基於Arbitrum one开發L3。但隨着這幾個月OP stack的快速擴張和網絡人口的大漲,Arbitrum社區开始有點坐不住了。8月8日,ARB的團隊成員stonecoldpat在治理論壇發布討論,希望社區可以參與對“Arbitrum給合作夥伴發放代碼使用許可證的條件和時機”進行討論,具體討論內容包括:

- 了解社區對給其他合作方發放Arbitrum的代碼使用許可的態度

- 討論是否應該給代碼授權的許可加上附加條件

- 如何建立一套評估機制,決定是否給對方發放許可

- 對於以上內容的短期和中期路线圖

- 短期來說,確定哪些達標的合作夥伴是可以發放許可證的

- 中期來說要明確標准,只要達標,任何一個合作方都可以獲得許可證

討論帖還匯總了官方目前收到的對此話題的反饋,其中提到:

“Arbitrum基金會或Offchain Labs尚未向大型战略合作夥伴發放Arbitrum軟件堆棧的許可證,似乎是一個战略失誤。這種猶豫不決實際上可能會損害Arbitrum生態系統。”

“我們還沒有收到任何反饋,認爲Arbitrum基金會不應該向战略合作夥伴發放Arbitrum技術堆棧的許可證。大部分關注的是發放許可證的標准,以及應該附加的條件,並允許DAO對該過程進行初步意見。”

基於以上情況,Arbitrum未來战略的OP化已經是板上釘釘的趨勢,很快它就會加入“L2互聯鏈”市場的競爭。這必然會對目前OP stack全面开花的形式造成狙擊。

8月9日,Fantom Foundation的co-founder和架構師Andre Cronje在接受The block的採訪時表示,他們正在考慮Optimism L2的方案,考察的標的既包括Op stack,還有Arbitrum stack。在筆者看來,Fantom作爲一條曾經的一线L1,是不可能考慮作爲Arbitrum的L3運營的,AC說的“Arbitrum stack”應該是L2的方案。

但問題在於,Arbitrum社區與合作夥伴達成一致,再到許可證开始發放,這需要多久的時間,屆時市場上還有多少核心客戶可以爭取?這個時間拖得越久,就會有越多的合作者加入OP stack生態,對ARB越加不利。

3.2 L2 服務市場整體競爭的白熱化

除了ARB和OP之外,ZK系的L2也在快速發展或是等待上线中,業務數據亮眼(盡管由於空投獵人而存在較大泡沫)的ZKsync、背靠Consensys(旗下Metamask擁有3000萬月活用戶,infura擁有超過40萬开發者)的Linea、備受期待的Scroll等等。此外,以Altlayer爲代表的Rollup as a Service平台,通過服務聚合器的方式爲Rollup开發和運營者提供門檻極低的模塊化組裝、運營服務,直接進入到OP stack的上遊,也會對OP的生態議價權造成擠壓。

Altlayer的產品和客戶生態

3.3 Superchain 整體生態的發展,價值能否傳導給 OP 基金會和 OP 代幣

OP代幣目前仍然沒有直接的價值捕獲手段,且衆多OP stack的採用方中,除了BASE明確會將其L2的10%的利潤捐贈給OP基金會之外,其他合作項目暫時沒有給出類似的承諾。OP代幣價值捕獲的驗證,或許要等到其去中心化排序器協議的正式上线後,觀察各大OP stack對其的接受程度才能知曉。如果大家都能支持和採用以OP作爲抵押的去中心化排序器系統,那必然會產生對OP的直接需求,完成價值傳導。但若各家L2仍然執行各自的排序器標准,或是由自有節點體系運行,不但會讓OP無法捕獲價值,也會削弱OP生態內部L2之間的協同效應。

3.4 估值風險

參考內容

- :

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。