奈雪的茶決定开放加盟後,首先迎來的是一波「失信」吐槽。

盡管曾多次承諾不搞加盟,但以「星巴克門徒」自居的奈雪,也抵擋不住高线城市現制茶飲的飽和競爭,更何況它的主要對手喜茶已經早行動半年了,關乎企業生存發展,這種不搞加盟的口頭承諾就是可以隨意抵賴的。

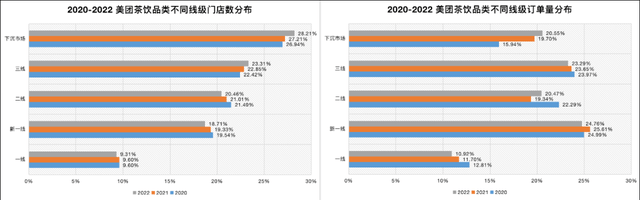

美團去年出過一個報告,揭示了過去三年不同线級城市茶飲品類的門店數和訂單量分布變化,整體來說兩個維度的數據中,只有下沉市場全都是增長。更可怕的是,在一线城市無論是門店數還是訂單量,均在萎縮中。

考慮到美團在本地生活的份額和地位,這份數據的含金量還是可以的。也間接說明了兩個問題,第一,五環內的消費者不怎么愛喝奶茶了;第二,比起一线城市的打工人,小鎮青年才是現制茶飲的未來。

於是,主打高端品牌的奈雪、喜茶,不惜降低身段搞加盟,勢必讓小鎮青年脫離雪王的「魔爪」。

只是,先不說小鎮青年愿不愿意爲高端品牌支付溢價,現制茶飲在高线城市的萎縮,難道只是因爲市場飽和了嗎?

奈雪「瘦身」爲翻山

關於現制茶飲,不論它們講的故事多么動聽,都難以掩蓋一個事實,它們本質上仍是餐飲公司,逃脫不了房租、人工和材料成本的三座大山。

中國飯店協會的調研數據顯示,2019年餐飲業內大中型企業三項成本合計佔比收入達75%,而2022年奈雪的對應數字是67.4%。

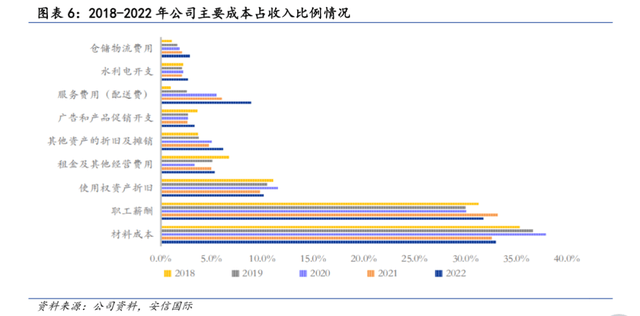

翻开奈雪的財報,在主要成本收入比例一欄裏,材料成本和職工薪酬首當其衝,甚至遠超其它項目。

而這部分成本還有兩個鮮明特徵,一是剛性,即只要營業就會支出;二是無論品牌經營狀況如何,這三塊成本都會不斷上漲。

爲此,餐飲業想方設法從三座大山中摳利潤也就是家常便飯的事情了。

比如海倫司,一邊將總部員工優化掉一半,一邊着手开放供應鏈;海底撈疫情期間直接开啓了「靈活用工模式」,將原有企業與員工的勞動關系轉變爲企業與個人的合作關系,從而避免爲員工繳納五險一金,降低社保和稅負壓力。

員工也是奈雪的成本大項,2022年佔總收入比例爲31.7%達到13.62億元。而爲了從這塊成本裏摳利潤,奈雪通過推動自動制茶機、自動排班系統的使用,將單個門店平均所需員工數量從10-12人降到7-8人。

此外,奈雪還精簡培訓流程,周期從3個月降爲1個月,並且上調兼職員工比例從20%左右到50%。有券商預估,這一套操作下來奈雪2023年人力成本佔比有望下降至20%以內。

在租金上,奈雪一邊積極推進純扣點模式,一邊將更多門店轉向PRO店,截止今年5月標准店數量從之前的400多家已經下降至150家左右。

門店面積從180-350平方米降爲80-200平米,租金自然就下來了。並且因爲移除了現場烘焙區域,減少了人員配置,开店的平均成本由原先的185萬元縮減至125萬元。

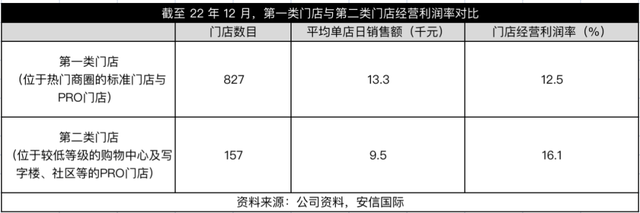

喜茶的go店形式上也類似,本質上就是用更低的租金、更快的周轉去獲得更高的利潤率。從數據上看,奈雪第二類門店平均單店日銷售額爲第一類門店的70%左右,但其經營利潤率則更高爲16.1%。

而在原材料成本上,奈雪可以說花盡了心思。

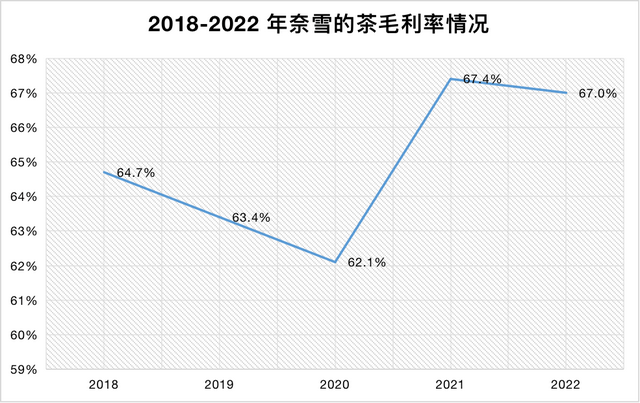

受疫情和行業競爭影響,奈雪去年進行了一輪降價,但是它利用改變容量等方式,保持了毛利率穩定。換言之,降價也降量,看上去是消費者佔到便宜了,但實際上奈雪賺的錢還是一樣多。

具體操作是可以稱之爲「同一種材料打造兩個SKU」,比如在經典霸氣芝士鮮果茶系列中,通過去掉芝士奶蓋,並且減少規格到500ML,形成售價爲19元的輕松霸氣系列產品;在純茶系列中,也推出僅11元不帶芝士奶蓋的產品;在牛乳奶茶系列中,去掉奶油雪頂,推出16元的產品等。

這一番操作下來,奈雪的毛利率在疫情期間不降反升,從2020年的62.1%提到了2022年的67%。

一般來說,企業往往會在市場趨於飽和的情況下實施降本增效,但對奈雪而言,存在一個容易被忽略的問題:即高线城市真的飽和了嗎?

理論上來說還沒有。

截至2023年6月,奈雪在一线城市的百萬人口滲透率與星巴克相比仍有較大差距,一线城市消費者未來仍是高端茶飲的主力客群,亦是奈雪的重點拓店市場。有券商測算,奈雪在上海/北京/廣州的門店數量有望達到星巴克門店數的40%-50%,而深圳作爲奈雪的大本營市場,門店數量能夠達到星巴克門店數的60%。

那么在這種情況下,現制茶飲集體轉向加盟去开拓下沉市場的原因,可能就是它們自己最不愿意承認的那個:高线城市的打工人不再愿意爲一杯30元的奶茶付費了。

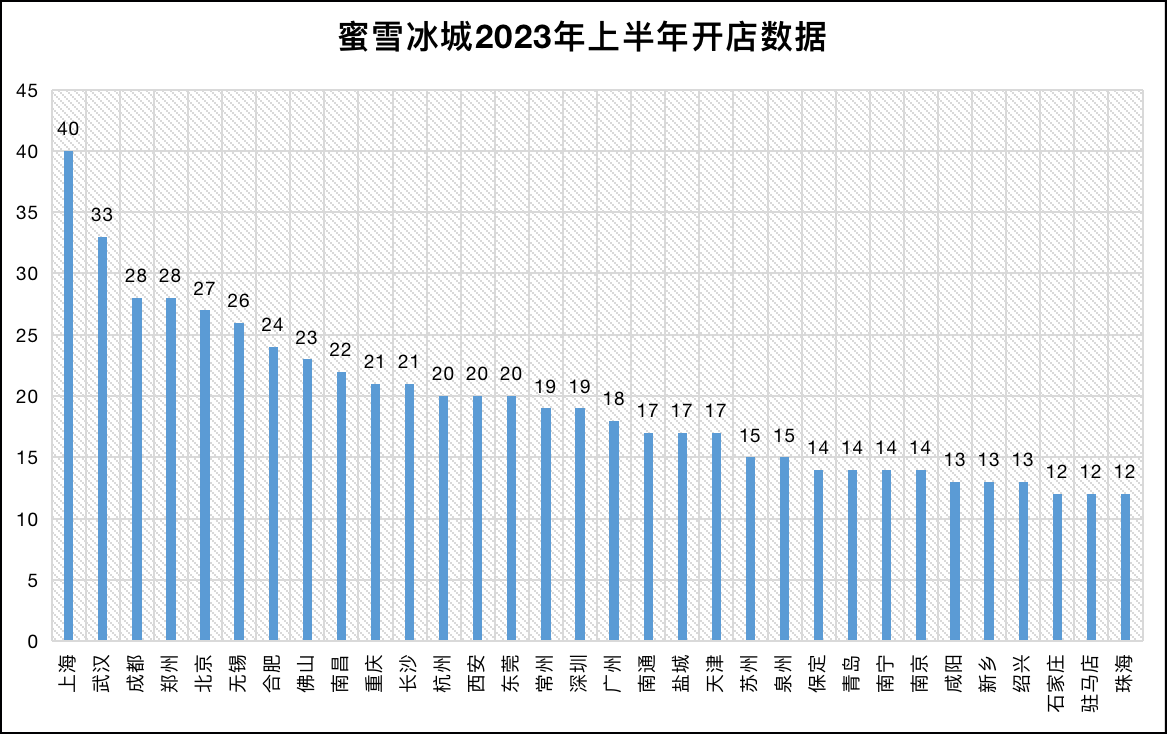

看一下雪王2023年的新开門店數據就知道了,前5個城市全部爲省會城市,甚至包括上海、北京這樣的一线城市。

在拼多多利潤屢創新高的當下,打工人與其點一杯可有可無的奶茶,不如去隔壁花九塊九买一杯咖啡,給疲於奔波的自己續上一點精神。

躲在幕後賺大錢?

奈雪自詡是星巴克的「門徒」,因此將自己的門店打造成年輕人的线下社交空間,即在提供零售服務以外,還要打造文化、精神以及互動的體驗。

基於此,奈雪除了基本的門店之外,也打造了“奈雪生活”空間體驗館,跨界酒水行業开設了“奈雪酒屋-Bla Bla Bar”,用不同的空間場所滿足消費者不同的社交需求。

但到了交財報的時候,5年累計虧損9億卻是實打實的,壓在身上的三座大山反而成爲了快速擴張之後唯一實現的“規模效應”。

而在這個時候奈雪开放加盟,道理也很簡單。

現在的奈雪想從不斷擴店(直營)實現規模效應進而盈利,在現有模型下這條路變的極其困難。2019年奈雪的單店收入還有772.9萬元,而到了2022年只剩401.9萬元,下降幅度達48%。

其它數據也在下滑,2022年客單價同比下降17.5%至34.3元,日均單量同比下降16.4%至348單。

有疫情的因素在,奈雪也要考慮競對的擴張策略,开放加盟將自己放在門店後面變成一個供應商,既不用交房租,還能把店开到更多地方。

這也是爲何有許多聲音直截了當的說,奈雪是在模仿蜜雪冰城。

如果仔細看蜜雪冰城、楊國福、巴比食品這些在下沉市場風生水起的餐飲品牌,就會發現他們的營收結構與傳統的連鎖餐飲有一個非常大的不同:不靠出售產品賺錢,而是靠原材料。

以蜜雪冰城爲例,其主營業務收入99%以上都是通過賺取加盟商的資金,其中有7成的收益是食材帶來的,僅有不足1%的收入來自自營門店的產品銷售。

也就是說,蜜雪冰城從第三方統一採購奶茶粉、咖啡粉、奶蓋粉、果醬等半成品,再賣給加盟店,自己賺其中的差價。與其說它是一家茶飲公司,不如說它是原材料的搬運工,楊國福和巴比食品也是類似的模式。

依靠這種中間商路线,企業不僅能迅速擴充規模,還能把三座大山轉嫁給加盟商,自己只需要管理好供應鏈即可。

但問題是,如果這樣做,奈雪就從賺品牌溢價的高端市場,擠到了競爭激烈、在下沉市場更有優勢的中端市場。

低端茶飲市場中,蜜雪冰城門店數量最多,憑借優異的供應鏈建設和品牌建設,穩坐低端市場第一寶座。

中端市場則品牌衆多,古茗茶飲、書亦燒仙草、茶百道、CoCo都可、1點點、茶顏悅色等中腰部品牌都各有優勢,在茶飲賽道中开啓了激烈的中端卡位賽。

除此之外,區域品牌如7分甜和甜啦啦等,近年發展勢頭也較迅猛,細分品類如檸檬茶品類也各有一批品牌突圍,受到消費者青睞。

因此,中端市場雖然較大,但不斷有新品牌湧現,行業競爭壓力大。隨着高端品牌的價格帶下探滲透至中端,客群將有所重合,中端茶飲市場競爭將持續加大。

並且奈雪還要徹底解決影響現制茶飲店擴張能力的三大難題:

1 產品質量控制及標准化能力

現制茶飲企業需要通過鋪开店面形成規模優勢來降低成本,而穩定優質的茶品質量及標准化的制作流程是現制茶飲企業需要解決的重要問題。

2 物流和供應鏈管理能力

現制茶飲的原料如鮮茶、鮮奶和鮮果等,需要保持一定的優質和新鮮程度,因此品牌需要有穩定高標准的供應鏈,以保證生產的有序進行。同時現制飲品連鎖企業的物流具有高頻次、小批量、快速配送和多點配送的特點,這對倉儲物流體系與食品保質保鮮技術提出了較高的要求。

3 新品研發能力

在同質化現象極其嚴重的奶茶市場,現象級爆款新品的推出能夠帶動消費者對飲品的熱情和對品牌的忠誠以及依賴。

尾聲

縱觀奈雪作爲高端現制茶飲的代表品牌,實際上可以觀測到這個行業的變遷。

最初,奈雪與其它品牌最大的區別,就是對第三空間的運用,希望用社交爲品牌溢價加分,但恰恰也因爲社交需要的大店面導致了虧損。

最重要的一點是,第三空間並沒有給奈雪帶來財務上的回報。

星巴克的品牌效應和第三空間,能爲商圈帶來穩定的客流,以此成爲其與物業租金談判的籌碼。而奈雪想復刻這個邏輯,就要將奶茶的生產過程盡量的「星巴克化」,即便如此奶茶的平替還是太多,一個商圈可能只有一間星巴克,但奶茶店可以有很多家。

無法利用第三空間收回成本,意味着奈雪要爲此承擔虧損。也因此,奈雪开始做出改革,比如取消現場烘焙改用中央廚房,再比如在直營門店輻射之外的地區开放加盟,其核心目標就在於減少房租成本。

而通過奈雪的財報,我們發現現制茶飲並不是餐飲業的新故事。無論是擴張難題、提不上去的利潤率,還是越漲越快的原材料和房租,這些困擾餐飲業多年的問題,奈雪一個都沒能避开。

怎樣才能不給房東打工,才是奈雪們要深入研究的課題。

參考資料:

[1] 海倫司:玩的過年輕人,玩不過房東,有數DataVision

[2] 奈雪的茶:奈雪深,天更遠,光大證券

[3] 奈雪的茶高端奶茶龍頭,加快擴張步伐,安信國際證券

[4] 困住餐飲業的,真的是疫情嗎?有數DataVision

[5] 食品飲料行業深度報告:餐飲降本增效專題:如何看待復蘇彈性?東吳證券

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。