一切起源於以太坊從POW轉POS

一直以來,我們把DeFi看作樂高,那么LSDFi實際上打造出了一個全新的樂高模塊。在我們的嘉賓看來,LSDFi會是下一輪牛市的重要驅動力,因爲它行業裏創造了一個全新的貨幣乘數工具,將會大大提升貨幣使用效率。當然,也帶來了全新的敘事——Web3市場裏最重要的事情,而這個新的敘事就是衍生資產會替代ETH這樣的原生資產,成爲新的底層。1.以太坊質押四種方式以及LSD成爲最簡易通道

LSD,它全稱叫 Liquid staking directive,即流動性質押衍生品。LSD的誕生是爲了解決質押流動性的問題:Staking的機制需要驗證者把代幣鎖在智能合約裏面去參與挖礦,毫無疑問,這個讓質押的資產喪失流動性。因此,包括Lido在內的LSD協議向用戶提供質押憑證,讓用戶既可以享受質押的利息,又可以擁有流動性,從而不喪失在參與其它市場活動的機會。

LSD協議的代幣,簡稱LST,實際上就是質押憑證,比如Lido的代幣爲stETH,Rocket Pool的質押憑證爲rETH,這些質押憑證和作爲底層的以太坊比率接近於“1:1”,但是因爲各家付息模式差異,匯率會在“1”上下波動。

實際上,LSD概念开始於2020年。2019年以太坊就提出了從POW轉向POS的設想即“Eth2.0”的概念。到了2020年,以太坊主網就上线了質押的合約。到了當年下半年,雖然以太坊沒有完全POW到POS的切換,但是用戶已經可以开始質押以太坊,而Lido Finance就是成立於當時。

包括LSD,一共有四種形式可以參與以太坊的質押:

LSD:參與以太坊主網質押的節點必須持有32個以太坊或者是32的倍數,而通過Lido這樣的LSD協議去質押,可以是任意數量的以太坊,極大地降低了質押的門檻,目前超過三分之一的以太坊質押都是通過LSD完成;

通過中心化交易所參與質押:比如通過幣安、Coinbase這種中心化的交易所,進入他們的資金池,參與質押,交易所收取一定的手續費,費率相對較高,但優勢在於操作極其方便,無需任何鏈上操作,在操作性上是門檻最低的形式;

Solo Staking:直接運行節點,參與主網質押,是最具有去中心化特質的質押,也是社區最推崇的形式。缺點在於操作門檻較高,需要自己運行服務器或者是租用公共雲,組成節點,同時,以太坊也有罰沒機制,如果對操作不當致使節點掉线,還可能面臨罰沒。

非托管Staking:介於Solo Staking和LSD之間的一個方案,參與者不需要交出私鑰,將節點運行的工作包括服務器運維委托給第三方,避开了罰沒風險,第三方通常收取一個較低利率的手續費。

有意思的是,在最近幾個月裏,以太坊質押情況發生了一個戲劇化的逆轉。

以太坊的質押和退出質押機制和其它的POS鏈有所不同,相比其它鏈是固定的21天或者是14天,以太坊的退出押期是動態的。退出質押必須經過兩個階段:退出隊列(exit queue)和提幣周期(withdrawal period),而退出隊列由幾個變量決定:

驗證者的全部數量

最小流失限制(minimum churn limit),設置爲4

流失限制系數(churn limit quotient),設置爲2^16 (65,536)

退出質押周期有一個復雜的計算公式,但可以簡單理解爲,以太坊無論是質押或者退出質押,都要保障它運行的節點的數量在一個較爲穩定的範圍,因此是需要排隊等等席位。

數據來源:https://wenmerge.com/

2023年4月,以太坊上海升級的完成使得質押的ETH可贖回,當時許多人都紛紛着急提幣,但是當時需要等待較長的時間,而現在,退出則是立即的,而如果要加入質押,通常需要排隊38天左右。

背後是用戶對於以太坊2.0信心的增長,以及在熊市環境下,超過5%的年化收益率對於用戶的吸引力。因此,LSD是一個較爲便捷的方式去參與質押,盡管需要讓LSD平台部分抽取傭金,但是還是能夠以最快的形式去獲得質押的獎勵。

2. LSD利潤來源以及賽道三大參與者

要理解以太坊的利息,即LSD的利潤來源,需要先理解以太坊的結構——以太坊主網以及信標鏈。

在POW機制下,以太坊原本有一條主網,在轉向POS之後,新增了一條信標鏈(beacon chain)。可以以公司內部管理結構來理解以主網和信標鏈的各司其職:以太坊原有的主網可以比作公司的執行層,即公司的普通員工,一般處理交易和智能合約;信標鏈實際上上以太坊的共識層,可以理解爲公司的管理層,即在公司中做審批的那群人,它的職能是管理節點和分片鏈(Shard chains),協調整個以太坊網絡。

這兩層分別有各自的利潤來源:

共識層:挖礦即以太坊新增發的那一部分,分給以太坊信標鏈上的節點,年化收益3.5%甚至更高;

執行層:這部分收入主要是以太坊的氣費,年化收益2%甚至更高。

這兩個部分共同組成了以太坊LSD利潤來源,加起來也就是年化收益5%。

LSD賽道裏諸多參與者,按照TVL而言,目前LSD前三大玩家是Lido、Frax以及Rocket Pool:

Lido:

運營方式:用戶把錢存在Lido,即獲得stETH,相當於參與了以太坊的質押。Lido作爲平台,通過公开招標在全球招募了29家白標節點運營商,把用戶的資金委托給這些運營商,就在最近,他們在全球擴招5~10家新的運營商。這種模式有一定的中心化弊端,但Lido還是努力追求去中心化,比如對供應商會考慮地理上分散。Lido模式類似銀行——用戶存ETH就相當於儲戶存款,銀行必須用儲戶的存款去生息,比如貸款給其它企業去尋求更高的利息,而這裏,節點運行商就是銀行貸款方,兩方的利差就是Lido利潤。

LST付息模式:用戶當然是享有參與以太坊質押的利息,Lido付息的模式是支付更多的stETH給用戶,也就說也就是說你今天持有一個stETH,明天可以獲得更多的stETH作爲利息。

Rocket Pool:

運營方式:強調底層節點運營的去中心化。在Rocket Pool的生態當中有兩種不同的角色的,存款者和節點運營商,因此,RocketPool扮演的角色更像是一個撮合平台,把存款者的錢匹配給節點運營者。因爲要保障存款者的資金安全,因此,Rocket Pool對節點運營者有一定的要求,他們要求申請人至少有16個以太坊才能夠申請節點運營者,Rocket Pool會在質押池中爲其匹配16個以太坊,打包成一個節點。最近他們將門檻降低到了8個以太。因此,Rocket Pool的網絡也可以看作是一種無需許可的網絡(permissionless)。

LST付息模式:它的付息模式可以看作是匯率模式,不會給用戶支付更多的LST,而是把利息計入到總的池子裏,讓用戶持有的單個的LST更爲值錢。因此,所以RETH兌換ETH的比率一直向1之上攀升。

Frax:

運營方式:Frax也是像Lido一樣的銀行模式,相比Lido委托給第三方運營,Frax偏向於自己運行節點。

LST付息模式:與Rocket Pool一樣,是匯率模式。

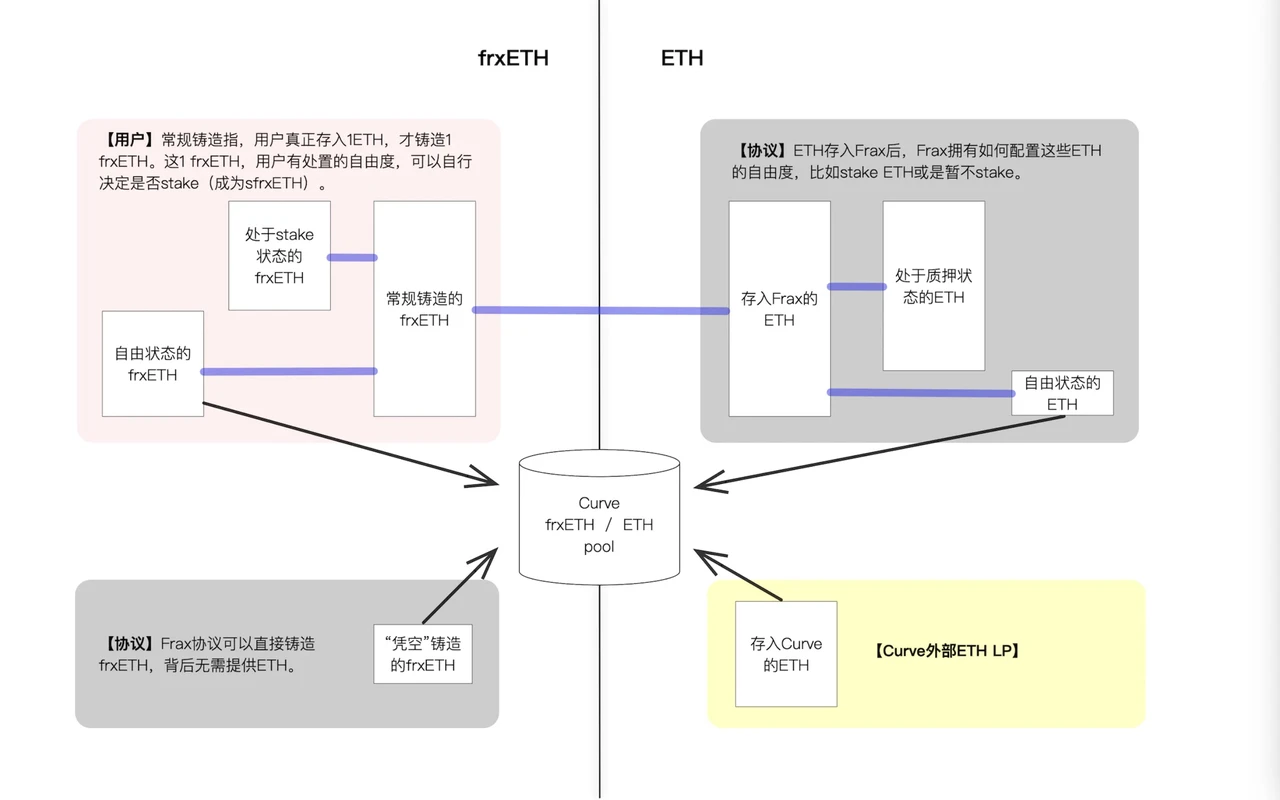

LST收益率:目前用戶憑ETH可在Frx協議官網1:1鑄造成frxETH,但這是單向的,Frax不能夠單向贖回。拿到frxETH後,用戶有兩個選擇:一是參與質押成爲sfrxETH,即可享以太坊的質押收益,二是存入Curve frxETH/ETH pool,爲Curve提供流動性,獲得CurveLP收益。而那些爲Curve提供流動性的用戶,不再享有以太坊質押的收益,將這部分收益讓渡給了sfrxETH用戶。簡單來說,就是Frax分流了參與分紅的用戶,讓單個用戶獲得更多分紅。

(注釋:關於frxETH系統結構,@@observerdq繪制的圖標能夠很好地理解)

對於幾大參與者的差異,我們總結如下:

運營模式:Lido和Frax比較接近,可稱之爲銀行模式,

付息模式:Frax和Rocket Pool接近,都是匯率模式,Lido是付利息模式。

LST收益率:目前來說frxETH最高,因爲它分流了frxETH的持有人,讓一部分人去Curve上提供流動性。

3. LSD成爲新底層,打造全新樂高模塊在LSD發展一段時間後,格局已定——Lido一家佔據以太坊整個網絡節點接近33%,新的創業者要想獲得新的機會,更好的方式是以LSF爲底層,發展新的賽道LSDFi。因此,一批創業者在LSD上,創造出更上一層的衍生協議,構建金融的utility代幣。

可以這樣來理解LSDFi,LST相當於以太坊的質押憑證,它的作用是可以讓用戶在未來把將以太坊贖回,但實際上用戶也可以用這個憑證再去做抵押物,從事更上一層的金融活動,比如鑄造穩定幣,目前來說,真正成形LSDFi的細分賽道大致有兩三種:

借貸:目前基本上主流的借貸平台都已經支持LST作爲它的抵押物,也就是說之前需要抵押以太坊,而現在只要抵押質押以太坊的憑證LST,這個賽道包括Raft、Gravita等;

穩定幣:以LST 作爲抵押物,在平台上能夠鑄造出全新的穩定幣,比如Lybra Finance,以及Curve新孵化的項目Prisma,從市場數據來看,穩定幣也是TVL佔比最大的品類。

收益策略:比如Pendle,實際上是傳統貼現市場。舉個例子,一個人有100個ETH,年化收益5%左右,三年就是15%,但是Pendle向用戶提供一種策略,分離用戶的利息權和本金,拆分之後,用戶仍然能夠享有三年15%、每年5%的利息收益,但是以輕微的折扣將本金貼現,能夠立即獲得本金的使用權。除此之外,Pendle還做了一個結構化的產品,就是讓用戶可以打折买到以太坊們,但是需要等待——實際上就是以質押利息作爲折扣補貼給用戶。

最近LSDFi火爆,吸引他們最主要對原因是更高對收益率:

Pendle的stETH LP,30 天APR 11.74%;

PancakeSwap V3的RETH-WETH,30天APR爲26.13%;

fConvexFinance的frxETH-CVX,30天APR27.75%;

0xAcid提供了最高的收益率,以wETH發放的質押APR約爲 90%;

4.帶有天然利息的新型穩定幣

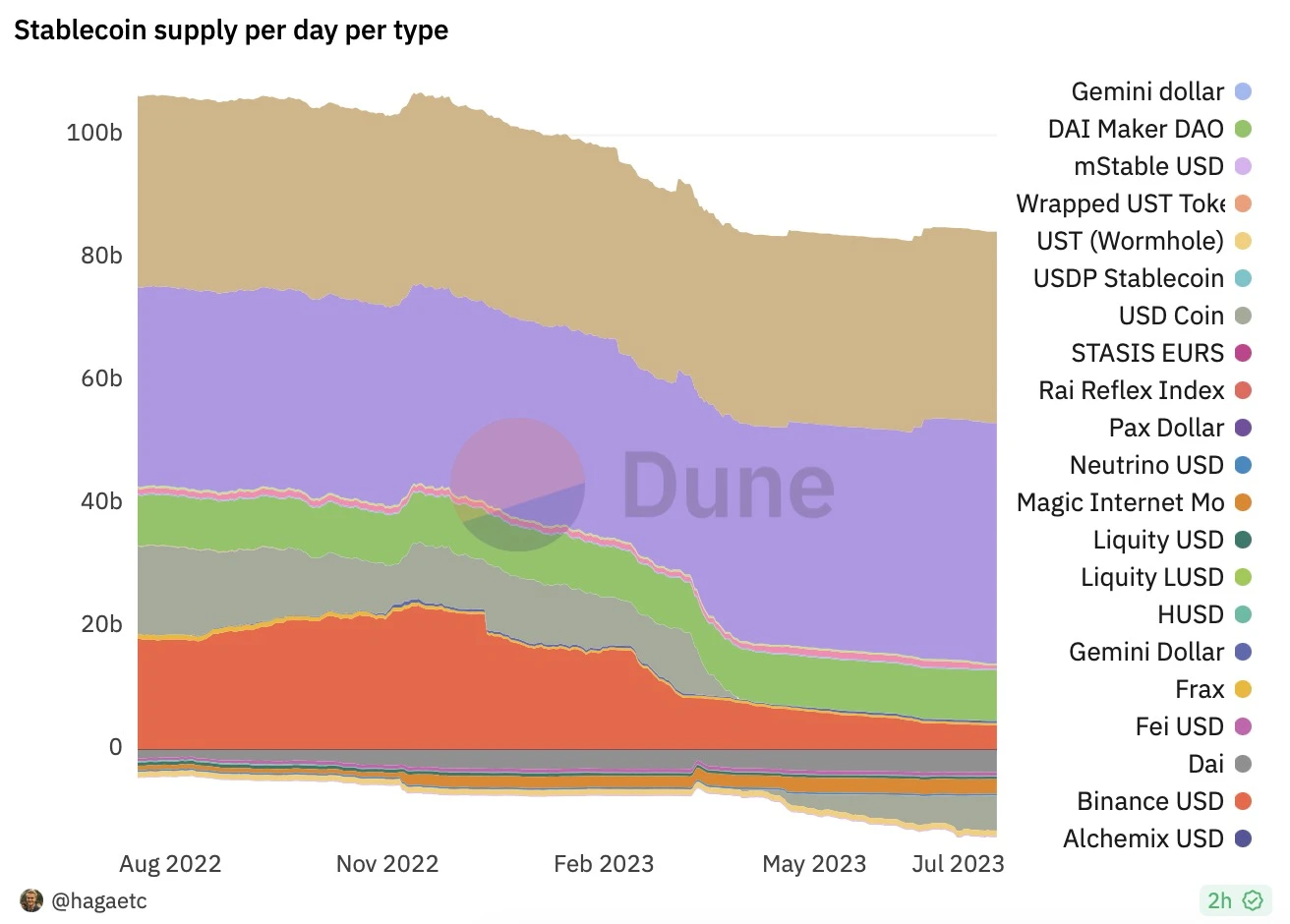

某種程度上說,穩定幣的規模與數量是行業繁榮與否的指標。從2022开始,幾個主流穩定幣發行規模一直在縮減,也被外界認爲是行業“深熊“的指標。LSD成爲新的底層之後,又激發一群創業者來鑄造新穩定幣——目前LSDFi裏佔據TVL第一位置的Lybra Finance,就是穩定幣項目,而Curve培育的穩定幣項目Prisma也受到資本的追捧。

穩定幣一直是加密行業兵家必爭之地。

首先,穩定幣是一個進入門檻低但是收益高的賽道。許多人都想嘗試佔據行業裏“食物鏈”最頂端的位置。傳統資金要進入加密領域,穩定幣一定是第一站,因此,創業者都知曉,如果能夠打造出一個較爲頭部的穩定幣,就能夠跟各種defi協議合作,產品不會缺乏使用場景,能夠佔據行業裏“食物鏈”最頂端的位置。與此同時,MakerDao已經打造出了成熟的穩定幣模型,包括LSDFi上目前的穩定幣基本都在套用這個模型。

其次,去中心化穩定幣這個敘事看起來還有競爭空間。MakerDao的穩定幣Dai一直號稱自己是去中心化穩定幣,但是從去年开始,它接受USDC這樣的中心化的穩定幣作爲底層資產,外界認爲它放棄了自己“去中心穩定幣”的名號,也讓一些創業者認爲這個敘事仍然可以有所作爲。

更重要的是LSD提供了全新的底層和全新的敘事。

從用戶角度,如果在LSD上打造一個穩定幣,能夠讓那些不想承擔以太坊波動風險的用戶,享有以太坊質押的利息,甚至是高於質押收益率的利息。從底層資產的角度,基於LSD作爲底層的穩定幣是有天然利息的穩定幣,這是加密行業裏從未有過的。相比之下,USDC和USDT都屬於古典穩定幣,他們以國債、商業票據爲底層資產,產生的利息被發行方拿走。在我們的嘉賓看來,基於LSD有天然利息支持的穩定幣,對於USDC、USDT這樣的1.0的穩定幣是一種降維打擊。下述幾種LSD穩定幣:

Lybra Finance($LBR / $eUSD):

鑄幣:使用大於 150% 的抵押率的 $ETH 或 $stETH鑄造$eUSD,Lybra 會將任何 $ETH 抵押物自動轉換爲 $stETH。

利潤來源:Lybra在白皮書裏解釋了利潤來源,主要還是來自LSD的抵押利息。

舉個例子來理解Lybra的利潤來源和分紅:

Alice存入$135,000,000 ETH以及鑄造了80,000,000 eUSD

Bob存入$15,000,000 ETH以及鑄造了7,500,000 eUSD

現有的eUSD流通量=80,000,000 + 7,500,000 = 87,500,000

現有抵押金= $135,000,000 + $15,000,000 = $150,000,000 stETH

一年以後:

LSD收益= $150,000,000 * 5% = ~$7,500,000 stETH

Bob用他持有的7,500,000 eUSD去贖回了增發的stETH (相當於銷毀了他持有的eUSD)

服務費= eUSD流通量(i.e. 87,500,000) * 1.5% = 1,312,500 eUSD

分紅=7,500,000 eUSD - 1,312,500 eUSD=6,187,500 eUSD分發給所有的eUSD持有人(即只剩下Alice)

現在:

Alice抵押金=$135,000,000 ETH,債務(價值80,000,000eUSD) = 持有80,000,000 + 6,187,500 = 86,187,500 eUSD

eUSD APY =6,187,500 / 80,000,000 = ~7.734%

Bob's抵押金= $15,000,000 ETH,債務 (價值7,500,000eUSD)= 但是他持有0 eUSD, and holding $7,500,000 ETH

現在的eUSD流通仍然是= 87,500,000

現有的抵押金= $135,000,000 + $15,000,000 = $150,000,000 ETH

價格穩定性:Lybra在白皮書裏表示,僅僅持有$eUSD,年化收益可以接近8%,贖回機制形成了「價格下限」,而最低 150% 的抵押率形成了「價格上限」。

Raft(n.a. / $R):

鑄幣:使用大於 120% 的抵押率的 $stETH 或 $rETH 進行鑄幣。

價格穩定性:贖回機制形成了「價格下限」,而最低 120% 的抵押率形成了「價格上限」。

Ethena - 測試網:

鑄幣:使用任何以太坊LSD進行鑄幣,抵押率爲 1:1。

收益來源:抵押物以以太坊 LSD 的形式持有,每年產生約 6% 的抵押收益。在中心化交易所做空 1 倍 $ETH 永續合約也將以資金費率的形式獲得收益。

價格穩定性:通過持有以太坊 LSD 現貨和做空 $ETH 永續合約來確保穩定性。

Prisma Finance:

鑄幣:使用 5 種經過白名單授權的以太坊 LSD 中的任意一種進行超額抵押鑄幣:$stETH、$cbETH、$rETH、$frxETH、$bETH。

價格穩定性:贖回機制形成“價格下限”,而每種資產的最低抵押率形成“價格上限”。

總之,這些穩定幣的利潤來源都是LSD每年超過5%的利息,也就是說,LSD正在成爲新的底層。

5.下一輪牛市的發動機

我們的嘉賓認爲,牛市來臨的先決條件就是要有一個能夠容納大體量資金的槓杆機制,即貨幣乘數機制,而LSDFi正好滿足這個條件。

2020年的牛市就是如此。LP指的是一個提供流動性做市商的憑證,比如Uniswap上是uni,在Sushiswap上用的SLP,它們實際上都是DEX去中心化交易系統給做市商發的做市Token,在當時,用這個憑證去“挖礦”,相當於100塊錢可以反復使用,當成500塊錢甚至700塊錢使用,一些策略之下,年化收益可以達到300%。

而LSD Fi就正好是這樣一個貨幣乘數工具。以前底層資產就是以太坊,現在是在以太坊之上多加了一個鏈條,或者說是defi樂高上新增了一個模塊,放大了資金的使用效率,同時,這個收益率5%~6%非常穩健無風險。

牛市的另一個重要條件是敘事,而LSD成爲新的底層,正好爲下一輪牛市准備好了新的敘事。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。