Cycle Capital:美國大選對資產價格的影響及“Trump Trade”的主要邏輯

Cycle Capital

個人專欄

剛剛

Cycle Capital

個人專欄

剛剛

來源:Cycle Capital Research

一、大選概況

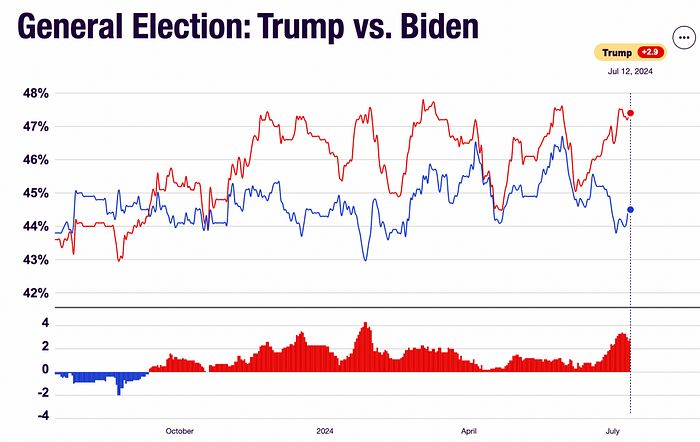

北京時間6月28日拜登和特朗普進行了2024年大選首場辯論,特朗普表現顯著佔上風,拜登則表現不佳引發了民衆對其高齡精神狀態能否勝任的普遍擔憂。辯論後特朗普支持率大幅走高。同時特朗普在搖擺州也具有壓倒性的優勢,在主要7個搖擺州(北卡羅萊納、亞利桑那州、佐治亞州、內華達州、威斯康星州、密歇根以及賓夕法尼亞州)均處於領先地位。

未來競選有三個較爲關鍵的時點:

1) 兩黨全國代表大會:2024年7月15–18日共和黨全國代表大會,8月19–22日民主黨全國代表大會將分別選出該黨的總統和副總統候選人。

2) 第二輪候選人辯論:2024年9月10日。

3) 總統大選日:2024年11月5日。

二、主要政策差異

特朗普和拜登在基建、貿易、外交、擴大投資支出和鼓勵制造業回流等方面主張相對一致,二者在財稅、移民和新能源產業上政策分歧較大。

1)財稅

特朗普主張繼續將企業所得稅從21%減至15%,並不主張直接加大財政支出力度;而拜登推行的“平衡法案(Balancing Act)”主張對企業和富人階級提高稅率,將企業稅率提高到28%,同時繼續減免學生貸款。上一執政周期中特朗普的減稅政策提振美股盈利促進海外資金回流,本輪競選中提出的減稅幅度弱於當年(上一輪稅改將稅率從35%調整至21%),提振效果也相對弱於當年。中金測算2025年標普500指數淨利潤增速可以從市場一致預期的13.7%提升3.4ppt至17%。

2)移民

2021年拜登宣誓就職以來美國非法移民的大幅增加。相較於拜登溫和的移民政策,特朗普主張繼續收緊移民政策,但相對放寬對“高水平”人才的要求。移民政策的收緊可能削弱美國經濟增長的動能並推動工資增長的再加速。

3)產業政策

兩者在能源等領域兩者有較大分歧。特朗普主張回歸傳統能源,加快發放石油、天然氣勘探許可,增加傳統化石能源开發等以確保美國在能源和電力上的成本領先優勢,同時或將取消新能源車和電池的綠色補貼;拜登則主張繼續推進清潔能源領域的發展。

4)貿易政策

拜登和特朗普均推行高關稅政策,可能推升美國進口原材料成本和商品價格上漲進而對CPI下行形成阻力。兩者相比較特朗普的政策更爲激進。拜登已於5月宣布加徵對中國進口商品的關稅,拜登的加徵範圍僅包含180億美元的商品且部分加徵在2026年才執行。而特朗普表示將對進入美國的商品徵收10%的基准關稅,同時對中國徵收60%或更高的額外關稅,針對某些地區或行業還會徵收“特定稅”。

可以發現上圖中特朗普的綠色箭頭明顯更多,其關稅政策、對內減稅和移民政策都不利於通脹的回落。

三、大選年資產價格的一般特點

首先從全年的角度看,大選全年市場的整體表現和聯邦基金利率變化幅度與其他年份並不存在顯著差異。

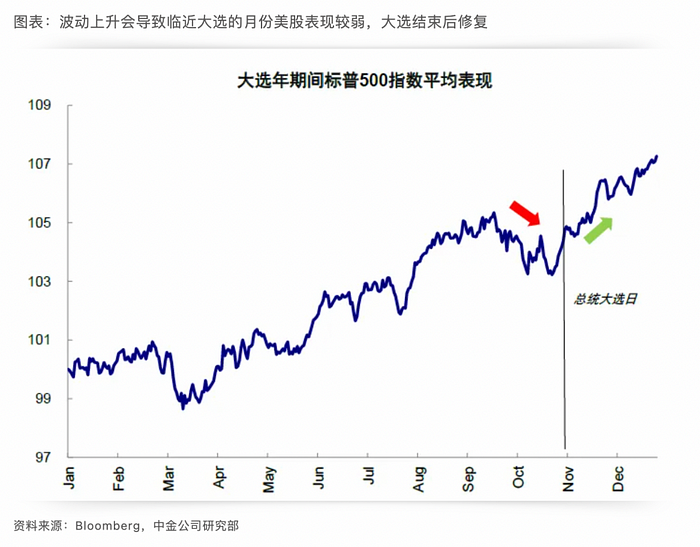

按季度和月份看,在大選前期(主要指大選年3季度),聯邦基金利率的變化幅度要明顯小於其他季度,而資產價格則在此期間表現出更高的波動率。背後的原因可能是貨幣政策在大選臨近爲了避嫌傾向於按兵不動,而資產價格由於大選結果的不確定性產生波動。與非大選年10~12月往往較強的季節性規律相反,大選前的10月份股價表現明顯弱於非大選年份。

四、特朗普上輪當選後市場情況回顧

2016年11月9日,美國總統選舉初步結果揭曉,共和黨總統候選人唐納德·特朗普贏得總統選舉,成爲美國第45任總統。當時特朗普勝選超出市場預期引發資產價格波動,市場押注“Trump Trade”,2016年11–12月呈現高美債利率、強美元和強美股,預期消化後交易衰減。以下是各類資產當時的價格變化(均爲周线圖)。

美債收益率走高後回落

對應美債收益率的波動情況黃金先跌再漲

標普上漲

納指上漲

BTC上漲

本輪“Trump Trade”开啓時間大大提前,第一次候選人辯論後市場對特朗普勝選預期明顯增強,市場开始提前布局“Trump Trade”。10年期美債收益率在辯論第二天最高上漲至4.5%附近。

疊加7月14日特朗普遭遇槍擊事件可能爲其帶來的額外選票,最有可能的結果是特朗普當選總統並且共和黨掌控參衆兩院,可以預見周末特朗普遭遇槍擊事件將爲即將到來的周一美股帶來上漲行情。

五、總結

美國大選對市場的影響:

1)大選本身不能作爲交易看漲的理由,民主黨爲了贏得大選所以需要美股保持上漲的樸素邏輯並不成立;

2)常規大選年10月份前後市場因波動性增加而存在下行風險;

3)交易大選結果(Trump Trade)主要的方向爲多CPI、多美債利率(這裏“多”是相對於市場向下的預期而言,其意義爲對CPI和美債利率下行產生阻力而非絕對上漲)、空黃金、多美股但力度沒有上次特朗普當選時大;多BTC(認爲BTC更多地是跟着美股走,與美股的背離情況在長期不具備持續性&特朗普crypto友好)。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。