原標題:《But They Won’t Trap Me》

撰文:MATTI

編譯:深潮TechFlow

事後看來,事物可能似乎是必然的。有時候,必然和不可能之間的差別很小,或許僅僅是幾周的價格行動。我想要在事後諸葛亮的視角下探討這種差異。

兩股相互作用的力量形成了加密貨幣牛市。資源(資本)自上而下流動,產品(創意)自下而上流動。將資本與正確的想法結合起來會引發創新,或者至少引發想象力。這時,探索就會轉變成开發。

我將分享過去幾年的個人趣聞軼事,然後討論周期的探索階段與开發階段的差異。作爲結束語,我將總結可能的未來情景並發表個人評論。

資源

在加密貨幣領域,我們經歷了從極度恐懼到極度冷漠再到高期望環境的快速轉變。所有這些大約在12個月內完成。可以說,集體總是缺乏遠見,但群體的勢頭卻阻礙了個人的決策。

在2022年底的極度恐慌之後,大多數投資者都不愿投入資本,而一些人已經完全放棄了加密貨幣。在2023年夏季的極度冷漠期間,許多人因爲考慮到資本約束而不愿投入資本,宏觀經濟勢頭描繪出黯淡的前景。

隨着2023年末市場上漲,受到ETF的語氣以及Solana等自上而下的敘事推動,市場飆升。在2023年與許多同行投資者交談時,幾乎沒有人表達出樂觀情緒。那些有資源的人中,很少有人實際上在部署它們。

在加密貨幣領域,無論是在流動資金方面還是在風險投資方面,許多投資者都被突如其來的市場看漲所措手不及,至少預計還有六個月的冬天。黃金牛市的前景幾乎是一夜之間發生的,投資者突然感到困惑。

那些有流動資金的人正在爭先恐後地購买他們一年前本應該購买的代幣,而那些擁有資源的風險投資家正在追逐最熱門的故事——主要是 L2 和人工智能項目。我們可以通過觀察以下幾個方面來判斷:

-

超額認購

-

只限KOL/天使輪

-

價格競爭激烈

-

很快份額就被賣光

那些在2022年12月感覺過度配置的人,在2024年3月感到配置不足。流動性基金的資本流入在 2023 年末加快,隨後風險基金(少數仍擁有可支配資源的風險基金)提出更多的資本需求。

根據我從 2023 年中至今籌集風險投資加密基金的個人經驗,幾乎不可能找到積極分配的 LP。在母基金(FoF)方面,大多數基金都在努力籌集資金,每個季度都會推遲資本部署,而少數擁有資源的基金則選擇了更大的公司。

在2023年夏季,一家大型FoF的合夥人之一表示,他們爲每筆50萬美元的支票而煩惱。另一家FoF在私下談話中透露,他們已經與大約100家在2023年籌集資金的加密貨幣風險投資基金進行了交流(我甚至不能說出那么多),但沒有分配給任何一家。這不僅僅是加密貨幣現象,因爲整體上風險資本在各個領域都變得幹涸。

然而,對於加密貨幣來說,除了總體宏觀崩潰之外,還有一場額外的微觀的危機——FTX 。在 FTX 崩盤前不久,我與一家美國 FoF 進行了交談,他們表示他們已向加密貨幣管理者承諾了數千萬美元,但 FoF 本身要到 2022 年底才能开始融資。我還沒有聽說他們真正成功融資。當加密貨幣基金來臨時,許多LP發現自己無法履行其資本承諾。

FTX 的情況也推遲了新資本進入加密貨幣領域,許多渴望獲得加密貨幣投資的規模較小和較大的家族辦公室和基金失去了興趣。很少有投資者真正能夠獨立思考,這就是我們有狂熱和幻滅的原因。

然而,比較2018年和2022/23年的加密冬天的情況,結果是傳統金融對加密貨幣的信心大大提高了。實際上,在FTX之前,我與傳統金融界的幾乎所有人交談過,那些沒有涉足或邊緣涉足加密貨幣的人都認爲加密貨幣會留下來。而2018年絕對不是這樣。

總之,從我有限的個人經驗來看,風險投資和流動性配置者因情緒的快速變化而被邊緣化。這意味着圍繞現有的敘事已經創建了一個漏鬥,並且市場正在加快步伐。

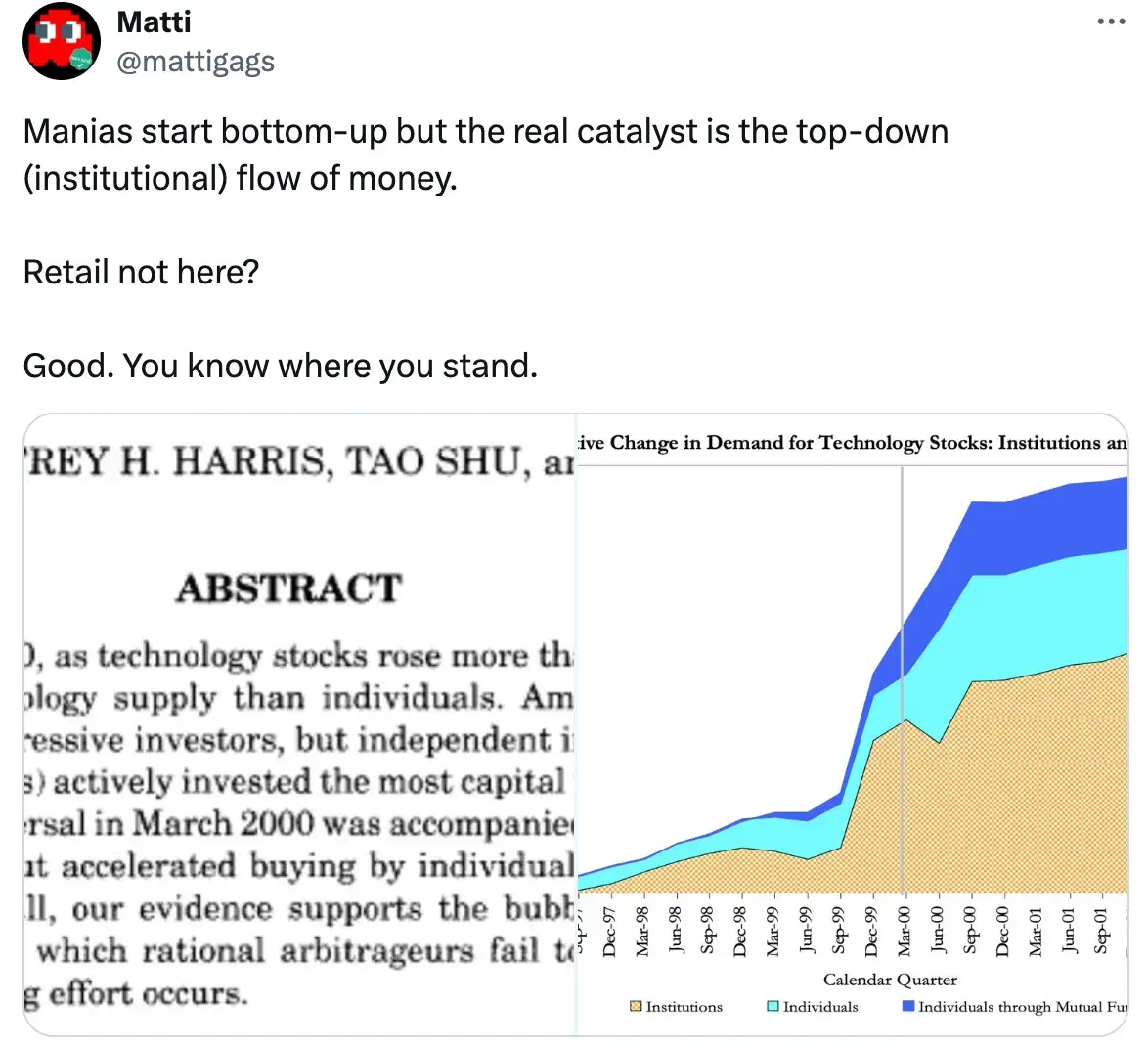

牛市催化劑是資金流向ETF和流動加密貨幣基金,重新定價二級市場(已經在發生)。在一級市場方面,我預計流向加密貨幣風險投資的資源將在 2024 年下半年增加,但主要是在 2025 年,從而推動本已競爭激烈的一級市場。

想法

由於 Luna 崩盤和 FTX 暴跌,熊市迅速轉變爲一場清洗,賣家迅速拋售,而那些仍在場上的人仍然感到震驚。如果他們進行資產配置,他們會感到不安。創始人的湧入減少了,因爲許多人將目光轉向了人工智能的熱潮。

敘事重置來得很快。加密貨幣的幻滅期有助於探索新的想法,選擇最好的想法,以便在敘事轉向狂熱時得到开發。探索階段爲後來的模仿競賽奠定了基礎。探索就是尋找傳說中的“創新觸發點(innovation trigger)”。

整個 2023 年,交易流最爲多樣化,因爲沒有特別強大的敘事。有一些集聚,例如意圖、ZK、rollup/第二層、ordinals等,還有一些其他方面,主要是基礎設施方面。

創始人實際上被迫在讓風險投資者興奮之前思考一段時間。在這一點上,創始人和投資者都渴望探索。這就是加密貨幣處於其創造性最佳狀態的時候。對熱門事物的邊際改進效果並不大,因爲熊市時期沒有足夠熱門的事物,對事物的興奮並不會在熊市中持續太久。

隨着2023年末市場的飆升,對“創新觸發點”的搜索結束了——牌已經打出。我相信,這輪牛市的 "奧弗頓窗口 "已經开啓。但是,這並不意味着表現最好的公司已經出現並可以投資。

(編者注:奧弗頓窗口是一段時間內大多數人在政治上可以接受的政策範圍的一種理論。 )

Uniswap 可能是上一周期被復制最多的產品之一,但是第二個最被復制的產品,DeFi 2.0的鼻祖OlympusDAO,僅僅在DeFi夏季之後的幾個月才出現。仍然有創新的空間,但必須通過利用現有敘事來進行創新。

我們今天看到的潛力最大的敘事是:

-

加密貨幣AI/代理

-

再質押

-

第二層

-

ZK

-

基礎設施

-

DeSci

-

SocialFi/Web3社交

以上是相當不確定的類別,更像是用於模糊地識別人們正在構建的內容。許多產品可能是以上兩種或更多種類的組合。勝利者將是那些掌握用戶獲取的傳統工具的人:收益和槓杆。 “數字上漲”始終是最好的用戶體驗。

探索與利用

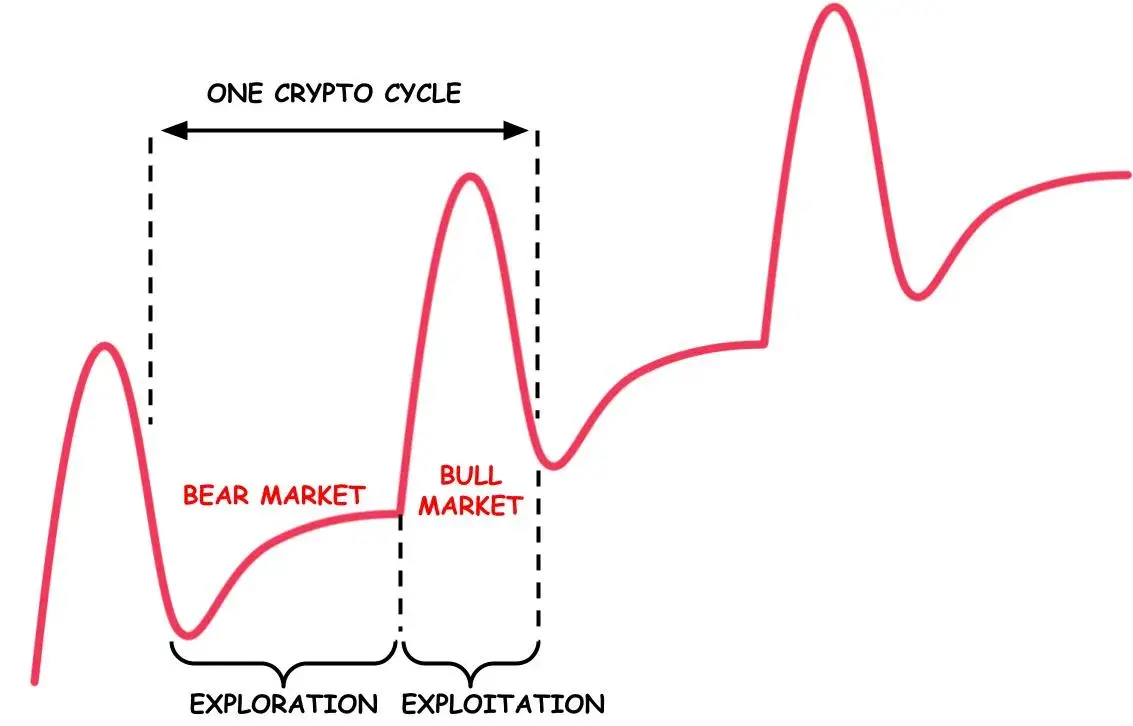

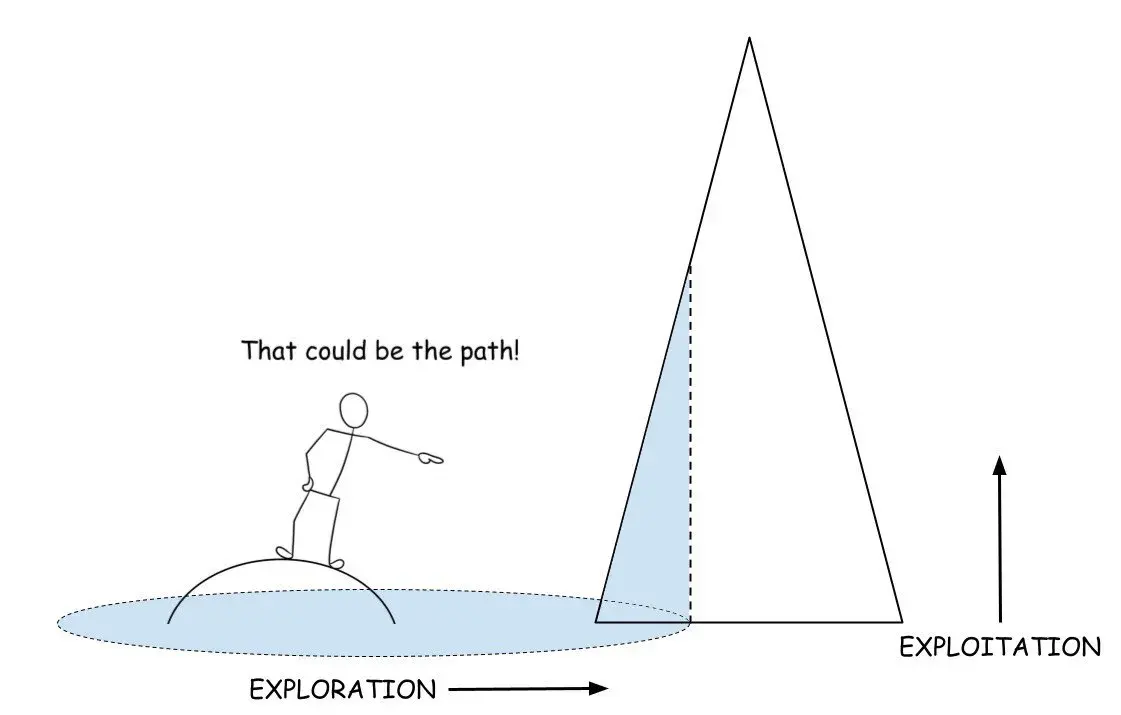

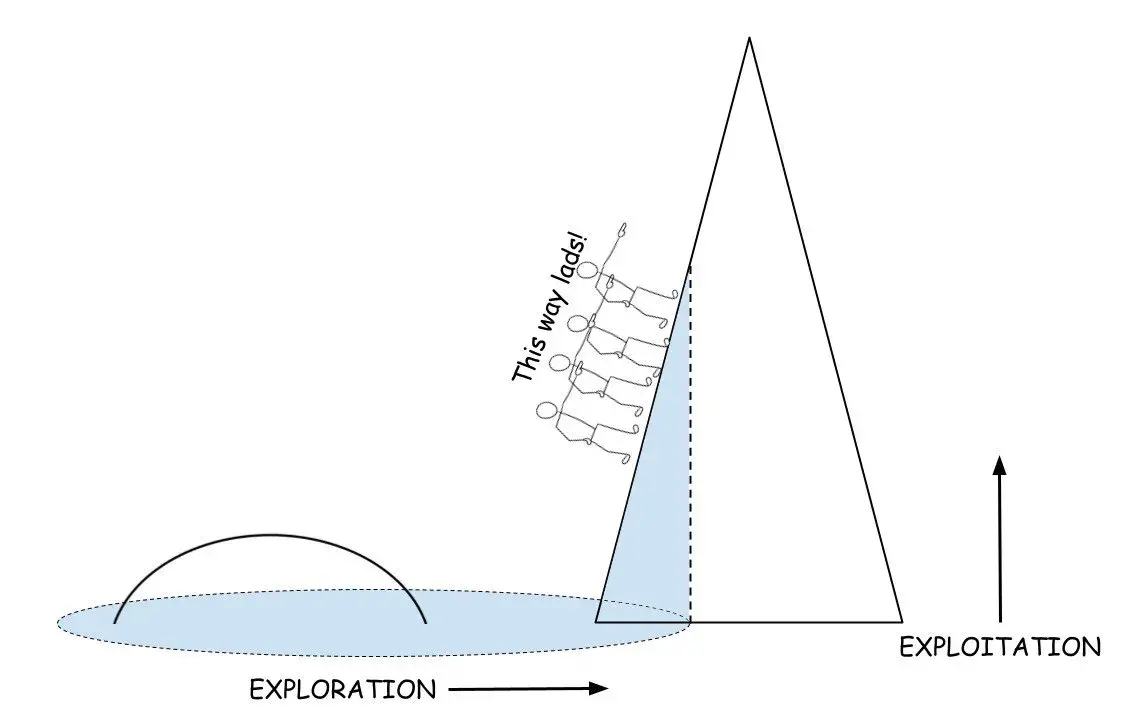

讓我們簡單討論一下探索/利用的博弈論。加密周期有兩個行爲。一種是人們被迫想出看似新的事物,另一種是人們通過誇大的敘事來利用這些新事物。

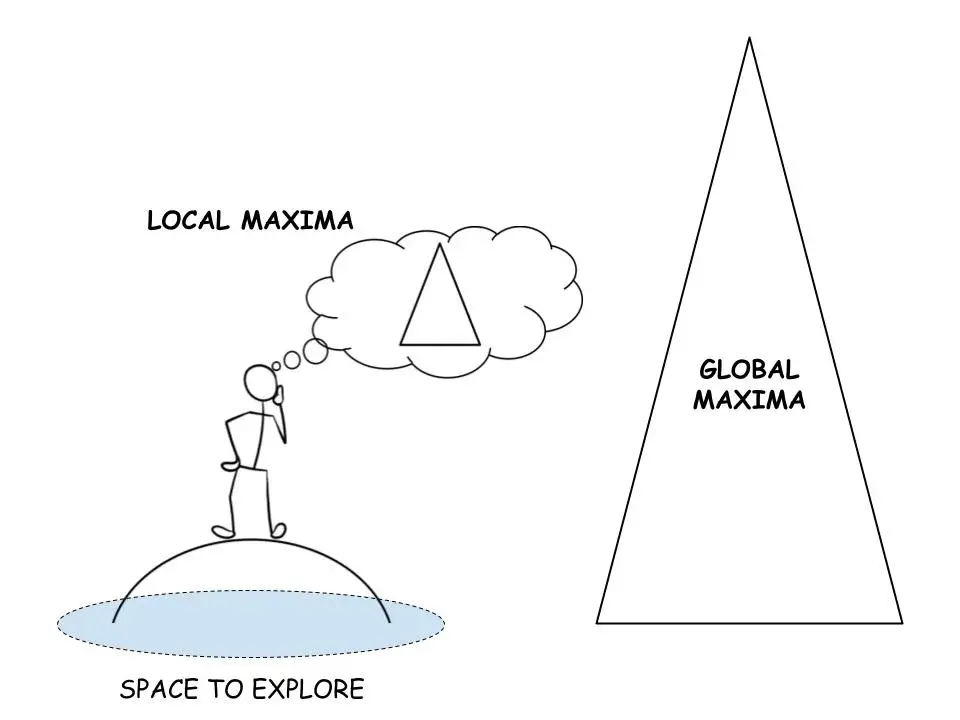

在熊市中,我們陷入了一個局部最大值。由於舊的敘事已經崩潰,無法進一步支撐市場,創始人被迫進行探索,而投資者也不情愿地愿意跟隨。 “創新觸發點”是新的全球最大值的山麓。這成爲探索的目標,圍繞這個目標可以構建新的敘事。

隨着之前的想法成爲死胡同,創始人又回到了起點,擴大了探索空間。隨着價格持續下跌或停滯不前,放棄舊敘事的安全性並探索更大的潛在新奇領域的動力就越大。

在某個時刻,探險家們將目光投向了可能成爲新的全球最大值的山麓。通常,山麓的形成是新穎性和價格恢復的函數。雖然這可能更多地是一種相關性而不是因果關系——但它足以开始攀爬並形成整體敘事。

攀升預示着探索階段已經結束,我們建立了一個大本營,並开始利用市場的勢頭。此時,新穎性與價格行爲之間的反射關系开始將全球最大值推高。價格成爲採用的領先指標。

截至 2024 年 3 月,我們似乎已經找到了山麓,每個人都在爭相攀登新的山峰,因爲它似乎提供了比進一步探索更好的回報。

接下來是什么?

探索階段已經結束,考慮到大多數投資者都是被動的,他們不會浪費時間探索,而是加倍努力,因爲他們必須彌補失去的東西。各輪融資开始獲得超額認購,這表明投資者已經處於充分利用模式。

2024年類似於2020年和2016年,大多數是內部炒作的一年。參與活躍的零售基礎在加密貨幣中已經比2020年更高,這意味着我們已經從更高的起點开始。盡管在過去兩年裏創新很少,但我們正在利用資源。

开發者專注於資源,而探索者專注於想法。成爲投資者和“從事投資業務”(投資者與分配者)之間存在微妙的區別。

开發策略也是規模的函數。大多數擁有豐富資源的基金只進行开發,因爲創新或勘探並不像在开發軸上競爭那樣需要大量資金。傻錢比外人相信和內部人承認的要多得多。

考慮到在任何狂熱期間,大量資本都在尋找稀缺的天才,許多人會妥協以實現他們的部署目標。或者正如Hobart 和 Huber所說:“雖然天才是稀缺的,但輕信者的需求總是會通過大量的欺詐行爲得到滿足。”人們的期望被誇大,創始人被激勵卷入資源战爭,補貼奇異品種的收益。

隨着VC的融資機器已經开始運轉,自上而下的資本流動也將逐漸增加。早期的內部輪次競爭意味着,在散戶大量湧入之前,內部人士和機構資金將支撐市場。此外,零售業並不是一個同質的群體,而是一個周期內的各種採用浪潮。

那些最害怕的人正在轉變爲無所畏懼的公牛。但這只是不安全的另一面。記住,不安全感是貪婪之母,如今市場上存在大量的不安全感。

事實是,在過去的兩年中,加密貨幣並沒有太多的創新,因此很難將這次牛市視爲上一個牛市的獨立現象。在主題上,它似乎是上一個周期的延續,但規模更大,因爲收益套利變得更有利可圖,並且隨着ETF的开放,機構的大門也打开了。

對於一個失控的狂熱期來說,想象力觸發因素比創新觸發因素更有效。反身性再次被釋放,空間中的大多數人都在支持kayfabe。信用的作用在本周期尚未發揮出來。

幾個月前,我在投資者信中寫道:

每一輪加密貨幣周期往往都會因其基本原理的過度而毀滅。2017 年毀於過度沉迷於 ICO 的狂熱,2021 年毀於DeFi敘事的過度槓杆化;每一次狂熱的基本原則都是對眼前財富的模仿性爭奪。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。