撰文:博文,白露會客廳

2024 年 2 月 23 日,香港持牌交易所,又一家申請被撤回了。

老牌交易所 Huobi,在「如何合規」的路上兜兜轉轉了多年,終於等到 2023 年香港大舉進軍 Web3 這一絕佳時機。完成香港合規落地,Huobi 便能成功「上岸」,既是扭轉形象的機會,也是業務能重新轉起來的契機。

然而,結果顯而易見,香港合規之路,不好走。

1 月 29 日,綠地香港進駐失敗;2 月 7 日,佳兆業折戟沙場;沒過幾天,2 月 23 日,Huobi 也沒能幸免。前前後後 24 家申請者,不到 1 個月,被撤回數量就完成反超,給後面還在排隊的申請者狠狠潑了一盆冷水。

香港持牌虛擬資產交易所申請究竟難在哪?未來還能有誰留到最後?

本期文章,白露會客廳深度探討香港持牌虛擬資產交易所運營之道。

(一)申請三重點:注資資本、技術評估要求、適當人選規定

整個 2023 年,港府的宣傳和動作大張旗鼓,市場和從業者都覺得這將是一舉拯救香港金融的猛藥。一片狂熱的氛圍,也催生出一種錯覺:這種猛藥誰都可以喫。

但事實不會偏袒那些「蹭熱點」的人。篇幅 331 頁的《2022 年打擊洗錢及恐怖分子資金籌集 ( 修訂 ) 條例草案》,加上篇幅 99 頁的《適用於虛擬資產交易平台營運者的指引》,爲香港持牌虛擬資產交易平台的監管提供了極其復雜的框架。只有法務、技術、資本實力 3 方面全部具備的申請者,才有資格把獲批之路走完。

總體上講,所有申請者必須在 3 大方面做好准備:注資資本、外部評估要求、以及符合適當人選規定的人員配置。

注資資本

依據香港證監會發布的《適於虛擬資產交易平台營運者的指南》,資本准備方面,申請者必須滿足 2 條基本要求:

(i)平台營運者應時刻在香港實益擁有具有充分流通性的資產,例如現金、存款、國庫券及存款證(但非虛擬資產),其金額應相等於平台營運者按持續基准計算至少 12 個月的實際營運开支。

(ii)平台營運者須時刻維持不少於 5,000,000 港元的繳足股本。

申請前的資本准備,並不是難過的一關。對於敢於踏入交易所賽道的人來講,必定早就在所需的財力和物力上做好了思想准備,否則也不敢染指。資本上真正的考驗,更多來自在香港持續運營交易所產生的成本,我們後文再提。

外部評估要求

被筆者放到第二位的是,是各類外部評估要求,包括但不限於私鑰管理、投資者保障措施、反洗錢、監控保障、網絡安保等方面的工作。

從解決方法上來講,滿足相關條件的路徑其實已相當成熟;不同類型的申請者各有優勢,發揮好都能過關。對資深頭部大所背景的申請者而言,自身已有成熟的开發能力和豐富的運營經驗,需要的是補足法務與合規方面的缺口;而對傳統金融轉型的申請者與其境況正好相反,多年在香港金融市場的耕耘使其在公司管理與合規方面的能力已十分健全,更多是需要重新配置具有充分行業背景和實力的开發團隊。

純粹的創業者可能會碰到些許困難。但總體上講,適當人選規定,才是所有申請者都必須面對的一道坎。

適當人選與勝任能力規定

依據《2022 年打擊洗錢及恐怖分子資金籌集(修訂)條例》,證監會僅可在申請人符合條件的前提下才能批准牌照。申請人要求爲:

(i)在香港成立並設有固定營業地點的公司,或在其他地方成立但在香港根據《公司條例》注冊的公司;

(ii)已通過 SFC 的適當人選測試(Fit and Proper Test)的申請人。

適當人選測試的通過並非易事,條件包括:

(i)申請人至少有兩名 SFC 批准的負責人員(responsible officer,即 RO)監督業務,以確保申請人遵守反洗錢及打擊恐怖分子資產籌集規定及其他監管要求;也只有 RO 可以出任 VASP 的執行董事。

(ii)申請人的最終受益人應是能提供虛擬資產服務的人;

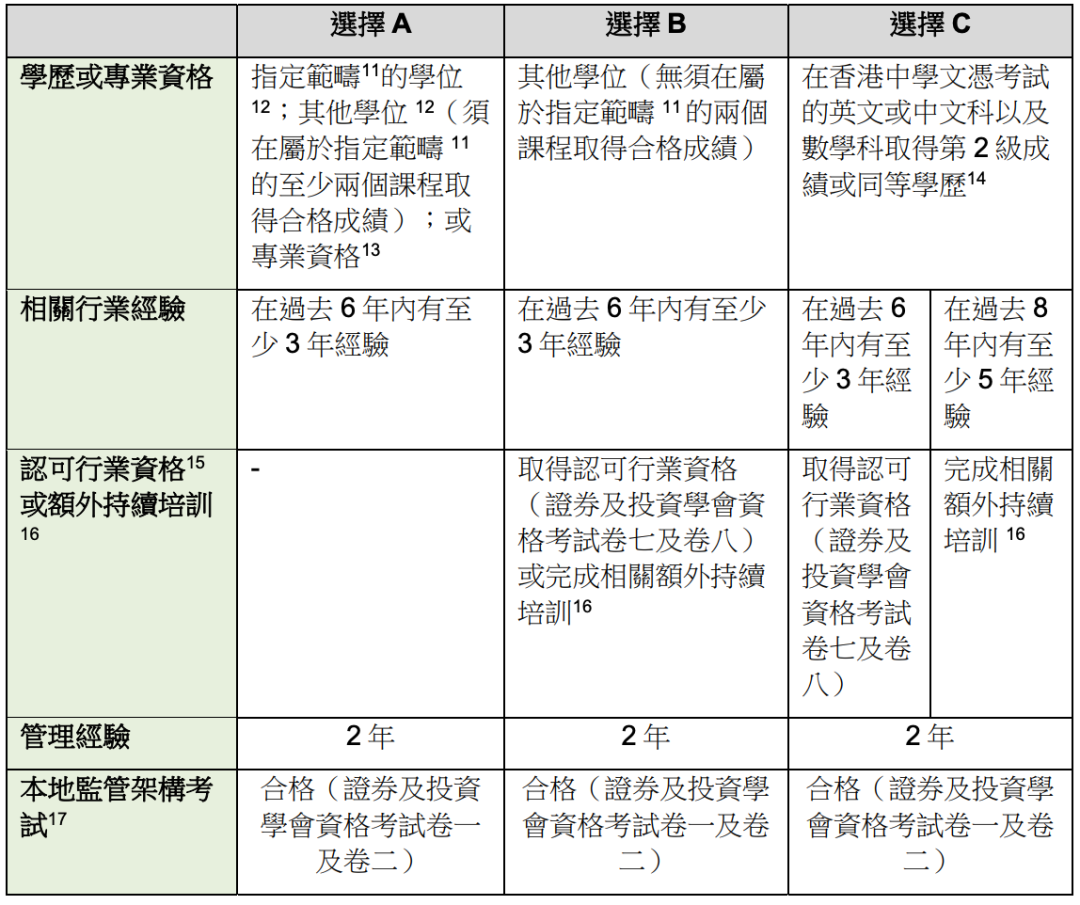

聚焦到每一名 RO 身上,既要有基礎的學歷背景,又需要在相關行業擁有 3 年以上的從業經驗。能夠滿足條件的人選並不多,使得符合條件的 RO 的服務費用也水漲船高。如果出現合作上的分歧,人員的變動更是可能直接斷送整個申請過程。

除高管外,相關人員還要滿足勝任能力要求和持續培訓要求。從管理層到基層員工,港府的監管雖然保證每個從業者能保持足夠的職業操守,也同時加重了每個申請人組建團隊的難度和持續運營負擔。

(二)運營兩難題:燒錢、太卷

即使拿到牌照,也不是高枕無憂。持續運營香港持牌交易所,「持牌被殺」和「狼多肉少」兩大困局也同樣棘手。

持牌被殺困局

香港科技大學副校長汪揚提出過的「持牌被殺」,是對香港持牌交易所運營困境最好的概括。明面上的 500 萬港元只是注冊的基准线,各種運營成本的堆砌才是運營者的挑战。

一些成本可以進行合理預估。法律合規團隊、投入安全和技術資源、實施資金隔離和風險管理機制、建立審計和報告制度、員工合規培訓和教育,以及在香港本地設立分支機構儲存助記詞和私鑰的成本。

以上種種,每一項都是一類成本支出;除此以外還有很多不好預估的成本。比如,每家機構必須聘請的兩名持牌負責官員(RO)由於需求量大,RO 通常會對其服務收取額外費用。再舉例,2024 年 1 月 30 日,香港證監會爲確保投資者資金安全規定持牌虛擬資產交易所須對客戶資產提供至少 50% 的保險。2024 年 4 月 12 日,OTC 發牌制度已經开始公衆咨詢,落地以後,申請與管理費用會繼續增加。隨着類似條款的不斷增多,保持合規需要的資本積累將會越來越高。

成本高昂是「持牌被殺」的正面,翻到另一面,業務做不大又成了另一層枷鎖。

首先一點,虛擬資產「上幣」以前必須獲得證件會的認可,每家交易所想要「上幣」也必須單獨向香港證監會發出申請。如此一來,持牌交易所可以進行交易的幣種寥寥無幾,吸納新用戶的能力自然大打折扣。

另一方面,與常見的非合規大所相比,香港持牌交易所的創新方向也有十分多的限制。交易所盈利的大頭合約沒有,「賭場」性質幾乎沒有的合規交易所,一旦市場行情整體下降,面臨的困境也可想而之。

OSL 已經提供了最好的例子。2022 年,OSL 集團財報顯示虧損 3 億港元;2023 上半年,集團仍錄的約 9500 萬港元淨虧損。2021 年 6 月,正值牛市的 OSL 集團(當時仍爲 BC 科技集團)創下股市歷史新高;進入 2023 年,公司股價下跌近 80%。虛擬資產市場依然一榮俱榮,一損俱損,每當熊市來臨,監管的要求與成本只會是雪上加霜。

內卷格局難避

「持牌被殺」只是監管之嚴。然而,即使沒有監管機構的壓力,申請者彼此之間的競爭也會不斷壓縮彼此的生存空間。

截至目前,算上已經成功獲批的 2 家持牌交易所,和 1 家獲得原則上批准的 HKVAX,前後已經有共 24 家機構提出過香港虛擬資產交易平台拍照申請。進入 2024 年 2 月,1 個月的時間就出現 6 家不同的申請者加入競爭。

Hashkey 已經初顯頭部效應,在拼命搶佔市場份額。一旦有更多交易所獲批,卷費率、卷品宣、卷保險、甚至卷空投可能全部立刻出現。狼多肉少的局面之下,優勢機構憑借實力脫穎而出,還是互相傷害大家一起死亡螺旋?

香港持牌交易所,不再應該重演幣安和 FTX 的擠兌鬧劇。

(三)正視競爭:明確的战略和發揮優勢才能站穩腳跟

港府提高行業門檻的初衷沒有錯,Web3 行業無處不在的風險一直是阻止行業擴張的最大阻力。競爭之下,能撐到最後站穩腳跟的贏家,也必然是對市場而言最好的選擇。

在香港市場基建仍不完善的今天,不同背景的機構核心競爭力並不相同。傳統金融背景的機構背靠市場龐大的資金,做好投資者教育與引導工作,將資金帶入市場;同時,成熟 Web3 背景的機構將創新做好,與監管溝通推進更多樣化的產品成功落地。各自找准定位,把整個虛擬資產生態做起來,才會有助於形成良性競爭的繁榮市場。

至於誰有能力笑到最後,雖然沒有人可以預測未來,有些機構已佔得先機,未來的表現也更值得關注。

傳統背景:HKVAX、VDX

HKVAX 具有先發的優勢。2023 年 8 月 11 日,HKVAX 獲香港證監會頒發原則上批准通知書,可進行第一類及第七類受規管活動(虛擬資產 1&7 號牌),將成爲香港第三家持牌虛擬資產交易平台。申請方面,HKVAX 已不需繼續再更多質疑;而在持續運營上,HKVAX 率先獲批積累的先發優勢,肯定會是其業務开展的大力助推。

2024 年 1 月,HKVAXCEO 吳煒樑出席了「2024 青島·港澳金融之夜活動」,會上表示:「國內『專屬』的區塊鏈,比如文昌鏈、武漢鏈和螞蟻鏈等,與境外用的區塊鏈以太坊非常不同。因此,從技術方面來看,香港是企業發展虛擬資產的優選平台。香港是支持所有『鏈』的。如果我們把國內的一些數字資產通過國內的一些『鏈』,比如通過螞蟻鏈『鏈接』到香港,然後在香港把相關的底層改爲以太坊再賣給境外的公司,就可以解決所有的問題,無論是技術層面的問題或者是法律層面的問題,都能通過香港作爲一個橋梁,把國內的一些業務作爲產品與境外接通起來。」依次推測,HKVAX 很可能已經找准國內業務推向海外這一切入口,提前與國內尤其是大陸企業展开聯動,發揮橋梁的優勢。

再說 VDX,作爲勝利證券的子公司,在將傳統金融引入 Web3 行業方面已有的成功經驗是 VDX 的一把利器。2023 年 11 月 24 日,勝利證券成爲香港首家獲批开展虛擬資產零售業務的本土券商。2 個月時間,月平均營業額達 1000 萬美元,旗下虛擬資產業務取得盈利,顯示出勝利證券在投資者教育與傳統資金引入等方面已具備了必要能力和經驗。爲 VDX 未來在香港與更多機構开展 2B 業務打下了良好的基礎。

據可靠消息,VDX CEO 來自於傳統金融圈,十余年高頻交易經驗和 7 年虛擬資產行業經驗;COO 曾任職德意志銀行和埃森哲,此前爲香港證監會虛擬資產方向專家。多名團隊成員均來自騰訊、富途和老虎證券。VDX 的牌照申請雖還沒有定數,但其最關鍵的團隊組建方面已趨於穩定,資本方面的准備有母公司的加持,不會成爲關鍵問題。在與傳統金融機構合作的方面,VDX 是未來最值得期待的持牌交易所之一。

大所背景:Hashkey、OKX

未來一段時間,Hashkey 依舊會是香港 Web3 市場的領軍人物。用戶量超 15 萬,日均交易量 6.3 億美元;支持 18 種虛擬資產在平台交易;超過 10 家券商基金綜合账戶开戶;與超過 20 家機構展开合作;6 家港股上市公司選擇在 Hashkey 开戶。Hashkey 在香港的積澱已开始逐步發揮出來,香港 Web3 的生態也需要 Hashkey 衝鋒在前充分做好創新,擴大市場、推行穩定幣、做好 RWA 創新。

最受人矚目的仍屬港元穩定幣的發行和推進。2024 年 2 月 6 日,圓幣科技(RD Technologies)宣布與 HashKey Exchange 和 Allinpay International 達成關於穩定幣業務的合作意向。有關合作將涵蓋穩定幣的线上及线下交易場景、數字貨幣交易服務、线下實體商戶受理網路、以及穩定幣研發技術,以及共同研究發行港元穩定幣 HKDR。

美國批准發行比特幣現貨 ETF,某些程度上也體現了其將美元霸權延續到虛擬資產行業的用心。港元穩定幣能否成功,對香港未來在業內的全球地位至關重要。

另一家備受矚目的交易所,便是坐擁最大華人用戶數量的 OKX。雖然 Bybit、Kucoin、幣信等傳統交易大所在香港也有布局,但在以大陸爲後背的香港,OKX 在華人群體積累的口碑和品牌影響力,無疑會使其發展更爲順利。而市場對傳統大所的期待普遍相同:頭部大所合規化只是爲了「合法」還是能推動更多創新出現?很多人都在等答卷。

近幾年,OKX 在金融產品和本身的交易所產品上都做足了功夫;而金融產品創新也正好契合香港發展虛擬資產行業的路线。OKX 是否可以從監管上獲得突破,把更多產品和功能合規化以推動市場發展?這不僅是市場對 OKX 的期待,也是對所有大所背景申請者的期待。

結語

說到底,香港持牌交易所申請難、運營難,難在變化難測。

變化的監管,變化的市場,變化的風險。Web3 的產業有諸多的不確定性,價格的極端波動、黑客的新攻擊方法,甚至 AI 會不會突然爆發對整個行業造成劇變,沒人說的清楚。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。