撰文:Frank,Foresight News

ETF 塵埃落定之後,再無新敘事扛起牛市大旗?

市場情緒愁雲慘淡之下,比特幣迎來「明牌大跌」:繼 1 月 23 日凌晨跌破 4 萬美元的整數大關之後(OKX 現貨數據,下同),今日 15:00 起再度下行,一度跌破 39000 USDT 的整數關口,24 小時跌幅超 4.4%。

ETH 也在 24 小時內連續跌破 2400 USDT、2300 USDT 的整數關口,最低觸及 2212 USDT。與此同時,山寨市場更是一片哀嚎,此前表現亮眼的 SOL、BNB 都普遍較近期高位下跌逾 20% 甚至更多。

總的來看,1 月 11 日現貨比特幣 ETF 塵埃落定之後,加密市場並未迎來瘋狂大漲,反而开啓震蕩下行趨勢:近兩周來已經從階段高點的 48988 USDT 累計下跌逾 20%,步入技術性熊市。

暴跌原因幾何?

如果老生常談地歸攏背後可能的利空因素,我們會發現「明牌」,是本輪下跌過程中的典型特徵。

灰度 ETF 的持續 BTC 拋壓

首先是灰度投資(Grayscale Investments)的 GBTC 信托在成功轉爲現貨 ETF 之後,造成的持續 BTC 拋壓:

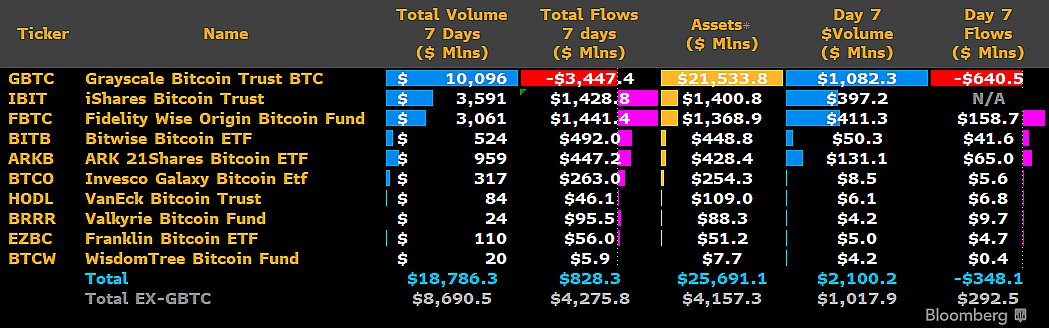

截至發文時,GBTC 單日再度流出超過 6.4 億美元,創迄今爲止最大的單日資金流出,轉 ETF 後累計已流出 34.5 億美元,而除 GBTC 外,其余 10 支 ETF 都處於淨流入狀態。

尤其是截至 1 月 23 日,所有現貨比特幣 ETF 的前 7 個交易日總成交量約 190 億美元,而 GBTC 就佔比過半,這也意味着目前 ETF 所帶來的增量資金,整體仍處於對衝 GBTC 持續資金流出的階段拋壓。

當然,其中處於破產進程的 FTX 的拋售也佔了很大一部分——FTX 清倉出售的 2200 萬股 GBTC 價值接近 10 億美元。

總的來看,雖然灰度和 GBTC 在上輪牛市是最大的發動機之一,多年來一直以信托基金的方式爲投資者提供合規的加密貨幣投資渠道,但 ETF 通過後,GBTC 的資金流出與拋壓都有跡可尋:

一是 GBTC 1.5% 的管理費要遠遠高於其它家 0.2%-0.9% 的費用範疇(推薦閱讀《便宜就是賺?比特幣現貨 ETF 費率大战的背後...》)。

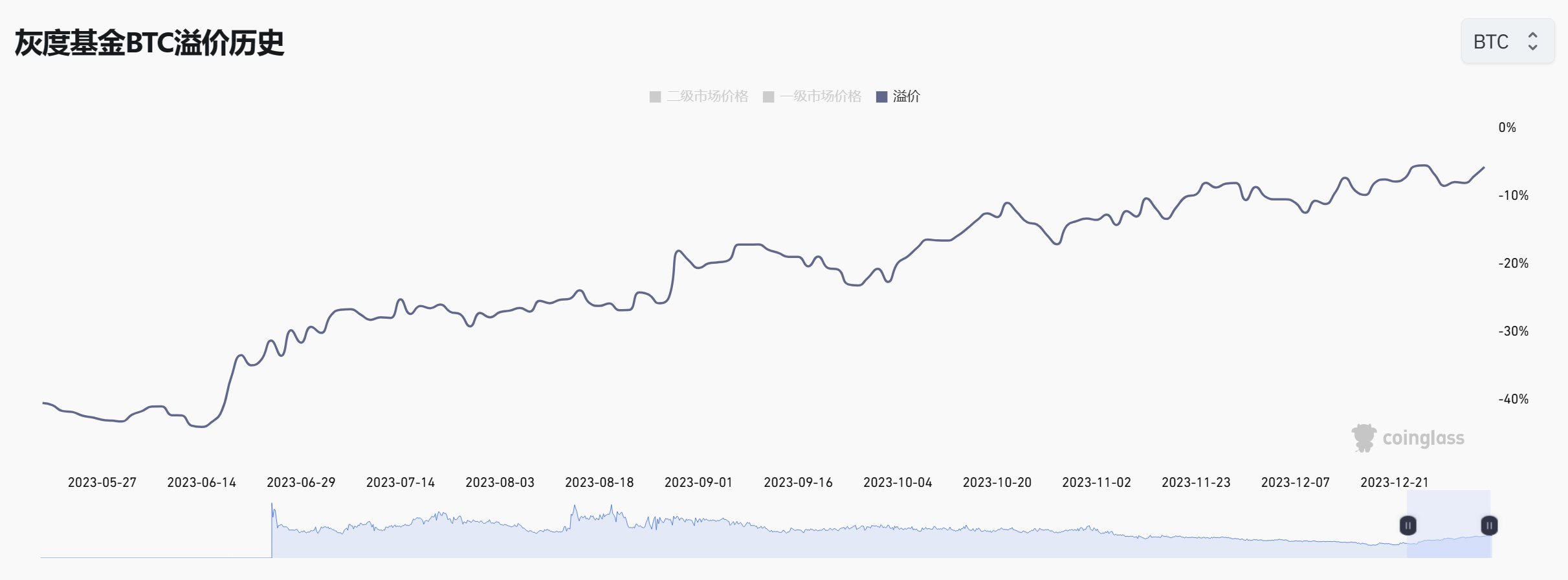

其次就是在過去大半年的 ETF 預期博弈中,GBTC 的負溢價一路收窄,從 30% 上升至如今的趨近於 0,絕大部分提前布局买入的資金已經到了獲利退出的時機(例如木頭姐)。

從某種程度上講,這在接下來一段時間會是一場明牌博弈:目前 GBTC 仍持有超 50 萬枚 BTC(約 200 億美元),待入場的機構與資金們肯定會等合適時機,以收集籌碼蠶食份額。

這也意味着未來一段時間,GBTC 的拋壓可能仍會壓倒資金主觀流入的意愿。

Mt. Gox 的達摩克裏斯之劍

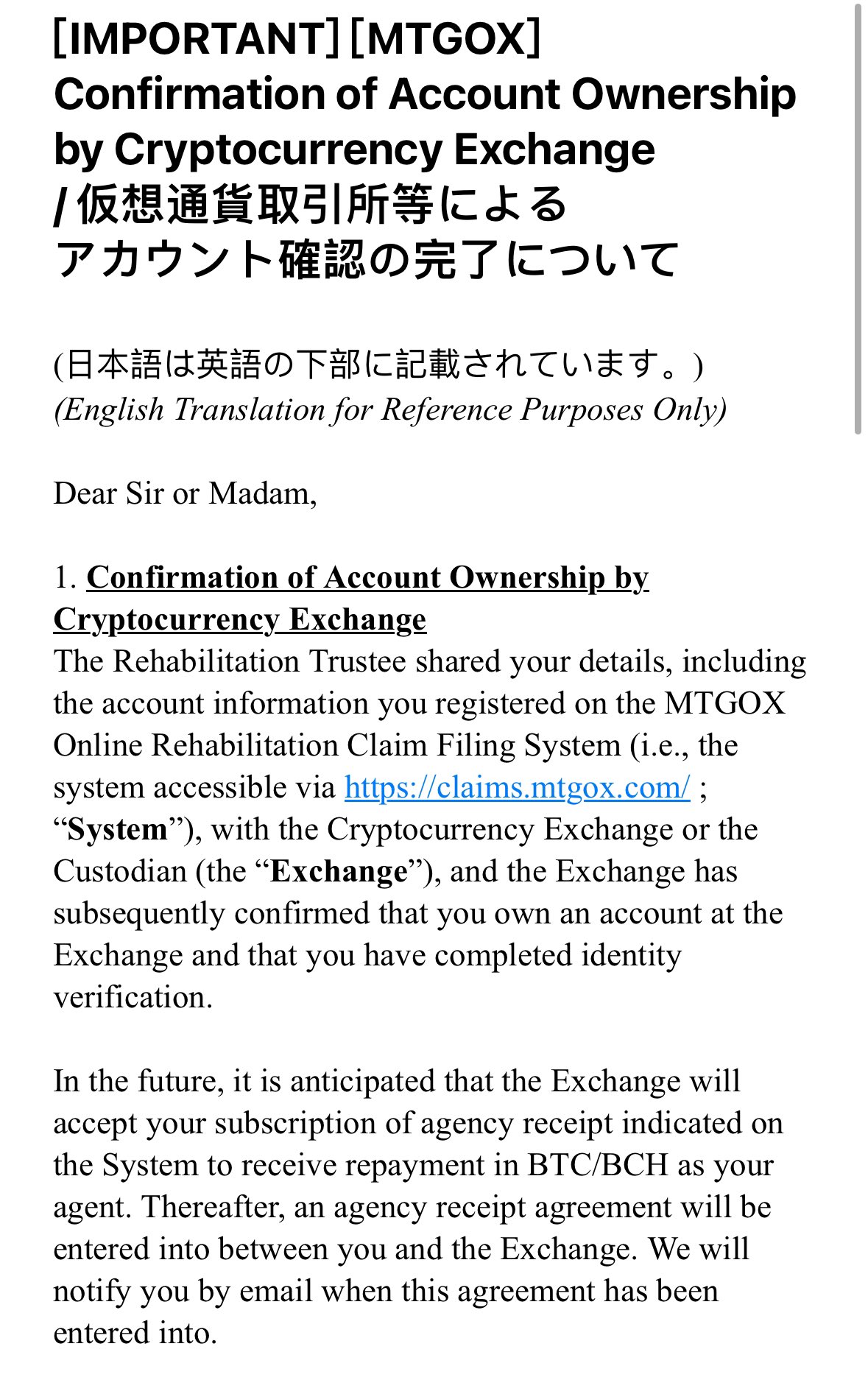

除此之外,dForce 創始人楊民道今日也發推稱,Mt. Gox 債權人已收到郵件,確認用戶早先輸入的交易所地址账戶所有權,作爲 BTC/BCH 的收款地址。

而且楊民道表示,「將於未來兩個月解鎖 20 萬枚比特幣,用於支付債權人,目前 PayPal 法幣通道已經开始支付」。

雖然此前 Mt. Gox 受托人的還款期限推遲至 2024 年 10 月 31 日,但已提供資料的債權人最早 2023 年年底就开始陸續還款,那如果按此計算,未來 2 個月 20 萬枚 BTC,按法幣形式還款,全部賣出就是 80 億美元拋壓。

不過值得注意的是,此前官方披露的持有資產並沒有 20 萬枚,而是 142000 枚 BTC、143000 枚 BCH 和 690 億日元。

Celsius 的潛在拋壓?

除此之外,近期鏈上頻頻傳出 Celsius 將大額 ETH 等加密資產轉入 CEX 或做市商地址的記錄。

其中截止本月中旬,Celsius 錢包裏有約 58.4 萬枚 ETH(約 14 億美元),並已將 9.2 萬枚 ETH 轉移到 Coinbase 和 FalconX,因此數據上看 Celsius 或許仍有超過 50 萬枚 ETH 可供拋售。

不過據分析,就目前情況而言,Celsius 的 58.4 萬枚 ETH 中,約 53.6 萬枚 ETH 將以實物形式分發給無擔保索賠的債權人;6.2 萬枚 ETH 將以實物形式分發,用於方便索賠;大約 2.6 萬枚 ETH 可能已經發送到 Coinbase 和 Paypal 來處理托管索賠分配。

這也就意味着大部分 ETH 將以實物形式分發給債權人,所以它利用剩余 ETH 能做的事極其有限(參見《超 50 萬枚 ETH 待拋售?隱藏在 Celsius 背後的數據與瘋狂》),也就是說 Celsius 不能「拋售所有 ETH」,否則他們就無法履行對債權人的法律義務。

其他因素

值得注意的是,CoinShares 的 2023 年挖礦報告預測,減半後每個比特幣的平均生產成本爲 37,856 美元,除非比特幣價格保持在 40,000 美元以上,否則只有 Bitfarms、Iris、CleanSpark、TeraWulf 和 Cormint 能夠繼續盈利(推薦閱讀《CoinShares 礦業報告:隱藏在減半背後的比特幣周期密碼》)。

而目前的比特幣市場價格基本已經觸及該關鍵成本线,疊加 4 月份區塊獎勵減半的日益臨近,礦工們爲了加大在下一輪軍備競賽中的優勢,無疑會進一步增大資本开支,這也可能促使礦工持續減持,开啓新的淘汰周期。

小結

歷史不會簡單重復,但總是押着相同的韻腳。

如果從「馬後炮」的角度分析,對加密行業來說,歷史上幾乎每次涉及 TradFi 的裏程碑事件,後續都證明是短期的市場階段性見頂預兆:

- 2017 年 12 月 10 日,芝加哥期權期貨交易所(CBOE)上线比特幣期貨,隨後芝加哥商業交易所(CME)也上线比特幣期貨,比特幣則順利突破 2 萬 USDT,創下彼時的歷史新高,但隨後一路向下,开啓長逾兩年多的熊市;

- 除此之外,2021 年 4 月 14 日 Coinbase 上市當日,比特幣創下 64000 USDT 的歷史新高,隨即在 2 個月內大幅腰斬至 28000 USDT;

- 而當年 10 月 ProShares 推出美國的首支比特幣 ETF(比特幣期貨 ETF)後兩周,比特幣觸頂,並一直維持下跌趨勢;

這裏面固然有「賣事實」的因素存在,但也折射出傳統金融玩家對加密市場的影響可能並不是單調的利好或利空——人們總是容易高估短期影響,而低估長期影響。

如今回過頭看,這些裏程碑事件都從大周期上都促進了行業不斷走向更主流的大衆視野,但短期上也確實都遇到了不小的市場回調。

保持樂觀,不要上頭,歷史是在曲折中螺旋上升。正如 Spectra Markets 公司總裁、貨幣交易員 Brent Donnelly 對媒體表示:

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。