作者:肖磊看世界

幾天前,巴菲特指定了遺囑執行人(捐出99%財富),而後沒幾天,其靈魂搭檔芒格去世。

以前看過一個消息,說美國一些機構在本土做過一個調查,好像是說,你認爲除了父親之外,最值得尊敬的美國男人是誰,最後很多人把票投給了巴菲特。

這個信息不知真假,但足以說明,巴菲特和芒格對於美國來說,意味着什么。

巴菲特和芒格出生、成長和遠去在美國最好的時代,其徵服諸多追隨者和信徒的,並不完全是其擁有的財富,當然,如果不是擁有連續數年的世界首富之名,恐怕也很難聲名遠播。

如果我們對世界的運行一無所知,當有人在某一天告訴你,曾經世界上最富有、節儉、聰明、深愛自己國家的一個人,是一個不愛鍛煉、愛喝可樂汽水,且“不務正業”、全職“炒股”的,而且這個人還活了差不多一個世紀,可能也是十分震撼的。

剛剛過去不久的二十世紀,毫無疑問,是美國的世紀,美國參與打贏了一战和二战,美元走向世界,而後數十年的跟蘇聯的冷战,最終以蘇聯解體告終,在此過程中,美國的各類科技、商業和貨幣、軍事霸權等,至今還影響着全球,在這樣一個巨大的洪流之中,屬於美國的時代,再加上個人的成長和努力,巴菲特和芒格應該來說是這個時代美國非常具有代表性的人物。

然而,就在巴菲特指定遺囑執行人、芒格已經去世的這樣一個時代(二十一世紀),如今的美國則自信不再,從一百年前豪情萬丈追趕大英帝國的“屠龍少年”,變成了老態龍鐘、迷戀“第一”,打壓追趕者的“惡龍”。

毫無疑問,巴菲特和芒格帶走的,將是整個屬於美國的時代。

那到底是什么樣的一個美國世紀,成就了巴菲特和芒格呢?

我這裏簡單的提幾個點,供大家瞎扯闲聊。

第一個點是,美元走向世界的時代。

巴菲特從1941年开始,就已經進入美國股市了,那個時候巴菲特只有11歲,买入了平生第一張股票。

1944年,美國在確認完全獲得二战的勝利之後,召集了包括英國在內的全球接近50個國家,完成了對战後世界貨幣體系的重新規劃,美元取代英鎊,成爲世界的唯一通用貨幣(其他貨幣跟美元掛鉤)。

這意味着美國的所有資產,都變成了世界美元體系的“儲備池”,當全世界都擁有美元的時候,購买什么樣的美國資產,就變成了幾乎唯一的美元儲備性選擇,美債、美股、美國房地產等就自然而然的成了最大的美元蓄水池。

也就是說,只要全球對美元的需求不斷增長,美國的各類資產就可以獲得非常穩定的持續性儲備需求。

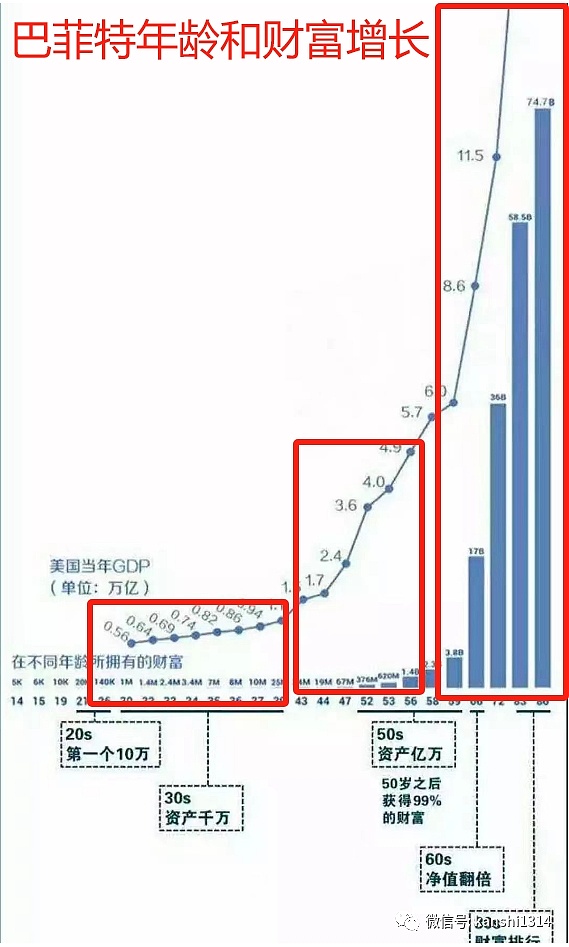

從巴菲特的財富曲线就能明顯的看出,其財富的增長主要分爲非常明顯的三個階段,第一個階段是上個世紀四十年代到七十年代初,這個階段正是美元成爲世界貨幣的初期,受到綁定黃金固定兌換比例的影響,美元的發行非常克制,這個階段巴菲特的財富增長斜率並不高,年增長10%左右(如果再加上財富基數並不大,這個增長並不出奇);第二個階段是六十年代末黃金對美元的約束崩潰後美元放飛自我的階段,巴菲特的財富增長一下子就提高到了平均每年能達到20%;第三個階段是本世紀初,納斯達克泡沫破裂,以及美國遭遇911恐怖襲擊之後,爲了降低全球對美國的不安全感和各種擔憂,刺激資本、人才回流美國,預防經濟滑入不可逆的萎縮周期,美國迅速开啓了新的美元擴張,從這個時候开始至今,巴菲特的財富增長年均已經接近30%了(考慮到基數龐大,這個增長速度是很嚇人的)。

因此說,巴菲特和芒格的投資帝國裏面,有很大一部分,是享受到了美元世界貨幣的紅利。

第二個是,美國式商業和消費品走向世界的時代。

巴菲特1964年买入美國運通股票,這家公司主要就是基於美元的全球支付和信用卡等系統服務,美國運通也是首家在中國獲得銀行卡清算業務的外國金融機構。

兩人還在1988年买入可口可樂、1995年买入麥當勞,這些對巴菲特財富增長貢獻最大的企業,實際上就是基於美國基礎設施和物流等強大起來之後,酝釀出來的消費品和其品牌走向世界的結果。

2008年後,加倉穆迪評級和重倉买入美國銀行,這裏面的一個花絮是,2011年巴菲特痛斥標普下調美國信用評級。2016年买入蘋果公司、2019年买入亞馬遜,都屬於國際化程度非常高的,消費品提供商和消費品平台,之前還重倉過沃爾瑪等。

這就要說到芒格對巴菲特的影響,包括巴菲特本人在內,覺得芒格對其最大的影響是,在認識芒格之前,自己總是买入非常便宜的垃圾公司,然後稍微漲一點就趕緊拋售,就像犯煙癮的人不斷的撿地上的煙蒂,抽兩口再丟掉。而在認識芒格之後,就开始搞價值投資,也就是买入被低估的好公司,然後長期持有。

但實際上什么樣的公司,才是被低估的好公司呢?巴菲特喜歡看財務報表,問題是這說明不了什么,也發現不了什么規律,不過仔細觀察的話,就在認識芒格之後,巴菲特團隊买入的股票,總體來說有兩個共性,這才是值得思考的。第一個是,买入的公司都是高度國際化的公司,也就是國際競爭力非常強的公司,這形成了最基礎的“護城河”,不會輕易被某一方面,甚至某一個國家的單一因素打垮;第二個是,买入的滯後性(否則無法形成完整的周期判斷,是否是真正的好公司、是否被低估)。

也可以這么說,用什么來衡量國際化的程度呢,不是簡單的一年、兩年的國際業績,而是持續數年的,非常穩定的國際化態勢,這就好比說,巴菲特團隊到2016年才买入蘋果,2019年才买入亞馬遜,這對於很多投資者來說,已經很晚了,早期的投資者已經賺數百倍了,但就是在追求短期急劇性增長的資本退潮之後,巴菲特團隊才慢慢买入那些被國際市場已經證明了的國際企業。

什么意思呢,就是在巴菲特財富的增長過程中,最主要的貢獻者,實際上跟美國各類國際化的企業,尤其是消費類相關的企業的國際化水平是分不开的,沒有這個時代賦予美國企業的國際化,巴菲特也很難找到心儀的投資標的,就算找到了,也未必能行,比如早前买的幾個完全基於本土勞動力和業務來源的公司(比如那個做鞋的),都輸的很慘,大家可以去看看巴菲特的失敗案例。

第三個是,趕上了美國國運層面復利加強循環的時代。

復利大家也都理解,復利被稱爲世界“第八大奇跡”,大家都聽說過“棋盤放麥子”的故事,實際上就是復利的威力(指數級增長)。

當然,我這裏說的復利,還不僅僅是這種增長層面的復利。

巴菲特和芒格趕上的,是美國整個國運的“復利”,這裏面形成了各種加強循環,比如隨着一战、二战的勝利,社會層面各類建設和國土开發的大規模推進,以及世界其他地方被战爭的摧殘,美國在居住、教育、醫療、就業等等層面,能接納的移民越來越多,而當美元成爲世界唯一的“硬通貨”,持有美元的國家和投資者,對美國表現出了很強的“耐心”。

什么意思呢,就是資本和人才,對美國市場出現“動蕩”的容忍度是非常高的,很多投資者,在其他國家,稍微遇到一點危機,就趕緊賣掉資產逃離,導致對這些國家形成了永久、持續的傷害,經濟恢復起來極其漫長,但這些投資者在美國的話,立馬就變了,都是可以很耐心的等的(因爲定居在美國),直到等到美國度過危機。

那這種現象又是從哪裏开始的呢,其中一個重要的原因就是,當一個投資者,居住在美國,或在美國定居的時候,對美國的容忍度就非常高。而定居於美國的投資者,如果投資其他國家,就不太可能產生跟對美國一樣的容忍度,這就導致美國遇到危機,大家都可以等,都可以把錢放到美國資產裏面,慢慢等,但如果是其他國家,大家立馬賣掉股票或債券等等,趕緊跑了。

這就是一個加強循環,比如有個投資大師,叫索羅斯,對美國一直是“價值投資”,但對全球其他國家(包括英國)都是“摧毀”模式的做空對衝套利,而且幹一票就走了,還要罵這些地方,“蒼蠅不叮無縫的蛋”。

我們國內經常也喜歡看到,就是一些國際投資者,對中國市場的看好和長期投資中國的決心,但實際上這裏面,如果能讓更多的投資者來中國“定居”(個人瞎扯,勿噴),其自然而然的就會成爲真正的對中國的長线投資者,對各類周期低谷的容忍度也就更高,就會形成快速走出每次經濟低谷的助長因子,而不是破壞性逃離的落井下石。

說這個什么意思呢,就是國運也是有復利的,當一個關鍵因素解決,帶來的就是更多的復利,比如有更多的人才和資金來“定居”,就會提高這些人才和資金對其經濟周期的耐受力和容忍度,就自然而然的變成了長线投資和價值投資,而不是專注於投機,就會推動整個國家解決危機的資源和能力持續,從而產生新的競爭力,新的競爭力又會在下一輪的經濟周期中獲得人才和資金的青睞,從而提升更多的人才和資金“定居”,形成新的消費和投資,其危機也就會先於其他國家解決,形成國運的加強循環。

巴菲特和芒格生在美國這樣,被很多人稱爲是非常“個人化”,也就是個人利益往往比集體和國家利益重要的國家觀念裏,但你去看,巴菲特和芒格都是國家信用和聲譽的堅定捍衛者,幾乎每到大家不看好美國的時候,或者美國信用被調降的時候,都會站出來用實際行動和各類很有說服力的知識邏輯來反駁。

上次標普下調美國信用評級,巴菲特說,我給美國打五個A(主權信用評級最高評級是3個A),同時巴菲特大幅追加了對美國國債的購买量。這次拜登政府期間因預算等差點停擺,標普和惠譽都在調降美國信用評級,巴菲特說,沒必要擔心,大家知道美元是世界儲備貨幣。

究其原因,就是像巴菲特和芒格等,選擇了永久性的“定居”美國,形成命運與共,可以忍受數次美國經濟的危機、股市的崩潰等等,從而也能等到春暖花开,享受到經濟恢復之後帶來的持久收益,這本身也是一種加強循環。

第四個是,美國土地的全方位开發和地域差距縮小的時代。

剛开始的時候,巴菲特也主要在紐約廝混,更早的時候,比如上學那會,巴菲特就覺得老虎機等,類似於博彩概率屬性的生意,才是最賺錢的。芒格最初也是找人合夥开證券公司,在70年代的時候,還出現過嚴重虧損,把十多年賺的錢都虧的差不多了。

最後,兩個人的合作和改變,是非常徹底的,巴菲特離开了紐約,芒格也找到了巴菲特,兩人回到了共同的出生地,美國一個非常不起眼的,位於中西部的內布拉斯加州的城市奧馬哈,到這裏之後,就再也沒有離开過,現在已經把這裏變成了投資界的網紅打卡地,可以說是“朝聖”般的存在。

內布拉斯加州GDP總量排名36(美國總共50個大州),在美國並不起眼。這個排名在中國相當於哪個省在全國的排名呢,類似於內蒙古,GDP排名全國24位(中國有34個省市地區)。

其實就算是在美國如此不知名的州,再到如此不知名的城市(其實就是一個美國版的大農村),如果從居住條件和環境,以及人均生產水平等來說,跟美國最發達的地區,是差不了多少的。紐約的人均GDP是10萬美元,內布拉斯加州是8萬美元。

如果拋开華盛頓特區的特殊性,美國人均GDP最高的紐約,比最低的密西西比州只高了50%。這跟類似日本這樣規模的發達國家的地區差距是類似的,比如日本人均GDP最高的中部東京地區,比最低的北海道東北部地區,也只高出50%。

這使得在這些國家,如果不是具有特殊的其他生活環境和條件等需求,居住在人均GDP最高的地區,跟居住在人均GDP最低的地區,整個全方位的差距,並不是特別的大。

這是國土層面不斷开發和發展的結果。

這也是爲什么我一直說,中國的挑战是地區發展的不平衡,但中國的機會也來自這裏,中國不算港澳台地區,僅僅是內地,人均GDP最高的省份,跟人均GDP最低的省份,其差距超過三倍。我舉個例子大家就明白了,比如安徽和江西緊挨着中國最發達地區的江蘇、浙江、上海、福建等,而且都處在長江黃金航道上,但這兩個省人均GDP都低於全國平均水平。再比如,跟中國最發達的廣東緊挨着的廣西,人均GDP還不到廣東的一半,這也是爲什么要修建平陸運河,要打通西部陸海新通道等其中的一些原因所在。

在縮小地區生產能力和居住條件差距的過程中,實際上本身也是創造更大增量空間,以及更均衡的,以更主動的方式分配人才和資金,創造可持續經濟循環的一種發展模式。

當然,當地區生產能力和居住條件差距縮小到一定程度,就會出現一些反向的問題,當大家覺得居住在哪裏都一樣的時候,可能就會進入新一輪的人口流動性停滯,引起的經濟發展層面的停滯問題。比如日本,人口的流動性就變得非常差了。

那這個時候就需要新的刺激性動能的注入,比如主動規劃國際商貿和各種互動模式,對國內資源的分配進行再平衡。美國最早的核心發展地區在東北部地區,因爲整個北美大陸從歐洲人登陸到殖民擴張等,都是跟歐洲有着最頻繁的互動,而美國的東北部地區離歐洲最近。

再後來隨着亞洲日本,以及東南亞經濟,而後中國經濟的崛起,美國的西海岸也被拉動起來了,美國國內的人才和資金的流動朝西海岸傾斜,因爲這邊離東亞和南亞最近。到現在來看,美國形成了新的外部影響,這次的不同是,可控性會比較弱,隨着拉美地區發展的長期停滯,美國經濟的一枝獨秀,拉美地區各類移民不斷的向美國南部湧入,帶來的不僅僅是普通勞動力、精英和投資資本,還有整體性的生活習慣,這對美國的影響是巨大的。

說這個什么意思呢,就是如果美國的地區生產能力和居住條件差距是巨大的,巴菲特和芒格也很難平靜的回到奧馬哈,然後也很難發展到今天;如果沒有整個國家層面龐大的,全方位的,覆蓋所有國土的开發,使得民衆有了更多的選擇和回流意愿,就不可能創造更大的成長基數,萌芽出更多傳奇的概率也就變低了。如果不是美國無差別的國土开發,奧馬哈就只是個地名,巴菲特可能會舍不得離开紐約,在華爾街廝混一輩子,變成賭徒也不是沒有可能,芒格也很有可能會繼續搞證券公司,一輩子忙於籌措投資資金。

總結來說,就是巴菲特和芒格,趕上了美國最好的時代,以至於巴菲特一直都在強調這一點,巴菲特曾經說過這樣的話,自己是中了“卵巢彩票”,意思是生在了這個時代的美國。

那爲什么說隨着巴菲特、芒格等這一代人的謝幕,美國最好的時代也宣告結束了呢,原因是,現在的美國,已經不再基於內部來尋求解決自身問題的答案,而對外的額外需求則越來越離譜,同時呢,外部面臨的發展條件的改變,已經跟過去一百多年裏,美國面臨的外部塑造型力量不可同日而語了。更重要的是,在自身成長性人才層面,再也沒有像巴菲特、芒格等這樣一代人,覺得美國的發展,從來都不是應該的。

以上內容僅供打發空闲時間,不構成對投資和相關問題的正經理解。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。