作者:Ding HAN,CryptoVizArt,Glassnode

我們對比了兩種鏈上定價模型與市場現狀,這兩種模型都與過去的市場底部和2020年3月的大跌事件有關聯。

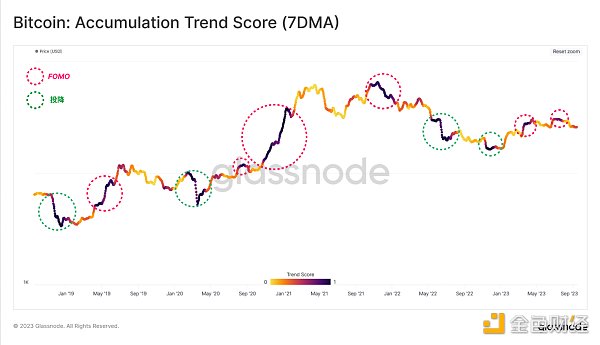

積累和分布模式往往與當地的高點和低點相一致,我們在鏈上數據中展示了這種情況。

目前,大多數短期持幣者都處於虧損狀態,新的數據顯示,這群體普遍存在負面情緒。

尋找市場底部

比特幣市場繼續在圍繞2.6萬美元震蕩,此前價格未能維持在3.14萬美元左右的周期中點水平之上。今年4月和7月的兩次嘗試都有效地爲價格設置了雙頂模式。我們在上周報道的與短期持有者相關的其他指標中,可能意味着市場心態和信心正在發生早期的轉變。

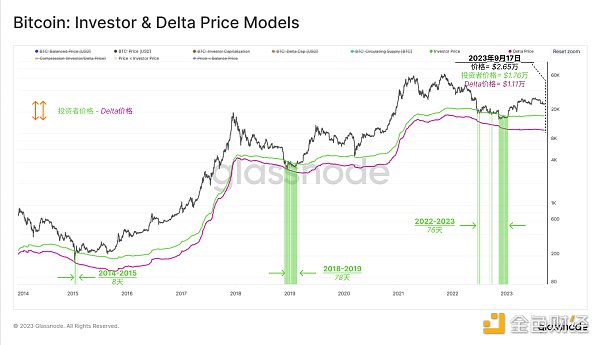

下圖對兩種定價模式進行了說明:

投資者價格(1.76萬美元)反映了所有幣的平均收購價格,但不包括礦工所得的幣(即只計入二級市場上收購的幣)。

Delta價格($1.11萬) 這是一個鏈上定價和技術定價相結合的模型,常用來預測市場底部。

在2018-19年與2022-23年的兩個周期中,價格在這些模型預測的底部範圍內的交易時間相當相似。值得注意的是,在2020年3月拋售的混亂時期,市場重新測試了投資者價格水平。

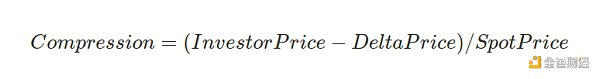

除了這些模型之間的持續時間,我們也測量了這些定價模型間的縮減和膨脹作爲市場恢復的標准。隨着大量資本流入市場,這些模型之間的間距在市場高峰時會收窄。反之,發散則表明資金流入趨緩,價格下降成爲驅動因素。

這種模型有助於監控市場從熊市的深度恢復過渡。因此,目前市場的狀態似乎與2016年和2019年的市場調整階段相似。

這種模型有助於監控市場從熊市的深度恢復過渡。因此,目前市場的狀態似乎與2016年和2019年的市場調整階段相似。

資本輪換周期

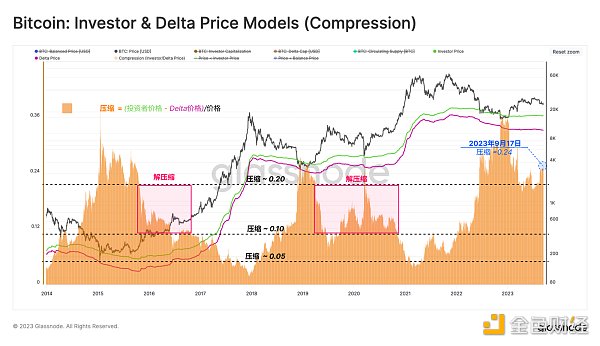

“已實現HODL率”(RHODL)是一個市場指標,用以追蹤近期移動的幣(

從此指標來看,2023年的新投資者入市並不活躍,但RHODL率與兩年中位數幾乎持平。盡管新投資者的湧入是一個積極跡象,其勢頭相對較弱。

我們可以通過累積趨勢評分更直觀地查看這種溫和的資本入場。該工具反映了過去30天內活躍投資者的相對平衡變化。

從中,我們觀察到2023年的市場復蘇是由大量的資金積聚在3萬美元以上的高位推動的。這表明投資者呈現出一種“恐慌購买”態勢。與此形成對比的是2022年下半年的“市場投降”事件,那時新投資者把握機會,在市場低點進行了積累。

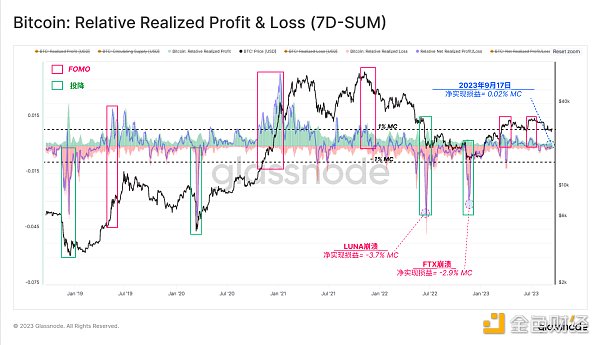

我們可以利用已實現損益指標來評估投資者盈利能力的突然變化。此指標計算了所有已售出的幣的價值變化,比較其售出時和獲取時的價值。以下圖表顯示了每周的已實現利潤和虧損的總和,並進行了市值歸一化,以便在不同周期進行比較。

我們可以利用已實現損益指標來評估投資者盈利能力的突然變化。此指標計算了所有已售出的幣的價值變化,比較其售出時和獲取時的價值。以下圖表顯示了每周的已實現利潤和虧損的總和,並進行了市值歸一化,以便在不同周期進行比較。

在這裏,我們可以看到,在這些密集積累期和獲利回吐期之間存在交匯點。這兩個高峰均出現在2023年的市場高點,與此同時,2021年1月和12月的市場高點也有相似的交叉現象。

處於虧損狀態的持有者

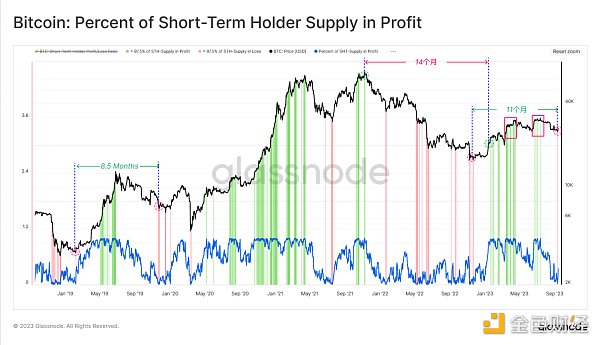

在上周的分析中,我們回顧了一系列指標,探索了許多短期持幣者目前的虧損情況。

在熊市中,當超過97.5%的新投資者處於虧損狀態時,賣盤會顯著減少。相對地,當超過97.5%的短期持幣者獲益時,他們往往會選擇在平衡或獲益時賣出。

在價格超過3萬美元的反彈期間,這一指標自2021年11月以來首次達到完全盈利飽和狀態。但是,在最近幾周跌破2.6萬美元之後,超過97.5%的短期持幣者目前都處於虧損狀態,這是自FTX崩盤以來的最低點。

由於如此多的短期持有者目前處於虧損狀態,我們可以使用兩個強大的指標來分析他們的倉位:

STH-MVRV: 此指標描述持幣者的未實現利潤/虧損的大小,是評估出售動機的關鍵指標。

STH-SOPR 描述鎖定的已實現利潤/虧損的大小,是衡量實際賣出壓力的指標。

首先,通過STH-MVRV,我們能評定該指標相較於其155天平均值的極端波動,包括上界(平均值加標准差)和下界(平均值減標准差)。

觀察可發現,市場近期的高低點多次出現在這些界限之外,這意味着投資者的盈虧幅度在統計意義上是巨大的。

STH-SOPR的分析亦顯示相似趨勢,這一數據突顯出投資者已开始行動,選擇在市場高點時獲利,而在低點時承受較大虧損將幣賣出。

我們已經明確了隱含盈利能力(未實現)與STHs的支出(已實現盈利能力)之間的變化關聯。現在,我們將探討如何評估這種關系的趨勢。

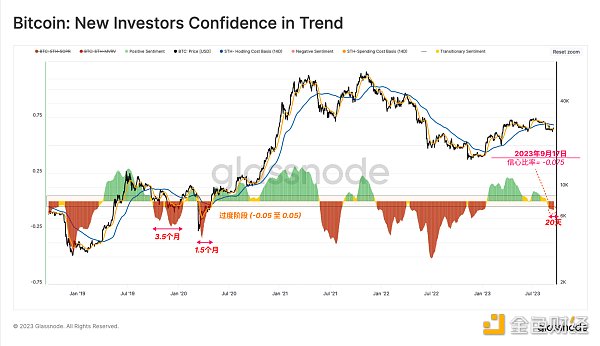

我們試圖通過比較持幣者和出售者成本基准之間的差異,來判斷新投資者情緒的變化。

當出售者的成本基礎低於持幣者,意味着情緒偏向消極;

反之,若出售者成本基礎高,則顯示情緒偏向樂觀。

從這個視角,觀察到8月中旬市場從2.9萬美元跌至2.6萬美元時,當前賣出的STH的成本基礎低於持幣者的基礎,這預示着短時間內市場存在恐慌和負面情緒。

爲了更直觀地表示這一指標,我們採用現貨價格進行了歸一化處理。

顯著的是,這個指標通常浮動在-0.25至0.25之間,但在市場關鍵時刻也會有異常值。此處,我們忽略了-0.05至0.05的中性範圍(這是任意設定的)。

顯著的是,這個指標通常浮動在-0.25至0.25之間,但在市場關鍵時刻也會有異常值。此處,我們忽略了-0.05至0.05的中性範圍(這是任意設定的)。

第一個重要啓示是,熊市復蘇期的消極情緒通常持續1.5到3.5個月。近期,市場已經步入了自2022年底开始的消極區間。

分析師在觀測STH情緒轉變時,可借助此工具。當趨勢回歸到過渡區並進入正向區域時(>-0.05),這暗示資金正流回市場,持幣者又回到了有利位置。

總結和結論

比特幣市場的情緒正在經歷深刻變革,大多數短期持幣者現在都面臨供應緊張。這引發了情緒的負面轉變,投資者出售的價格現在低於其他群體的成本。這表明,一段時間的恐慌情緒正在影響這一群體,這是自FTX崩盤後的首次。

有指標顯示,2023年雖有新資本和新投資者入場,但動力並不足夠強勁。這似乎說明,當前的宏觀經濟條件、監管壓迫以及市場的流動性緊張都增加了不確定性。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。