作者:LongStory Research

近日,Vyper遭受重入攻擊,部分基於Vyper的Curve受到了很大的影響,其更在原本平靜的DEX生態中激起了不小的浪花。我們可以發現一些新興DEX,如TraderJoe、Maverick和Izumi通過其各自獨特的解決方案在各個公鏈上都斬獲了不小的交易量,表現不俗。本文從幾個主流DEX出發,以穩定幣和生息資產交易爲切入點,嘗試探討DEX行業格局所呈現的演變趨勢和潛在走向。

主线一:流動性溢出到存量真實交易需求的演化

自Curve因Vyper漏洞而遭到攻擊以後,TVL從38億跌至20億,一度接近腰斬。現在FRAX將流動性加回Curve之後,TVL回升至28億。奇妙的是,在這場事件中,對於Curve本身借貸暴雷的恐慌要遠遠高過對於穩定幣脫錨的恐慌。一直以來,人們總是將Curve與穩定幣深度綁定,Curve也是毋庸置疑的穩定幣龍頭。但在這次黑客攻擊中,爲何沒有爆發對穩定幣錨定的擔憂?

首先想要探討的一個問題是,怎么定義誰是“穩定幣龍頭”?

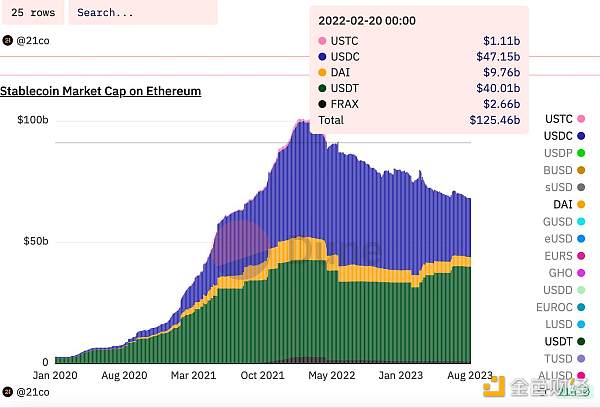

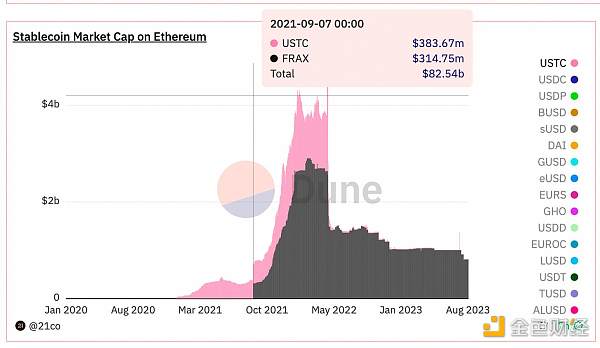

下圖反應的是場內整體的穩定幣市值變化情況。可以明顯地看到,自2020年1月至2022年2月,場內的穩定幣市值一直處於增長狀態。其中增長的主力爲USDC,USDT,DAI以及算法穩定幣FRAX和UST。

下圖的時間线可以如此概括:

2021.1:鏈上USDC的總市值开始快速增長。

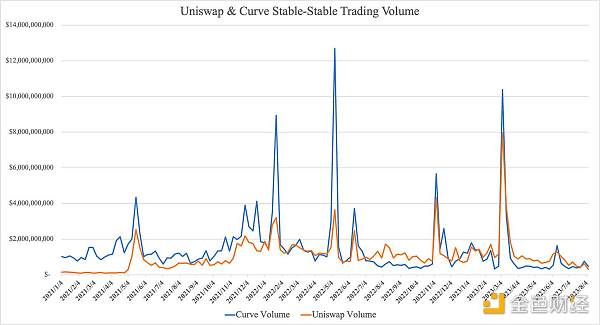

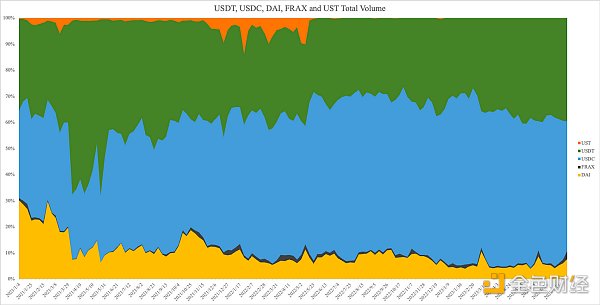

2021.5:Uniswap V3啓動,人們开始在Uniswap上交易穩定幣,不過這個時期Uniswap V3和Curve的交易量還有一定的差距。

2021.9-2022.4:Curve War白熱化,FRAX,UST和MIM等算法穩定幣的TVL和交易量攀升。

2022.5:UST暴雷,穩定幣對Curve War的需求顯著降低。

2022.7:Uniswap Stable-Stable(S-S)交易量开始長期高於Curve。

2023.4:在上海升級後,stETH可在Lido Buffer上1:1退出,導致市場對於流動性場所Curve的需求減少。

爲了讓讀者更加清晰直觀地理解穩定幣互換的發展脈絡,我們將會在下文中將穩定幣互換交易拆解成傳統穩定幣互換(USDT,USDC和DAI)以及新興穩定幣互換(FRAX和UST),並進行分析。

傳統穩定幣:保持穩定,略有下降

可以看到,傳統穩定幣交易量在2021年4月份經歷了一波顯著的增長,其原因主要源於USDC市值的大幅增長。隨後主流穩定幣互換交易量直到UST暴雷一直保持相對穩定,在2022年5月UST暴雷後,市場整體穩定幣互換交易量就开始逐步下滑。

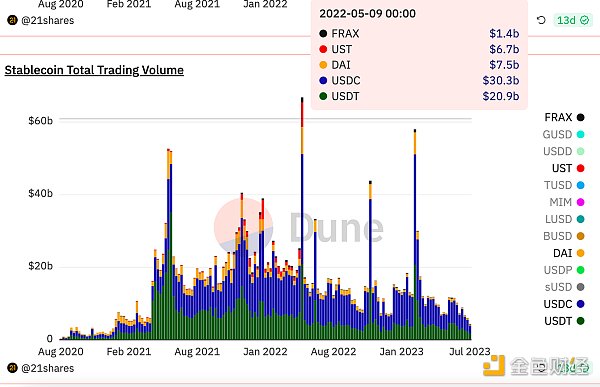

新興穩定幣:曇花一現,逐鹿Curve

通過觀察以下數據圖表,我們可以清晰地看到FRAX和崩潰前的UST的總市值變化趨勢。顯而易見的是,從2021年3月开始,UST市值逐步走高,到當年9月,其市值更是與FRAX一同呈現爆發性增長。

如下圖所示,我們可以觀察到UST的交易量爆發始於2021年11月。在該階段,其最高交易量佔比達到了總體穩定幣交易的10%。對於UST這一類算法穩定幣而言,構建可靠的信用支撐是實現錨定的首要任務。值得注意的是,這部分新增交易量主要被Curve所捕獲。這意味着那時Curve對於算法穩定幣的重要意義。

從櫥窗效應的流動性溢出到存量博弈的真實交易需求

在深入探討Curve佔據大量算法穩定幣交易量的原因之前,我們首先向大家介紹一個重要概念:櫥窗效應。

櫥窗效應(Window Dressing)是一個在傳統金融領域常用的術語,指的是基金經理通過各種手段,使其公司或投資組合在公衆眼中呈現出更爲健康、成功或符合特定標准的形象。

在那段時期,我們可以明顯地感知到:Curve向整個穩定幣市場展示出了明顯的櫥窗效應。

美國前財政部長蒂莫西·蓋特納(Timothy Geithner)曾發表過一句著名言論:

“我希望在櫥窗堆滿了錢,多到足以與可能出現的債務相匹配。”

一般而言,櫥窗效應帶有一定的貶義色彩。然而在Curve的語境下,這種效應可以被視爲一種中性甚至是積極的現象,其存在具有一定的必要性和合理性。與力求簡約的Uniswap前端不同,Curve選擇毫不遮掩地將TVL展示給用戶,從而實現了傳統穩定幣對新型穩定幣的信用溢出,這是Uniswap所不具備的。在這種背景下,用戶傾向於認爲無論他們持有的是主流穩定幣還是一些較小的算法穩定幣,都有數十億的TVL共同支撐。對於穩定幣項目方來說,他們更需要依靠巨大的TVL來維護自身穩定幣的網絡效應,正如定義中所述,表現得“更成功”和“更健康”將激勵項目方更積極地投身於Curve。至於後期veCRV的賄選成本,則是牛市浪潮退卻之後才要考慮的問題。

Curve的核心目標是幫助新興穩定幣構建“櫥窗”信用。然而,在UST失敗和算法穩定幣敘事幾乎被證僞的當下,市場對構建信用的需求有所減弱,佔據主導地位的是真正的交易需求。

目前,各大DEX對AMM機制的進一步垂直研發已經將競爭焦點從TVL規模轉向提高資本效率,即通過提供更深的交易深度和更有優勢的價格來爭奪更大的交易量份額。這也解釋了本章开頭所提及的Uniswap的S-S交易量超越Curve的根本原因。

對於Curve是否仍是穩定幣市場的龍頭這個問題,從櫥窗效應的角度來看,Crypto領域的確需要一個展示平台,Curve不僅可以突顯穩定幣背後的強大資本支持,也能爲用戶提供一種安心使用的“保證”。

然而,在行業和DeFi關注度逐步降低的階段,無論是用戶還是項目方對於這種展示平台的需求都在顯著減少,而人們也开始更多地關注存量市場的真實交易需求。在這樣的大環境下,斷言Curve仍然是當前市場上的穩定幣交易龍頭似乎略顯困難。隨着市場動態和用戶需求的變化,可能會出現新的領軍者或者更爲分散的市場結構。

巨頭旗鼓相當,新軍初露鋒芒

在本章中,我們將以主流的穩定幣對穩定幣交易(如USDT、USDC和DAI)爲出發點,對當前穩定幣DEX的競爭格局進行機制和趨勢的分析。

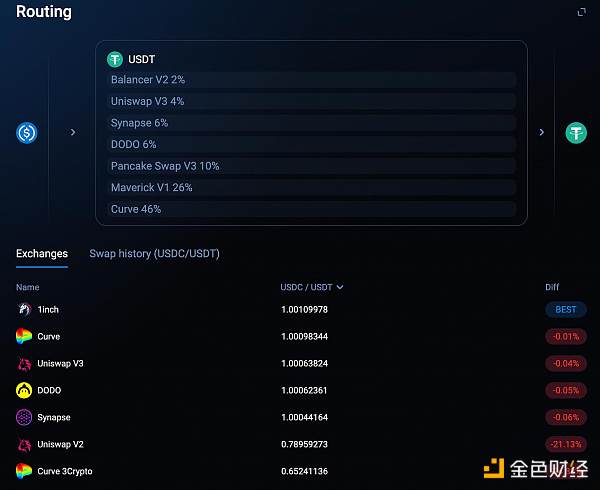

如上一章所述,我們已經分析了Uniswap和Curve在穩定幣交換交易量方面的變化趨勢。Curve依靠其先發優勢佔據了一定的市場份額,而Uniswap則是通過V3所帶來的高資本效率逐漸迎頭趕上。在1inch已被廣泛使用的當下,穩定幣swap的市場競爭已變得非常扁平和血腥。由於絕大多數穩定幣對穩定幣的交易量都集中在USDC、USDT和DAI這三大主流穩定幣上,因此DEX之間的競爭基本上集中在更低的滑點和更少的手續費。勝出者可以吸引更多的交易量,從而爲LP創造更高的APY。

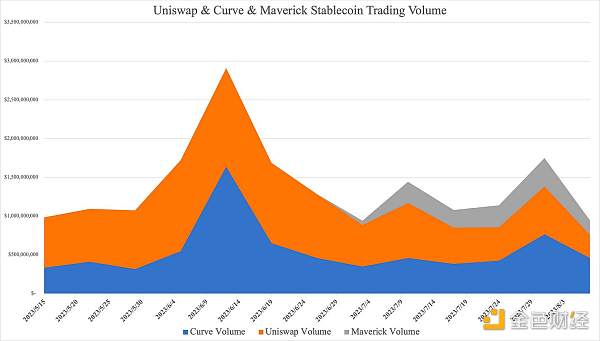

下圖展示了近期穩定幣對穩定幣swap的交易量變化。從圖中我們可以觀察到,Uniswap和Curve的競爭格局已經基本穩定。然而,值得注意的是,從七月份开始,Maverick的市場份額开始顯著增加,成功地奪取了一部分現有市場,從而減少了Uniswap和Curve的市場份額。

讓我們先來了解一下Maverick。Maverick是一個獨特的去中心化交易平台(DEX),核心機制在於根據時間加權平均價格(TWAP)調整LP區間,使得LP聚集在市價周圍,以提供最好的交易深度。Maverick提供四種模式(Left、Right、Both和Static),以賦予LP方向性選擇(預測價格上漲或下跌),這有助於應對市場的單邊上漲、下跌或橫盤趨勢。而對於流動性提供者而言,Maverick不僅大大降低了管理成本,還能在正確預判市場趨勢的情況下創造更多收益。從結果上來看,這種自動化的流動性跟隨機制極大地提高了Maverick的資本效率。

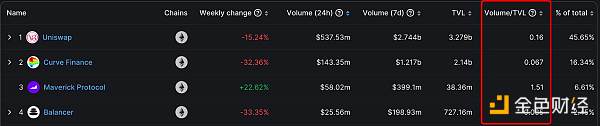

資本效率可以通過“交易量 / TVL”來計算。即一個DEX的每日交易量中有多大比例的TVL被實際利用。

下圖所展示的是ETH主網上主要DEX的資本效率情況。根據圖中數據,Uniswap的Volume/TVL比約爲0.16,這意味着有16%的TVL實際參與了交易;相比之下,Curve的資本效率更低,僅有6.7%的資本被用於交易,這更印證了Curve強大的櫥窗效應;Maverick是唯一一個交易量超過TVL的DEX平台,其資本效率爲151%,遠超其他競爭對手。

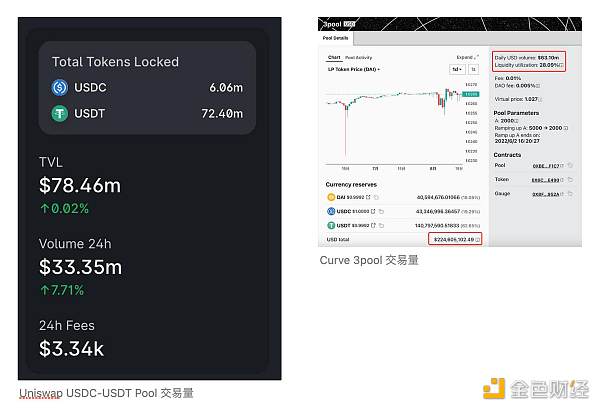

在進一步分析Maverick的TVL時,我們可以注意到Maverick 90%的交易量(66M USD)都是由僅佔TVL不到7%(3M USD)的USDC-USDT交易對所支撐的。也就是說,在穩定幣交易對方面Maverick的資本效率高達2000%,這個數值遠超過了Uniswap V3池和Curve 3pool的對應指標。

Maverick 日交易量

Maverick 日交易量

接着,我們來探討各大DEX在手續費和流動性分布方面的情況。從數據中我們可以明顯看出,Uniswap和Curve在手續費方面的收費是相同的,但它們都高於Maverick,這是Maverick在吸引交易者方面的一個優勢。

我們可以參照下圖再進一步分析USDC、USDT和DAI的歷史價格波動情況。從圖中我們可以發現,0.2%的價格波動差異大致是在正常情況下的最大波動幅度,這與Uniswap設置的交易區間是一致的,說明Uniswap在穩定幣交易對的區間設置方面做得比較合理;而Maverick通過將Uniswap V3的LP區間切成10份,通過跟隨穩定幣市價的方式來構建比Uniswap更高的交易深度,從而捕獲更多的交易量,帶給用戶更高的APY。

由此我們可以得出一個結論,Maverick在資本效率和手續費方面展示了其顯著的優勢,這可能是其能夠在市場中快速崛起,奪取Uniswap和Curve的部分存量的重要原因。

主线二:聚合器催化價格战

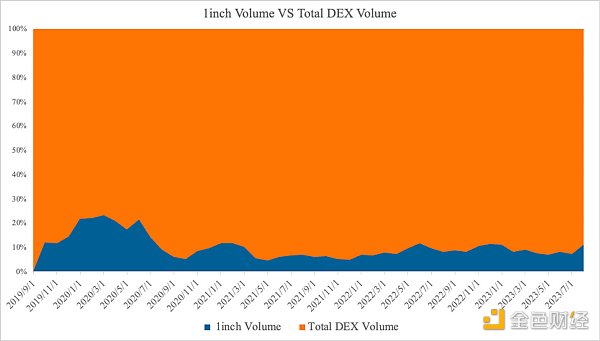

當前聚合器賽道中,最領先的玩家無疑是1inch。下文將援引幾組數據來論證聚合器在DEX交易量中的重要性:

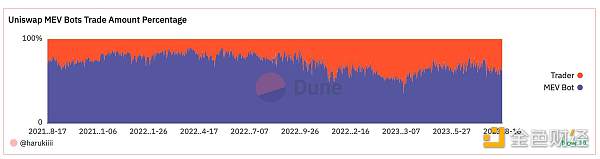

首先,我們可以注意到Uniswap的交易量中,有超過一半(約60%)來源於各類MEV;其次在以太坊主網中,Uniswap所佔據的交易量比例約爲整體DEX交易量的50%。基於這兩個數據,我們可以推斷整體DEX交易量中有20%來自於Uniswap的交易者,20%源於其他DEX,而60%則源自於MEV機器人的交易。

目前,1inch的交易量約佔整體DEX交易量的10%,結合其大約50%的聚合器市場份額,我們可以推斷聚合器對DEX總交易量的貢獻率爲約20%。由於MEV機器人不利用聚合器進行交易,我們可以認爲聚合器的交易量幾乎完全來源於真實交易者。因此,可以粗略估計DEX的真實用戶交易量中有40%-50%來自聚合器。

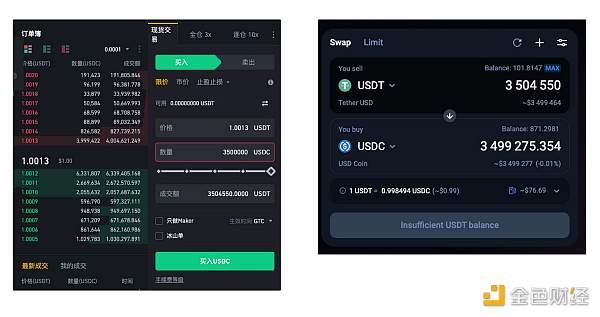

在下一部分中,我們將模擬分析各大DEX在處理不同交易量級時的深度和價格優勢。

在文章撰寫時,Maverick在處理不超過1M USD的交易時比其他DEX具有更明顯的價格優勢。

當單筆交易金額提升到4M USD時,我們注意到Curve和Maverick共同佔據了超過70%的交易量份額。顯然,Curve憑借其高流動性總值(TVL)在處理大額交易時具有明顯的優勢。目前,Maverick的最大交易處理能力約爲1M USD,由其3M USD的流動性總值所限制。

結論上來說,Uniswap和Curve的地位在穩定幣互換上仍然穩固,其最大的優勢在於高TVL所帶來的承接大單的能力,以及應對池子比重傾斜的能力。Maverick通過高資本效率,在中小型穩定幣互換訂單上提供了和Uniswap和Curve同樣的深度。但由於其自身TVL太小(3M的穩定幣池子承接59M日交易量),池子很容易發生極端的偏移,在一個有傾向性的市場中需要靠一些反向的交易修正池子的偏移,才能持續捕獲交易量。

綜合來看,Uniswap和Curve在穩定幣交換市場上的地位仍然堅固。他們主要的優勢來自於高TVL所提供的大額交易處理能力和應對資金池比重傾斜的能力。盡管Maverick的TVL較小(3M的穩定幣流動性池承接66M USD的24h交易量),它還是能夠通過高資本效率在中小型穩定幣交易中提供與Uniswap和Curve相當的深度。然而,Maverick有限的TVL很容易導致資金池在承接大單時發生極端的偏移。在傾向性較強的市場環境中,它需要依靠一些反向的交易來糾正資金池的偏移,以便持續吸引交易量。

由於聚合器的存在,大大小小的DEX都被拉到一個起跑线上競爭。聚合器裏的DEX沒有好壞大小之分,純粹比拼交易深度和手續費,甚至很多DEX沒有協議收入,將全部Fees分配給LP。這種競爭是DEX的AMM機制主導的,也是用戶(Trader端)主導的。在一段較長的時間中,哪個DEX能穩定地提供更好的深度和更有優勢的價格,就可以爭奪到更多來自聚合器的交易量分配。

由於聚合器的存在,各類DEX被置於一個共同的起跑线上進行競爭。在聚合器內,DEX間的競爭主要圍繞交易深度和手續費展开,不涉及其各自品牌的優劣。很多DEX放棄了協議收入,將所有手續費分配給流動性提供者。這種由DEX的機制優化和用戶端成本主導的競爭格局意味着,長期來看,能夠穩定提供更優深度和價格的DEX將贏得更多來自聚合器的交易量分配。

Uniswap X

當前,聚合器市場多了一位重量級的玩家——UniswapX。UniswapX有望進一步鞏固Uniswap在穩定幣交換領域的領先地位。

1inch創始人Anton Bukov在一場採訪中提到,Uniswap一直有很多“不公平”的交易量。這表明許多人並未利用聚合器尋求更優價格,而是直接通過Uniswap的前端進行交易。

Uniswap也意識到了自身這種得天獨厚的優勢,將Uniswap X和Uniswap V4結合作爲一種強力的組合战略推出。Uniswap X作爲一個集聚合器、跨鏈和RFQ三位一體的產品,具有以下意義:

通過聚合功能吸引更多前端流量,爲用戶提供更加優質的交易體驗,同時爲V4的Hook做好准備。

跨鏈swap在L2爆發和流動性收縮的階段,能夠整合Uniswap在多鏈環境下的流動性。

UniswapX其Permissionless的性質可以防止relayer的惡意行爲。

RFQ有助於打通CEXDEX之間的流動性斷層,將CEX的部分流動性引入DEX中。

對於穩定幣交易而言,即使通過1inch進行操作,DEX和Binance之間的交易深度仍然存在顯著差異。UniswapX有望進一步縮小這種差異,隨着Uniswap X的廣泛部署,Uniswap在穩定幣交易領域的市場份額有望進一步增加。

未來可能的增量:LST和生息穩定幣

在上海升級完成之後,LSD正在嘗試成爲DeFi的基准利率。隨着Maker的EDSR攀升至5%,各類穩定幣也紛紛陷入了一場生息之战。

對於穩定幣項目方來說,要使其穩定幣產生收益主要有兩種途徑:

規模較大並且有一定資本積累的協議會嘗試RWA方案,這種路线的典型例子是DAI和FRAX。

而新協議更傾向於LSD結合,例如Lybra的eUSD和Gravita的GRAI。

這兩種方法並不相互衝突,只是在實施難度上存在顯著的差異。接下來的分析將側重於從項目方和LP的選擇角度探討:在生息資產的快速發展之下,未來DEX將如何分配這部分增量?

從穩定幣或LST項目方的角度出發:先Uniswap/Maverick,後Curve。

與之前的FRAX和UST相似,如果新興的穩定幣或LST聚焦於信用構建,則它們將有動力在Curve上設立流動資金池;反之,如果穩定幣或LST更注重平滑的交易和更高的資本效率,項目方則更傾向於在Uniswap或Maverick上建立流動資金池。

因此我們可以推斷,在穩定幣或LST的競爭初期,由於所有人的規模都相對較小,他們會更傾向於先在Uniswap V3和Maverick上滿足用戶的交易需求,在保證流暢交易的前提下展开競爭。當競爭進入中後期,賽道龍頭逐漸確立之時,項目方會有動機支付額外的成本,前往Curve構建更強的信用。

從穩定幣/LST的LP角度出發:先Maverick,後Uniswap/Curve。

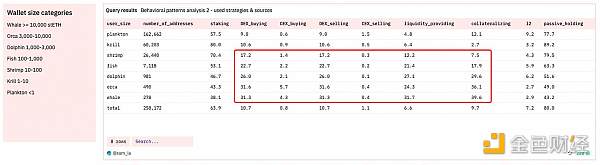

顯然,持有stETH的用戶比持有ETH的用戶更具利率敏感性。我們可以參考stETH的數據,給出一個簡單的生息資產用戶畫像。

如上圖所示,我們可以觀察到擁有更多stETH的用戶反而更傾向於頻繁交易stETH,並尋求一些與stETH相關的衍生協議;相比之下,持有少於10stETH的用戶對額外的利率似乎不太敏感。根

這一發現,我們可以預測生息穩定幣的DEX市場格局如下:生息穩定幣市場主要由對利率高度敏感的大戶主導。換句話說,與傳統穩定幣和算法穩定幣不同,生息穩定幣主要由LP的收益來驅動。

在生息穩定幣板塊,由於目前沒有體量足夠的生息穩定幣作爲分析標的,我們這裏取8月15日USDC-USDT在Uniswap,Curve,Maverick的24h APY來對比(Curve取3pool)。

可以觀察到,Uniswap和Curve的當前APY非常相近,且都明顯低於Maverick。本質上,Maverick的LP頭寸相當於一個能夠自動根據當前價格調整的Uni V3 LP,每個Bin的區間爲0.02%,約爲Uniswap V3的十分之一。在Maverick自動化的LP管理之下,小區間的LP APY顯然會高於大區間。

另外值得注意的是,Maverick的資本效率也可看作一種成本優勢。這對一些初創生息穩定幣項目方具有很大的吸引力,因爲他們在Maverick構建同樣深度的流動性池所需的USDC相比Uniswap或Curve更少。

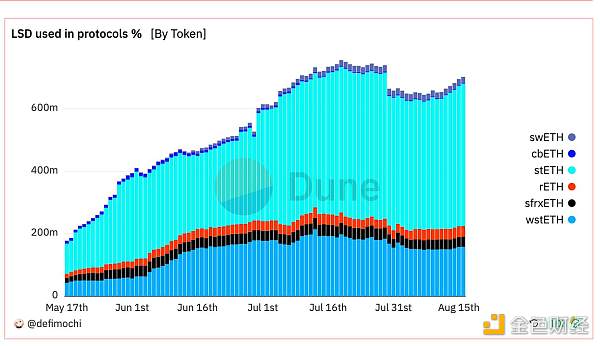

而對於LST來說,目前只有stETH在整體DeFi協議中的採用率呈現增長,其他的則保持穩定。

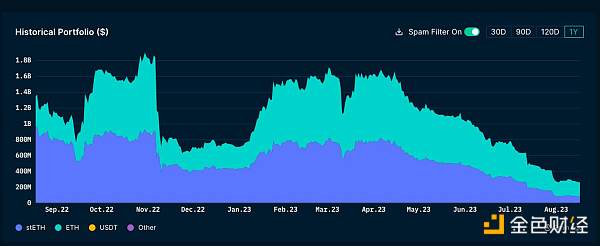

stETH是一種Rebase Token,由於其特殊性,Uniswap V3、Maverick和Balancer等DEX不提供支持。因此,stETH的主要交易場所是Curve特殊設計的流動性池,這也是Curve在LST領域的最大優勢。然而,在上海升級後,stETH與ETH的交易也可通過Lido來做到短期內退出,Curve的核心競爭壁壘遭到削弱;此外由於Lido的激勵停止以及Curve本身資本效率的低下,如下圖所示自2023年4月上海升級以來,Curve的stETH存量一直在減少。

而其余的LST,如wstETH和rETH,其質押收益是通過與ETH相比的匯率上升來表現的。在這類LST的交易領域中,Curve並沒有顯明的優勢。wstETH的主要交易場所集中在Maverick和Uniswap,LP通過設立一個非常狹窄的流動性區間來進行做市,從而實現超額收益。這類LST雖具有一些穩定幣的特點,但其價格並非穩定不變,而是以一個相對固定的速度持續上升。

所以對於這類LST,Uniswap V3的LP和Maverick的LP在管理成本上會有顯著的差異。如下圖所示,Uniswap V3的wstETH區間僅爲0.03%,按Lido 4.5%的質押年化,用戶最多3天就需要調整一次流動性區間。V3的流動性每次進出需要30 USD的Gas費用,爲了抵消這一Gas費用,用戶需擁有大約45K USD的本金,而爲了創造額外的收益,本金應至少爲150K USD。這樣的門檻對於鏈上的大多數用戶來說是無法承受的。而Maverick通過其自動跟隨功能,在trader每筆swap時檢查價格和區間的關系來移動Bin,藉此有效節省用戶的管理成本以及Gas費用,同時提供與Uniswap相當的年化收益率,將參與的門檻降到最低。

總結:如何定義一個好DEX?

DEX無疑是DeFi生態系統的基石。失去了DEX,一切DeFi協議都將無從談起。

如何定義一個優秀的DEX?區塊鏈上不同的角色有不同的側重,給出答案也會不盡相同。

-

用戶(交易者)期望更好的交易深度(減少滑點)以及更低的Gas費用。

這要求一個DEX擁有更高的TVL或者更先進的機制來保證深度,此外還需要更深層次的合約代碼優化來降低Gas。

-

項目方尋求更好的交易深度、更低的流動性成本(用更少的資金做出更大的深度)以及更強的櫥窗效應。

這要求一個DEX擁有更先進的AMM機制來降低成本,同時還要有優秀的品牌建設以及前端展示。

-

流動性提供者(LP)則希望獲得更高的APR的同時減少無常損失。

這要求一個DEX的單位TVL盡可能捕捉到更多的交易量或對LP給予更高的激勵來對衝無常損失。

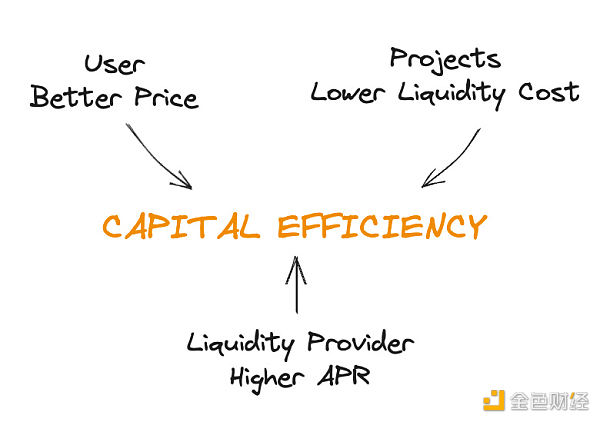

我們可以發現,交易者對於深度的訴求,項目方對於流動性成本的需求,LP對於APR的需求有一個共性的長期解決方案,即提高DEX的資本效率。

回顧兩個主线,我們看到存量市場在聚合器的催化下,資本效率已成爲DEX創新的核心。無論是CoWSwap, 1inch還是UniswapX的RFQ解決方案,或是Maverick的跟隨流動性,都是有價值的嘗試。隨着這些創新不斷深化和完善,未來的DEX將無疑變得更爲高效、靈活和透明,從而爲整個鏈上的創新、發展和繁榮奠定堅實的基礎。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。