作者 | ABCDE投研合夥人Lao Bai

作者 | ABCDE投研合夥人Lao Bai按照以往行業周期規律,熊市已然過半,以太坊升級帶來的LSD行情、比特幣NFT及BRC-20興起、MeMe板塊等熱點相繼輪動,給整個市場帶來新的活力。

那么,目前加密行業各個板塊的最新動態到底如何?

白話區塊鏈前專欄作者、ABCDE 投研合夥人 Lao Bai 梳理了最近在一級+二級市場看到的各個賽道的前沿技術或是趨勢,本篇爲上篇,介紹公鏈、互操作性 、MEV、DeFi等七個熱門賽道的最新趨勢。以下爲正文:

事先聲明幾點:

1. “前沿”不一定代表更好,只是說他們相對較新,大多還沒有進入市場的主流視线,像是模塊化,DA,RAAS,ZKEVM這些大熱或人盡皆知的就不佔用筆墨了。

2. 每個賽道只能做個簡介,不會深入去寫,深入寫的話估計能弄出本書出來。

3.因爲前沿加上我本身不是开發,所以有可能對部分技術上的理解有誤,也歡迎各路大神批評指正。

4.裏面基本不涉及ABCDE的Portfolio,涉及的話會標注出來。

01

公鏈

一、公鏈

先寫公鏈,因爲公鏈永遠是區塊鏈技術創新最大和最快的地方。

站在現在回看當年Dfinity上线時,市場主流聲音認爲公鏈最後的大門已經關閉這個觀點已經過時了,無論是L2的快速迭代還是Move系Aptos,Sui等的出現都標志着公鏈的進化很可能永無休止。

尤其是L2,因爲把共識和安全交給了L1,所以自身在性能上提升的空間其實很大。

目前無論是OP還是Arb,亦或是即將上线的Zk-Sync,Scroll等ZKEVM,在性能上離終局還非常遠,也沒有一條鏈可以支持真正的Kill Dapp,容納數十萬人同時在线等操作。

舉個簡單例子,ETH目前節點池的設計是把訂單分成Local Trasaction(RPC直接過來的)和Remote Trasaction(P2P傳入的),一旦認爲交易過多,會直接丟掉一部分Remote。

ETH上可以這么玩,因爲一是訂單沒那么多,二是很多訂單都是通過P2P傳入算是Remote,Local佔的比例不大。

但目前的L2很多架構都是沿用的L1設計,Sequencer(排序器)那邊基本上所有訂單都是RPC直接塞過來,幾乎不存在Remote,全部Local。

ABCDE的技術大神對一些Sequencer壓測時基本大幾十萬TX直接就讓正常配置的Sequencer 直接Out of Memory。這裏還沒有考慮帶寬,硬盤I/O之類其他可能卡脖子的BottleNeck。

所以目前L2單是客戶端的可升級潛力就很大,正如之前Arbitrum從One升級到Nitro,Op推出了Bedrock。區塊鏈性能的提升是一個系統工程,包括磁盤I/O,並行處理,默克爾樹或是其他數據結構的選擇,狀態同步和更新,RPC節點……不是說簡單換個“POX”共識機制就可以解決的。

現在有了L2/L3,把共識交去上層,執行層性能上可以提升的上限或是可以精雕細琢的細節也就更多了。

二、VM

VM這邊看到的幾個較新的VM一個是SolanaVM,代表項目是Eclipse,MoveVM, Rooch在做,Dfinity EVM,InifinitySwap在做。

1.SolanaVM

雖然Solana經常宕機,所謂的高TPS也有70%都是共識消息,但很多开發者對於Solana的很多技術創新還是非常認可的,這不就有不止一個項目把SolanaVM拆出來弄成SVM,變成一個純執行層放入模塊化區塊鏈裏。

這樣既可以享受到Solana並行處理和動態GAS模型(Eclipse小哥認爲這種動態GAS模型遲早會是所有區塊鏈的標配)的優勢,又避免了因爲共識投票造成的海量共識消息和宕機可能性。

2.MoveVM

國內最早使用Move語言的Starcoin團隊在操刀做這個,項目名叫Rooch,定位也是模塊化的MoveVM執行層。

Move語言的優勢不再贅述,目前唯一缺乏的就是時間和市場驗證。

把MoveVM做成一個執行層,理論上可以把Move帶入ETH生態,定位L2。

或是加入Cosmos與Celestia生態,把Move帶入IBC。

3.基於Dfinity的EVM

遲到了兩年的EVM兼容,infinitySwap團隊做的,叫BitfinityEVM。

說實話要是早個一兩年出來,Dfinity可能不會是現在這個生態和價格。

看Dfinity小夥伴那邊的數據,這個EVM是一個跑在Dfinity容器裏的單機EVM鏈, 安全依賴Dfinity網絡共識(這點我總覺得Dfinity的網絡共識沒法100%保證這個單機EVM不被篡改…)。

這個EVM目前TPS100,延遲5-10s。

優勢是部署EVM跟部署合約一樣,天然多鏈架構,且不用自己找節點。

因爲合約都在IC網絡裏,所以基於Dfinity的這些EVM鏈都自帶原生跨鏈互操作

三、ZKVM

那些ZKEVM就不說了,ZKVM大家主要想到的應該就是Starkware的基於Cario的ZKVM,但其實還有其他幾家也在搗鼓這事兒。

一個是Risc 0,他們是基於Risc V架構,Risc V是個非常底層的東西,芯片級別架構。

跟他平行的是Intel的X86與蘋果的ARM架構,那倆都不开源,Risc V是开源的,有那么點Windows 於Linux,IOS與安卓的即視感。

Risc 0基本上就是ZK-Stark+Risc V,所有能編譯爲Risc V的程序都可以跑在Risc 0上,再配上ZK Proof。

順便說一句,那個Soverign SDK(做ZK-Rolup as a Service的)應該就依賴於Risc 0。

一個是ZKLLVM,這個主要是Nil Foundation在做。

從程序的整個編譯執行的工作流上看LLVM比Risc V高一級,作爲LLVM 工具鏈的拓展,總之就是所有能編譯爲LLVM的程序,都可以在通過這個ZKLLVM生成 Proof。

最後是ZKWASM,這個主要是Delphinus Labs在做,跟上面類似,所有能編譯爲Web Assembly的程序,都可以在這個ZKWASM上面跑,配上ZK Proof。

這三個有一個共同的特點,就是都支持C,C++,Rust這些高級語言。

四、EVM並行處理

EVM目前最大的性能瓶頸應該就是串行處理這個事兒了,Solana當初也正是憑借着Sealevel的並行處理和POH共識機制把TPS拔高了一大截,在一衆Alt Layer1中脫穎而出 要是想辦法能讓EVM也並行處理,是不是所有EVM兼容鏈包括L2的TPS就更進一步?

目前這個方向主要是NodeReal和Monad在做,我們ABCDE的技術大神 @cyodyssey 也在ETH Denver提交過一個通過添加Opcode來實現並行EVM的方法。

目前各家整體思路應該都是跟Solana差不多,就是事先識別出“沒有共同合約或是账戶依賴關系的操作”,然後並行處理他們。

五、分片Sharding

分片(特指交易和狀態分片)是當初擴容的聖杯,現在被ETH放棄的路线 放棄的原因是因爲分片真的太難了,難到以太坊的擴容大計從最早的1024分片改成64分片然後覺得還是做不出來,直接放棄。

讓Rollup站到C位,分片技術變成了純數據分片(DankSharding),用來給Rollup打輔助用。

還在堅持的像是Zilliqa,Harmony,Elrond這些基本都沒啥生態和品牌認知度,只有一個Near在那形單影只,現在多了個Shardeum跟Near作伴。

Near2021年9月發布的夜影協議路线圖,把分片弄成了4個階段,現在一年過去了,只進行到第二階段,應該是完成了訂單的分片。

下一階段最難的應該是狀態分片,估計明後年能看到?

最終階段的動態再分片,我猜至少2026-2027了……也由此可見分片是多么的費勁,費勁到ETH直接放棄……

至於Shardeum么……印度項目,主打的是一個“動態分片”,不知道和Near那個最終階段是不是一個路數,風格是通過不同節點負責不同的地址範圍來實現一個基於分片的“並行處理”,總之我跟印度老哥聊完,並沒有覺得他們有比Near更強的技術團隊,畢竟跨分片通信和狀態同步這些東西都是說起來容易,做起來極難。

ETH放棄,Near做了兩年才到第二階段的東西你說你輕松實現,我是不太信的……但是這項目“搞事情”的能力絕對一流,半年時間生態項目據說都一百多了。

頗有印度TRX既視感(話說Polygon最早也是先靠搞事情起家),所以加密圈技術很重要,會搞事情同樣重要。

六、雙共識

這個基本上就是即將上线的Sui爲代表了 Sui把訂單分成了“簡單(獨立)訂單” - 用拜佔庭一致廣播,基本上1秒內確認,“復雜(有從屬關系)訂單”,用Narwhal-Tusk(本質上是Hotstuff的變種),3秒左右確認,也算是在性能提升上有相對獨特的創新了。

很有意思的一點是,我聊的所有的Sui上面的項目方,無論華人團隊還是老外團隊,對Mysten Labs的評價都非常之高,對Sui的技術實力也無比看好,類似場景在Aptos生態是看不到的。

導致我現在有這么一個“Aptos更會搞事情,Sui技術實力更強”的印象。

七、EVM性能上限

之前說過,公鏈的性能提升其實是個系統工程,絕不是單純用一個PoX共識機制能夠解決的事兒,正如Solana的技術創新也有5,6項,絕不是單純一個POH撐場面 前面說的EVM並行處理是很重要一環,但同樣不是唯一一環。

對於Rollup來說,目前多數L2因爲客戶端都是Geth等傳統L1上面繼承+魔改的,其提升潛力同樣很大。

磁盤I/O性能,內存池設計,訂單的並行處理方案,默克爾樹或是其他數據結構的選擇,全節點之間的狀態同步……這些都是影響Rollup的TPS的重要因素。

ABCDE最近發現一個項目,針對上述幾乎所有點做出了優化與創新,有希望將當前EVM L2的性能上限(1000左右)再次提升一個數量級。

不出意外我們會領投種子輪。因爲項目還出在極其早期,所以在這裏就不公布名字和細節了,過段時間大家肯定會看到我們招牌式的《我們爲什么投資XXXXX》的投資邏輯向“奶文”。

八、基於瀏覽器的點對點網絡

如果你想要一個類似ETH的智能合約平台,又比ETH更去中心化的區塊鏈,你該怎么做?

很簡單,實現一個Fully Snarked ETH就行,也就是說每生產一個區塊,就迅速配上一個ZK Proof,這樣整個區塊鏈的驗證就更加去中心化了,你可以用樹莓派,筆記本,甚至手機去驗證一個區塊。

ETH離這個愿景估計還有至少5-10年的時間 然後我有看到新的項目,一上來就主打這個,用的是一種我不是很懂的Stark算法,基於瀏覽器生成ZK證明,再配合上分片和快速的共識機制,要做一個基於瀏覽器點對點的高速ZKVM去中心化區塊鏈,比ETH快很多,還比ETH更去中心化 有點太美好,導致我不是很相信……

也有見到另外的基於瀏覽器點對點網絡實現的區塊鏈“全鏈路”去中心化解決方案項目,從域名到服務器到RPC全都給你去中心化了 雖然自身不是一條鏈,但理論上可以把當前所有區塊鏈裏“中心化”的部分通過基於瀏覽器點對點網絡去中心化,立意非常的“官方正確”,商業前景么……還有待進一步考察。

02

互操作性

先說互操作性目前的一些趨勢,互操作性主要的方向肯定是橋,橋這個概念剛出來的時候業界把它大致分了三類:

一是外部驗證人(以Multichain爲代表)

二是輕客戶端 (Cosmos爲代表)

三是流動性網絡+原子交換 (Celer爲代表)

理論上輕客戶端最安全,因爲完全Trustless,但是適配場景太少了,所以往往局限於局部生態,流動性網絡+原子交換因爲哈希時間鎖的技術,基本上也是比較安全的,但是體驗一般,支持的Token種類也有限。

於是你會發現市面上大家用的最多的橋還是基於外部驗證人的,畢竟這個最靈活,最方便,支持場景也最多。

然後盡管有多籤,MPC,TSS等技術來助陣,使用外部驗證人技術的橋依舊成爲了黑客事件最爲重災區的地點,沒有之一(比如Ronin,比如Wormhole) 目前新的探索方向有這么幾大類:

1.第一類新的互操作性技術

ZK毫無疑問是重點突破方向,當你對一條鏈上的行爲可以快速生成ZK證明,且被另一條鏈快速驗證的話,這個互操作性就基本可以認爲是“安全的打通了”。

本質上來講,ZK-Rollup就是一個在L1和L2之間打通了互操作性的擴容方案,只不過因爲L1-L2因爲是同構,所以驗證起來方便的很,而非同構的各個鏈之間想要互相驗證ZK證明,難度就大了很多。

目前在做ZK橋的有這么幾家爲主:

- Polyhedra

這個是ABCDE最早一批的Portfolio,ZK Bridge是項目的主打產品,用了創新型超快速的Devirgo協議+遞歸證明功能,目前做到了10秒內可以生成絕大多數區塊鏈的區塊頭Snark證明,EVM兼容鏈上面只需花費200kgas即可驗證。

- Succinct Labs

已經推出了可用的Telepathy協議,目前實現了其他EVM兼容鏈單相驗證ETH上信息,包括 1.從以太坊向任何 EVM 鏈發送消息 2. 從任何 EVM 鏈請求任意以太坊數據 3. 在執行層訪問以太坊共識數據。

此外還有最早提出ZK-IBC概念的Electron Labs,還有同樣主打ZK-IBC的Polymer,不太確定他們的進度到哪了,有知道的朋友麻煩告知一聲。

2.第二類是基於樂觀假設的橋

一種是樂觀的假設“預言機與Relayer節點不會串謀”,這個大家都知道,Layer0,不再贅述 另一種是把OP Rollup那套機制用在橋上,先樂觀假設咱啥事兒沒有,沒人作惡沒人失誤,然後給個窗口期允許節點檢測和挑战,窗口期內無事發生就完全Settle,印象中主要是Orbiter和Nomad在做。

3.第三類這個不算是橋,算是流動性共享層的一些協議 - DAMM

21年路引和Starkware提出的,通過共享的L1+ZK技術實現各個ZK Rollup L2的異步流動性共享,解決多L2的流動性碎片問題,不過兩年過去了貌似沒看到最新的Update和進展,有知道的朋友也麻煩告知一聲,我覺得如果可行還是很有用的東西。

4.第四類這個嚴格意義上來說也不算是橋,是專門針對特定L2通過Sequencer方式來實現互通的,叫做Shared Sequencer

現在不是RAAS大行其道么,自然就有人來做共享Sequencer,有點像當初網站剛火那會,大家都用的共享托管服務器來搭建自己公司或是個人主頁。

這算是去中心化Sequencer的一個分支,但我個人覺得幾大主流L2像是OP,Arb之類不會參與這種方式,因爲Sequencer的權利和利潤太大了,相當於一個國家的軍隊+稅收系統,大國是不可能把這種東西外包的,而且你看OP的路线圖也能看的出,Sequencer的去中心化雖然一定會做但優先級不高,已經排到24年末了。

所以用這種共享Sequencer的可能會是一些遊戲,社交類的Gamefi Appchain,利用RAAS基礎設施直接接入一些RAAS提供的共享Sequencer。

然後這種共享的Sequencer相當於一個節點處理好多條鏈,那自然這些鏈也就在Sequencer上實現了原子跨鏈的互通性,目前在做這個方向的兩個項目一個是Astria,一個是Espresso。

5.第五類 - 最近還聊到一個項目,使用了DA層+Rollup的一些擴展數據來實現類似ZK-Bridge方式的Trustless跨鏈,還不需要ZK,聽起來比較Fancy

但項目方目前還不打算公开技術細節和白皮書,而我在了解技術細節和可行性之前又不敢真的出手投他們,所以卡這兒了,賊尷尬……

6.第六類 - 徹底放棄橋的概念,通過密碼學直接在其他鏈上執行操作

這個是Dfinity目前在做的事情,目前BTC剛剛打通,可以在容器上直接接收,持有和發送BTC,他們也基於此弄出來一個去中心化Mint合約的ckBTC,給我感覺有點像之前的renBTC,但是節點的信任層級完全被替換成了Dfinity網絡。

期待他們未來可以打通ETH,互操作性暫時就想到這么多。

03

MEV和隱私的趨勢

先來說說MEV和隱私方面的趨勢。

一、MEV

MEV是個技術向的話題,也變得越來越復雜,尤其是以太坊轉POS之後,單是牽扯到MEV的非用戶角色就有Searcher,Builder,relayer,Validator,Proposer,基本上不搞技術的看着都頭大,網上各種講MEV原理“萬字長文”系列,在這就不復述,單純說下目前的現狀和趨勢技術。

1.現狀:

MEV夾子機器人(三明治攻擊,也稱作惡意MEV)經常比合理MEV(套利與清算)賺的更多,也是很多MEV的主營收入,但是前段時間那個惡意Validator利用中繼漏洞替換夾子機器人訂單,導致機器人損失2500萬美金的黑喫黑事件還是在圈內引起了很大的波瀾,也讓很多夾子收斂了許多。

總之MEV盈利的基本都去了Searcher和Builder,做MEV協議或是技術的反而掙不到什么錢,Flashbot據說MEV-Boost至今也沒盈利(不過Flashbot本來就是個非盈利組織),我這幾個月看了至少4,5個專門做MEV的,技術花樣各不相同,但我們一個沒投,因爲講真不覺得他們能夠真的實現穩定的盈利(比如最早的Eden)。

2.目前MEV的幾個技術動向:

- 智能滑點 Smart Slippage Management- 這個主要是針對跨鏈MEV的,看到有項目在做,省了用戶手動設置滑點+防夾。

- 閾值加密 Threshold Encryption- 這個Cosmos生態比較擅長,現在Penumbra,Osmosis應該都在搗鼓,進內存池的訂單被加密了,MEV不就基本廢了么。

- 延遲加密 Delayed Encryption- 閾值用了類似多籤的風格,2/3的驗證者來解密,如果覺得還是不安全(因爲引入了驗證者委員會的安全假設),那就用延遲加密,讓加密信息設置爲在一定時間後自動解密,這個主要就是VDF技術的應用,還比較早期,性能據說不咋滴。

- SGX加密- 跟上兩個差不多,不過用的是可信硬件,這個主要是Flashbot的SUAVE在做。

- 公平排序 FSS- 把排序這事兒外包,交給一個可信任的主體來做來防止MEV,Chainlink在做

- MEV Auction- MEV拍賣,OP那邊的人提出來的方式,V神據說也挺喜歡,有可能將來用作Optimism去中心化Sequencer的方案。

- MEV-Share- 把MEV利潤與用戶共享,這個是Flashbot最近剛剛弄出來的,要是早一段時間,那個損失2500萬的夾子機器人據說能拿回來大概1800萬……

- Mev-Blocker- 這個是Cowswap做的,通過讓Searcher競標來Backrun你的訂單(最後分你90%利潤)實現,Backrun(套利、清算爲主)在Mev裏面相對最爲溫和,用戶就可以免收傷害較大的FrontRun(搶跑)和Sandwich Attack(夾子)了。

- ETH協議級別PBS- 以太坊協議級別的提議者和建造者分離,這個按照以太坊基金會慣有的風格,看到大概率2025年往後了……

二、隱私

隱私一直是我個人從投資角度不太看好的賽道,從最早的Zcash到後來的Tornado Cash到現在的Aleo,Iron Fish之類,原因無他,這東西雖然政治正確,但對於99%的用戶來說,根本不是剛需,除了黑客和少數機構與巨鯨,誰會在乎Uniswap上衝個土狗,AAVE做個借代,Lido上做個質押還怕別人看到的?

即便是真的需要隱私,也應該是類似Aztec的Aztec-connect那種插件形式,去服務於這種主流Defi協議,而非自己從頭打造一條“隱私公鏈”,隨着Aztec Connect的關閉(可能是怕Sec查水表,也可能是真的不掙錢),我對隱私賽道的看空情緒就更甚了。

目前在一級市場看到了如下這么兩種隱私的新設計。

1.第一類是基於Tornado Cash,Tornado的前端被封禁,其設計因爲可以幫助黑客非法爭議,但其實Tornado Cash裏的資金80%是幹淨的,只有10-20%左右是黑客非法用途導致,因爲確實有鯨魚和機構需要用類似的服務保證隱私。V神本人也用過。

於是乎我看過不止一家想要把Tornado Cash與KYC做結合的項目,既然害怕非法用途,那通過KYC+白名單保證進來的錢是幹淨錢不就OK了么 但這其實把監管風險給到了KYC提供商那邊,再就是KYC理論上非常容易僞造或購买,如果黑客使用這種“帶KYC的Tornado Cash”,一旦通過KYC,反而可能更加方便了不法行爲。

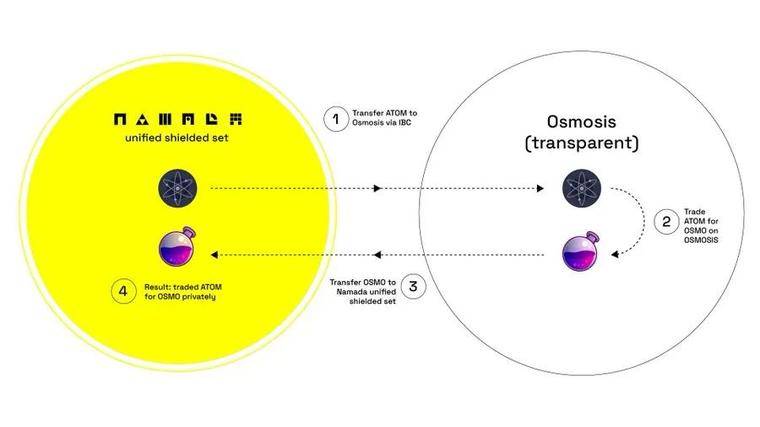

2.第二類是類似Cosmos裏面Namada的設計,叫做多資產屏蔽池(MASP),多個隱私保護的資產共享一個匿名集,再配合上IBC強大的互操作性,至少在Cosmos生態內部,理論上可以提供Cosmos鏈上主流所有資產的屏蔽保護,比如你想要私密的交換Osmo和Atom,就可以類似下面這種圖的實現方式。

還有見過有用同態加密來做隱私的,但同態加密這個東西實在是太早期了,性能和可操作性都完全沒達到“真正可用”的階段,有那么點像2017年左右的ZK,要發展到可用大概率還得有個5-10年的feel。

04

DeFi三大件:DEX、借代、穩定幣D穩定

一、DEX

先說DEX,DEX自UniV3出現之後就很少有大的創新了,Curve War可以算一個,Dex賽道這兩年也正式確認了雙寡頭的局面。

前幾年那些什么改進滑點,改進無常損失的Dex基本都銷聲匿跡了 Dex上目前我看到了這么四個趨勢:

1 . 縫合怪 Ve(3,3)這個是當前正在發生的,之前AC在FTM上搞了一個Solidly,試圖把Uniswap,Curve,OHM融合起來,於是就有了Ve(3,3)這么個東西,但其實不怎么火,去ETH开了分店也不火,反倒是OP上的Fork Velodrome火了。

感覺一是跟Alt L1式微,L2崛起有關,二是OP的各種獎勵也功不可沒。

現在Ve(3,3)正在往各個鏈上滲透,Arb最近上了Chronos,BSC上有Thena,Polygon上也有記不清名字了……總之每個項目都在Solidly上做了一些微調,類似Sushi對Uni那種,唯獨好玩的是Uni沒火,仿盤Velodrome大火特火,在OP上直接秒殺了Uni。

我個人對這個模型沒有很感冒,一是縫合痕跡太重,二是太復雜,很多普通用戶看不懂,不像Uniswap簡單明了。

Curve War雖然也復雜但人家本就是針對項目方和大戶的賄選機制,定位不同。

最後就是Velodrome的火跟OP獎勵密不可分,像SNX等賄選大戶都是拿空投的OP在賄選,獎勵停了這個飛輪還能不能接着轉,得看。

2.Hybrid Dex - 也是一種縫合,不過更多是體驗上的縫。

一是在FTX垮台後大家對於Cex的不信任增加,但還是喜歡Cex上那種絲滑的體驗,於是便有了CEX體驗+DEX自托管的組合出現,基本前端就是和DYDX與Blur風格類似,先連接錢包,然後Deposit錢進去,之後資金操作就完全是鏈下了,提款時候Settle下回鏈上。

二是AMM+OrderBook的混合,使用做市商的Orderbook+使用LP的傳統AMM結合,用戶操作時會自動選取兩者中最優的價格成交,對於長尾資產(Orberbook可能會缺乏MM或是缺乏深度),也可以拿AMM機制來“保底”。

這樣的項目聊過不止一個,其中比較有代表性的應該是Vertex,最近剛在Arbitrum上线,結合了上面的一跟二,且不光做現貨,還做衍生品,團隊也挺靠譜。

只是我們認爲Dex賽道當前過於卷所以沒投。當然在ABCDE這屬於常態,我們每個月能聊四五十個項目,最終也就出手1-2次,追求的是One Shot,One Kill風格。

3.UniV3-Fi

幾個點:一是前段時間V3 License保護到期,相當於开源了,肯定會在各個鏈上看到更多V3的Fork出現;二是基於V3做的各種Fi,比如Paraspace(這項目前幾天風口浪尖了)基於V3 NFT做的借代,Panoptic基於V3做的期權,Gammaswap基於V3做的無常損失對衝等等,未來肯定會有更多基於V3底層的玩法。

4.Curve的Tricrypto New Generation 升級

Curve之前一只腳伸進主流幣領域,但散戶用的還是少,因爲Gas比Uni高了一大截,這次升級Gas降到跟V3一個級別,在散戶和聚合器那應該會有更多使用場景。

再配合SNX V3的升級給Atomic Swap帶來的增益,Curve跟Uni在主流現貨領域的PK應該會是未來一段時間的看點。

二、借代

說完DEX現在看看借代借代上我看到了以下三個趨勢:

1.全鏈

從Compound V3與AAVE V3設計,以及RDNT的火熱都能看出來,全鏈借代是毫無疑問的趨勢。

不過按照民道老師的說法,現在的全鏈借代還處在一個“僞全鏈”階段,最多也就是個“跨鏈借代”。

真正的全鏈借代應該是“允許任意鏈存、取、借、還,多鏈共享一個流動性,多鏈一個利率曲线”,目前沒有哪家能做到。

2.隔離池

抵押資產隔離這個概念從Euler开始興起,現在AAVE這樣的大平台包括一些新的平台也基本上都是標配了,目的就是防止XVS或是Mango那種預言機操控,一個資產直接KO一整個協議的情況,雖然喪失了一些靈活性,但絕不能讓一顆老鼠屎壞了整鍋粥。

3.無預言機無清算借代

這種特別適合長尾資產借代,因爲主流幣的深度和清算機制目前都很成熟了,但許多長尾資產即便是有隔離池,很多借代平台也不敢上,就是因爲預言機操控與清算的風險都很高,如果可以避免使用這兩個機制的話,長尾資產的資本效率就可以得到進一步的釋放,目前看到了三種不同的做法。

一個是Timeswap,用了個極其復雜的三變量XYZ=K AMM,設計有點6,但是我懷疑多少用戶真的能看懂……一個是InfinityPools,借V3的LP,相當於通過V3自動清算,最後一個是Blur的Blend協議,這個其實是NFT的點對點協議,但其巧妙的設計感覺稍微魔改下就可以拿來做長尾ERC20的借代,不知道會不會有項目這么幹。

三、穩定幣

最後來看穩定幣,穩定幣其實沒太多可說的,去年Luna崩盤基本宣告“算穩已死”,前段時間Frax把抵押率改成100%算是徹底夯實這一說法。

市場上雖然依舊有新的抵押型穩定幣出現,用各種技術保證自己不脫錨,但其實除了純算穩,大家不是很擔心你的脫錨問題,Frax一個半算穩也沒怎么脫過,應用場景才是王道。

1.硬要說穩定幣上看到的幾個趨勢,應該就是下面這些:

MakerDAO的Endgame Plan, AAVE的GHO,CRV的crvUSD,SNX V3版本的sUSD,還有存在在概念裏的Arthur提出的基於BTC的NUSD。

crvUSD, GHO, sUSD 說實話其實現在做穩定幣的項目依舊還是有,各種花式算法來保證Peg,但在我看來這都沒意義。

除了Luna這種“憑空印錢”,大家其實不怎么擔心你脫錨的事,真正重要的是使用場景,不然21年的“算穩三傑”(說是算穩,其實都是抵押型的)Fei、Float、Reflexer也不會淪落到現在這個下場。

2.說說我眼中真正的穩定幣三傑:

- crvUSD

Curve做穩定幣其實是最“名正言順”的,自身是穩定幣最大深度的Dex,大幾十億TVL又基本上全是藍籌,資本效率急待釋放。

除此之外crvUSD的優勢還有下面幾個:

- LLAMA 反向Uni V3式的清算機制,雖然有磨損,但安全很多

- 基於1,crvUSD天然會和抵押品形成一個交易對。這就有了天然的Swap使用場景

- Curve團隊還有大量的crv(veCRV),到時候crvUSD各種池子天然就是Curve War的常勝將軍,完全不擔心冷啓動問題

-GHO

AAVE沒有Curve那邊DEX和賄選的優勢,AAVE的優勢在V3,Lens和Facilitator:

V3 -多鏈部署,GHO理論上可以像Stargate裏的USDC一樣在多鏈上無縫移動,在Circle官方的CCTP跨鏈協議成型之前這個優勢應該一致都在。

Lens- 馬斯克之前想把狗幣弄成Twitter上的防女巫與打賞Token,那么Lens上的打賞最適合的是啥呢?肯定是GHO啊,這個算是直接給GHO拓展了真正的使用場景

Facilitator- 促進者理論上可以吧RWA,基於信用的借代帶入AAVE,而基於信用的借代肯定需要接入DID啊,DID怎么來,從Lens來啊!

-sUSD

我覺得最低估的穩定幣,市值只有幾千萬 sUSD有兩個致命短板之前,一個是應用場景,一個是基於SNX本幣400%的超高抵押率,資金效率極差。

第一個在Atomic swap與Curve合作之後 + 最近Perp V2上线,已經比原來好很多了,尤其是利用合成資產+原子交換走Curve,接近無滑點交換,在未來的多鏈時代理論上大有可爲,就是不知道SNX有沒有這個多鏈野心。

LayerZero上已經看到模仿SNX這套玩法+全鏈部署的合成資產項目出現,第二個在即將到來的V3版本通過引入類似ETH的抵押品也馬上有望解決。

當我們有足夠多的SUSD,足夠多的合成資產,也就意味着深度足夠的Curve池子,很多Swap,尤其是大額Swap,理論上就都可以是零滑點的,對Curve也順道是一個利好。

3.Bitmex老板Arthur Hayes 提到的基於BTC的穩定幣NUSD

其實如果你一直追Arthur文章的話,你應該知道,他的這個Idea其實去年就寫過,只不過這次因爲穩定幣事件又拿出來重新寫了下 這個思路在技術上完全可行,然而現實實現起來比較困難。

技術就是很簡單的類似套保原理,每個NUSD由價值一美元的BTC+1比特幣/美元的永續空單 這樣你會發現BTC 1美元時候,NUSD是一美元,BTC跌倒0.5,空單賺五毛,NUSD還是一美元,BTC漲到2,空單虧一美元,NUSD還是一美元,怎么漲跌NUSD都是一美元 聽起來是不是很美好?

但實施起來沒那么容易,最直接的問題就是,NUSD市值小的時候不難,市值到現在USDT幾百億美金體量,空單這么多,是不是就得有對應數量接近的多單啊?

這對這個平台深度和訂單量的要求太高了,目前沒有哪家能做到。

如果出現大規模NUSD的贖回,也就意味着大規模百億級美元的平倉,這畫面想像一下,hmm…

但如果有一天BTC幾百萬美金一個,永續交易量媲美現在外匯量,這個想法感覺還是存在實施的可能性的,這也是感覺最最Crpyto Native的一個穩定幣,既基於BTC,還不需要over collateralized。

4.基於RWA的穩定幣

這個目前Ondo在做,弄了一個OMMF穩定幣,由MMF(市場基金)和美國國債支持,屬於遊離在圈子邊緣的東西……

5.上海升級前後LSD發展的如火如荼,我感覺應該會有基於LSDFi做的穩定幣

比如Fork一個Liquity,抵押品改成stETH或是一籃子LSD版本的ETH,然後在利息上再做點文章之類的……不知道有沒有項目已經這么做了,沒有的話我估計未來肯定也會有。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。