Web3作爲下一代互聯網的一部分已經成爲主流共識,盡管人們趨之若鶩,然而依然還有不少人沒有看到Web3應用背後帶來的具體價值,不清楚它們的盈利模式,到底這些應用是如何盈利以維持自身發展的呢?

今天我們一起來盤點捕獲費用最多的Web3 10大項目,用看得見摸得着的“鏈上現金流”來解答上述疑問。

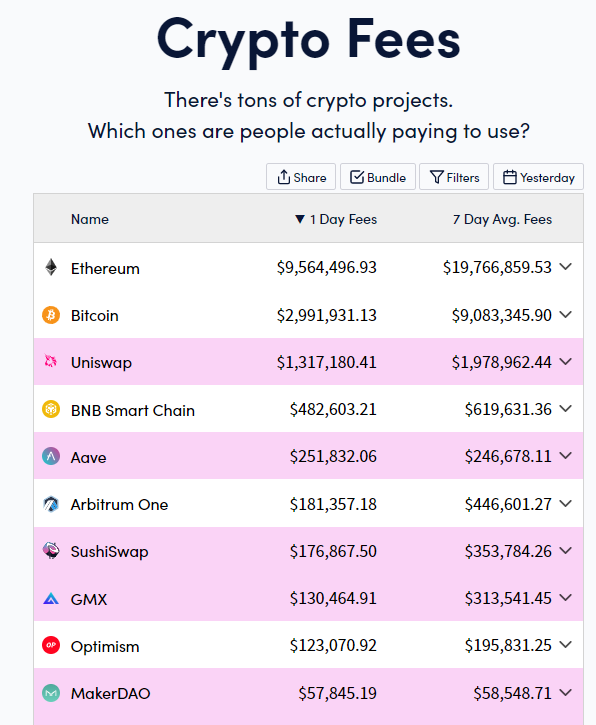

5月14日數據,來源:cryptofees

01

Ethereum

從上圖可以看到,鏈上手續費用最多的是以太坊Ethereum,其商業模式就是“出售區塊空間”,即區塊生產者生產區塊,把交易進行處理記錄在區塊上。

從簡單的區塊鏈節點發展到如今包括驗證、存儲、支持和維護等一系列功能,以太坊區塊的生態在不斷發展,鏈上的角色任務也在不斷豐富。這也意味着以太坊網絡使用量越多,就能獲得越多的手續費。

以太坊手續費的計算方式考慮處理交易所需的算力,即gas,gas費的價格有高有低,按照以太坊網絡的原生Token ETH 計價。gas費多少與網絡流量直接相關,如果用戶支付更高的gas費,區塊生產者就會優先處理這筆訂單,不過更高的gas費根據區塊的大小也有上限。

目前,以太坊鏈上手續費包括以下2個方面:

1.Token交互gas費:當在以太坊上進行Token的交互操作,如Token的轉账、授權和批准等時,需要支付相應的gas費用。

2.其他gas費(合約部署、調用、交互等費用):在以太坊上部署新的智能合約時,需要支付合約部署費用。(也可以理解爲區塊佔用費)

現在以太坊平均每天有超過950萬美元的手續費,位居第一,遠遠甩开第二名。這筆費用部分被銷毀以維持ETH的供需平衡(因爲ETH是無限增發的),部分當作工資支付給區塊生產者(驗證者)或作爲ETH流動性提供者的獎勵。

02

Bitcoin

與以太坊所帶來的衆多具有顛覆性的應用敘事相比,比特幣在加密領域的敘事是很簡單的。以往基本上區塊生產者都是以賺取Token交互gas費,盈利多少也受比特幣的價格波動影響。

但自2022 年12 月14 日比特幣NFT協議 Ordinals 推出以來,短短數月時間比特幣網絡已累計生成超過700 萬個NFT,比特幣創收的方式在增加。這也讓Bitcoin的區塊鏈費用激增,日均達近300萬,目前躍升第二。

目前,比特幣的鏈上手續費通常包括以下幾種類型:

1.Token交互gas費:比特幣交易需要支付手續費,目前隨着NFT和BRC-20的發展,訂單量的增加,手續費也在逐漸增加。

2.拓展數據手續費(SegWit Fee):比特幣網絡引入了隔離見證(Segregated Witness,簡稱SegWit)技術,使得訂單數據的存儲方式更加高效。因此,使用隔離見證地址發送比特幣訂單時,可能需要支付額外的拓展數據手續費。

3.多重籤名手續費(Multi-Signature Fee):在比特幣訂單中使用多重籤名(Multi-Signature,簡稱Multi-Sig)地址時,由於涉及到多個籤名操作,可能需要支付額外的多重籤名手續費。Uniswap

03

Uniswap

Uniswap是一個去中心化協議,是市場上最早的 AMM 之一,DeFi 領域的先驅,也是以太坊生態系統中流動性最高的 DEX。與其他 DEX 相比,其在市場份額、鎖倉量、訂單量、資金效率、供給側收入和Token持有者人數方面始終保持着穩定的增速。

是什么讓 Uniswap 獨佔鰲頭呢?相較於同賽道內的其它DEX,Uniswap具有較大的領先優勢,另外Uniswap能領先市場也得益於其團隊一直在努力改進協議,以適應市場需求,從2020 年 5 月到現在,Uniswap已經進化到第3版,也有了自己的治理Token UNI。

作爲一個DEX,Uniswap使用自動做市商 (AMM)機制,其流動性機制分配是收入100%分配給流動性提供者,可以理解爲流動性提供者的收入即代表了Uniswap的收入。這意味着平台本身不賺錢,所有費用均由提供流動性的用戶控制和收取。

當添加流動性時,在Uniswap V2版本的AMM算法裏,用戶需要支付的手續費是固定的0.3%,LP token提供者是不可選擇費率的;現在Uniswap V3手續費可以有 3個級別供選擇: 0.05%、0.3% 和 1%。

目前,Uniswap的費用目前排在以太坊和比特幣之後,位列第三,日均費用超過130萬美元。

04

BNB smart Chain

2020 年,BNB smart Chain推出,這是Binance發展 DeFi 的進一步措施,是一種更新的與以太坊虛擬機 (EVM) 兼容的公鏈,支持部署智能合約和 DeFi 應用程序。

由於較低的費用和擴展能力,BNB smart Chain在 2020 年作爲以太坊的競爭者迅速增長。目前排行第四,日均交互費用達近50萬美元。

Binance Smart Chain (BSC) 的機制也類似於以太坊,所以收入來源類型也類似:

1.Token交互gas費:當在BSC上進行Token的交互操作,如Token的轉账、授權和批准等時,也需要支付相應的gas費用。

2.其他gas費(合約部署、調用、交互等費用):BSC使用類似以太坊的gas模型,即在BSC上進行智能合約相關的操作時,通常需要支付一定的手續費,用於支付網絡維護和區塊生產者獎勵。

05

AAVE

Aave 是一個在以太坊區塊鏈上運行的DeFi平台,它使用戶能夠在不需要中介的情況下借出和借入各種加密資產,通過Aave,用戶可以在任何時候訪問各種借代選項。

原生Token AAVE ,可用於治理和賺取被動收入。通過抵押 AAVE,Token持有者可以賺取 6-7% 的年收益率,以幫助保護協議免受任何流動性危機的影響。

一項很受歡迎的功能是其“閃電代” ,它允許用戶無需抵押就可以借入資金,這使套利者和尋求構建新的 DeFi 應用程序的开發人員很喜歡。

與許多其他 DeFi 協議一樣,Aave 通過在其平台上收取的各種費用來創收。目前排名第五,日均收入超過25萬美元。

這些收入主要由參與 Aave 平台借代活動的用戶支付,具體來說主要包括以下幾種類型:

1.借代費:向在平台上代款的借款人收取的費用,通常在 0.01% 到 25% 之間,具體取決於所借資產、代款價值比和代款期限。這種商業模式產生是主要收入來源。

2.閃電代手續費:向使用平台“閃電代”功能的用戶收取,允許他們在沒有抵押的情況下,在短時間內借入資金。費用通常爲借入金額的 0.09%。

3.其他功能費用:Aave 於 2023 年 1 月推出了 Version 3(版本 3),在 V3 中,Aave 提供收取額外費用,例如清算、即時流動性、門戶橋等手續費。

06

Arbitrum one

由於以太坊主網(即Layer1)上嚴重擁堵,gas費用居高不下,开發者提出了Layer2 以改善以太坊網絡性能,提升訂單處理速度。

Arbitrum One 是Offchain Labs 推出的一款Layer2 擴容方案,通過採用多輪交互型設計的Optimistic Rollup 方案,以實現對以太坊網絡的擴容目標。

前兩個月因爲Token分發備受業內關注,是最近新晉衝上榜單的成員,目前排名第6,日均費用超過18萬美元。Arbitrum One的主要收入來源有:

1.交易手續費:Arbitrum One 上的所有用戶在網絡上進行操作時都需要付費。費用分爲兩部分:用於支付以太坊的費用(L1)和支付 Arbitrum 費用( L2 )。支付給Arbitrum的費用就是Arbitrum One的收入來源。

2.其他gas費(合約部署、調用、交互等費用):Arbitrum One可能會實施基於使用的費用模型,要求dApp开發者或智能合約創建者支付使用Arbitrum One網絡的費用。

3.开發者工具服務費:Arbitrum One可能會提供額外的工具、服務或开發者支持,以便幫助dApp开發者部署和使用網絡。這些工具和服務可以作爲付費服務提供,從而爲Arbitrum One生成收入。

4.合作收益:Arbitrum One可能會與其他區塊鏈項目、dApp或服務提供商進行合作與協作,包括收入分成安排或其他商業模式,以產生收入。

07

Sushiswap

Sushiswap 也是建立以太坊上的DEX,於2020 年推出,其主要目標是促進去中心化應用程序 (dApp) 的开發和增長,以及加密生態系統的更多採用。

Sushiswap 其實是Uniswap的復制品,都是提高流動性AMM 模式的DEX,包括在運作模式還有界面上與Uniswap 也非常類似。因此,費用來源也大抵類似。

略有不同的是 Sushiswap 不像Uniswap把手續費全部給流動性提供者。

Sushiswap 的手續費是0.3%,而這0.3% 的手續費將會分爲兩個部分:0.25% 的手續費會回饋給流動性提供者,剩下0.05% 的手續費則會被協議收取,用來兌換TokenSUSHI,並分配給SUSHI 持有者。而協議收取的1/6費用用於購买和銷毀 SUSHI ,以此減少Token供應並保持現有Token的價值。

Sushiswap目前排名第七,日均費用近18萬美元。

08

GMX

GMX 是一個運行在Layer2協議Arbitrum 上的DEX,於 2021 年 9 月推出,主要以衍生品爲主,TVL和市值方面在 Arbitrum上都處於領先地位,如果放到圈內,也是佼佼者,目前排名第八,日均費用超過13萬美元。

GMX 是根據Chainlink預言機價格進行定價,可以訂現貨,也可以加槓杆體驗永續合約。協議依靠交易中產生的各項費用幫助流動性提供者和治理Token的持有者賺取收益。槓杆交易是GMX 的特色產品,可以讓用戶在其中獲得高達 50 倍的槓杆,讓用戶有着中心化交易永續合約般的體驗。

GMX中能夠給協議帶來收益的費用包括現貨手續費、保證金手續費、清算費用、鑄造和銷毀GLP的費用,其中主要爲保證金交易產生的手續費;另外,GMX 可組合性也爲其帶來營收,因爲它是一個無需許可的平台,過 35 種以上的協議正在以某種形式在 GMX 之上進行構建,因此也被稱爲“DeFi 可組合性”或“DeFi 樂高積木”。

GMX主要費用可以總結歸類如下:

1.交易手續費:如在 GMX 平台內進行操作時,需要支付 GMX 作爲手續費。

2.Token Mint費:指GLP mint、銷毀或執行掉期的動態費用(如果在平倉時需要掉期,將收取動態抵押品大小的 0.2-0.8%)

3.合作收益:GMX可以與其他公司合作,提供其平台和服務,從而獲得合作收益。

09

Optimism

和 Arbitrum一樣, Optimism也是以太坊上最受歡迎的 Layer2解決方案之一,可爲以太坊網絡帶來更快的訂單速度和更低的費用。其目標是使 DeFi 變得更快、更便宜、更方便。

隨着加密市場的不斷發展,越來越多的人开始注意到以太坊生態系統中的 Layer 2 解決方案。比如3月Coinbase 的提出的 L2 解決方案 Base,使用的就是 Optimism 的技術。

目前Optimism排名第九,日均費用超過12萬美元,其主要收益來源如下:

1.交易手續費:同樣當用戶在Optimism上進行操作時,需要支付一定的費用,這些費用將被Optimism節點收集並用於維護和管理整個系統。與以太坊的費用相比,Optimism的費用可能更低,因爲它能夠更高效地處理交易。

2.其他gas費(合約部署、調用、交互等費用):Optimism是一個公共區塊鏈,可以爲各種去中心化金融(DeFi)應用提供基礎設施支持。

3.开發者工具服務費:Optimism也可以通過向DeFi項目提供支持和服務來獲取收益。

10

MakerDao

MakerDAO 是一個無需許可、多資產、超額抵押的借代平台,並基於以太坊網絡創建了第一個去中心化穩定幣 $DAI ,被業內稱爲以太坊上第一個成立的DAO組織,也是 DeFi 領域藍籌項目之一,目前機制發展成熟,生態在不斷擴張完善。

同樣,MakerDAO 也是雙Token經濟模型:MKR 和 DAI,原生TokenMKR 作爲治理和效用Token,可對平台的更新與升級進行投票,DAI 作爲價值投資資產。

MakerDAO的核心是通過超額抵押來維持穩定幣 DAI 與美元的 1:1 錨定。DAI是MakerDAO的穩定幣,與美元掛鉤,是市值最大的穩定幣與加密資產之一。只要用戶不斷提供抵押品來產生更多的DAI,這款ERC-20Token的供應就會無窮無盡。

具體來說就是以DAI作爲抵押品,因爲DAI與美元掛鉤,其社區通過去中心化自治組織(DAO)管理DAI,用戶將加密資產以一定的強制平倉比率鎖定在Maker收益池中,以此來生成DAI,例如,125%的強制平倉比率要求每1美元的DAI背後抵押了價值1.25美元的加密資產。

MakerDAO 目前日均費用近6萬美元,排名第十,協議的收入有以下主要來源

1.借代相關收入:如MakerDao發行的穩定幣DAI是與美元的價值相掛鉤的數字資產幣,用戶將加密資產作爲抵押品鎖定在智能合約中,然後借出穩定幣Dai。MakerDao從借款人收取穩定幣DAI的利息,這是其最主要的收入來源。5月9日MakerDAO 官方宣布推出的借代協議 Spark Protocol,將允許用戶以 1.11% 的初始年利率借入 DAI,借款利率由治理成員通過鏈上投票確定。

2.穩定費和清算罰款費等、RWA(現實資產)清算收益:包括抵押品拍賣收入,如果借款人的抵押品價值下跌,抵押品可能會被強制清算。MakerDao會將這些抵押品拍賣,並從中獲得收入。

11

小結

目前的收入這塊,公鏈以收取手續費爲主,而DEX、擴容方案、DAO大多以交易手續費或資產借代費爲主。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。