Arthur Hayes:印鈔將加速 加密行情會怎么走?

金色財經

企業專欄

剛剛

金色財經

企業專欄

剛剛

作者:Arthur Hayes,Medium;編譯:陶朱,金色財經

你們中的一些人認爲自己現在是宇宙的主人,因爲你以低於 10 美元的價格購买了 Solana,並以 200 美元的價格出售了它。 其他人則做了聰明的事,在 2021 年至 2023 年的熊市期間出售法幣換取加密貨幣,但隨着今年第一季度價格飆升而減倉。 如果你用垃圾幣換取比特幣,你就會獲得通行證。 比特幣是有史以來最難創造的貨幣。

牛市並不經常出現; 當你做出了正確的決定卻沒有最大化你的利潤潛力時,這就是一種諷刺。 我們中有太多人試圖進行牛市推理。只要牛市還在繼續,他們就會买入、持有、再买入。

有時我發現自己像個失敗者一樣思考。 當我這樣做時,我必須提醒自己整個散戶和機構投資界开始相信的總體宏觀主題。 也就是說,所有主要經濟集團(美國、中國、歐盟和日本)都在貶值本國貨幣,以降低政府資產負債表的槓杆率。 現在,TradFi 可以通過美國以及即將推出的英國和香港現貨比特幣 ETF 直接從這種敘事中獲利,他們正在敦促客戶使用這些加密衍生產品來保持其財富的能源購买力。

我想快速解釋一下加密貨幣相對於法幣大幅上漲的根本原因。 當然,這種敘事總有一天會失去效力,但那個時候還不是現在。 此時此刻,我會抑制住把籌碼從桌上拿走的衝動。

我之前預測由於 4 月 15 日美國納稅日和比特幣減半而出現疲軟窗口,當我們退出這個預測時,我想提醒讀者爲什么牛市將繼續,價格將變得更加向上。 在市場上很少有什么東西能讓你大賺(比特幣從 2009 年的零到 2024 年的 70,000 美元),特賺(比特幣到 1,000,000 美元)。 然而,隨着主權債務泡沫开始破裂,導致法幣流動性激增、推動比特幣上漲的宏觀環境只會變得更加明顯。

名義上的國內生產總值(GDP)

政府的目的是什么? 政府提供道路、教育、醫療保健、社會秩序等公共物品。顯然,這是許多政府的愿望清單,但它們卻提供死亡和絕望……我離題了。 作爲這些服務的回報,我們公民納稅。 預算平衡的政府在一定數額的稅收收入下提供盡可能多的服務。

然而,有時,政府會借錢來做一些它認爲會產生長期正價值而不加稅的事情。

例如:

建造費用昂貴的水力發電大壩。 政府沒有提高稅收,而是發行債券來支付大壩費用。 希望大壩的經濟回報達到或超過債券的收益率。 政府通過支付接近大壩將創造的經濟增長的收益率來吸引公民對未來進行投資。 如果10年後,大壩將使經濟增長10%,那么政府債券收益率至少應達到10%才能吸引投資者。 如果政府支付的費用低於 10%,那么它的利潤就會以公衆的利益爲代價。 如果政府支付超過10%,公衆的利潤就會由政府承擔。

讓我們把目光放遠一些,從宏觀層面來討論經濟。 特定民族國家的經濟增長率是其名義GDP增長率,由通貨膨脹和實際增長組成。 如果政府希望通過預算赤字來推動名義GDP增長,那么投資者獲得與名義GDP增長率相等的收益是很自然且合乎邏輯的。

雖然投資者期望獲得相當於名義 GDP 增長的收益是很自然的,但政客們寧愿支付低於這個數字的收益。 如果政客們能夠創造一種政府債務收益率低於名義 GDP 增長率的局面,那么政客們就能比Sam Bankman-Fried在有效利他主義慈善活動中花錢更快。 最好的部分是不需要提高稅收來支付這筆支出。

政治家如何創造這樣一個烏托邦? 他們借助 TradFi 銀行系統在經濟上壓制儲戶。 確保國債收益率低於名義GDP增長的最簡單方法就是指示央行印鈔、購买國債,人爲降低國債收益率。 然後,銀行被告知政府債券是公衆唯一“合適”的投資。 這樣,公衆的儲蓄就被祕密地投入到低收益的政府債務中。

人爲降低政府債券收益率的問題在於它會促進不當投資。 第一個項目通常是值得的。 然而,隨着政客們爲了連任而努力創造增長,項目的質量卻下降了。 此時,政府債務的增長速度快於名義GDP的增長速度。 政客們現在需要做出艱難的決定。 今天必須通過嚴重的金融危機或明天通過低增長甚至零增長來認識到不當投資損失。 通常,政治家會選擇長期的經濟停滯期,因爲未來發生在他們卸任後。

不當投資的一個很好的例子是綠色能源項目,這些項目只有通過政府補貼才能實現。 經過多年的慷慨補貼,一些項目無法獲得投資資本回報或消費者的實際成本過高。 可以預見的是,一旦政府支持被取消,需求就會減弱,項目也會陷入停滯。

在經濟不景氣時期,當央行按“印鈔機”按鈕的力度比Lord Ashdrake(譯者注:Lord Ashdrake是比特幣社區中著名的加密貨幣懷疑論者,其策略是做空比特幣)按“賣出”按鈕的力度更大時,債券收益率就會變得更加扭曲。 政府債券收益率保持在名義GDP增長率以下,從而使政府的債務負擔被通貨膨脹所抵消。

收益率

投資者的關鍵任務是了解政府債券何時是一項好的投資。 最簡單的方法是比較名義 GDP 同比增長率與 10 年期政府債券的收益率。 10年期債券收益率應該是一個市場信號,讓我們了解未來名義增長的預期。

實際收益率=10年期政府債券收益率-名義GDP增長率

當實際收益率爲正時,政府債券是一項不錯的投資。 政府通常是最有信譽的借款人。

當實際收益率爲負時,政府債券是糟糕的投資。 投資者的訣竅在於尋找銀行體系之外增長速度快於通貨膨脹的資產。

所有四個主要經濟體都制定了政策,在經濟上壓制儲戶並導致實際收益率爲負。 中國、歐盟和日本最終都從美國獲得了貨幣政策线索。 因此,我將重點關注美國過去和未來的貨幣和財政狀況。 隨着美國工程師放松金融條件,世界其他地區也將效仿。

該圖表以白色顯示實際收益率(.USNOM 指數),以黃色顯示美聯儲 (Fed) 資產負債表。 我從 2009 年开始,因爲那一年推出了比特幣的創世區塊。

正如你所看到的,在2008年全球金融危機的通貨緊縮衝擊之後,實際收益率從正轉爲負。 由於疫情的通貨緊縮衝擊,該指數再次短暫轉爲正值。

通貨緊縮衝擊是指實際收益率因經濟活動急劇下降而飆升。

除了 2009 年和 2020 年之外,與股票、房地產、加密貨幣等相比,政府債券一直是糟糕的投資。債券投資者只有通過使用瘋狂的槓杆來進行交易才能獲得良好的表現。 對於對衝基金傀儡讀者來說,這就是風險平價的本質。

這種不自然的狀態會發生,因爲美聯儲通過用印鈔購买政府債券來擴大資產負債表,這一過程稱爲量化寬松(QE)。

這一時期實際收益率爲負的安全閥過去和現在都是比特幣(黃色)。 比特幣在對數圖表上以非线性方式上漲。 比特幣的上漲純粹是一種以法定美元貶值定價的有限數量資產的函數。

這解釋了過去的情況,但市場是具有前瞻性的。 爲什么你應該繼續你的加密貨幣投資,並對這個牛市才剛剛开始充滿信心?

免費的狗屎

每個人都想不勞而獲。 顯然,宇宙永遠不會提供如此便宜的東西,但這並不能阻止政客們在不提高稅率的情況下承諾提供好處。 對任何政治家的支持,無論是在民主國家的投票箱還是在更加專制的制度中的隱含支持,都源於政治家創造經濟增長的能力。 當簡單而明顯的增長支持政策頒布後,政客們就會動用印鈔機,以犧牲全體民衆的利益爲代價,將資金輸送到他們喜歡的選區。

只要政府以負實際收益率借款,政客們就可以向他們的支持者提供免費的東西。 因此,民族國家的黨派性和兩極分化程度越高,執政黨就越有動力通過花他們沒有的錢來提高連任幾率。

2024年對世界來說是關鍵的一年,許多大國將舉行總統選舉。 美國大選在全球範圍內至關重要,因爲執政的民主黨將竭盡全力保住職位(自從Orange Man特朗普“輸掉”上一次選舉以來,他們對共和黨做了一些可疑的事情就證明了這一點)。 很大一部分美國人認爲,民主黨有點欺騙了特朗普,使其未能獲勝。 不管你是否相信這是事實,很大一部分人持有這種觀點的事實確保了這次選舉的賭注非常高。 正如我之前所說,美國治下的和平的財政和貨幣政策將被中國、歐盟和日本效仿,這就是爲什么關注大選很重要。

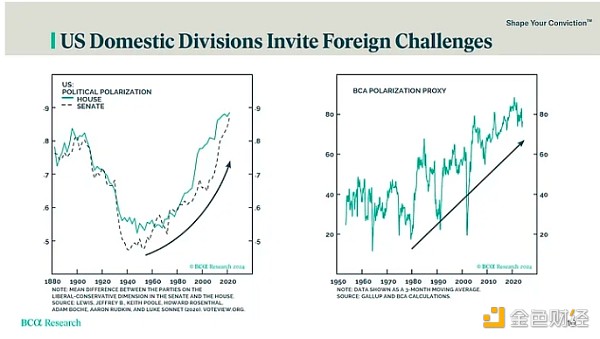

上圖是 BCA Research 的圖表,顯示了美國隨時間的政治極化。 正如你所看到的,自 19 世紀末以來,選民還沒有出現過如此兩極分化的情況。 從選舉的角度來看,這使得贏家通喫。 民主黨知道,如果他們輸了,共和黨將扭轉他們的許多政策。 下一個問題是,確保連任最簡單的方法是什么?

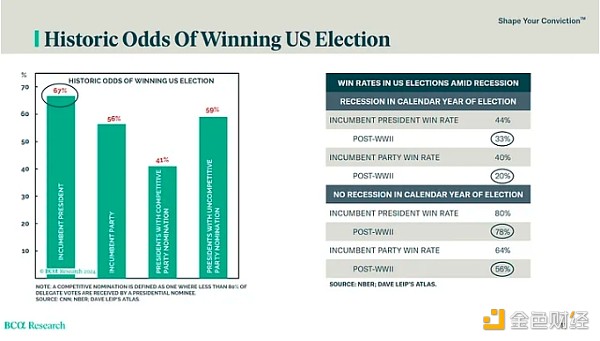

這是愚蠢的經濟。 尚未決定選舉獲勝者的選民根據他們對經濟的看法來決定。 如上圖所示,如果選舉年期間公衆認爲經濟陷入衰退,現任總統的連任幾率將從 67% 降至 33%。 一個掌握貨幣和財政政策的執政黨如何確保不出現衰退?

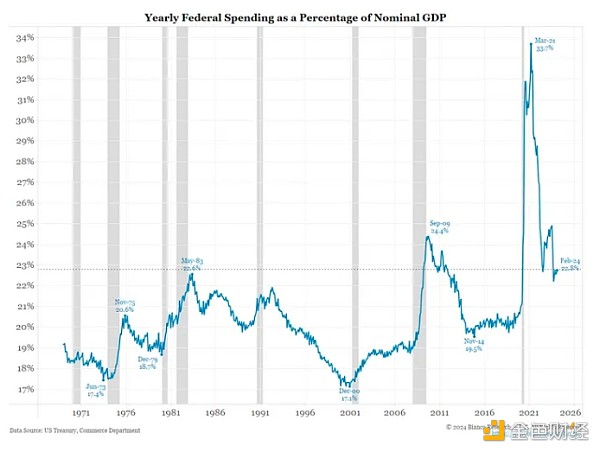

名義GDP增長直接受到政府支出的影響。 從這張 Bianco Research 圖表中可以看出,美國政府的支出佔名義 GDP 的 23%。 這意味着執政黨可以隨心所欲地印制GDP,只要他們愿意借足夠的錢來滿足所需的支出水平。

中國政府每年都會定下GDP增長率目標。 然後,銀行系統創造足夠的信貸來推動經濟活動達到所需的水平。 對於許多受過西方訓練的經濟學家來說,美國經濟的“實力”令人困惑,因爲他們監測的許多主要經濟變量都表明經濟衰退即將來臨。 但只要執政黨能夠以負利率借款,它就能創造繼續執政所需的經濟增長。

以上就是美國總統拜登領導的民主黨爲何會竭盡全力增加政府支出的原因。 然後,美國財政部長耶倫和她的美聯儲主席鮑威爾就需要確保美國國債收益率明顯低於名義GDP增長。 我不知道他們會創造什么樣的印鈔委婉說法來確保負實際收益率持續存在,但我相信他們會採取必要措施讓他們的老板和他的政黨連任。

然而,特朗普可能會獲勝。 在這種情況下,政府支出會發生什么變化?

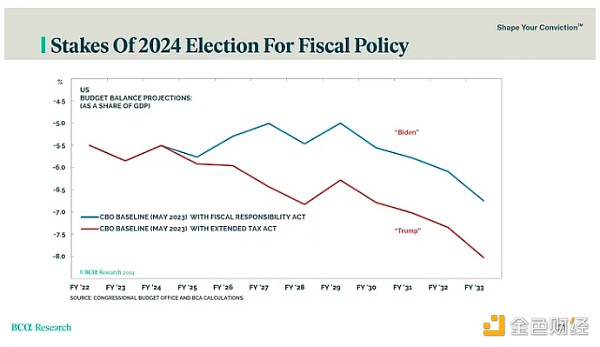

上圖估計了 2024 年以來拜登或特朗普擔任總統期間的赤字。 正如你所看到的,特朗普的支出預計會比拜登還要多。 特朗普正在尋求另一輪減稅,這將進一步擴大赤字。 無論選擇哪一位老年小醜,請放心,政府支出不會下降。

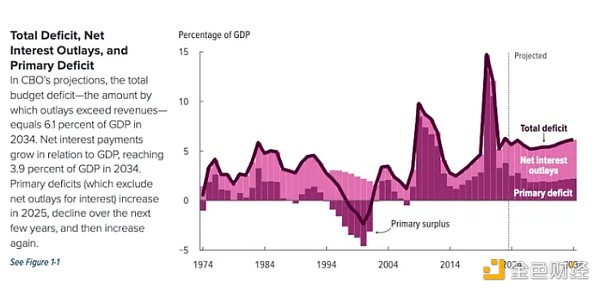

國會預算辦公室(CBO)根據當前和假設的未來政治環境預測政府赤字,預計將出現大規模赤字。 從根本上講,如果政客們可以通過 4% 的借貸創造 6% 的增長,他們爲什么要停止支出呢?

如上所述,美國的政治局勢讓我對印鈔機的發動充滿信心。 如果你認爲美國貨幣和政治精英爲“解決”2008年全球金融危機和疫情所做的事情是荒謬的,那么你還什么也沒看到。

美式和平外圍的战爭繼續主要在烏克蘭/俄羅斯和以色列/伊朗战場上進行。 正如預期的那樣,兩個政黨的战爭販子都滿足於繼續用借來的數十億現金資助他們的代理人。 隨着衝突升級和更多國家卷入混战,成本只會增加。

總結

隨着我們進入北半球的夏季,決策者從現實中得到喘息的機會,加密貨幣的波動性將會下降。 這是利用最近的加密貨幣下跌來緩慢增加頭寸的最佳時機。 我有上周遭受重創的垃圾幣清單。 我將在接下來的文章中討論它們。 還會有許多代幣的發布,但不會像第一季度發布那樣流行。 這爲那些不是預售投資者的人提供了一個很好的切入點。 無論加密貨幣風險的味道如何讓您興奮,接下來的幾個月都將提供一個增加頭寸的黃金機會。

你的預感是,隨着政客們把錢花在施舍和战爭上,印鈔將會加速,這是正確的。 不要低估現任精英繼續留任的愿望。 如果實際利率變爲正數,則重新評估你的加密貨幣信念。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。