SoSoValue 統計數據顯示,1 月 11 日以來,GBTC 累計已流出超 100 億美元,總資產淨值跌至 270 億美元,更是 10 支現貨比特幣 ETF 之中唯一不斷淨流出的產品。

順風時的積極因素會被放大,只有退潮時的選擇才更具代表性,也就在這格局巨變的 2 個月裏,灰度明顯加快了步伐,开始加速推出新的產品與布局,本文就旨在對此進行簡單梳理,一探其中的究竟。

开放 5 支山寨幣信托私募

2 月 15 日,灰度郵件通知顯示,已向認可的投資者开放部分加密貨幣信托的私募配售認購,包括 Grayscale Bitcoin Cash Trust、Grayscale Chainlink Trust、Grayscale Litecoin Trust、Grayscale Solana Trust、Grayscale Stellar Lumens Trust,其中認購將以資產淨值(NAV)進行。

一句話概括,就是开放 BCH、LINK、LTC、SOL、XLM 這 5 個加密貨幣信托的私募,供合格投資者認購——根據灰度官網披露的流程,目前其旗下信托的產品生命周期包括私募配售、公开報價、美國證券交易委員會(SEC)報價、ETF 型 4 個階段,也就是說目前除了比特幣信托 GBTC 外,其它加密信托都還只是封閉式基金,無法在市場雙向贖回。

但 Coinglass 統計數據顯示,2 月 15 日开放私募認購後的不到 1 個月時間裏,這 5 個加密信托在灰度所有基金持倉中呈現出明顯的淨流入狀態:

其中 LTC 淨增超 4.43 萬枚(超 350 萬美元),BCH 淨增超 4062 枚(約 160 萬美元)、XLM 淨增超 492 萬枚(約 68 萬美元)、LINK 淨增超 10 萬枚(約 200 萬美元)。

只有 SOL 屬於斷檔的存在——淨增超 9.75 萬枚,價值超 1350 萬美元。

明明只有 GBTC 轉爲了 ETF,那爲什么开放私募之後,會有大量場外資金參與這 5 個山寨幣加密信托的私募認購?

認購背後的套利與博弈

原因便在於一二級市場的大額溢價 + 特殊贖回機制造成的獨有套利空間。

130% 以上的高溢價

如上圖所示,可以明顯發現,上面 5 支山寨幣加密信托均存在大額正溢價——LTC、BCH 這樣的老牌 PoW 幣種溢價普遍在 130% 以上,SOL 更是溢價逾 870%,LINK 亦高達 830%(當然 LINK 信托的總持倉體量也不過 800 萬美元)。

這種溢價具體就是指標的幣種(可以視爲一級市場)和對應的美股份額(二級市場價格)之間的差價,以 LTC 爲例,161.79% 的正溢價,就是指每股 ETCG 的二級市場交易價格,是其背後所代表的對應 ETC 份額實際價值的 161.79%。

因此在這個背景之下,結合灰度加密信托的「裸多信托」機制,正好完美構成了一條抹平正溢價空間的套利路徑。

「裸多信托」機制

這裏我們需要簡單介紹下灰度加密信托近乎「裸多信托」的創建 / 贖回機制。

以轉 ETF 之前的 GBTC 爲例,灰度加密貨幣信托並不能直接贖回其標的資產——尚沒有明確的退出機制,暫時不存在「贖回」或「減持」,

這就意味着這些加密信托本身都是「裸多信托」——在短期內只進不出(只不過灰度目前按照比例收取管理費用,且形式正是幣本位的,這也是爲何其持倉會定期少量減少的原因所在)。

具體一點,仍以 ETCG 來舉例:投資者獲取 ETCG 份額的渠道,除了在美股二級市場上直接購买外,就是通過私募認購存入對應的 ETC 代幣,在鎖定期過後便可解鎖拿到對應比例的 ETCG 份額(據公开信息鎖定期是 12 個月)。

那這其實就存在了套利的機會,譬如投資者可以在一級市場以 ETC 參與 ETCG 的私募,根據所提交資產的淨值獲取對等的份額,同時在合約市場开出等價 ETCG 空單對衝(如果賭 12 個月後仍是正溢價,連空單對衝這步也可以省掉)。

那在等待 12 個月後,手中解鎖的 ETCG 份額便可在美股二級市場出售,與此同時平掉對應的空單,就淨賺灰度 ETCG 信托淨值與美股二級市場上 ETCG 之間的差值,完成整個套利過程。

一句話概括,就相當於套利者在加密市場現貨买入 ETC,而在美股市場賣出 ETHG,所以從市場角度看,目前 ETCG 等的高溢價,倒像是一份爲期 12 個月的「看漲期權」。

當然但這份套利空間巨大的看漲期權,卻可能只是一場不對稱的博弈—— ETCG 通過私募的形式在一級市場對機構和合格投資人开放,使得其可以在二級市場將獲取的份額售出,而在美股二級市場頂着那么負溢價接盤的,無疑就是信息失衡的普通美股投資者。

其實從 2020 年开始到 2021 年,灰度的比特幣信托 GBTC 和以太坊信托 ETHE 就出現過類似的正溢價與套利情況,只不過伴隨着 2022 年 Three Arrows Capital 破產、DCG 危機等連環衝擊,GBTC 的溢價不僅由正轉負,負溢價最高時甚至一度超 50%,徹底封死了這條套利路徑。

只不過伴隨着 2023 年年中現貨比特幣 ETF 消息的再度熱炒,及 GBTC 轉 ETF 的推進,負溢價的 GBTC 倒衍生出了截然相反的套利空間:提前买入負溢價的 GBTC,賭 ETF 通過,以等待 GBTC 將來轉 ETF 後抹平負溢價,從而獲得這期間的升水收益。

灰度加速轉向山寨幣?

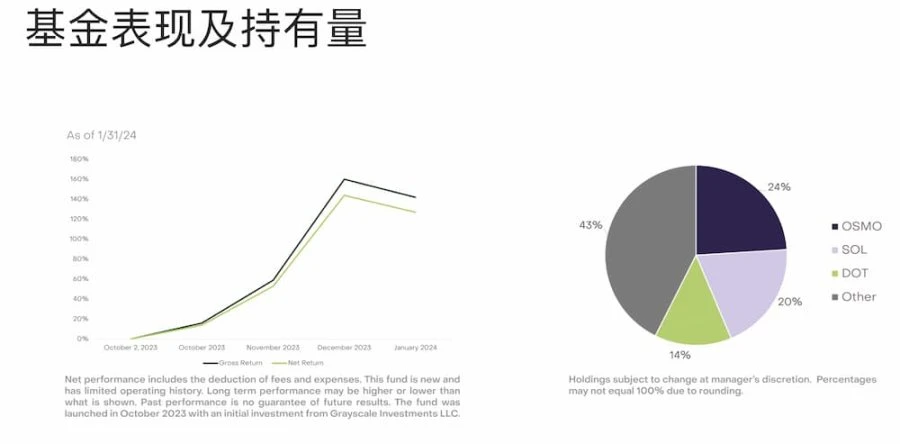

除此之外,3 月 5 日,灰度也推出了首支主動管理基金——動態收入基金(GDIF)。

該基金通過質押加密貨幣來賺取收入,最初將支持九種區塊鏈資產:Aptos(APT)、Celestia(TIA)、Coinbase 質押以太坊(CBETH)、Cosmos(ATOM)、Near(NEAR)、Osmosis(OSMO)、Polkadot(DOT)、SEI Network(SEI)和 Solana(SOL),並計劃每季度以美元形式分配質押獎勵。

且根據官方目前披露的 GDIF 基金的資產佔比,其中排在前列的是 OSMO 佔比 24% 、SOL 佔比 20% 、DOT 佔比 14% 以及剩余部分佔比 43%,這無疑爲圈外的機構投資者省去了參與 PoS 投資的門檻。

從某種程度上講,堪稱灰度近些年來最大的「產品創新」,相當於逐漸轉向主動參與獲取加密原生收益,爲機構投資者提供了簡單獲取 PoS 獎勵的途徑。

窮則思變,變則通。要知道灰度從 2019 年誕生之日起便是加密世界舉足輕重的买入機構代表,也是最大的加密「明牌巨鯨」之一,多年來最大的敘事價值無疑就是以信托基金的方式爲投資者提供合規的加密貨幣投資渠道。

只是今年 1 月 10 日現貨比特幣 ETF 通過後,灰度的這個「機構投資者管道」的角色,並由於自身的高管理費率等因素遭遇持續性的資金流出,並造成短期內最大的市場拋壓。

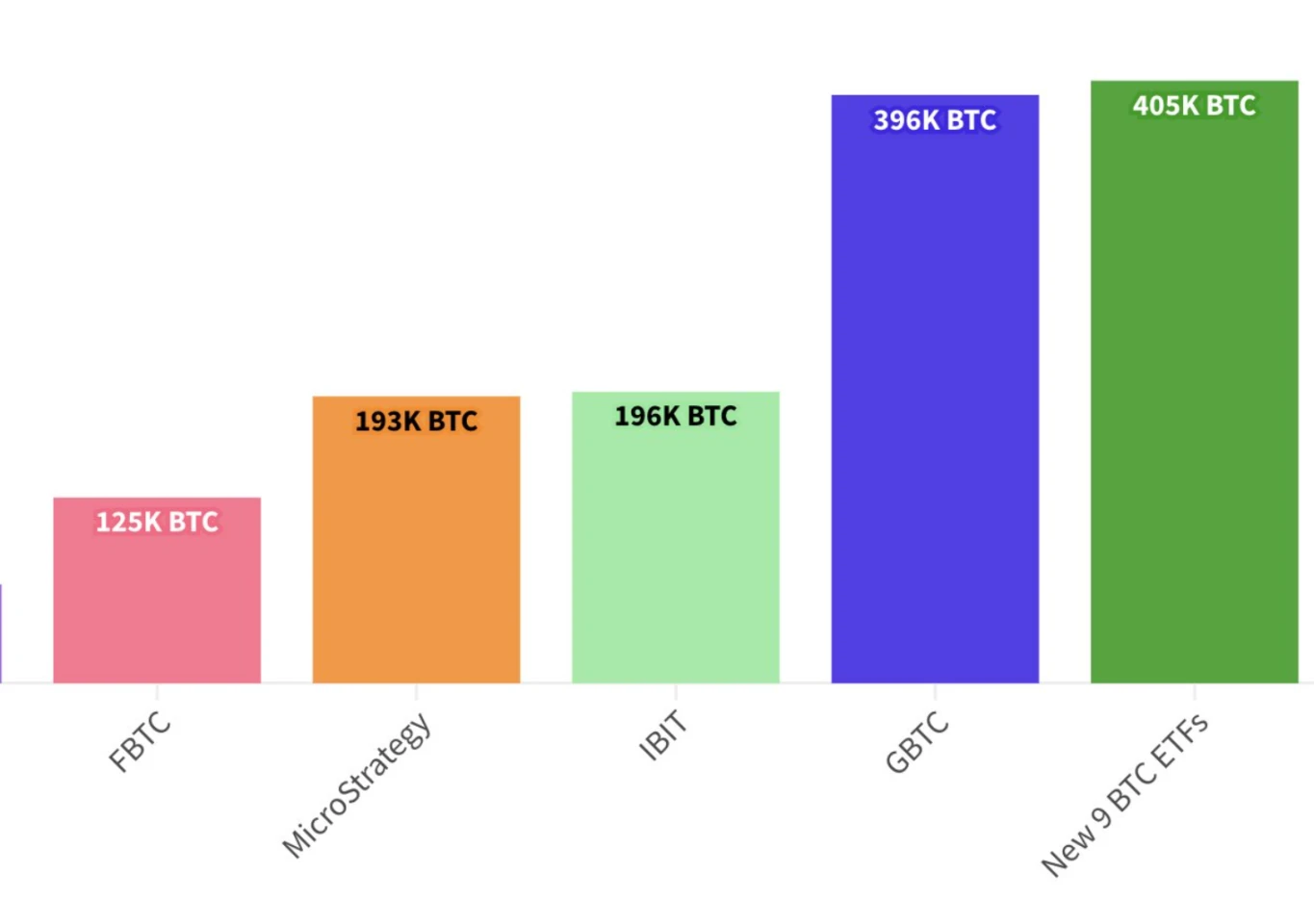

根據加密交易員 Fred Krueger 顯示,截至上一個交易日,另外 9 支現貨比特幣 ETF 的 BTC 持倉量剛好完成對灰度 GBTC 持倉量的逆轉:

9 支現貨比特幣 ETF 的 BTC 持倉量達 40.5 萬枚 BTC,超越 GBTC 持倉的 39.6 萬枚 BTC,2 個月狂飆突進,顛覆了 GBTC 5 年來的龍頭地位。

小結

或許也因如此,灰度這兩個月來的新舉動都是圍繞比特幣之外的山寨幣種進行布局,冀圖在已跌落第一的比特幣信托之外,通過將重心轉向其它 Crypto 信托,挖掘新的大頭收益:

復刻當年 GBTC 般近乎唯一的合規入場渠道地位,享受機構投資者愿意支付的「合規溢價」,繼續悶聲發大財。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。