任何資產的價格上漲離不开供給的縮減和需求的增加。讓我們分解爲供給側和需求側,單獨剖析。

隨着 BTC 的持續減半,供給側給 BTC 價格帶來的影響持續減弱,但我們依然要形式性地觀測潛在的拋壓:

供給側

在供給上,按照共識能夠新產生的 BTC 不到 200 萬枚。而且增發速度又將迎來一次的減半。新增的拋壓會在減半後進一步降低。而看礦工的账戶,長期保持在 180 萬枚上方。按照這樣的趨勢,礦工沒有拋售的傾向。

另一方面,長期持有账戶持有 BTC 數量持續增長,目前處於 1490 萬枚左右。真正高流通 BTC 數量及其有限,不到 3500 億的市值。這也是能夠解釋爲什么日均 5 億美金的持續买入會帶來 BTC 的瘋長。

需求側

需求側的增加來源於多個方面:

1、ETF 帶來的流動性;

2、富人持有資產的價值增長;

3、金融業務比短期投資利益更加吸引人;

4、對於基金,BTC 可以买錯但不能錯過;

5、BTC 是流量的核心。

ETF 是本輪 BTC 不可復制的稀缺性

BTC 通過 SEC 的 ETF 審批,讓 BTC 獲得了進入傳統金融市場的資格。合規的資金終於可以流入 BTC 了,而且傳統金融的資金在加密世界裏只能流向 BTC。

通縮的 BTC 是一個易於形成旁氏,易於 Fomo 的資產結構。只要基金持續买入 BTC,BTC 價格就會持續走高,持有 BTC 的基金回報靠前,就可以擴容基金進一步买入 BTC。而沒有买入 BTC 的基金就會面臨業績壓力,甚至面臨抽資。這種玩法,華爾街在房地產上玩了數十年。

BTC 的屬性更適合玩這場旁氏遊戲。在過去的一個月裏,每個交易日的平均淨买入不及 5 億美金,而這就帶來了超過 50% 的市場漲幅。而這樣的买入在傳統金融市場就屬於九牛一毛的买量。

ETF 還從流動性上爲 BTC 提高了價值。全球傳統金融的規模,如果加上不動產,在 2023 年可以到達 560 萬億。這證明,目前的傳統金融的流動性足以支撐高達如此規模的金融資產。我們知道 BTC 的流動性遠不如傳統金融資產。傳統金融接入 BTC,當然可以創造讓 BTC 擁有更高估值的流動性。請注意,這裏的合規流動性,只能流向 BTC,不能流向其他數字加密資產。BTC 已經不和其他數字加密資產共享流動性池了。

擁有更高的流動性,資產就會擁有更高的投資價值。只有能夠價值即時變現的資產,才能承載更大的財富。這就引入到了下一點:

富人偏好的 BTC,必然越來越貴

我做了一些小規模的市場田野調查。根據我的調查,幣圈的億萬富翁往往在牛市裏大比例持有 BTC,而和我同等財富,中產或者中產以下的幣圈人持有 BTC 絕大多數不超過倉位的 1/4。目前 BTC dominant 是 54.8%。各位讀者自己看看,如果和自己同圈層的人持有 BTC 的比例都遠不及這個比例,那么 BTC 那會在誰的手裏?

BTC 在富人和機構的手裏。

這裏引入一個現象:馬太效應—富人持有的資產會一直上漲,普通人持有的資產會一直下跌。如果沒有政府幹預,市場經濟一定出現馬太效應。富人越富,窮人越窮。這是有理論基礎的。不僅僅因爲富人先天可能更聰明,更能幹,而且天然地擁有很多資源。聰明的人、有用的資源、信息自然會圍繞着這些富人尋求合作。只要人的財富不是憑運氣獲得的,就能形成乘數效應越來越富。因此,符合富人審美和偏好的東西一定會更貴,符合窮人審美和偏好的東西就會越來越便宜。

幣圈的情況是,富人和機構會把非主流幣作爲掏空普通人腰包的手段,而把具有流動性高特點的主流代幣作爲儲值工具。財富會由普通人衝入山寨幣,由富人或機構收割,再衝入 BTC 等主流幣。當 BTC 的流動性越來越好的時候,對富人和機構的吸引就更大了。

BTC 價格無足輕重,關鍵是能否奪取 BTC 金融市場份額

SEC 通過 BTC 的現貨 ETF 以後,引發了多個層面的市場競爭。包括貝萊德、高盛、黑石等機構在美國角逐 ETF 的領導地位。在全球市場,有包括新加坡、瑞士、香港等諸多金融中心的跟隨。機構砸盤不是不能發生。對於短期內積累的少量 BTC,如果拋向市場,在不形成流動性緊缺的國際環境下,能不能接回來,是個未知數。

而且,沒有了給 ETF 背書的 BTC 現貨,發行機構不僅僅喪失了手續費,而且喪失了對 BTC 定價的話語權。對應的金融市場也喪失了 BTC,這種數字黃金——未來金融的壓艙石的定價權,更會喪失 BTC 現貨衍生品的市場。這對任何一個國家和金融市場都屬於战略性的失敗。

因此我認爲,全球的傳統金融資本很難形成砸盤的合謀,反而會在不斷搶籌的過程中,形成 Fomo。

BTC 是華爾街的「銘文」

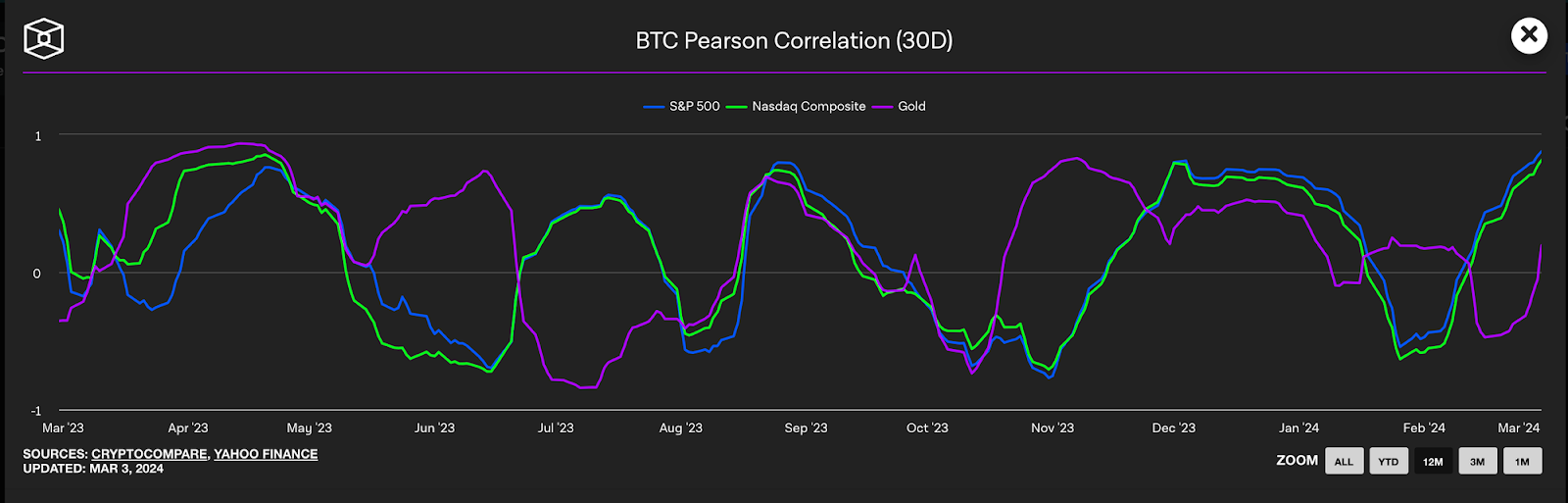

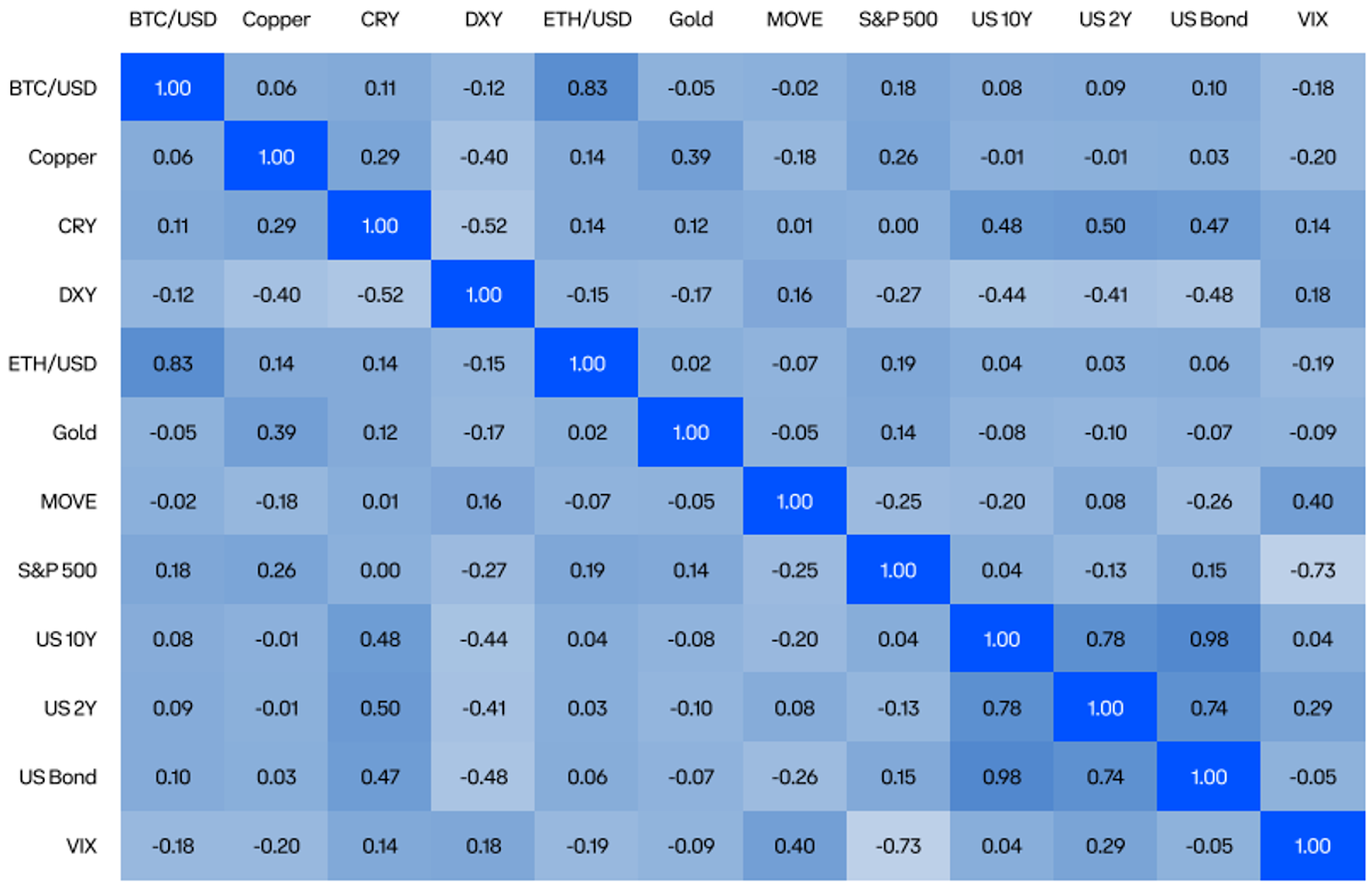

對於銘文,華語區的投資者可能比較理解。對於那種低成本,高賠率的資產。少量的衝一衝,打一打,即可以顯著提高資產組合的收益率,又可以讓自己的資產組合不至於面臨傾覆性的風險。BTC 目前的估值在傳統金融市場裏還屬於九牛一毛。而且 BTC 與主流資產的相關性還不大。(雖然不及以前的負相關)那么對於主流基金來說,持有一點 BTC 不是順理成章的事情嗎?

更有甚者,假設 BTC 在 2024 年成爲了主流金融市場裏回報最高的資產。踏空的基金經理該如何向它的 LP 進行解釋。反之,如果持有 1% 或者 2% 的 BTC,基金經理就算不喜歡,就算虧損,也不會因爲 BTC 的風險過多影響業績,對投資者也更容易匯報。

BTC 資產價格與主流資產相關性並不大

BTC 是天然的華爾街基金經理的老鼠倉

剛剛講了,華爾街基金經理爲什么要捏着鼻子买 BTC。現在我們要講一講,他們爲什么會甘之如飴地买 BTC。

我們知道 BTC 是天然的半匿名網絡。我相信 SEC 沒有辦法像證券一樣穿透監管基金經理的 BTC 現貨账戶。是的,在 coinbase,幣安等交易平台,充提代幣,進行 OTC 需要 KYC。不過,我們知道,我們知道线下的 OTC 依舊可以發生。監管機構沒有充分的手段監管金融人士的現貨持倉。

剛剛的諸多論述,足夠基金經理洋洋灑灑寫出投資 BTC 的詳盡報告。既然 BTC 本身缺乏流動性,少量資本就可以撬動 BTC 的價格。那作爲基金經理,在有充足客觀理由的情況下,有什么因素會妨礙他們用公衆的錢去給自己擡轎子呢?

項目的流量自提(bootstrap)

流量自提是幣圈特有的一個現象,而 BTC 長期受益於這個現象。

BTC 的流量自提是指其他項目爲了蹭 BTC 的流量,不得不高樹 BTC 的形象,而最終將自己運營出的流量,反向注入給 BTC。

回想所有的 altcoin 發幣,都會講起 BTC 的傳奇,都會述說中本聰的神祕與偉大。進而說自己如何像 BTC,要做第二個 BTC。BTC 不需要運營,就會被模仿的項目被動運營,被動品牌建設。

目前項目競爭更加的激烈,BTC 上數十個 Layer2、數千萬銘文項目都在嘗試從 BTC 借流量,合力推着 BTC 形成 massive adoption。BTC 生態第一次這么多項目提 BTC,因此今年的 BTC 流量自提會比過去都強。

總結

和去年相比,市場最大的變量就是 BTC 的 ETF 通過。而通過分析我們發現,所有的因素都在 pump BTC 的價格。供給縮減,需求狂增。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。