Ethena是一個建立在以太坊上的合成美元(synthetic dollars)協議,將爲不依賴傳統銀行系統基礎設施的貨幣提供一種加密原生解決方案,同時提供一個全球可訪問的以美元計價的儲蓄工具——“互聯網債券”(Internet Bond)。

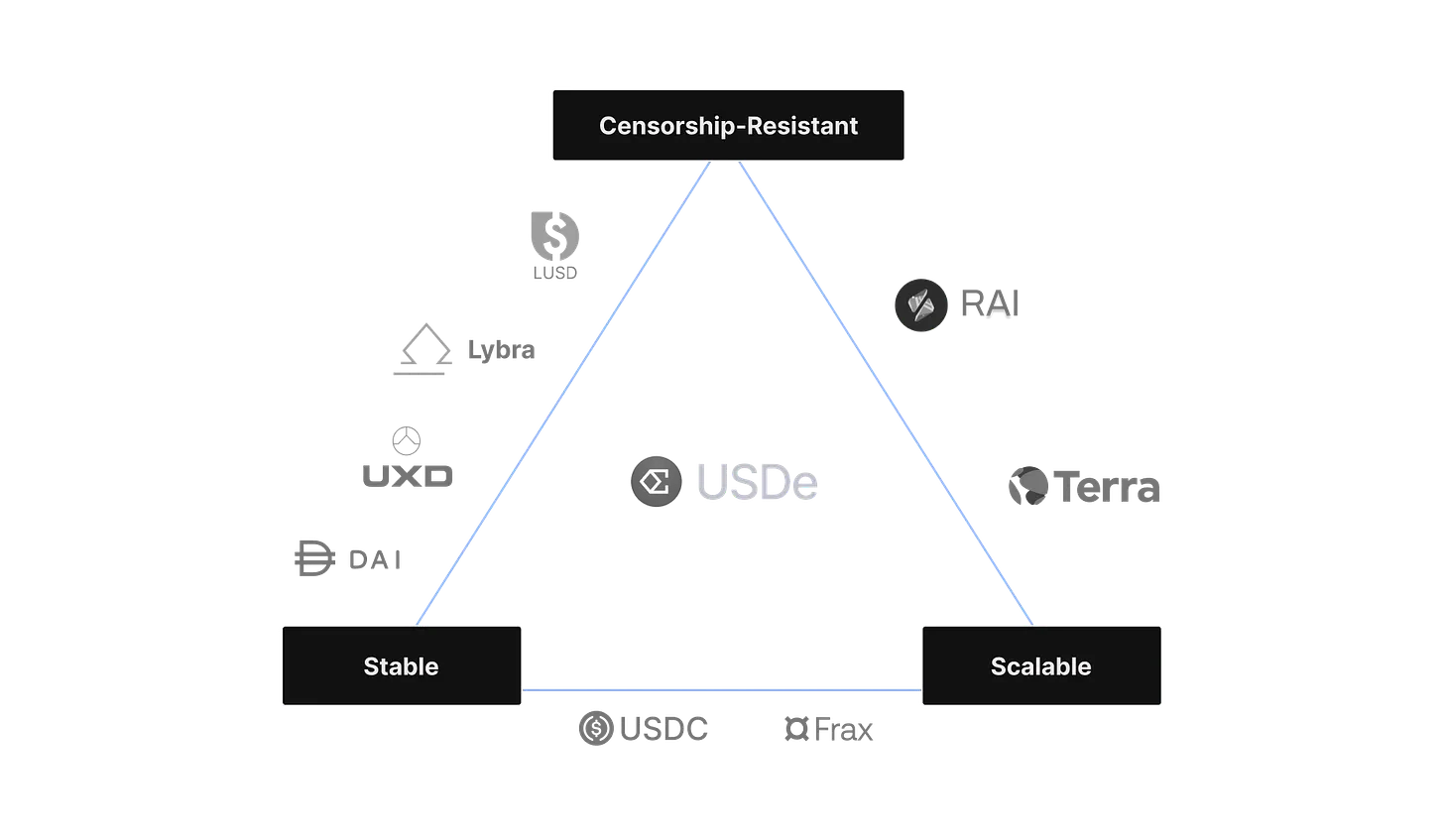

Ethena的合成美元USDe,將提供第一個審查抵抗力強、可擴展和穩定的加密原生貨幣解決方案,通過對抵押的以太坊進行delta對衝實現。

USDe將在鏈上完全透明地支持,並可在DeFi中自由組合。

USDe的掛鉤穩定性通過使用delta對衝衍生品頭寸對協議持有的抵押品進行對衝,以及通過鑄幣和贖回套利機制來確保穩定性。

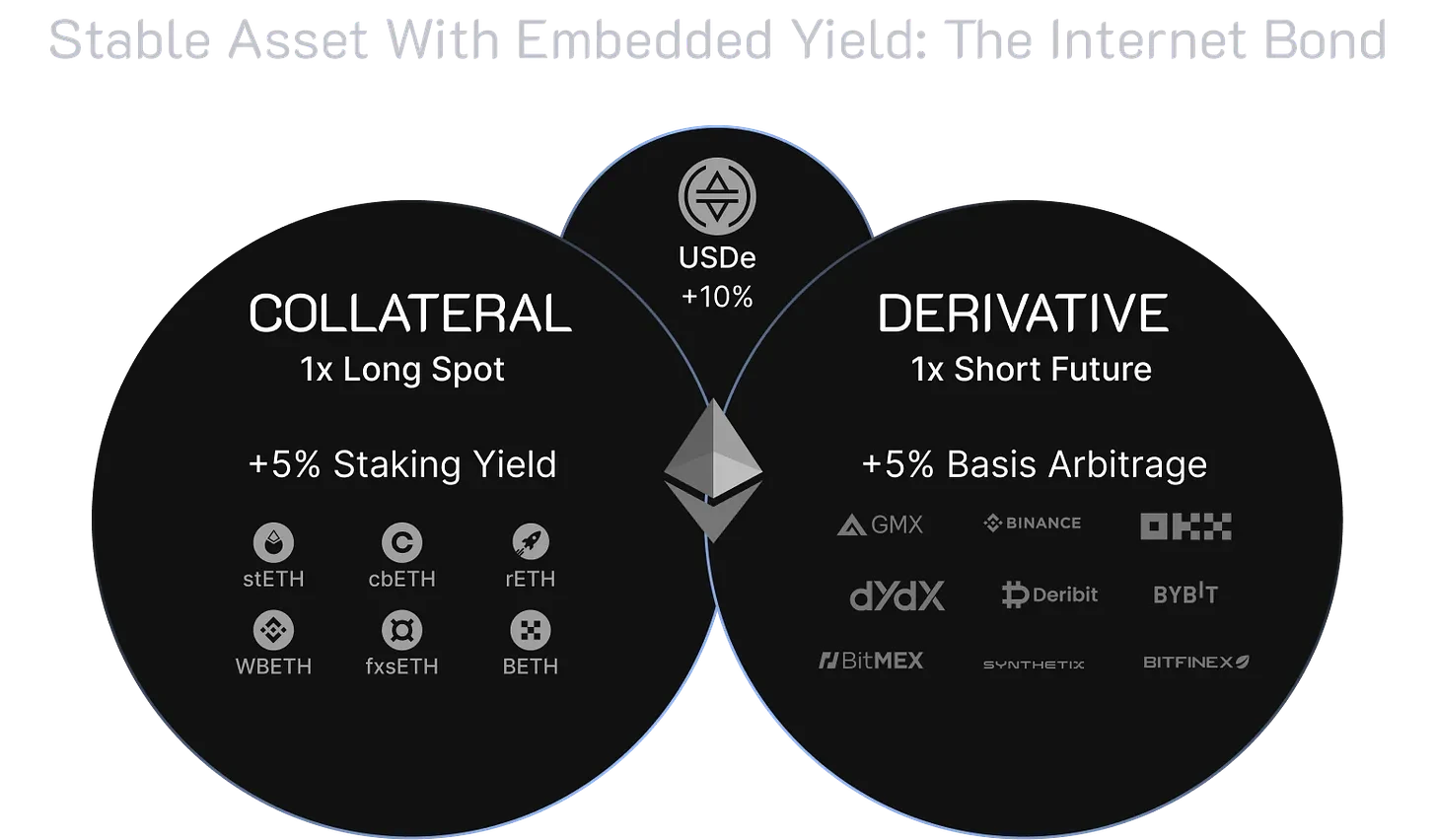

“互聯網債券”將結合來自質押以太坊的收益以及來自永續和期貨市場的融資和基差價差。

Ethena 的建立是爲了解決加密領域最大、最明顯的直接需求。DeFi試圖創建一個平行的金融系統,然而,穩定幣是最重要的金融工具,完全依賴於並受制於傳統銀行基礎設施。

爲什么穩定幣如此重要?

穩定幣是加密領域中單一最重要的工具。

所有主要的現貨和期貨市場交易對都以穩定幣對計價,超過90%的訂單簿交易和超過70%的鏈上結算以穩定幣計價。今年,穩定幣在鏈上結算超過 12 萬億美元,構成該領域 5 種最大資產中的 2 種,佔 DeFi 中 TVL 的 40% 以上,並且是迄今爲止在去中心化貨幣市場中最廣泛使用的資產。

中心化穩定幣,如USDC或USDT,提供穩定性和資本效率,但它們引入了:

受監管的銀行账戶中的債券抵押品存在不可對衝的托管風險,而這些账戶容易受到審查

對現有銀行基礎設施和特定國家不斷變化的法規的依賴

對於用戶來說,這是一種“無回報風險”,因爲發行人將收益內部化,同時將脫鉤的風險輸出給用戶

歷史上,去中心化穩定幣在可擴展性、機制設計和缺乏嵌入式收益方面遇到了一些問題。

“超額抵押穩定幣”在擴展性方面歷史上遇到了問題,因爲它們的增長不可避免地與以太坊鏈上槓杆需求的增長掛鉤。最近,一些穩定幣通過引入國庫來改善可擴展性,但以犧牲審查抵抗力爲代價

“算法穩定幣”面臨着與其機制設計相關的挑战,這些設計被發現本質上是脆弱和不穩定的。我們不認爲這些設計是可持續擴展的

“Delta中性合成美元(delta-neutral synthetic dollars)”由於嚴重依賴缺乏足夠流動性的去中心化交易場所而難以擴大規模

因此,USDe 具有以下優勢:

通過利用衍生品實現可擴展性,這允許USDe以資本效率擴展。由於質押的ETH可以通過等值的空頭頭寸完美對衝,合成美元只需要1:1的抵押

通過在發行後立即對轉移資產執行對衝來提供穩定性,確保了在所有市場條件下USDe背後的合成美元價值

通過將支持資產與銀行系統分離並將無信任的支持資產存儲在鏈上、透明、全天候可審計、程序化的托管账戶解決方案外的去中心化流動性場所中,來抵抗審查

Ethena Labs是如何工作的?

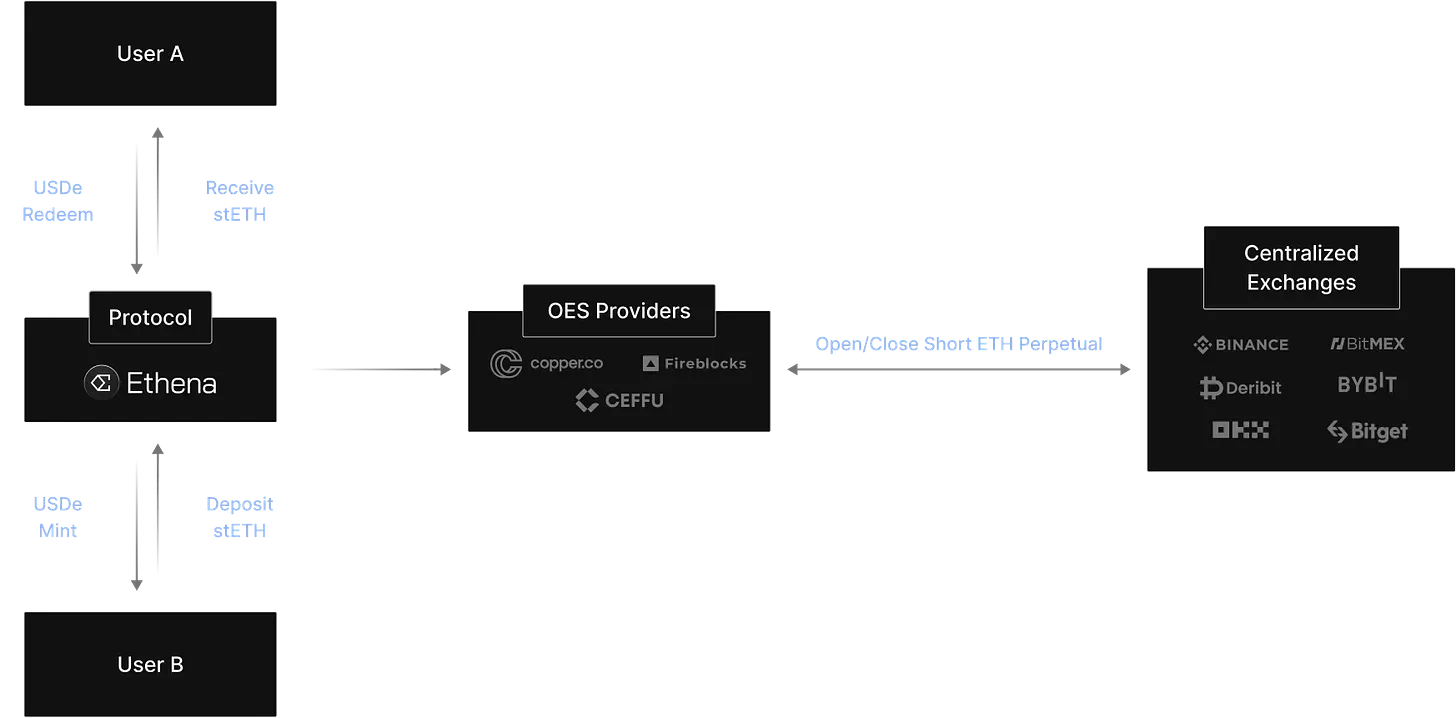

用戶存入約 100 美元的 stETH,並在扣除執行對衝的任何執行成本後,可自動收到約 100 美元的 USDe

Ethena Labs在衍生品交易所开設一個大致等同美元價值的空頭永續頭寸

收到的資產被轉移到一個“場外結算”提供商。支持資產保持在鏈上和場外服務器上,以最大限度地降低交易對手風險

Ethena Labs 將支持資產委托給衍生品交易所,但從未將托管權轉移給衍生品交易所,以保證金形式持有永久性對衝空頭頭寸

Ethena Labs 從存入的資產中產生兩個可持續的收益來源。

返回給合格用戶的收益來自於:

質押以太坊以獲得共識和執行層獎勵(3.5% APR)

來自delta對衝衍生品頭寸的融資和基差價差(5-20% APR)

來自質押以太坊的收益本質上是浮動的,以ETH計價。融資和基差價差收益可以是浮動的或固定的。

來自質押以太坊的收益本質上是浮動的,以ETH計價。融資和基差價差收益可以是浮動的或固定的。

歷史上,融資和基差價差由於加密貨幣槓杆的供需不匹配以及正基线融資(positive baseline funding)的存在而產生了正收益。

如果融資率在較長時間內持續爲負,以至於質押以太坊的收益無法覆蓋融資和基差價差成本,Ethena保險基金將承擔成本。

,您可以找到歷史收益。

一旦用戶用 USDe 換取 sUSDe,就可以开始累積協議收益,無需任何進一步的操作或費用。

用戶收到的sUSDe數量取決於存入了多少USDe以及何時存入。Ethena的sUSDe使用了與Rocketpool的rETH或Binance的WBETH相同的“代幣保險庫(Token Vault)”機制。

該協議不會出於任何目的再抵押、出借或以其他方式使用存入的 USDe。沒有進行任何此類行動的必要,因爲USDe背後的機制本身就創造了協議收益。

如果協議因融資或其他原因遭受損失,則 Ethena 的保險基金將承擔費用,而不是質押合約。

當用戶鑄造 USDe 時,Ethena Labs 會开立空頭頭寸

當用戶贖回 USDe 時,Ethena Labs 會平倉

Ethena Labs 通過在交易所平倉/开倉來實現未實現的盈虧

如果 USDe 在外部市場上的價值低於 Ethena Labs 的價值,用戶可以:

從Curve使用USDC以0.95的價格折價購买1USDe

在Curve池中以大於1.00的價格將USDe換成USDC

使用USDC在Curve上購买ETH

從而獲得利潤

風險是什么?

融資風險

“融資風險”與持續負融資利率的可能性有關。 Ethena 能夠從資金中獲得收益,但也可能需要支付資金(等於較低的協議收益)。

Ethena保險基金存在,並且會在 LST 資產(例如 stETH)與空頭永續頭寸的融資利率爲負時介入。這確保了支持USDe的抵押品不受影響。Ethena 不會將任何“負收益”傳遞給用 USDe 換取 sUSDe 的用戶。

將年化stETH收益和融資率值結合起來,只有10.8%的天數出現了負收益。與未結合stETH收益時約20.5%的天數產生負融資率相比,這一數字是積極的。

如果你還記得Anchor Protocol的收益率儲備金,Ethena保險基金將以類似的方式工作,在“負”日支持收益率。

清算風險

Ethena使用質押的以太坊現貨資產作爲對衝衍生品頭寸的抵押。Ethena使用質押的以太坊資產,如Lido的stETH,作爲CeFi交易所的空頭ETHUSD和ETHUSDT永續頭寸的抵押。因此,Ethena使用的資產stETH,與衍生品頭寸的標的資產ETH並不同。

ETH和stETH之間的價差必須擴大到65%,這在歷史上從未發生過,最大值是8%(在Shapella之前和2022年5月Luna去錨時),Ethena的頭寸才會开始逐步清算,並且Ethena將遭受實現損失。

通過與底層抵押資產的程序化delta中性對衝,$USDe掛鉤的穩定性得以自動實現。

爲了減輕上述風險情景導致的“清算風險”:

如果發生任何一種風險情況,Ethena 將系統地委托額外的抵押品,以改善我們對衝頭寸的保證金狀況

Ethena能夠臨時在交易所之間循環委托抵押,以支持特定情況

Ethena可以迅速部署保險基金,以支持交易所上的對衝頭寸

在極端情況發生時,如質押的以太坊資產的關鍵智能合約漏洞,Ethena將立即採取行動以保護抵押品價值。這包括關閉對衝衍生品以避免清算的風險,以及將受影響資產換成另一種資產。

托管風險

鑑於Ethena Labs依賴場外結算提供商解決方案來托管協議支持資產,因此存在對其運營能力的依賴。Ethena 能夠向交易所存款、取款以及委托給交易所。任何這些能力的不可用或降級將阻礙交易工作流程以及鑄幣/贖回USDe功能的可用性。

交易所失敗風險

Ethena Labs利用衍生品頭寸來抵消數字資產抵押的delta。這些衍生品頭寸在CeFi交易所如Binance、Bybit、Bitget、Deribit和Okx上交易。因此,如果交易所突然變得不可用,如FTX,Ethena將需要承擔後果。這是“交易所失敗風險”。

抵押風險

“抵押風險”在這裏指的是USDe的抵押資產(stETH)與永續期貨頭寸的標的資產(ETH)的不同。

目前,所有依賴 stETH(以及任何 ETH LST)的協議都接受這種流動性風險狀況。這意味着,如果用戶需要立即在外部市場進行交易,那么可以通過 Lido 解押的 stETH 數量可能會受到延遲,或者用戶可能不得不接受輕微的損失。

Ethena的批准用戶可以隨時按需兌換USDe爲stETH(或任何ETH LST),或請求替代資產,並利用Ethena訪問多個流動性池的能力。

由於在LST中發現關鍵的智能合約漏洞,可能會導致人們對 LST 的完整性失去信心。在這種情況下,用戶都可能會嘗試盡快取消抵押或將 LST 換成替代抵押品。這可能會導致 Lido 等協議的退出驗證器隊列過長,以及 DeFi 和 CeFi 交易所的流動性枯竭。

討論

這是一個相當技術性的討論。現在,讓我們看看爲什么這個產品有趣。

27.6%的穩定幣年化收益率

收益來源於將LSD $ETH作爲1倍ETH空頭倉位的抵押品

LSD $ETH 收益率 + 空頭 $ETH 資金費率 = $sUSDe 收益率

即將到來的空投(稱爲Ethena Shards),爲期3個月的活動,或當 $USDe 供應量達到 10 億美元時停止

提供流動性提供者(LP)+ 鎖定LP令牌 =20x 碎片/天

購买並持有$USDe = 5x 碎片/天

質押並持有$sUSDe = 1x 碎片/天

TVL正在快速增長:到目前爲止已達3億美元TVL

所有穩定幣池上限目前已滿(預計他們會提高上限,只是我的直覺判斷)

智能合約風險較低,但中心化風險較高(交易所上的資金),並且在牛市中表現最好,當人們利用槓杆(當每個人都想做空ETH時,不要期望資金費率爲正)

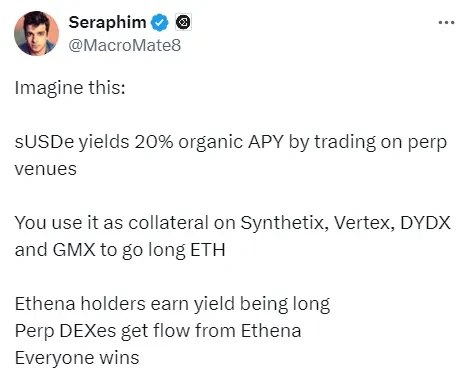

進一步來說,你很快就可以在DeFi中使用你的sUSDe,參見下面Ethena Labs增長負責人Seraphim的示例:

盡管如此,人們難以理解的一點是爲什么我們需要資金費率。

資金費率的設置是爲了確保資金機制將期貨市場價格與指數現貨價格對齊:每當對做多$ETH的需求過大時,$ETH永續價格 大於 $ETH現貨價格,這樣CEX需要一些方法來阻止人們進一步做多。

因此,資金費率是一種保持期貨市場價格與指數現貨價格動態平衡的方式。由於整個市場偏向做多,即多頭多於空頭,如果你做空$ETH,你就能從做多$ETH的人那裏獲得收益,以抵消過大的需求,將$ETH永續價格更緊密地回歸至$ETH現貨價格。

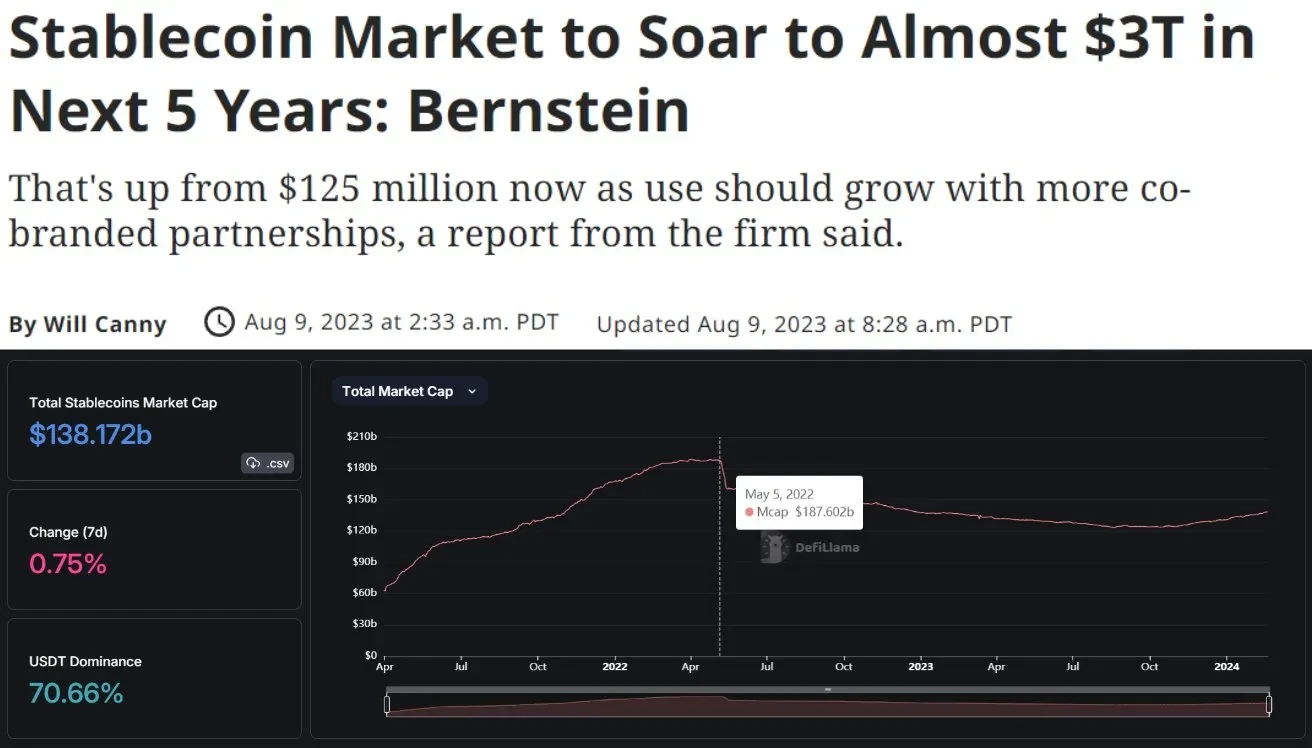

全球資產管理公司AllianceBernstein預測,到2028年,穩定幣市值將達到3萬億美元。如果我們審視今天的市場,穩定幣市值目前爲1380億美元,峰值爲1870億美元。這是一個2000%的潛在增長!

此外,Ethena已經從包括,,,,,等世界頂級投資者那裏獲得了1400萬美元的投資。值得注意的是,天使投資者包括,和

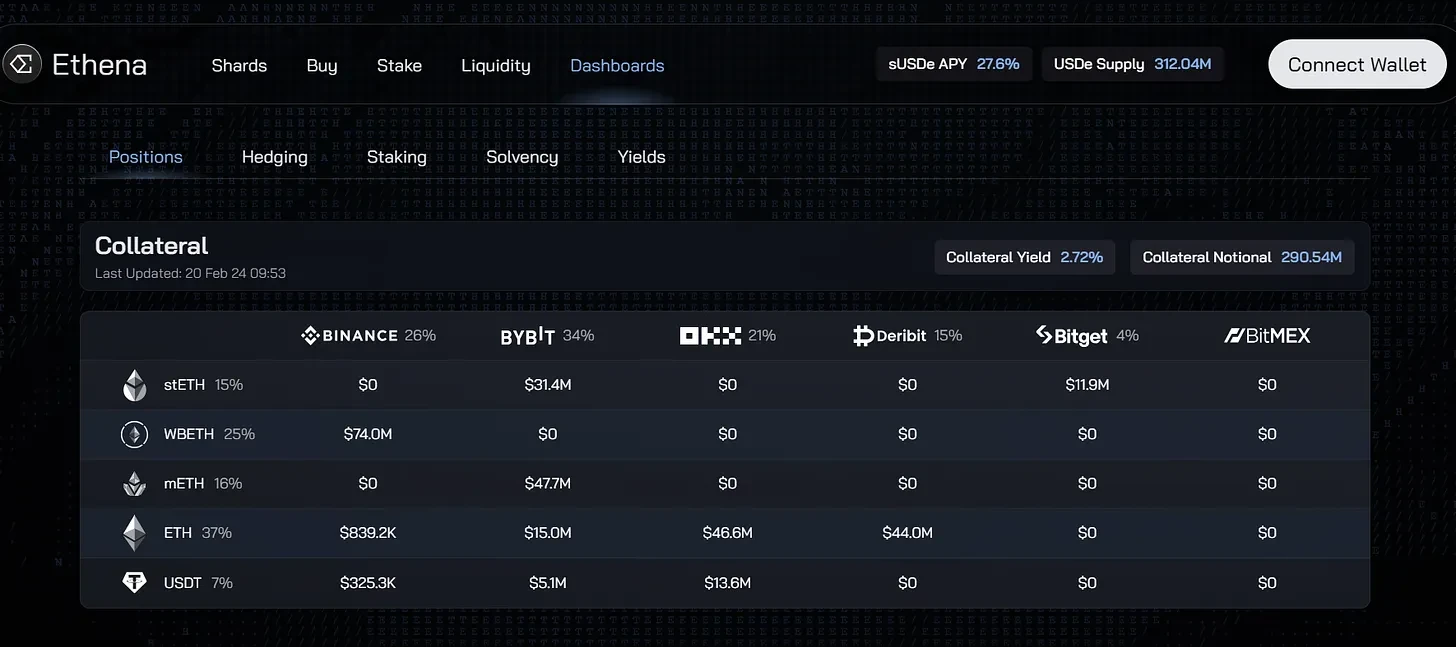

Ethena擁有一個非常好的儀表板,你可以在這裏監控,至少它在風險方面提供了一些心理安慰。

Ethena的缺點

簡單來說,它只是一個基差交易。當收益率反轉時,你开始虧損,而且穩定幣越大,虧損就越多。目前,做多$ETH的人支付給做空者收益。這種情況可以持續很長時間,尤其是在牛市中。但在某個時刻,收益率會反轉,人們會做空ETH並爲此獲得支付。突然間,Ethena必須承擔這個成本。他們有保險基金來暫時解決這個問題。但隨着sUSDe的收益率下降,我懷疑人們可能會想要提現。話雖如此,這並不是死亡螺旋。只是人們可能想要在其他地方尋找收益。

使用 stETH 作爲抵押品可以提供比負利率更高的安全邊際。這意味着Ethena只關心ETH資金費率比stETH收益更負的日子。然而,stETH的流動性對於錨定非常重要。USDe不能在沒有充足的stETH流動性的情況下擴展到1000億美元。

好的,在發生這種情況的情況下:

用戶兌換

保險基金可以用來覆蓋。根據Ethena的說法,每10億美元USDe可以使用2000萬美元生存下來,幾乎可以承受所有對資金費率的悲觀預測(Chaos Labs說每10億美元需要3300萬美元)。

這個項目最大的風險可能不是爆倉,而是誰會愿意將他們的錢鎖在一個沒有收益的代幣中,當你有“可信”的替代品時(我說“可信”只是指出像USDT或USDC這樣的林迪穩定幣,不是說這些更好,但因爲它們存在了一段時間,所以大多數人默認它們更可信)。

CEX和智能合約的對手方風險可能是最大的問題之一。根據的說法,長期風險是由於負利率不可避免地消耗掉保險基金,然後迫使緩慢脫鉤。

正如Cobie所指出的,人們可以自己進行這項交易。

例如,做空ETHUSDT並每8小時收取資金,做多stETH或mETH(以獲得更高的臨時收益)。沒有7天的質押隊列,你自己選擇風險。你需要自己重新平衡。

(Ethena的創始人)同意這一點,但指出“Ethena Labs並不是爲了省去你執行現金和套利交易的麻煩而創建的。令人興奮的是能夠將這種資產標記化,通過 DeFi 和 CeFi 使其具有極高的流動性,然後允許在其上構建新的有趣用例。將不同的貨幣樂高拼接在一起。”

無論如何,我喜歡這個項目。有些新東西總是有趣的。我可以看到永續dex實施他們的穩定幣,DeFi 協議想把它用作貨幣樂高,就像 EigenLayer 和再質押敘事所發生的那樣。

人們可能記得我曾經是Anchor Protocol的大粉絲,Ethena感覺是做事更健康的方式。個人不會太多使用這個協議,因爲我認爲在牛市中有更大的機會,而不是追求20%的年收益。不過,我們會追逐空投。

我不喜歡的另一件事是,從質押中贖回需要7天,從LP中贖回需要21天。如果可以立即解除質押,我會考慮在需要從市場休息的時期使用它,但在加密貨幣中等待7天是很長的時間。

話雖如此,他們可能會在幾個DeFi協議中實施sUSDe,這樣你就可以在交易/流動性質押等時賺取收益,當這些解決方案到位時,我會嘗試更多。

總的來說,對產品持正面態度,即使這篇文章可能總體上看起來有些負面。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。