作者:北海,PicWe Co-founder;來源:白露會客廳

比特幣現貨ETF被美國SEC批准,爲虛擬資產市場打开了新的大門。法規在不斷推動行業向有秩序有保障的方向發展,合規也成爲了2024年的重頭戲之一。誰能率先合規落地,在機構跑步入場的未來,才能搶得先機。

合規交易所也罷,獨立券商也罷,屬於他們的時代才剛剛开始。

白露會客廳今日薦讀:專研Web3券商代买服務的PicWe聯合創始人北海,關於合規交易所與Web3券商發展解讀。了解Web3行業現有問題,認清合規交易所和Web3券商的重要性,解讀後ETF時代Web3券商的定位和未來。

以下爲原文內容。

一部《繁花》劇,半部券商史。

Web3的人看繁花這部劇,都有很強共鳴。很多人在看劇時下意識的將“股票”換成了“Token”。90年代的中國股市和當下的加密貨幣市場如出一轍。時時都有人滾倉暴富或爆倉“立正”,天天都希望朋友賺錢又害怕“朋友开路虎”,月月都有讓人拍斷大腿的錯失自由機會。如今ETF已通過,Web3也將從“老八股”時代邁入大繁榮時代。

《繁花》中,“西康路101號”是爺叔寫給阿寶买股票的地方。中國工商銀行上海信托投資公司靜安證券交易部的別稱“西康路101號”。“合抱之木,生於毫末”。這裏是改革开放時期中國券商的起點。

那么我們不禁要問,哪裏是Web3的“西康路101號”。

一、爲什么Web3市場需要券商

傳統證券市場,普通交易者無法進入交易所,只能在券商(證券公司)設立的營業廳下單,由券商代理完成股票的實際交易。Web2時代,用戶無需到线下營業廳下單,可通過電子終端完成遠程下單操作。但普通交易者依舊無法在交易所直接下單,仍需要券商代用戶完成交易。這就是券商最基礎的作用“代买服務”。

Web3內的交易所(Exchange)沒有限制,任何用戶都可以直接在交易所中進行交易。那么Web3需要券商嗎?

傳統交易所很多採取會員制,證券交易所不以營利爲目的。由會員自治自律、互相約束,會員可以參與交易所的股票买賣與交割。

(一)Web3交易所的合規轉型

Web3交易所分爲兩種:中心化交易所(下稱Cex)和去中心化交易所(下稱Dex)。Dex的利潤來自於兩項:一是交易手續費,二是Dex的平台Token增值。而Cex除了這兩項收入,還有第三項收入即客損。客損是指用戶在交易所因交易而損失的金額。用戶在交易所下單,交易所需要同步幫用戶交易相應數量的Token,這是交易所的交易職能。至於Launchpad和其它業務,會隨着合規化轉型的推進,將不再是交易所的主營業務。

強總聯合交易所,寶總和麒麟會全部被埋。想象一下,如果《繁花》中的交易所股票不需要真實資金的买賣,只要強總一句話就可以漲跌,那么十個麒麟會也救不了寶總。

在現行交易所在實際操作中,會出現交易撮合和虛擬交易等情況。交易撮合是合理的,可以提升交易效率。但虛擬交易則風險很大。永續合約等金融衍生品原本是讓用戶相互對賭的虛擬交易。永續合約價格與現貨價格無需一致,各家交易所的同一個Token永續合約價格也可以不一致。但在賭注和“手牌”對交易所是透明的情況下,很多交易所會主動下場,操控虛擬交易價格,穩贏用戶。因此,我們經常可以看到被交易所插針爆倉的情況。比如孫哥去年上演的HT埋大戶事件。

有的Cex明明沒有足夠量的Token,卻提供相應的交易量。確實大部分用戶在交易所只是炒幣,但也會偶發用戶要提現的情況。一些小交易所會採取不允許“提幣”的措施,只允許數字上的买賣。而大交易所則會暫停“提幣”,用這個時間到鏈上或其它交易所購买足量的Token。但這個過程幣價的波動會讓交易所造成一定的損失。因此,所持有Token現貨的數量成爲Cex的核心競爭力。而交易所屯幣,又會進一步加劇Web3的流動性不足。

這些問題都是交易所合規之路的阻礙,未來,終將解決。

(二)加密貨幣整體流動性不足

加密貨幣市場總體體量依舊較小。目前,傳統金融市場依舊佔主導地位,體量遠非加密貨幣市場可比。以證券市場爲例,全球證券市場總市值約110萬億美元,其中美國證券市場總市值約45.5萬億美元,佔比約42.1%。而經歷去年11月到近期的大幅增長,加密貨幣市場總市值才剛剛恢復到1.59萬億美元的市值。總體量剛剛超過全球證券市場第16名的澳洲,離第15名的韓國證券市場,依舊有些許差距。

加密貨幣資產無法相互兌換。Token、NFT、銘文等資產採用的協議各不相同,如ERC-20、ERC-721、BRC-20等。不同協議的資產無法直接轉換,有的可以借助第三方工具完成swap,有的只能通過市場拍賣,用Token結算。

每條公鏈都在分割流動性。不同鏈上的Token,只能通過跨鏈橋轉移,既慢又不安全。於是大量公鏈內的資金都基本只在單一鏈中流動,每發一條新公鏈,在外部資金進入有限的情況下,都是在分割原本流動性就匱乏的加密貨幣市場。

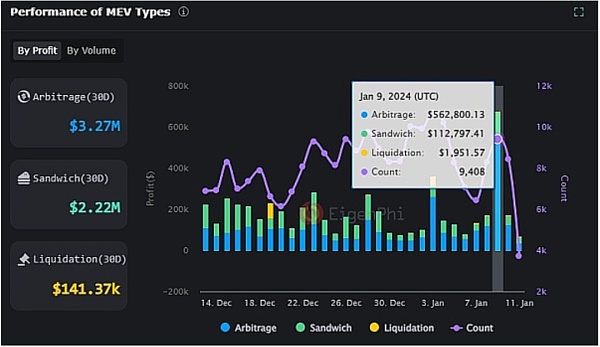

Dex的發展無法滿足日益增長用戶的需求。Dex局限於單一公鏈或者部分生態。對於普通用戶來說,相較於Cex,Dex的操作比較繁瑣,學習成本較高。而且鏈上交易存在被套利或者被“三明治攻擊”的風險,一旦操作不慎,容易造成大量損失。

2023年12月14日-2024年1月11日MEV分類別數據

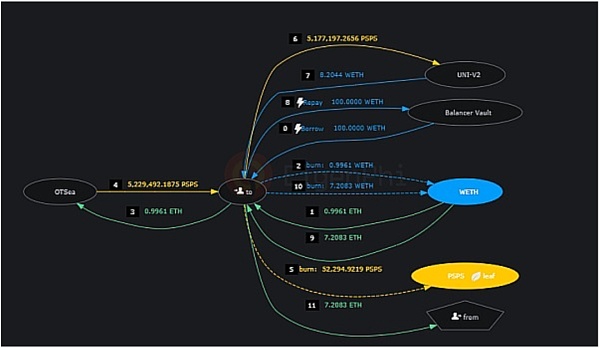

2024年1月10日套利案例,通過閃電貸用25U的成本賺取1.7萬U的利潤。

(三)用戶交易體驗有待提升

無法一鍵購买任意Token。很多人都有這樣的經歷,看到一個“財富密碼”,但卻不知道在哪裏买這個Token,有的甚至买的是假幣。很多Token只能在部分交易所买到,有的Token只能在鏈上买到。到今天,Web3依舊沒有一款產品讓用戶能夠买到任意的Token。即使使用鏈上工具,也只能在特定的生態中买到對應的Token,比如1inch在非EVM就毫無用武之地。

鏈上交易學習門檻太高。即使是圈裏的“老法師”對於“在哪兒买”“怎么买”也經常會出現困擾。每個生態和協議差異巨大,而且每條鏈爲了鎖定流動性,盡可能的不讓TVL流失,會人爲的制造障礙。很多異構鏈只支持自己生態的錢包,每條鏈也會建立自己的Defi生態。直接導致用戶無法用通用錢包+通用Dapp完成所有Token的交易。

二、後ETF時代Web3券商作用

(一)後ETF時代交易所的定位

ETF已經通過,未來Web3行業會越來越規範。Cex會逐漸回歸交易所(Exchange)的屬性,不太可能繼續“既當裁判員又當運動員”。未來合規Cex的收益會來自於四項:一是交易傭金;二是券商會員費;三是咨詢服務費;四是持幣和提幣費用。前三項和傳統交易所一致,第四項是Web3獨有的。

持幣和提幣費用將會是Web3交易所的重要收益。證券和Token從屬性和功能上都有較大區別,Token所具備的金融權益比證券更廣泛,使用場景也更多。證券交易中不會出現用戶要求“提走證券”,但是Web3世界中用戶經常會有提Token的需求,而持有大量Crypto是一筆不小的資金成本。未來會出現券商不持幣,由交易所代持的情況。提幣時,由券商發起,交易所轉給用戶。交易所收取券商一定的持幣費用,收取用戶一定的提幣服務費。

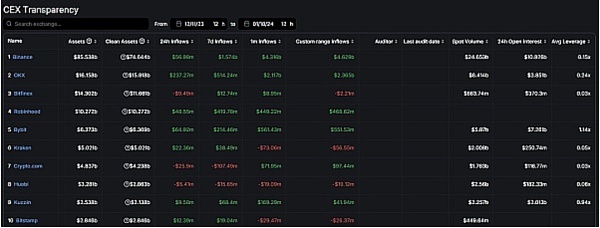

Cex持有資產情況

(二)Web3券商的定位

Web3券商提供五項服務:

一是代买服務。券商通過Web3基礎設施,打通Cex和Dex,實現一鍵买到任意Token,幫助用戶完成Token的交易。和證券一樣,用戶並不關心股票是誰提供的,只關心交易的便捷性。

二是咨詢服務。一方面是布道。券商需要給新用戶講解Web3基本知識,做好區塊鏈技術的宣傳工作。同時按照當地的政策法規,提供協助开戶、出入金等服務。另一方面是投資咨詢。提供Web3各類咨詢,輔助用戶找投資標的、做交易決策。

三是配資、金融衍生品服務。當交易所走向合規,永續合約和槓杆業務會從交易所轉移到券商。這樣可以有效的避免“裁判員親自下場”問題。而當項目和用戶需要資金支持時,券商手上的資金和券商在交易所處Token提現的授信將作爲首選。另外,目前跟單交易、鏈上監控等業務也會聚合在券商的服務中。

四是資產管理。Web3券商提供的不只是傳統的理財和基金產品,還可以提供鏈上挖礦,穩定幣質押借貸等鏈上獨有的產品。幫用戶實現資產的周期性穩定增值。

五是承銷、分銷和OTC業務。雖然Web3募資可以直接通過IDO和ICO的方式,但有券商背書,承銷、分銷會更有市場。而圈內每個月都有大量Token解鎖,OTC業務可以避免盤面價格波動。而OTC業務通過有信任基礎的券商,更容易促成交易。

三、Web3券商將成爲交易賽道的細分行業

無論是傳統金融市場還是加密貨幣市場,每次牛市啓動,首先爆發的就是交易賽道,而“牛市买券商”是共識。

目前Web3券商仍是一個新興賽道,但已經出現了一些項目。根據所提供服務種類細分爲幾個類別:

一是代买工具。Web3一直缺一款類似證券中的東方財富或同花順app,用戶只需一鍵下單就能买到任意股票。Web3未來會出現一系列代买工具,讓用戶無需學習鏈上操作或者也無需交易所注冊,就能买到任意Token。

目前可以提供這項服務的是PicWe平台。該平台基於AA錢包、聚合交易系統和SIS技術(基於閃電網絡的狀態存證服務),打通了Cex和Dex的流動性,用戶無需提供交易所API也無需在交易所注冊,PicWe平台的代买服務可以幫助用戶“一鍵买到任意Token”。而且用戶的資產全部在鏈上鎖定,十分安全。該平台Dapp和Tgbot已經上线,正在Beta測試階段。

二是資訊工具。ETF通過的消息讓ETH瞬間起飛10個點,而L2賽道和ETH相關概念(如ETC)更是爆漲接近20個點。先一步獲得資訊,在Web3意味着“更早上車”,成本更低、風險更小、收益更高。

全網最快的Web3鏈下數據情報系統當屬BubbleAI平台。結合團隊自研的AI大模型分析引擎,打造“All in One”的AIFi生態系統,將最難、最復雜的數據用最快、最簡單的方式賦能全球用戶。BubbleAI終端Beta版已經上线。其核心功能包括實時信號聚合、AI輿情分析、AI agent跟單、AI熱門板塊追蹤、AI策略bot。目前,BubbleAI平台正在开展白名單申請活動,申請人數已經超過2萬人。

三是金融衍生品。金融衍生品的種類繁多,而最接近券商服務的當屬跟單服務。跟單服務根據業務類型可以分爲DeFi挖礦、跟單交易(又細分爲Cex跟單和鏈上Smart Money跟蹤)和量化交易三種。其中DeFi挖礦類型,側重“套娃”或穩定幣,嚴格意義上,更偏Fi的類型。而跟單交易的體量較大,未來會是Web3券商服務主要部分。

券商跟單服務有一家值得關注。Logearn 是全球首家去中心化的自動跟投/跟單交易中間件,是聚合型的去中心化跟單交易平台。平台提供去中心化跟單SaaS 解決方案,徹底打通 CEX、DEX、錢包、社區等場景的跟單數據和流程,可以聚合行業所有跟單的流動性。讓用戶更方便的進入到Web3 來投資或者交易。

四是資管工具。一直以來,加密貨幣市場都保持着較高的收益率,而Web3資管項目也始終十分火爆。資管平台根據資產持有者的權限可分爲中心化、去中心化和半中心化三類,產品形態和技術路线各有不同。總體來說,Web3資管項目參差不齊,往往短時間內高收益的工具,在長周期內收益很低甚至虧損,只有經歷過一輪周期市場檢驗的項目,才是優秀的資管項目。

Enzyme項目誕生於2017年,管理者可以在Enzyme構建自己的投資組合,投資人可以選擇特定的投資經理進行投資。V2版本上线後,支持近200種資產,有1300多種投資組合,管理着近17億美元的鏈上資產。但由於這個圈子用戶更喜歡短期高額收益,Enzyme雖然是去中心化資管賽道的龍頭項目,依舊體量較小。這一輪牛市或許會出現半中心化的鏈上優質資管項目。

五是承銷、分銷和OTC業務平台。以Amber爲代表的平台可以提供非加密貨幣市場用戶購买加密資產的渠道。但目前暫未發現基於智能合約的OTC業務平台,幫助項目方在非二級市場完成Token的交易。

2024年1月11日標志着Web3進入新紀元。未來Web3合規交易所和券商將攜手打造更加便利的交易基礎設施,引入大量圈外用戶持有加密資產,提供更有溫度的交易服務,聚合整個加密貨幣市場的流動性,提升區塊鏈的世界性共識,共同迎接Web3的繁花。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。