撰文:鏈研社

本文爲《預判比特幣現貨 ETF 通過時間以及牛市啓動時間》、《比特幣現貨 ETF 通過會發生什么?大牛市會來嗎?》ETF 系列內容合集。

內容比較長爲方便大家閱讀我把結論放在最前面,建議收藏轉發以便在未來的半年我們可以一同見證比特幣現貨 ETF 通過的歷史進程。

一、預判 ETF 通過時間以及牛市啓動時間

牛市劇本預測

參考上一輪灰度信托通過的時間我認爲目前最可能的劇本是:

- 2024 年 1 月通過比特幣現貨 ETF 申請 ( 美聯儲不再加息或者市場沒有加息預期 );

- 2024 年 4 月比特幣現貨 ETF 开始生效 ( 比特幣減半前,有助於吸納資金 );

- 2024 年 7 月比特幣牛市正式啓動 ( 經歷減半後的調整和貨幣寬松預期在市場兌現 );

- 2024 年 9 月美聯儲开始進入降息周期,實行貨幣寬松政策。( 降息預期一旦釋放風險市場會立即兌現,提前 1~2 個月,我們可以參考 GDP>CPI 這一先決指標 )。

爲什么判斷牛市正式啓動會在 7 月附近,不是在比特幣現貨 ETF 生效的時候,是因爲往往在減半後 2-3 個月我們都會經歷一波調整,不是立即啓動,綜合目前宏觀市場預期降息的周期把時間定在 7 月。

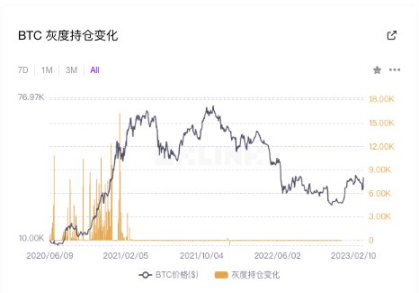

回顧 20 年牛市起點:灰度 GBTC 信托通過歷程

- 2019 年 11 月: 灰度向 SEC 提交 GBTC 信托基金注冊申請;

- 2020 年 1 月: 灰度 GBTC 信托經 SEC 批准注冊通過,成爲首個符合美國證券交易委員會標准的數字資產工具;

- 2020 年 4 月: 灰度比特幣信托 GBTC 正式生效,規模快速擴張,三箭也是接助 GBTC 的套利才迅速壯大;

- 2020 年光灰度一輪牛市給幣圈帶來了約 100 億美金以上的增量資金,總市場的增量資金可能在千億級別。

GBTC 二級市場溢價率一度高達 30% 以上,灰度 2021 年 2 月之後就沒有繼續增持 BTC。

而之前灰度持倉 654,885 枚 BTC, 估計成本爲 89.31 億美元, 平均成本僅約 1.37 萬美元。

本輪牛市可能的起點和增量的資金

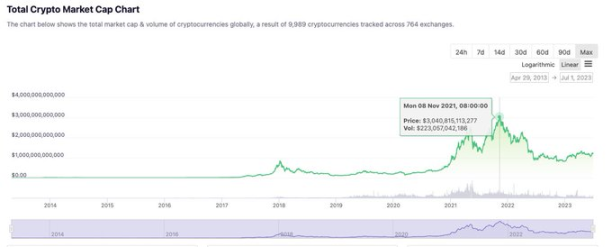

20 年灰度用 100 億美金給市場帶來了約千億級別增量資金,21 年加密市場總市值最高 3 萬億對比 19 年千億出頭翻了約 30 倍。

假如按照同樣的牛市再走一遍,流入資金要在千億以上才能看到,貝萊德申請比特幣 ETF 通過看做是下輪牛市的必要條件,需要等 ETF 真正通過需要半年左右時間 ( 灰度是 19 年 11 月申請,20 年 4 月生效,20 年 5 月比特幣減半 )。

那么光 ETF 增量資金就會超過灰度現有的資金規模 ($255 億 ),但是這還不夠真正要想有大牛市的另一個必要條件是市場有足夠的貨幣流動性,在比特幣現貨 ETF 通過後預計將給加密市場帶來千億美金流動性,總市值的增加至少也是萬億級別,那么總市值也將會超過世界上市值最高的公司 ( 目前是蘋果 )

綜上下輪牛市起點的 3 個必要條件

- SEC 通過現貨 BTC ETF

- 下一次比特幣減半

- 貨幣寬松,市場流動性過剩

再最後對比特幣現貨 ETF 通過做一個總結

- 2024 年 1 月通過比特幣現貨 ETF 申請 ( 美聯儲不再加息 )

- 2024 年 4 月开始生效 ( 比特幣減半前 )

- 2024 年 7 月比特幣牛市正式啓動 ( 經歷減半後的調整和貨幣寬松預期在市場兌現 )

- 2024 年 9 月美聯儲开始進入降息周期,實行貨幣寬松政策。( 降息預期一旦釋放風險市場會立即兌現,提前 1~2 個月,我們可以參考 GDP>CPI 這一先決指標 )

- 比特幣現貨 ETF 的通過會給市場帶來千億美金的流動性

二、ETF 通過會發生什么?大牛市會來嗎?

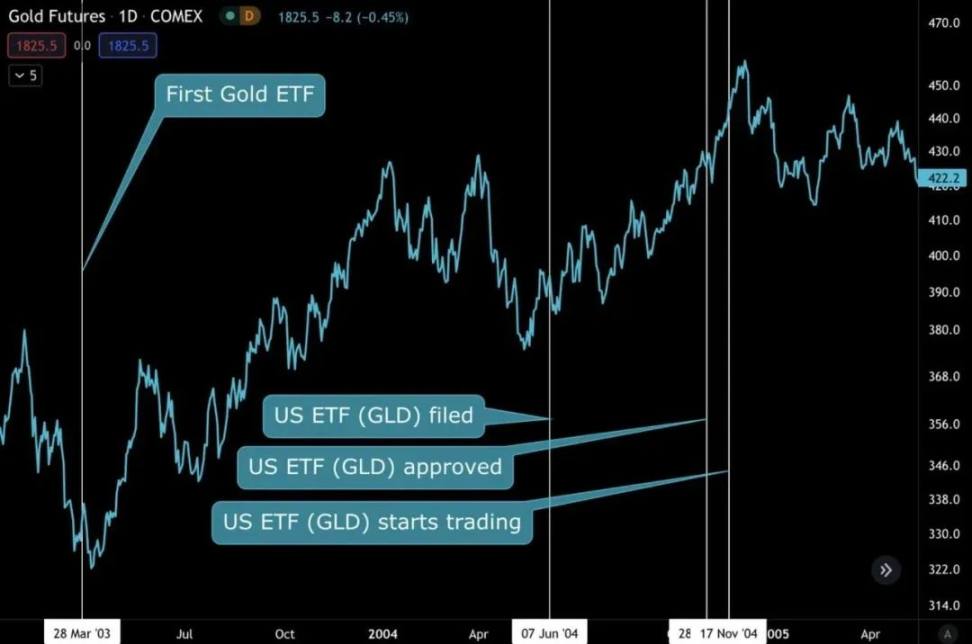

我參考了美國歷史上黃金 ETF 通過的歷程判斷比特幣現貨 ETF 如果通過的話會發生什么得到了以下幾個結論(僅供參考)

1.比特幣現貨 ETF 批准通過前市場有持續預期可視爲利好

2.比特幣現貨 ETF 批准通過之後仍會有小幅衝刺

3.比特幣現貨 ETF 开始交易後不久,衝頂後會出現較大跌幅,甚至跌破 ETF 通過前的價格

接下來是理性分析,大牛市會因比特幣現貨 ETF 通過就來嗎?

如果比特幣現貨 ETF 現在通過,整體分析下來我覺得並不算好消息。因爲通過更多是影響市場情緒推動場內資金影響價格,由於世界經濟仍未恢復,貨幣政策又處於極度緊縮狀態,資金還是很難持續流入。當然維持高位震蕩是有可能的,時間卻難以持久,不能期望幣圈能有獨立行情,這種概率很小很小。另外對於熊市出這樣重磅利好實在是太虧了,在牛市出能漲 100%,熊市可能就 30% 了,近期看看美股表現吧,美股跌的話那基本沒戲了。綜合目前信息來看我不認爲比特幣現貨 ETF 的通過會直接开啓大牛市

回看黃金 ETF 的通過歷程

- 2003 年 3 月,澳大利亞开設了世界上第一只黃金 ETF

- 2004 年 10 月,SEC 批准通過美國第一個黃金 ETF GLD

- 2004 年 11 月,美國黃金 ETF GLD 正式生效,开始交易

當時的經濟環境和貨幣政策

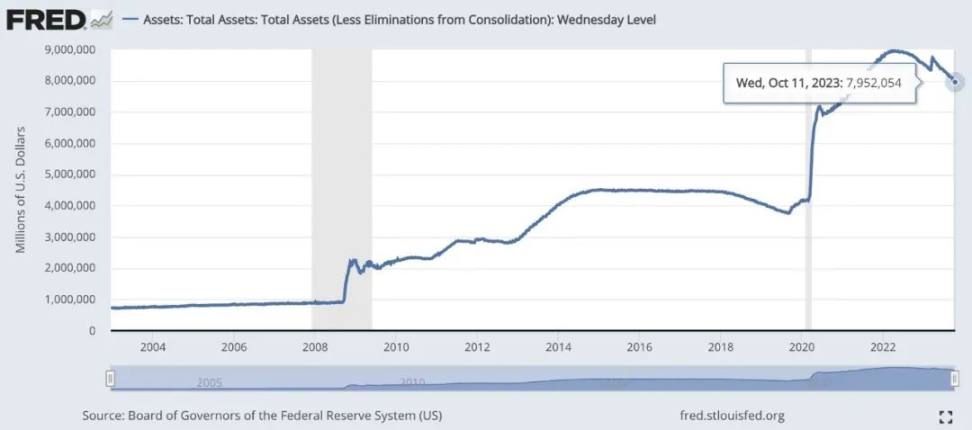

經濟環境:在 2004 年,美國的宏觀經濟環境相對穩定。當時,美國國內生產總值(GDP)呈現增長趨勢,失業率相對較低,通貨膨脹率適中。雖然有一些經濟挑战,但美國經濟並不處於危機狀態。

貨幣政策:在 2004 年,美聯儲實行的貨幣政策相對寬松。美聯儲逐漸加息 (2004 年從 1% 加息至 1.75%),但短期利率仍然相對較低。在寬松貨幣政策下爲黃金的表現創造了支持,因爲黃金通常被視爲一種對衝通貨膨脹和貨幣貶值的避險資產。

通過前後黃金的歷史表現

- 黃金在第一只黃金 ETF 通過後出現了大幅上漲一直持續到美國 ETF 开始交易

- 美國黃金 ETF GLD 在 SEC 批准通過之後繼續小幅衝刺

- 美國黃金 ETF 开始交易後不久,在之後兩個月市場下跌約 9%,跌破 ETF 通過時的價格

黃金 ETF 的通過讓更多的交易者可以通過 ETF 進行投資,而無需保管金屬、和托管在銀行,在之後的幾年有更多資金進入了這個市場,2008 年的金融危機更是將黃金推升到了 1000 美金

比特幣現貨 ETF 的歷史進程

- 2021 年 2 月,世界第一個比特幣 ETF 在加拿大通過,BTC 在後續兩個月衝刺高點 65000 後开始下跌,期間經歷了 519 事件

- 2021 年 10 月,美國首只比特幣期貨 ETF 上市,隨後一個月多衝刺 69000 後,开始了一年的陰跌

- 2023 年 7 月,全球最大的資產管理公司之一貝萊德(BlackRock)开始申請比特幣現貨 ETF,當月到達 31800 高點,隨後开始下跌

目前比特幣 ETF 的申請情況借用了 Odaily@OdailyChina 的圖來說明

目前經濟環境和貨幣政策

- 經濟環境:2023 年美國的宏觀經濟並不穩定,年初經歷了銀行危機。通貨膨脹率偏高,美國 GDP 增長疲軟未完全擺脫衰退趨勢,失業率相對較低,長短債利率倒掛,面臨經濟挑战,盡管美聯儲想要軟着陸,不過還沒擺脫危機狀態。

- 貨幣政策:2023 年美聯儲實行的加息縮表處於貨幣緊縮狀態。爲了控制通脹實行了極其激進的加息政策,美聯儲利率到了 5.25%,仍未停止加息但已近尾聲。市場預期降息在 2024 年的 9 月

比特幣現貨 ETF 的通過會讓數千萬新投資者交易者可以通過 ETF 進行投資,也進一步增加比特幣的合法性,在之後一定有更多資金進入了這個市場。

小結

上篇文章中提到,下輪牛市起點的 3 個必要條件:

1.SEC 通過現貨 BTC ETF

2.下一次比特幣減半

3.貨幣寬松,市場流動性過剩

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。