BitSmiley 除了提供以 BTC 超額抵押形式提供兼容 BRC20 的 bitRC20 格式穩定幣之外,還提供基於 BRC20 的點對點借貸,以及搭建在借貸之上的保險和 CDS 衍生品,並已與多家 BTC Layer2 建立合作關系,爲其提供穩定幣與 Defi 生態產品。

一、火熱的 BTC 生態與缺失的基礎設施

最近以 Ordi 爲代表的比特幣銘文生態顯然進入一個火爆期,鏈上的 Gas 經常被「某不知名」銘文打到 300 多,一筆交易要幾十美金,達到了當年 ETH Defi Summer 時的擁堵程度。

然而與 20 年 Defi Summer 不同的是,當時 ETH Defi 生態是由相對成熟的 Defi 基礎設施引領的,穩定幣賽道的 MakerDAO,借貸的 Compound/AAVE,Dex 的 Uniswap 都是 18–19 年便已成立的項目。當前的 BTC 生態,除了資產發行之外,整體生態仍舊處於一個「莽荒期」,除了 Unisat 爲 BRC20 用戶提供了錢包,市場等基礎服務之外,像是 Dex,借貸,穩定幣等傳統 Defi 三大件基本都是缺失的,更不用提衍生品之類的高級玩法。而其他各類 XXRC20 協議甚至連錢包和交易市場的基礎設施都還在探索和建設中。此外,與各大 Alt Layer1+Layer2 承載了 Defi Summer 時期 ETH 高昂 Gas 導致的價值溢出一樣,BTC Layer2 這個概念進入了人們的視野,我們在 BTC 生態需要更快更便宜的 Layer2+完善的 Defi 基礎設施。

二、BitUSD—基於 BTC 的超額抵押 bitRC20 格式穩定幣

BitUSD 穩定幣是 BitSmiley 最爲核心的組件,首發於 BitSmiley 最先合作的 BTC Layer2 上,隨後逐步拓展到其他 BTC Layer2

BitUSD 整體的超額抵押機制與 MakerDAO 類似,熟悉 Defi 的一定不會陌生,在此簡單描述一下

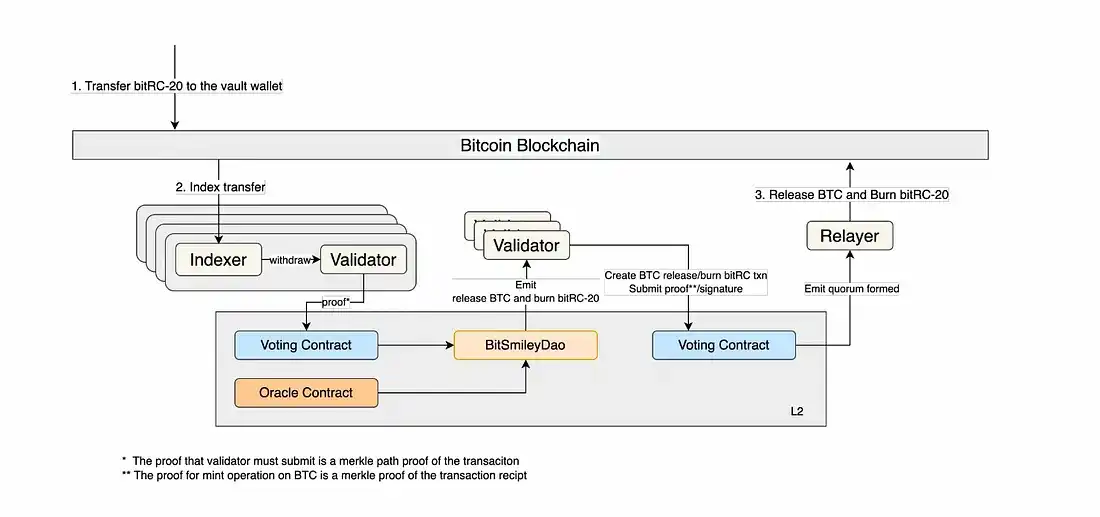

鑄幣層面用戶抵押 BTC(既可以使用合作 Layer2 上的 Wrap BTC,也可以使用 BitSmiley 自己的官方橋把 BTC 橋接進來)至 BitSmileyDAO,然後 mint 出 bitUSD

贖回則是一個反向的機制

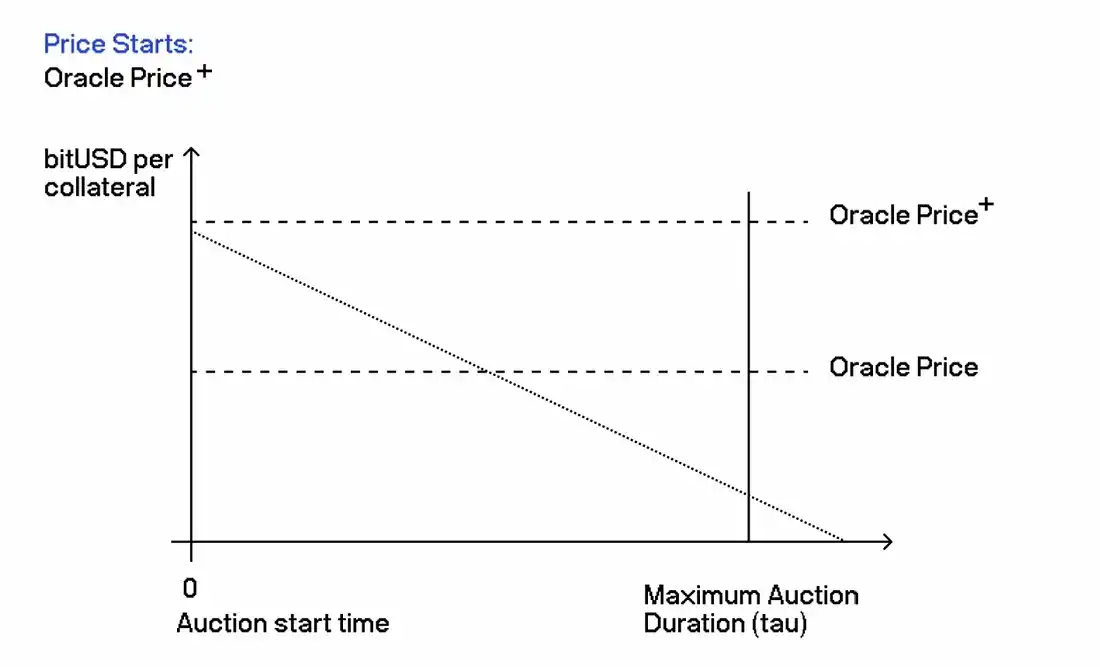

清算方面同樣採用了 MakerDAO 最新的清算 2.0 機制,使用荷蘭拍模式,當 LTV(Loan to Vaule)低於設定的閾值時,啓動清算過程

兩個值得強調的點如下

- 一是清算的最後一棒—在 MakerDAO 的設計裏,當因爲市場劇烈波動等各種原因出現資不抵債(壞账)時,Maker 代幣持有人會成爲最後的守護者,MakerDAO 會增發 MKR 來償還壞账,相當於變相稀釋 MKR 持有人的利益。而 BitSmiley 則是將未來平台的收入作爲債務進行英式拍賣,未來平台扣除基本運營費用的盈利,會優先償還債權人

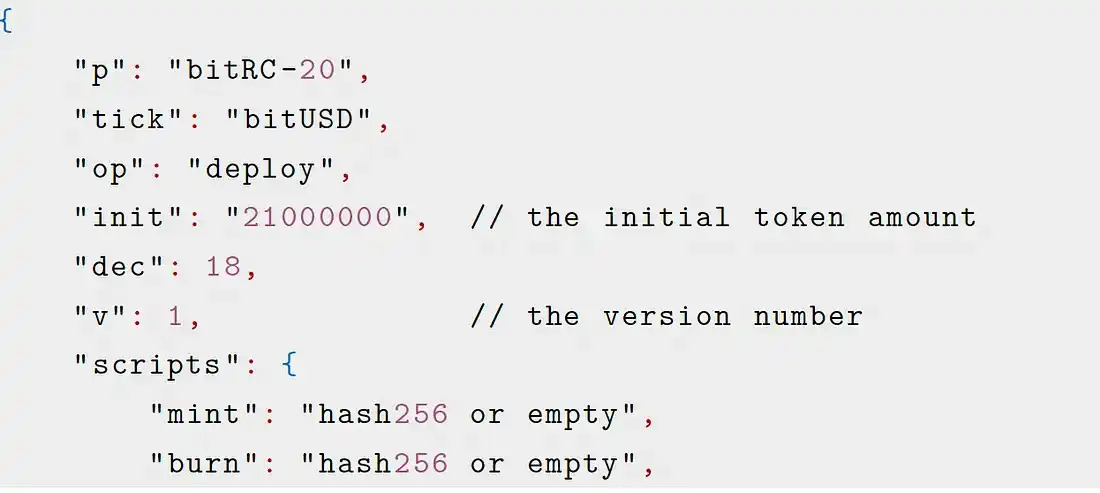

- 二是 BitUSD 的格式,會是以一種兼容 BRC20 的 bitRC20 銘文形態出現

因爲 BRC20 格式的銘文需要在部署前制定總量,不符合數量時刻動態調整的穩定幣,所以 BitSmiley 選擇使用一種新的,既向後兼容 BRC20,又支持訪問控制和升級的新銘文格式- bitRC20。在有了版本號與 Burn 操作之後,整個「穩定幣銘文」的靈活性便符合了系統的需要。

三、後續的 Defi 產品—借貸,保險,CDS

除了核心的穩定幣之外,BitSmiley 還量身打造了適合 BTC 技術特點的 Defi 產品,以自身穩定幣支持的點對點借貸爲基礎,疊加了保險與 CDS 這種高級衍生品,賦予 BTC Defi 新的玩法

1 基於 bitRC20 的點對點原生借貸 -

衆所周知,因爲不支持智能合約,基於 BTC 來做類似 AAVE 或是 Compound 這樣的點對池借貸是難以實現的

未來,團隊還計劃上线貸款分割與訂單合並的功能,把相似的點對點訂單聚合匹配,從而「模擬」出一個類似「組對組」的借貸模式,大幅提高資金利用率與 TVL,追上 ETH 上點對池的資本效率

·保險 -

基於 BTC 的原生借貸有一個比較棘手問題,那就是清算機制

ETH 那邊像是 Compound 或是 AAVE,清算由預言機支持,然而在 BTC 這邊,相對於 ETH12S 的區塊時間,10 分鐘的 BTC 區塊時間導致清算很難復制 ETH 的清算模式,第一分鐘觸發的清算過程可能到了第 10 分鐘已然無效。基於此,BitBitSmiley 設計了一種替代方案,即無清算的借貸保險。當抵押品 BTC 價格下跌時,貸方有權利「強制」購买保險

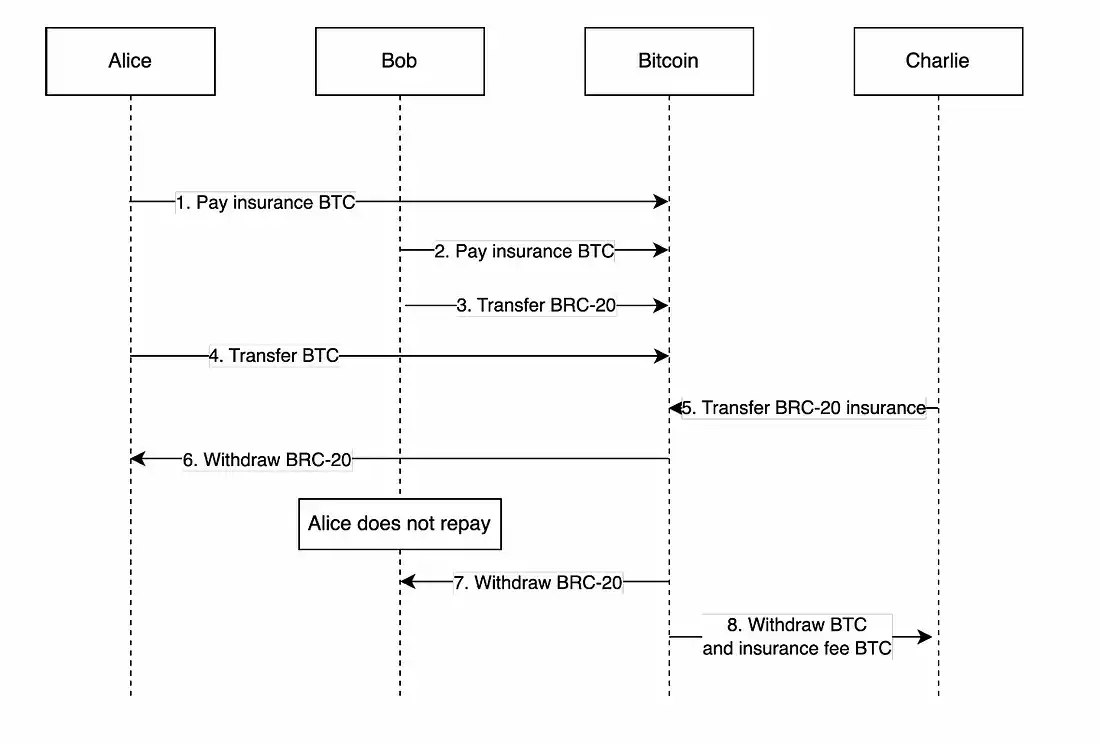

在此引入了一個保險賣方 Charlie(Alice 與 Bob 是借貸雙方)

保險的定價模型使用保險業常見的極值理論和 T-Copula,團隊在這方面有着極其豐富的經驗,團隊中的成員在資本定價理論以及金融數學方面有着較爲扎實的功底,並參加過傳統金融衍生品以及 DeFi 衍生品定價的應用項目,同時平台獨創的「黑盒購买機制」(Black Box Purchase Mechanism)也將會增加保險的定價效率以及成交量。

·CDS -

熟悉 08 年金融危機的老鐵肯定對 CDS(信用違約掉期)這種高級衍生品不陌生,當然錯不在 CDS 這種衍生品工具,而是房子賣給了太多本沒有購房資格的买家導致

CDS(信用違約掉期)在傳統金融衍生品中扮演了重要角色,其特性能夠幫助投資者進行更爲高效的風險管理、信用評估、套利交易以及增加市場流動性和定價效率,但在 ETH DeFi 生態中一直沒有出現 CDS 這種進階衍生品的原因在於,ETH 借貸生態一直都是點對池模型,而 CDS 則是建立在點對點模型之上的。BitBitSmiley 的這套原生 BTC 點對點借貸,反而更適合 CDS 這種衍生品的發展。(可將上面兩段替換成這一段)

CDS 可以把具有相似風險和特徵的多項貸款打包,形成一個 CDS 資產組合,這樣基於點對點貸款的 CDS 既能確保擔保人的資金安全,又具備了衍生品的投機屬性。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。