一、核心觀點

除了Tether和USDC之外,我們還看到了許多鏈上穩定幣的湧現,這體現了DeFi領域對不同穩定幣類型(抵押、借貸、套娃)的需求。這些新興穩定幣的創新點包括多樣化的抵押物、抵押物清算機制和回饋社區的收益機制,它們的成功取決於流動性的保持、吸引大型DeFi協議的接入等因素。

盡管鏈上穩定幣不斷湧現,但超過90%的市值仍然集中在中心化穩定幣上。隨着監管話語的加強以及央行數字貨幣發行的趨勢,中心化穩定幣再次成爲焦點。一些創業公司嘗試利用高美債收益率來挑战Tether和USDC的主導地位,但中心化穩定幣的長期發展更多地需要與傳統金融機構和監管部門合作。這包括合規的托管方、資金注入和獲得虛擬資產交易許可證。

要創建下一個像USDC和USDT這樣的超級穩定幣,筆者認爲至少需要滿足以下四個關鍵條件,以充分發揮中心化和去中心化穩定幣的優勢:

1.以美元爲基礎的穩定幣:美元具有廣泛的全球接受度,並且其支撐資產具有廣泛的適用性。

2.全球監管認可和牌照:超級穩定幣需要從一开始就在全球市場布局,並獲得主要地區監管機構的認可和全球牌照。

3.創新的金融屬性:超級穩定幣應該具備創新的金融屬性,如收益分配機制,以建立社區支持和持續增長。

4.融入DeFi生態系統:超級穩定幣需要成爲DeFi協議中的默認貨幣,以確保其在DeFi領域的廣泛使用。

總之,穩定幣市場在加密貨幣生態系統中扮演着至關重要的角色,並且預計將繼續發展和擴大。要成功創建下一個超級穩定幣,需要滿足一系列DeFi玩法優勢,並與傳統金融機構和監管部門建立合作關系。

二:穩定幣分類

去中心化穩定幣

爲了解決中心化穩定幣的問題,去中心化穩定幣引入了創新解決方案。這些新穩定幣是基於區塊鏈協議構建,因此更安全和透明。例如,Curve的crvUSD、Aave的GHO以及Dopex的dpxUSDSD都是基於鏈上協議的穩定幣,它們不依賴於中央機構,減少了中央機構本身的財務風險和管理風險。去中心化穩定幣可以分爲兩個大類:

1.超額抵押型穩定幣(Overcollateralized Stablecoins):

抵押型穩定幣是去中心化穩定幣中最常見的類型,其資產支持通常來自其他加密貨幣,如以太坊或比特幣,以維持其價值穩定。例如,MakerDAO的DAI以太坊作爲抵押支持。目前最新的趨勢是將抵押物從傳統的中心化穩定幣和大型傳統數字貨幣變成更廣泛的數字貨幣,或進行多層嵌套,以增加流動性並提供更多應用場景。例如,Curve的crvUSD中最大的抵押物是steth,而Ethena的穩定幣也基於以太坊和LST。

優點:抵押型穩定幣使得去中心化穩定幣不僅僅是支付工具,還成爲了更廣泛的數字資產管理和投資工具,爲用戶提供更多選擇和靈活性。

缺點:抵押型穩定幣的挑战在於過多的抵押品可能會降低資產利用率,尤其是當抵押物是以太坊等價格波動較大的貨幣時,由於風險較高而可能會引發強制平倉。

2.算法型穩定幣(Algorithmic Stablecoins):

算法型穩定幣是最去中心化的穩定幣類型之一,它們利用市場需求和供給來維持自身的固定價格,而無需實際抵押物支持。這些穩定幣使用算法和智能合約來自動管理供應量以保持價格穩定。舉例來說,Ampleforth是一種基於算法的穩定幣,旨在保持其價格接近1美元。它採用了一種稱爲彈性供應機制的方法,根據市場需求自動調整供應量以平衡價格。當價格高於1美元時,供應量增加,而價格低於1美元時,供應量減少。

此外,還有一些混合型算法穩定幣,它們結合了算法和法幣儲備。例如,Frax是一種基於算法的穩定幣,旨在保持價格接近1美元。它採用了混合穩定幣機制,其中一部分由法幣儲備支持,另一部分通過算法管理供應量以維持價格穩定。

優點:算法穩定幣本身的去中心化,提供了最佳前景。與其他解決方案相比,穩定幣具有可擴展性的基本優勢。基於算法的穩定幣使用透明且可驗證的代碼,這使得它們對建立信任具有吸引力。

缺點:對市場敏感,當市場對算法穩定幣的需求下降時,其價格會低於目標價值,最後導致市場崩盤的風險,同時由於算法穩定幣的運行依賴於智能合約和社區共識,因此可能存在治理風險,例如代碼缺陷、黑客攻擊、人爲操縱或利益衝突等。

中心化穩定幣

中心化穩定幣通常有法幣做抵押,法幣抵押在鏈下銀行账戶中,作爲鏈上通證的儲備金。它解決了虛擬資產的價值錨定問題,將數字資產與實物資產(如美元或黃金)掛鉤,穩定其價值。同時,解決了虛擬資產在監管環境下的存取問題,爲用戶提供更可靠的數字資產存儲和交易方式。中心化穩定幣市場仍然佔據90%以上的市場份額。

目前,除了美元和英鎊外,許多中心化穩定幣項目的抵押資產是美國國債。這意味着用戶持有鏈上代幣等同於持有傳統市場底層的美國國債。美國國債通常由機構托管,確保可以贖回,而將其代幣化提高了底層金融資產的流動性。此外,它還爲DeFi組件提供了互動機會,例如槓杆交易和借貸。這使項目能夠以零成本的方式從加密用戶手中獲得美元資金,用於購买美國國債,並直接受益於國債收益率。

然而,中心化穩定幣也存在一些缺陷

1.財務和監管風險: 中心化穩定幣通常依賴中央機構發行和管理,因此存在着發行方的財務風險和監管風險。如果發行方面臨財務問題或受到監管制裁,穩定幣的價值和可用性可能受到影響。

2.有限應用領域: 中心化穩定幣的主要應用領域主要局限在支付領域,缺乏多樣性和創新。

三:穩定幣市場近期火爆的原因

1. 美債收益率走高,高於DeFi協議的收益率

國債利率飆升,導致TradFi收益遠遠DeFi收益。 目前,穩定幣的總市值達到了1300億美元,相當於美國國債的第16大持有者,其年化收益率達到了5%或更高。然而,在DeFi生態中,如Aave和Compound等借貸平台,用戶將穩定幣出借給其他用戶以獲取利息,貸款收益率約爲3%左右,而Uniswap等去中心化交易平台的自動做市商(AMM)提供了約2%的收益。這種情況反映了國債價格下跌利率上漲使得一些投資者傾向於在傳統金融市場中尋找更高的收益,而在DeFi中可能會面臨較低的收益率。

2. 市場湧出新的穩定幣類型的項目,通過給予生態參與者一定的利潤分成提升自身的市場份額

目前,大多數中心化穩定幣的利潤主要流向了其發行方和相關投資者。例如,USDC將一部分利潤分給了其投資人Coinbase,這使得在Coinbase上存儲USDC的用戶可以獲得高達5%的年化利率,從而吸引更多用戶。市場上已經出現了一些創新項目,即收益分配不僅限於投資者,還擴展到了生態參與者。

3. 支付類型的公司在逐漸切入穩定幣市場

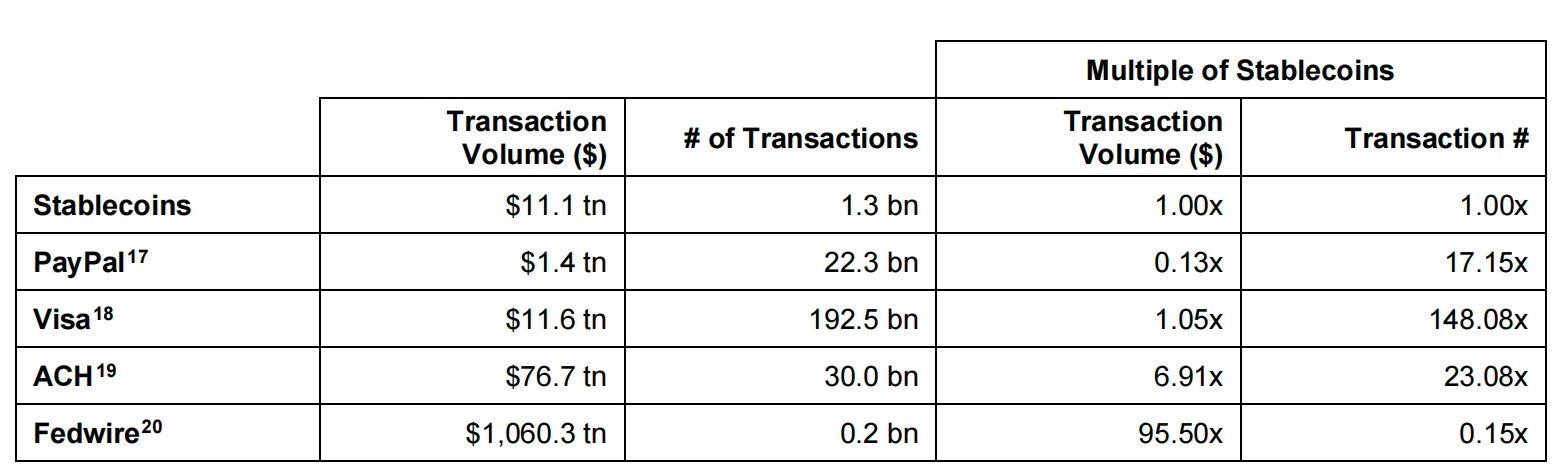

根據Brevan Howard的研報,2022年穩定幣的鏈上結算資金量達到11.1萬億美元,這一數字遠超PayPal的1.4萬億美元,與Visa的11.6萬億美元相當。這突顯了穩定幣在支付領域的巨大潛力,尤其是在提供高效鏈上結算系統方面。穩定幣的應用可以幫助項目方對衝因美債收益率下降帶來的營收風險。此外,在支付和銀行體系不健全的發展中國家,穩定幣的應用尤爲重要,能夠滿足這些地區對於高效、低成本支付解決方案的需求。因此,穩定幣在全球金融生態系統中扮演着越來越重要的角色,特別是在促進金融包容性和經濟增長方面。

Source:The Relentless Rise of Stablecoins, Brevan Howard Digital 2023

多家專注於資金流動(Money Movement Rails)的公司正在進入穩定幣市場,其中包括像PayPal和Visa這樣的知名公司。PYUSD是PayPal與Paxos合作推出的一種穩定幣,它由美元存款、短期國債和類似於現金的等價物支持。這種穩定幣可以在PayPal的應用程序中兌換,並且可以與其他加密貨幣以及美國最受歡迎的支付應用Venmo進行互通。

PYUSD的設計使其可以隨時通過PayPal進行兌換,從而爲PayPal的4.31億用戶提供了一個穩固的進入Web3世界的基礎。截至目前,PYUSD的流通量達到了約1.1446億美元,排名第十四,佔總穩定幣市場流通量的0.1%。這個數字相對較低,遠低於市場上其他的中心化穩定幣以及由信托托管公司Paxos和First Digital鑄造的中心化穩定幣,如USDP和FDUSD。

PYUSD的推出對於Web3的大規模採用具有潛在的重要意義。作爲一種由知名金融科技公司推出的穩定幣,它有潛力吸引數百萬用戶進入加密貨幣領域,這對於推動加密貨幣的普及和接受度是一大步。PYUSD結合了傳統金融服務的便利性和加密貨幣的創新性,可能會成爲未來數字貨幣和支付領域的關鍵產品。

四:生態參與者對穩定幣項目的影響

1. 交易所

在目前的高國債收益率環境下(>5%),根據2023上半年的財報,USDC貢獻了Coinbase上半年接近一半的營收,大約爲3.99億美金。Tether每年可以輕松獲得30億美元的利潤。

A. 交易所和穩定幣發行商的緊密合作帶來營收

Coinbase在2023年上半年的財報顯示,它的相當一部分收入來自與Circle籤訂的收益分配協議。到2023年第三季度末,Coinbase平台上USDC的余額達到了25億美元,高於第二季度末的18億美元。Circle和Coinbase通過Centre Consortium共同管理USDC,並根據USDC的持有量分配收入。2023年8月,Coinbase Ventures購买了Circle的少數股權,加深了合作關系。

此外,Circle也在積極擴展其Web2業務,將USDC作爲跨境結算的關鍵媒介。2023年9月,Visa宣布已將Circle的USDC穩定幣結算功能擴展到Solana鏈,以提升跨境支付的速度,Visa成爲首批大規模使用Solana進行結算的公司之一,這也促進了Solana代幣價格的短期上漲。

市場觀察顯示,USDT主要用於中心化交易所的衍生品交易,而USDC在Web3 DApps中的使用更加頻繁,多個穩定幣/RWA協議支持將USDC作爲結算工具。對交易所來說,選擇值得信賴的穩定幣發行方非常重要。傳統機構如BNY Mellon等具有更高的公信力。同時,像Tether和Circle這樣的加密原生的頭部穩定幣發行商,由於違約成本非常高,影響範圍較大,違約動機相對較低。

B. 穩定幣支付的潛力給交易所和發行商帶來流量

從長遠來看,穩定幣最有潛力的應用場景在於支付領域,尤其是跨境支付。穩定幣發行商可以通過與Web2支付企業合作,將穩定幣融入用戶的支付流程中,特別是在跨境支付應用中。

PayPal在Web2領域的影響力是顯而易見的。截至2023年第四季度,全球共有433萬活躍散戶账戶和3500萬活躍商家账戶使用PayPal。PayPal支持使用PYUSD進行結算,商家也可以購买、持有和發送PYUSD。PayPal、Venmo和Xoom平台的用戶可以在應用中購买、接收和發送PYUSD,其中Venmo在美國的用戶約有8000萬,全球PayPal用戶約有3.2億。目前,PYUSD僅支持PayPal的美國账戶,因爲PayPal擁有貨幣傳輸許可證。考慮到其強大的Web2用戶群和使用場景,PYUSD未來仍有增長潛力。然而,需要注意的是,PYUSD的風險在於其發行商Paxos可能會因監管壓力而停止發行或凍結PYUSD資產。

對Web3用戶而言,PYUSD的影響力有限。PYUSD已在多家交易所上线,截至2023年11月中旬,累計流通量達到約1.589億美元,在全球穩定幣項目中排名第13,市場份額約爲0.15%。考慮到其中心化特性和發行商Paxos的風險,如果沒有額外激勵,用戶可能缺乏轉向使用PYUSD的動力。除非PYUSD與生態中的交易所建立某種利益關聯,通過交易所的支持在Web3用戶中擴展其使用。

2. 公鏈:

表:主流公鏈頭部穩定幣項目TVL排名

Source:DefiLlama, 2023 November

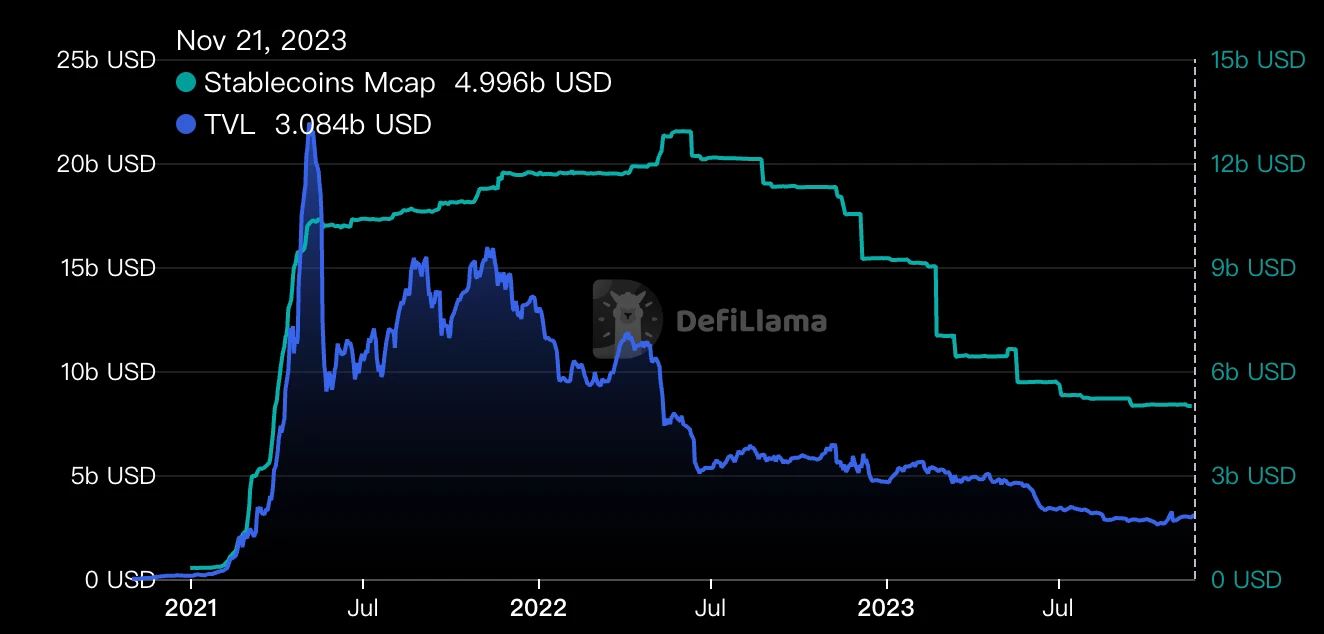

A. BUSD對BSC TVL的影響

BUSD支持6條公鏈,主要流通在以太坊和BSC,累計市值已下降到2B。BSC鏈上穩定幣市值的下降主要來自於BUSD穩定幣市值的下降。截至本報告發布前夕,2023年11月29日Binance發布表示將會移除BUSD並將其完全兌換爲FDUSD。

公鏈原生穩定幣對於公鏈生態的TVL和生態發展有重要影響。穩定幣下降了44%,相應的協議中TVL鎖倉量下降了66%。由其可見,穩定幣市值下降對BSC生態建設有一定的影響。

伴隨BUSD退出Binance交易所系穩定幣籃子,Binance對FDUSD生態的扶持力度也在加大。在其Launchpool以及Earn業務中,均佔有不低的比重。

Source:DefiLlama, 2023 November

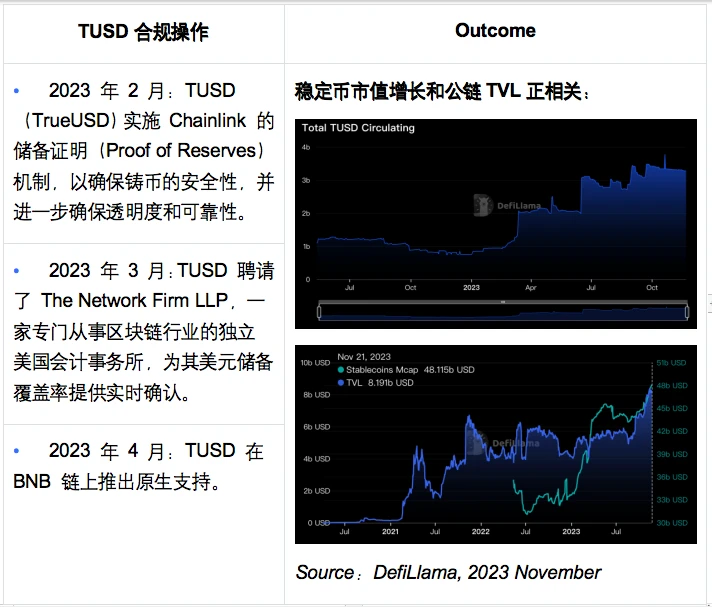

B. TUSD對Tron生態的影響

2023年2月之後TUSD經過一系列操作後TUSD的市值從1B左右上升到2-3B。

表:TUSD一系列合規操作

C. USDC和公鏈

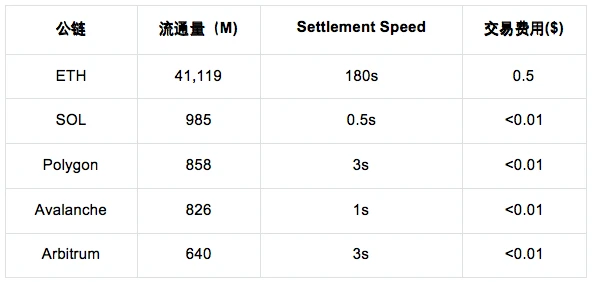

USDC累計共發行在15+公鏈上,TVL排名前三的爲ETH,Solana和Polygon。USDC在尋求拓展其應用場景,主要爲Payment,尤其是Cross-border Payment的場景。

表:USDC在不同公鏈的TVL分布

Source:State of the USDC Economy, Circle Annual Report, 2023

USDC> Solana:最近,Visa宣布與Circle合作,計劃使用Circle的USDC在Solana區塊鏈上作爲鏈上結算工具。這一合作是傳統金融服務與加密貨幣技術融合的重要步驟,旨在提供更快速、成本更低的跨境支付解決方案。選擇Solana區塊鏈是因爲其高吞吐量和低交易成本,適合處理大量小額支付。這一創新的支付方法預計將對全球支付領域產生顯著影響,尤其是在加速跨境交易處理方面。

USDC > Polygon:2023年10月Circle宣布支持原生USDC發行在polygon Pos主網;Polygon生態主流協議AAVE,Compound,Curve,QuickSwap以及Uniswap等表示將會投入开發人員支持原生USDC;此外 Circle表示預計2023年底實現CCTP對Polygon PoS Bridge的集成進而實現跨鏈互操作。

USDC> Sei: 2023年11月中旬,Circle战略投資Sei Network,支持鏈上原生USDC,官宣中表示Sei的性能相較於Sui,Solana,Aptos比更優,TTF爲s。

D. Dapp發行穩定幣和公鏈

頭部DeFi協議發行的穩定幣對公鏈的影響力是一個值得觀察的領域。以Curve和AAVE爲例,它們在穩定幣領域的動作對整個加密貨幣市場和區塊鏈技術的應用都有着重要意義。

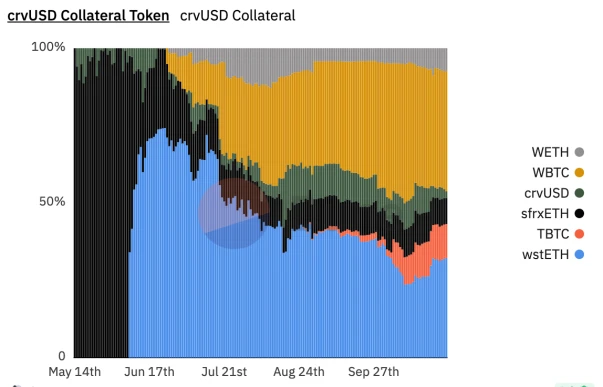

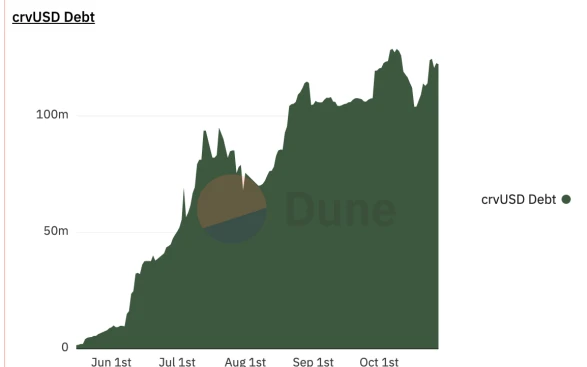

Curve在2023年5月發行的crvUSD穩定幣,是一個利用穩定幣作爲媒介實現鏈上資產抵押借貸的協議。該協議支持用戶使用一系列加密資產(例如ETH、WETH、wstETH、WBTC等)作爲抵押物來鑄造crvUSD。特別是在2023年6月後,支持WBTC作爲抵押物大大推動了crvUSD的增長。截至2023年11月,抵押物的規模超過了1億美元。

2023年5月,Curve的大部分抵押品爲FRAX的sfrxETH,但隨後支持了Lido的wstETH以及BitGo發行的WBTC,這些新支持的抵押物迅速佔據了市場的大部分份額。這表明Curve對於支持哪些代幣作爲抵押品擁有巨大的影響力。Curve的這一策略不僅擴展了其在DeFi領域的影響力,也可能對公鏈上的資產流動性和穩定幣的使用方式產生深遠影響。

此類頭部DeFi協議的舉措顯示了DeFi領域的創新性和動態性,同時也突顯了這些協議在加密貨幣生態系統中的重要角色。隨着更多DeFi協議參與到穩定幣的發行和管理中,我們可以預期這將對公鏈的使用、加密貨幣的流通性以及整個市場的穩定性帶來新的變化和挑战。

crvUSD抵押物

crvUSD TVL

Source:https://dune.com/Marcov/crvusd, 2023 November

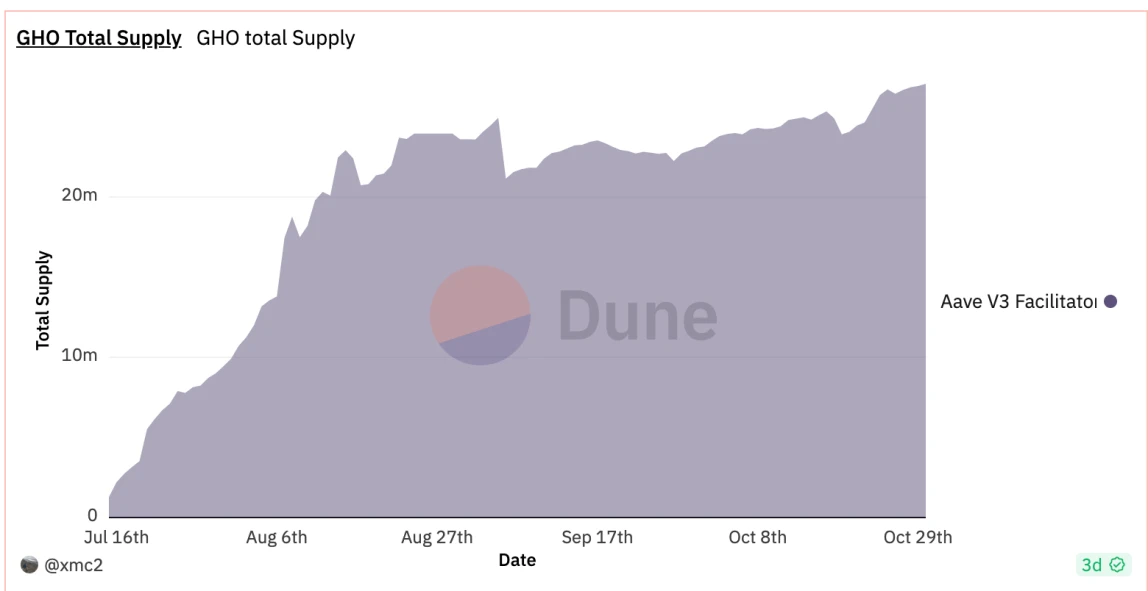

Aave作爲最大的借貸協議,TVL有5.64b,推出的GHO是超額抵押的穩定幣,所以Aave v3 protocol支持的token均可作爲抵押品,該抵押品在借貸協議中仍繼續產生revenue。7月上线以來的TVL累計20m+。

Source:Dune Analytics, 2023 November

3. 穩定幣發行商

目前大部分穩定幣項目的底層資產主要爲美元以及T-bills等流動性較強的短期資產,底層資產default的風險幾乎爲0。穩定幣發行商這一中心化機構需要確保用戶購买和退出的通道順暢,最大的風險在於用戶退出過程中,該發行商不兌付,則該生態會趨向瓦解。

要尋找到可信任的穩定幣發行商對於生態參與者來說是個重要的話題。梳理加密貨幣生態系統和傳統金融市場系統來看,加密原生的托管服務商以及Tradfi的托管服務商,銀行,資管平台等金融機構有絕對的公信力,例如Fireblocks,Bitgo以及BNY Mellon,BlackRock等更適合作爲穩定幣發行方。

可借鑑ETF資產的管理方式,多方通過“監控共享協議”來保證資金存儲和流動提取的公开性和透明度也會提升一定的公信力。此外配合第三方鏈上審計以及鏈上數據追蹤平台例如OKLink等共同監督資金安全。

4. 監管機構:

美國關於加密貨幣的監管框架尚未正式出台,在此之前,根據,如果數字資產根據 1933 年《證券法》和 1934 年《證券交易法》規定的四部分測試屬於“投資合同”,則該資產被視爲“證券”。美國證券交易委員會 (SEC) 於 2017 年首次將Howey測試(用來判斷某特定交易是否屬於證券的法律測試)應用於數字資產,盡管 2019 年框架列出了 SEC 在確定數字資產是否爲證券時可能考慮的許多非決定性因素,但 SEC 主席加裏·根斯勒 (Gary Gensler) 在 2022 年 4 月表示,他認爲幾乎所有數字資產都是證券。

美國國會中的部分參議員正在爲數字資產創建廣泛的監管框架,並計劃賦予商品期貨交易委員會(CFTC)大部分監督責任。2023年4月,第一份關於支付穩定幣的監管法案出台,該法案在2023年7月進行了修訂。這表明目前尚無特定的穩定幣監管框架出台。但是,穩定幣發行方必須遵守現有的監管和法律規定,例如必須滿足金融犯罪執法網絡(FinCEN)的反洗錢和客戶身份驗證(KYC)等要求,並且需要獲得各州的貨幣交易許可證。但法案並未明確指出誰是聯邦支付穩定幣監管機構。

美國證券交易委員會(SEC)對中心化穩定幣項目的監管方式引起了行業的一些討論。SEC所採用的“通過執法進行監管”策略在某些圈內人士看來有待商榷。例如,2023年6月,SEC指導Paxos暫停發行BUSD,並將其分類爲一種證券。針對這種做法,Circle公司就其穩定幣USDC的用途進行了辯解,強調USDC主要用於支付,而不是作爲投資工具,因此不應屬於SEC的監管範疇。此外,2023年11月,PayPal發行的穩定幣PYUSD也受到了SEC的關注。SEC主席Gary Gensler在2023年4月《紐約雜志》的一次採訪中提到,大多數加密貨幣可能會被視爲證券,從而受到相應的監管。美國穩定幣市場的監管前景仍然不明朗,行業對此持續關注。

在當前的監管環境下,穩定幣發行商確實面臨着一系列挑战和機遇。遵循最佳做法,包括努力獲取各州政府頒發的加密貨幣牌照,尤其是“Money Transmitter License”和紐約州的“BitLicense”,對於穩定幣發行商來說至關重要。

Paxos已經取得了紐約州的BitLicense和其他州的Money Transmitter License,這爲其提供了合規經營的基礎。這些許可證不僅確保了公司在嚴格的法律框架下運作,還增強了客戶對其業務的信任。對於未來穩定幣的發展,如果重點放在與傳統金融系統的互操作性、真實資產(Real World Assets, RWA)支持以及長期可持續發展上,那么能夠迅速獲得這些牌照和監管批准的公司將具有競爭優勢。這種策略可能會使新興公司有機會挑战像Circle這樣在市場上佔據主導地位的公司。

此外,美國國稅局(IRS)將數字資產定義爲財產,並將其納入稅收體系,這對穩定幣發行商和整個加密貨幣行業來說都是重要的考量因素。加密貨幣交易的稅務合規性是一個關鍵領域,且隨着市場的發展和監管的加強,這個領域可能會持續變化和發展。

因此,穩定幣發行商不僅需要關注現有的監管要求,還需要緊密關注未來可能出現的新規定和變化,以確保其業務能夠順應市場和監管的變動。

在美國之外,Mica(市場加密資產)法案,特別針對歐盟成員國,提出了一系列關於穩定幣和相關加密資產的明確規定,對加密貨幣行業產生了重要影響。該法案不支持基於算法的穩定幣,並禁止穩定幣產生收益,認爲產生收益的代幣應被歸類爲證券。這對中心化穩定幣的監管提出了挑战,因爲這類穩定幣背後的底層資產可能產生收益。若收益歸屬於用戶,穩定幣與貨幣市場基金類似,更可能被視爲證券。因此,新發行的基於代幣化的項目通常被視爲證券類型的資產。業界爲了遵守這些規定,通常與交易所、支付服務處理商、錢包及各種DeFi協議合作,通過非直接方式爲用戶提供激勵方案。同時,其他地區如新加坡和香港也在制定自己的穩定幣監管框架,例如香港金融管理局預計在2024年第一季度出台穩定幣監管框架。這些監管措施的目的是爲加密資產市場提供更多透明度和安全性,同時也對穩定幣的定義和運作方式提出新挑战。隨着不同國家和地區監管框架的逐步明確,穩定幣發行商和用戶需要密切關注這些變化,以確保活動合規。

5. 托管服務商:

2023年USDC因SVP破產造成短暫脫錨事件表明底層資產安全管理的命題非常重要。

部分穩定幣項目例如PYUSD通過將底層資產的管理交給Paxos,一家合規持牌的custodian服務提供商,Paxos持有紐約州BitLicense的加密資產運營牌照,並且受紐約州金融服務部(NYDFS)的監管,通過將資產交給第三方合規托管服務提供商隔離一定的風險。

此外,Circle通過與全球最大的資產管理公司 BlackRock建立了合作關系,共同創建了 Circle Reserve Fund,由 SEC 注冊並受其監管,主要目的是管理 USDC 的儲備,目前約有 94% 的儲備存在改機構中。

6. 傳統信托公司:

根據筆者對多個穩定幣發行商的研究,大部分穩定幣發行商的底層資產存儲於信托類型的公司中,並且在設計公司架構中大多使用SPV架構,在法律層面實現用戶底層資產的保護和隔離。通過設立特殊目的公司(Special Purpose Vehicle, SPV)來實現用戶底層資產與公司資產的完全隔離,是一種有效的風險管理策略。這種安排確保了在法律層面上,用戶的底層資產所有權歸屬於SPV,從而在集團破產的情況下,即使SPV是其附屬公司,也不會受到任何牽連,實現了破產遠程化(bankruptcy remoteness)。

特拉華州作爲公司主體的設立地,因其破產法庭在處理公司法案相關案例方面的豐富經驗而受到青睞。特拉華州的法庭提供了關於此類案件的豐富指導,有助於確保在法律層面上的安全保障。

對於中心化穩定幣,由於其錨定的底層資產通常是鏈下資產,運作過程中的人爲參與應盡量減少並自動化。這樣做可以降低因人爲錯誤造成的損失,增加系統的透明度和效率。自動化流程不僅提高了操作的一致性和可靠性,還有助於減少操縱和欺詐的可能性,從而爲用戶和投資者提供更高層次的保護。總之,通過在特拉華州設立SPV、實現資產隔離和自動化操作流程,可以在很大程度上提高中心化穩定幣的安全性和穩定性,這對於加密貨幣行業的健康發展至關重要。

7. 鏈上基礎設施:

M^ZERO Labs提供的鏈上基礎設施是一個突出的例子,M^ZERO Labs專注於建立去中心化基礎設施,允許機構參與者在鏈上分配和管理資產。該平台以完全透明、开源且可組合的方式進行操作,連接符合當地法規要求的認證金融機構和其他去中心化應用程序,實現參與者之間的鏈上價值轉移和協作。

五、總結

隨着加密貨幣市場從2021年的高峰期到2023年的熊市的轉變,穩定幣作爲一個獨特而重要的類別,不僅在市場動蕩中顯示出了顯著的韌性,而且凸顯了其在整個加密生態系統中的核心作用。市場從3萬億美元的巔峰縮水至1萬億美元,但在此過程中,穩定幣市值的相對穩定性揭示了其作爲加密貨幣生態系統中的“避風港”的潛力。尤其是USDT和USDC這樣的主導穩定幣,憑借其在市場中的穩定性和高流動性,成爲了加密市場不可或缺的一部分。

與此同時,穩定幣市場的快速發展和多樣化反映了加密貨幣領域的持續創新。從超額抵押型到算法型穩定幣,市場的多樣化顯示了對各種金融需求的適應和響應。這些新興穩定幣的創新,如多樣化的抵押物、清算機制和收益分配策略,不僅增強了DeFi生態的魯棒性,也爲未來可能的市場變革提供了實驗。

監管環境的快速變化也是影響穩定幣未來的關鍵因素。隨着各國政府和監管機構逐步介入,制定關於加密貨幣和穩定幣的政策和規定,穩定幣的發展將不可避免地受到這些外部因素的影響。監管的加強可能會導致市場走向更加中心化的方向,但這也爲穩定幣帶來了新的合作機會,特別是與傳統金融機構和監管機構的合作。

展望未來,穩定幣在加密貨幣生態中的作用預計將繼續擴大。隨着技術的發展和監管環境的成熟,我們可能會見證穩定幣在金融服務領域,尤其是跨境支付和清算等方面的更廣泛應用。然而,實現這一點需要行業在透明度、安全性、以及與現有金融系統的兼容性方面作出進一步努力。

綜上所述,穩定幣不僅僅是加密市場的一個分支,它在連接傳統金融和數字貨幣世界中發揮着至關重要的橋梁作用。它的發展將是一個持續的過程,需要不斷的創新、適應和合作,以在動態的市場和監管環境中找到自身的定位。在這個過程中,對於市場參與者來說,理解和適應這些變化將是實現長期成功的關鍵。(本文描述內容出發點僅爲行業生態研究,其中商業、政策等均爲公开信息,文章不對任何項目做背書和引導。)

附錄: 穩定幣總表

Source: https://messari.io/assets/stablecoins, 2023 November

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。