01 PayPal盯上穩定幣

8月8日,是個吉利的日子。

支付巨頭PayPal發布公告稱,公司正式推出美元穩定幣PayPal USD (PYUSD),以促進加密貨幣在轉账和支付中的應用,這也是首家大型美國金融機構入局加密穩定幣領域。

據PayPal介紹,PYUSD 100%由美元存款、短期美國國債和類似現金等價物支持,可按1:1兌換美元,由Paxos Trust Company發行。它與美元掛鉤,並將逐步向PayPal在美國的客戶开放。作爲在以太坊區塊鏈上發行的ERC-20代幣,該代幣還可以轉移到PayPal網絡之外的兼容第三方錢包。

爲什么越來越多的大公司开始盯上穩定幣?穩定幣是否真的是門合法賺錢的好生意?這篇文章紅林律師就和大家一塊來聊一聊。

爲了方便大家更清晰的理解這么生意,我們會從如下幾個方面來進行。

穩定幣的分類和原理

穩定幣的收入來源和成本結構

USDT這家公司到底多賺錢?

需要特別說明的是,本文相關內容僅供交流討論,不構成任何的投資建議。幣圈有風險,买U需謹慎。

02 穩定幣的分類和原理

穩定幣是一種試圖保持穩定價值的加密貨幣,它可以錨定法定貨幣、商品或其他加密貨幣。穩定幣的目的是爲了解決加密貨幣市場中的價格波動問題,提供一種穩定、可靠、便捷的支付手段和價值存儲工具。

截至 2023 年 5 月 12 日,全球加密數字貨幣有 24071 個,總市值爲 11170 億美元,穩定幣總市值約爲 1318 億美元,佔加密數字貨幣市場份額約爲 11.84%。

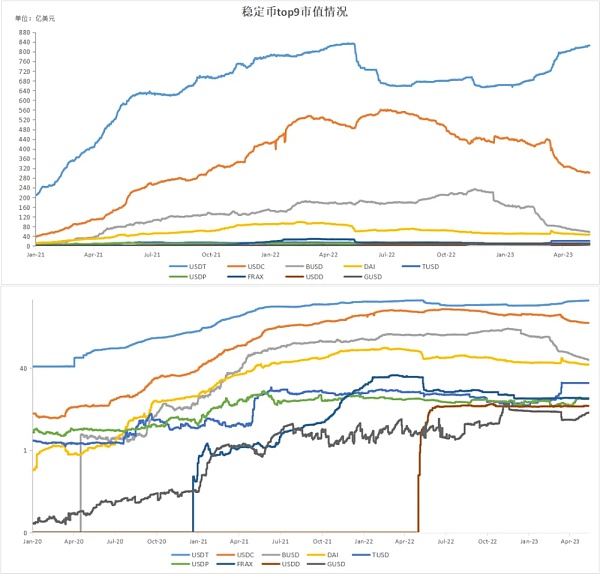

穩定幣 top9 市值圖(coingecko)

根據穩定機制的不同,穩定幣可以分爲三大類:

抵押型穩定幣:這類穩定幣是通過抵押一定價值的資產來發行,抵押資產可以是法幣、商品或其他加密貨幣。抵押型穩定幣可以進一步分爲法幣抵押型和加密貨幣抵押型。法幣抵押型穩定幣是通過將法幣存入指定的銀行账戶或托管機構,以1:1的比例發行對應數量的穩定幣。這類穩定幣的代表USDT、GUSD、PAX等。加密貨幣抵押型穩定幣是通過將加密貨幣鎖定在智能合約中,以超額抵押的方式發行穩定幣。這類穩定幣的代表有DAI、sUSD等。

算法型穩定幣:這類穩定幣是通過算法調節供需來維持價格穩定,不需要任何抵押資產。算法型穩定幣可以進一步分爲單代幣算法型和多代幣算法型。單代幣算法型穩定幣是通過調整每個代幣的供應量來影響價格,當價格高於目標價時,增發代幣;當價格低於目標價時,減少代幣。這類穩定幣的代表有AMPL等。多代幣算法型穩定幣是通過引入不同功能的代幣來實現價格平衡,通常有三種角色:穩定代幣、權益代幣和債券代幣。當價格高於目標價時,系統會向權益代幣持有者增發穩定代幣;當價格低於目標價時,系統會向債券代幣持有者回購穩定代幣。這類穩定幣的代表有Basis、ESD、BAC等。

混合型穩定幣:這類穩定幣是綜合了抵押型和算法型的特點,既有一部分資產作爲抵押,又有一部分算法來調節供需。混合型穩定幣可以看作是在加密貨幣抵押型穩定幣的基礎上引入了權益代幣和債券代幣,以增加系統的穩定性和彈性。這類穩定幣的代表有FRAX等。

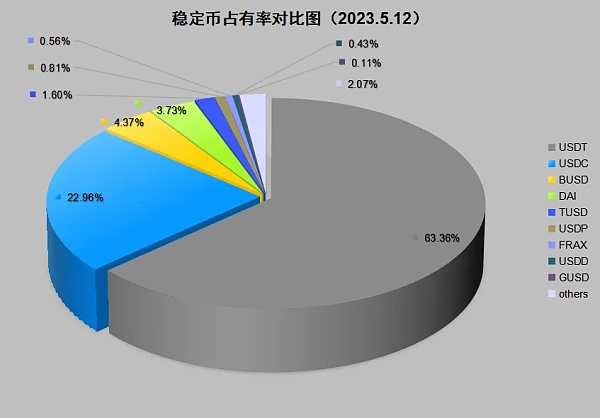

在穩定幣市場中,排名前五的穩定幣佔比超過 96%,分別爲 Tether USDT、USD Coin USDC、Binance USD BUSD、DAI 和 TrueUSD TUSD。

穩定幣佔有率對比圖(Coinmarketcap)

從發展趨勢來看,穩定幣市場將呈現出以下幾個特點:

競爭態勢雙足鼎立。在中心化穩定幣領域,USDT 和 USDC 將形成雙雄爭霸的局面,因爲它們都具有較高的市場佔有率、用戶基礎和合作夥伴。在去中心化穩定幣領域,DAI 和 FRAX 將繼續領跑,因爲它們都擁有較強的技術優勢、社區支持和生態建設。

監管壓力加大。隨着穩定幣的影響力不斷擴大,各國政府和監管機構將加強對穩定幣的監管,尤其是對中心化穩定幣的發行商和運營商。這將要求穩定幣提供更高的透明度、安全性和合規性,以避免金融風險和法律糾紛。

創新模式不斷湧現。爲了應對市場變化和用戶需求,穩定幣將不斷推出新的設計和模式,以提高其穩定性、效率和可持續性。例如,一些穩定幣將採用多元化的抵押品、動態的調節機制和激勵措施,以提高其抗波動性、流動性和參與度。

應用場景不斷拓展。穩定幣將在更多的領域和場景中發揮作用,如跨境支付、去中心化金融、數字身份和社會影響力等。這將促進穩定幣與其他加密貨幣、傳統金融和實體經濟的融合和互動。

主要穩定幣對比圖(TokenInsight 20)

03 穩定幣的收入來源和成本結構

一家商業公司賺不賺錢,得看下他們的主要收入來源和成本結構,不同類型的穩定幣有着不同的盈利方式和風險因素。一般來說,穩定幣的收入來源可以歸納爲以下幾種:

借據抵押:這是法幣抵押型穩定幣的主要收入來源,也就是將用戶存入的法幣用於投資或貸款,從而獲得利息收入。例如,USDT的發行方Tether公司聲稱,其將用戶存入的美元用於購买美國國債等低風險資產,以獲取穩定的回報。

鑄幣稅:這是算法型穩定幣的主要收入來源,也就是在發行或銷毀穩定幣時向用戶收取一定比例的費用。例如,Basis的發行方會在每次增發穩定幣時向權益代幣持有者收取一定比例的鑄幣稅。

穩定費:這是加密貨幣抵押型穩定幣的主要收入來源,也就是向用戶收取一定比例的年化費用,作爲生成穩定幣的代價。例如,DAI的發行方會向用戶收取一定比例的穩定費,該費用會根據市場情況動態調整,並最終分配給權益代幣持有者。

清算罰金:這是加密貨幣抵押型穩定幣的次要收入來源,也就是在用戶的抵押資產價值低於清算线時,向用戶收取一定比例的罰金,作爲清算的代價。例如,DAI的發行方會向用戶收取13%的清算罰金,並最終分配給權益代幣持有者。

交易費:這是所有類型穩定幣都可能有的收入來源,也就是在用戶使用穩定幣進行轉账或支付時向用戶收取一定比例的費用。例如,USDC的發行方會向用戶收取0.1%的交易費。

穩定幣的成本結構主要包括以下幾種:

合規成本:這是法幣抵押型穩定幣的主要成本,也就是爲了滿足各個監管地區的要求而需要做的各種工作。例如,GUSD和PAX等合規穩定幣都需要通過美國金融服務部門(NYDFS)頒發的BitLicense才能在紐約州運營。

存儲成本:這是法幣抵押型穩定幣的次要成本,也就是將法幣存入銀行或托管機構所需要支付的費用。例如,USDT等非合規穩定幣由於無法使用正規銀行渠道,只能將法幣存入離岸銀行或信托公司等機構,並承擔較高的存儲成本。

安全成本:這是加密貨幣抵押型穩定幣和算法型穩定幣的主要成本,也就是爲了保證系統安全而需要做的各種工作。例如,DAI和Basis等項目都需要進行代碼審計、智能合約保險、黑客賞金等措施,並承擔相應的風險。

04 USDT穩定幣有多賺錢?

鋪墊了那么多,了解了穩定幣的收入來源和成本結構,讓我們回到文章开頭的發問,以市值第一的穩定幣發行商Tether公司爲例,看下他們到底有多賺錢。

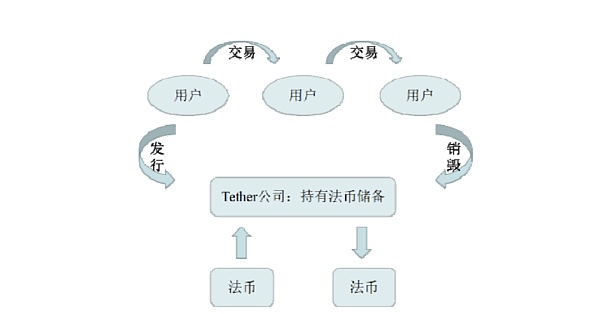

USDT發行流通圖

從上圖可以看出,USDT 發行和流通過程可以分爲以下幾步:

第一步:用戶將美元存入 Tether 公司的銀行账戶。

第二步:Tether 公司爲用戶創建各自的 Tether 账戶,並在账戶中放入和其存入美元對應的數字貨幣。

第三步:用戶可以通過交易所或者場外市場交易 USDT。

第四步:用戶將 USDT 交還給 Tether 公司,贖回法幣。

第五步:Tether 公司銷毀 USDT,並將美元返還到用戶的銀行账戶。

這就形成了一條完整的發行、交易、流通和回收的循環鏈。

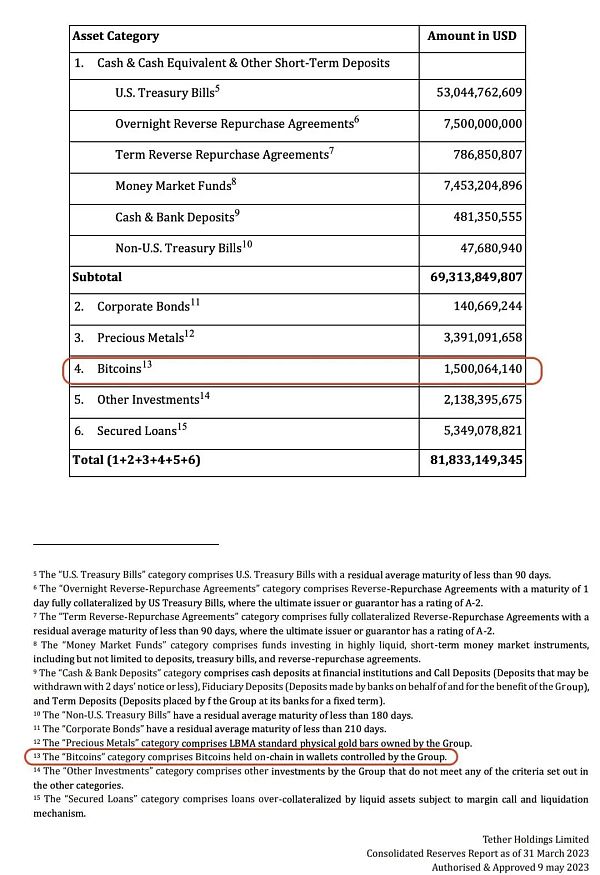

根據ether公司公布的2023年一季度的運營數據。USDT發行量從660億美元增長到超過820億美元。配合着美聯儲加息抗擊通脹,Tether大手筆抄底美國國債,其儲備資產中的美債佔比超過530億美元(64%以上),而在2021年這一比例僅爲2.94%。

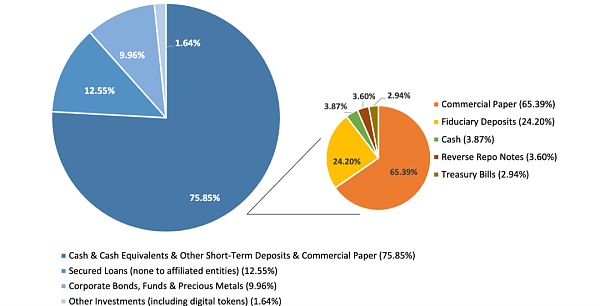

圖:Tether公司一季度資產儲備

圖:Tether公司2021.5儲備資產情況

之所以有這樣的巨大轉變,不是因爲Tether公司要爲國護盤,而是因爲美債產生的利息(5%)對於對於Tether來說是無風險利率,美聯儲的利息給到了Tether公司,但Tether不用給USDT的持有用戶支付一分錢,假設能用來賺取這個息差的儲備有500億美元,這一波操作就是25億美元的收入,這錢賺的不要太爽。

所以,Tether公司一季度淨利潤14.8億美元,是2022年四季度的兩倍多。你說這事,PayPal能不要眼紅?

05 總結

哈耶克大爺曾說,貨幣的非國家化可以搞,是門利國利民的好生意。但手握鑄幣權的各國政府怎甘將鑄幣權以及這門水閘的生意拱手讓人呢?所以「發幣」發行的事情普通的商業公司很難幹,但政府喫肉他們喝湯的「穩定幣」生意還是可以做一做,對於法幣的發行方而言,無非是多了一個泄洪的出口而已。更重要的是,還能順帶穩定自家貨幣在數字化時代的貨幣霸權,你說這好事,大家何樂而不爲?

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。