編譯:Peng SUN,Foresight News

Maverick 提供定向流動性供應、高資本效率、滑點幾乎爲零,以及對 LP 的一些 QOL 改進。接下來,本文將探討爲什么 Maverick 不僅僅是另一個 DEX;它可能會對 Uniswap v3 的龍頭地位造成極大挑战。

Maverick AMM 設計

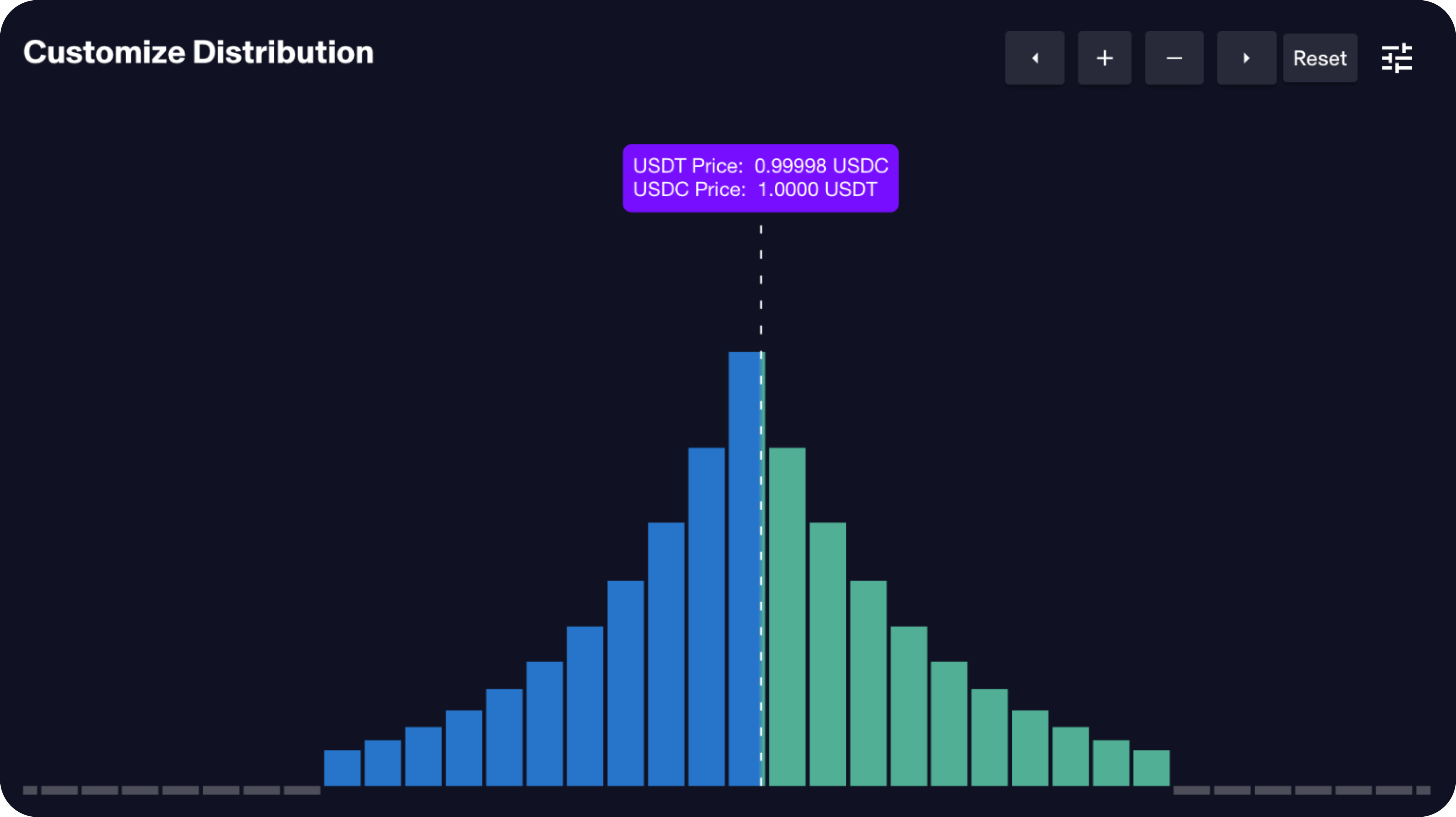

Maverick 與大多數 AMM 不同,它使用了流動性 bin。流動性 bin 是離散的價格範圍,類似於 Uniswap v3 的 tick。

一個 bin 內的價格發現使用一個恆定總和公式,允許零滑點交易。只有當一個 bin 中的所有流動性被消耗、導致 Active bin 向上或向下移動時,才會出現滑點。盡管 Uniswap 的資本效率非常高,但恆定乘積公式的存在決定了在 tick 內仍然會出現少量滑點。

一個 bin 內的價格發現使用一個恆定總和公式,允許零滑點交易。只有當一個 bin 中的所有流動性被消耗、導致 Active bin 向上或向下移動時,才會出現滑點。盡管 Uniswap 的資本效率非常高,但恆定乘積公式的存在決定了在 tick 內仍然會出現少量滑點。

與 tick 相比,bin 的標准化性質有一個特點就是可替代 LP 頭寸,它允許 Maverick 支持流動性挖礦機制,在這個機制中,項目可以通過「boosted pools」無條件地激勵流動性。

Maverick 流動性 bin 架構與 Trader Joe 相似,如果想深入了解二者之間的差別,可以閱讀《》。

Maverick 的主要特點是其激勵池、自定義流動性塑造、自定義費用層級與定向流動性供應。定向流動性供應是通過 Maverick 的自動流動性配置(Automated Liquidity Placement,ALP)機制實現的。

由 ALP 驅動的定向流動性供應使 LP 能夠接受流動性供應的 positive-delta 性。因爲之前 LP 需要承擔兩種資產的市場風險,而缺乏相應程度的上升空間。Maverick 模式允許 LP 看漲或看跌,如果預測正確,就可以賺更多的錢。同時,該模式還可以將無常損失降到最低。此外,交易費也會自動計入 LP 頭寸,進一步提高收益。Maverick 爲用戶提供了四種提供流動性的方式:Mode Right、Mode Left、Mode Both 與 Mode Static。

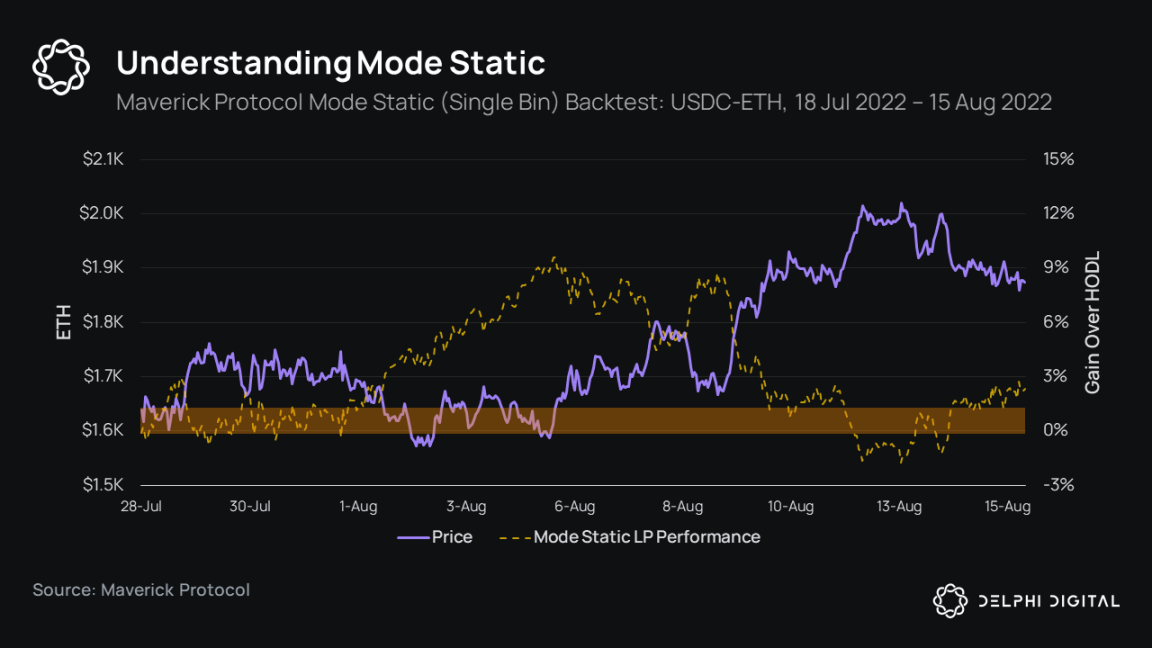

Mode Static

Mode Static 是 Maverick 的「正常」模式,其運作方式與現有的 AMM 類似。Mode Static 未採用自動流動性轉移機制,但在如何通過三個默認選項部署流動性方面給了用戶很大的自由:

- 指數型(Exponential):流動性高度集中在當前資金池價格周圍內。剩余的流動性以指數遞減的方式分布在周圍的 bin 上。

- Flat: 將流動性均勻地分布在以當前資金池價格爲中心的一系列 bin 上。類似於 Uniswap v2。

- Single Bin:僅在 Active bin 中部署流動性。類似於 Uniswap v3。

當然,用戶也可以不選擇這三個流動性分布,而是通過使用單一的 bin 創建任何形式的自定義流動性模型。

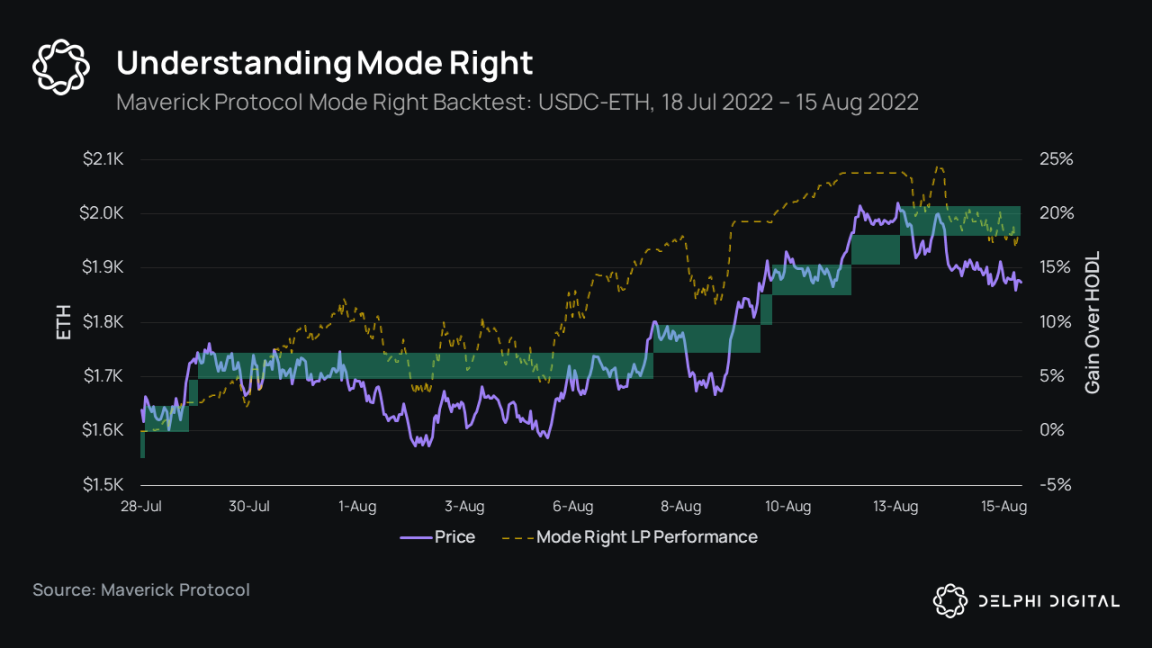

Mode Right

Mode Right 類似於動態範圍訂單,當價格上漲時會跟隨池中的價格移動。

Mode Right 適合對後市持續看漲的 LP。在池子裏向右移動時,Mode Right 將報價資產的 bin 直接保持在價格範圍的左側,隨時准備在價格跌入範圍內時獲取收益。

當將資金存入 Mode Right 中的 USDC-ETH 資金池時,建議用戶存入當前 Active bin 的左側,以減少無常損失。當價格下跌時,用戶的 LP 頭寸將轉化成 ETH。

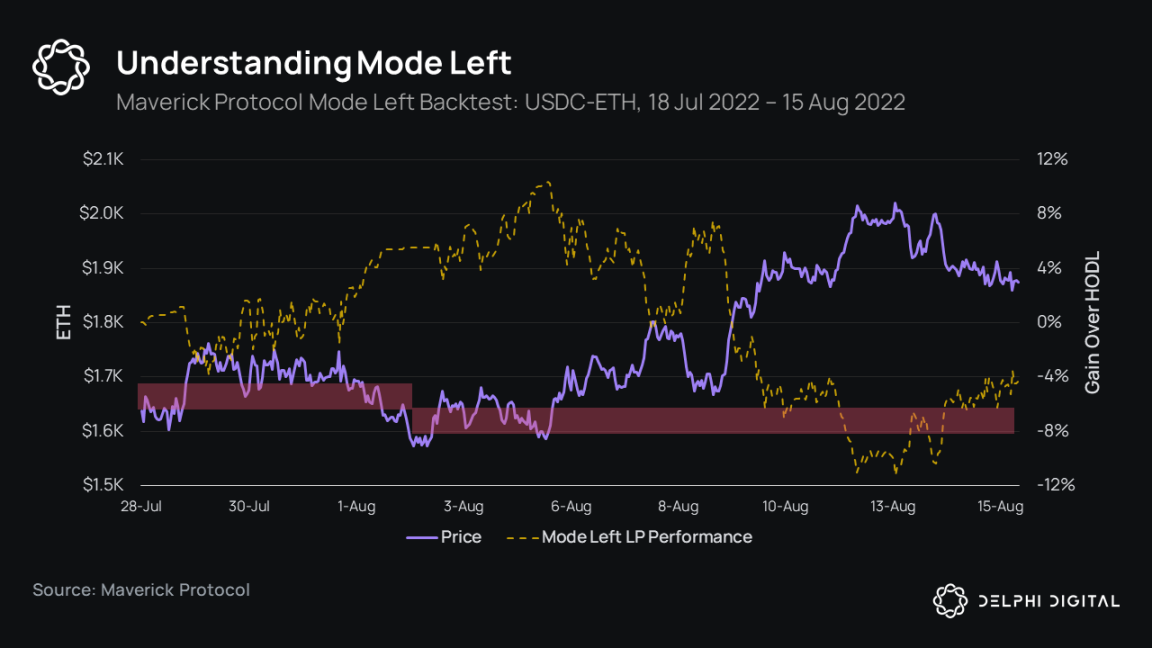

Mode Left

Mode Left 與 Mode Right 類似,但完全相反。當你看跌時,Maverick 會不斷地將流動性轉移到當前 Active bin 的右側。如果預測正確,他們可以賺到很多錢,而且無常損失很少。

Mode Left 的 LP 可以在池子裏向左移動時,直接在價格範圍的右側保留一個 bin 的基本資產,一旦價格反彈,就准備好匹配訂單。

Mode Both

Mode Both 允許 LP 將流動性添加到當前 Active bin 或相鄰 bin 中。當價格向任何一個方向移動時,Mode Both 將流動性重新集中到之前的 Active bin 中,並跟隨價格上漲和下跌。

譬如,我們假設一個用戶在 USDC-ETH 池的當前 Active bin 的左側存入單邊 USDC 流動性。如果 ETH 價格上漲,該頭寸就相當於 Mode Right,將流動性轉移到當前 Active bin 左側,但頭寸仍然完全是 USDC。如果 ETH 的價格回落到這個範圍,LP 將重新集中到 Active bin 右側,類似於 Mode Left,頭寸則完全是 ETH。

Mode Both 本質上是一個非常窄的 Uniswap v3 範圍,它不斷圍繞當前價格進行再平衡。因此,Mode Both 無常損失的風險要高得多。此外,由於在持續波動的價格環境中進行再平衡,LP 可能遭受永久損失(permanent loss)。在這種情況下,LP 會高买低賣,這樣就會立即造成損失。遇到這種情況,可以通過使用範圍較寬的 bin 。

ALP 模式(Right、Left、Both)使用內部 TWAP 價格和可配置的回溯期來移動 bin。默認情況下,回溯期被設置爲 3 小時,以保持流動性對價格的反應,同時避免可能的攻擊載體。

Bin 大小和回溯期是根據價格走勢影響 LP 回報的關鍵變量。較長的回溯期只會得到較少的反應。流動性不太可能從短期波動中移動,但更有可能滯後於強勁的走勢。

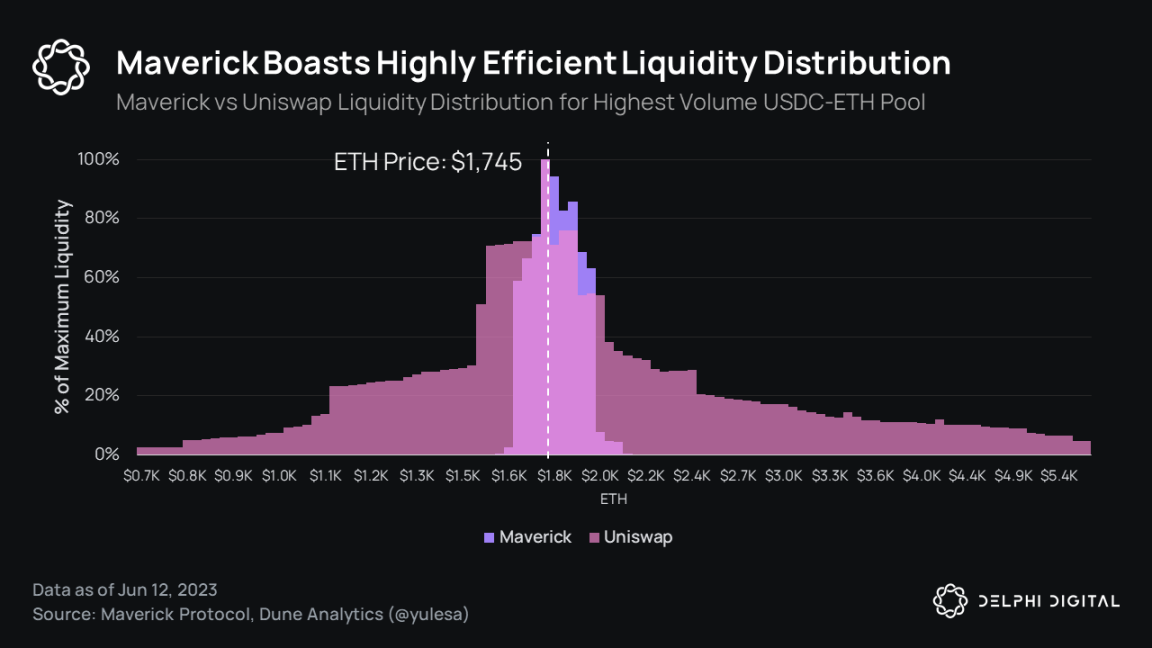

比較流動性分布

簡要而言,bin 是 tick 的一個可替代的、標准化的實現,可以垂直構建流動性。Tick 是橫向構建流動性的,精確性更高,但要犧牲靈活性。Uniswap v3 對處於範圍內的 LP 來說,資本效率非常高,但因爲一些次優的流動性分布而聞名。

Maverick 的 ALP 允許流動性被動地集中在當前價格周圍,其流動性分布似乎比 Uniswap 的效率高得多,這種變化在非主要池上會表現得更明顯。

需要注意的是,上圖只是比較了流動性分布,而不是每個 tick/bin 內的 TVL。Uniswap 的流動性比 Maverick 多得多。譬如,在寫這篇文章時,Maverick 當前的 Active bin 內,只有 206 枚 USDC 和 12.06 枚 ETH(意味着 ETH 即將跌至較低的 bin 中)。

Maverick 市場表現

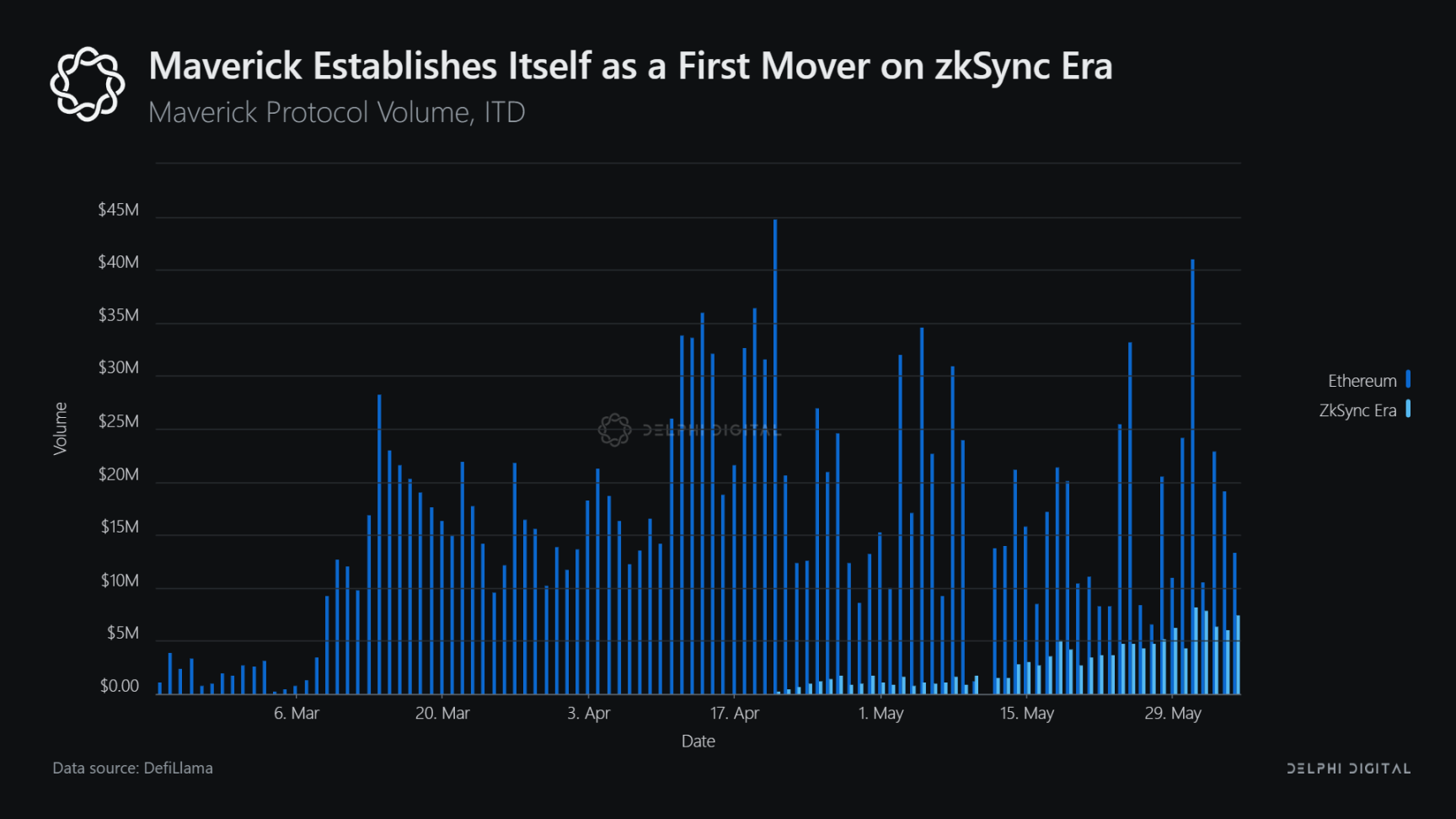

Maverick 的市場策略較爲獨特。在以太坊上推出後,它沒有在 Arbitrum 和 Optimism 上推出,而是率先在 zkSync Era 上推出。zkSync Era 在 3 月推出,生態系統還很不成熟,但交易量正在穩步增加。

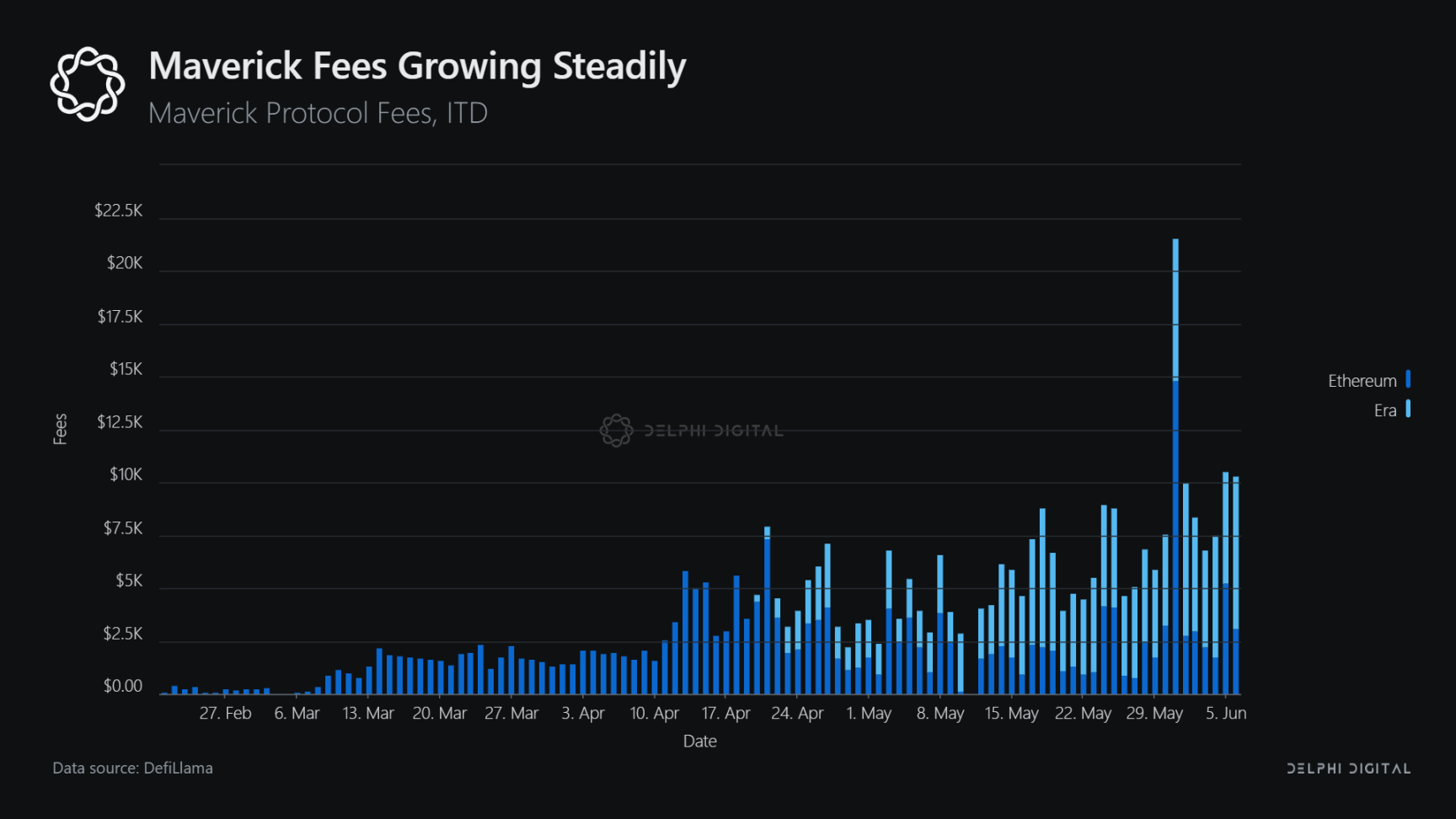

Maverick 手續費增長甚至超過了它的交易量,特別是在 zkSync 上。這可能是由於風險資產池上的交易量佔比更高。

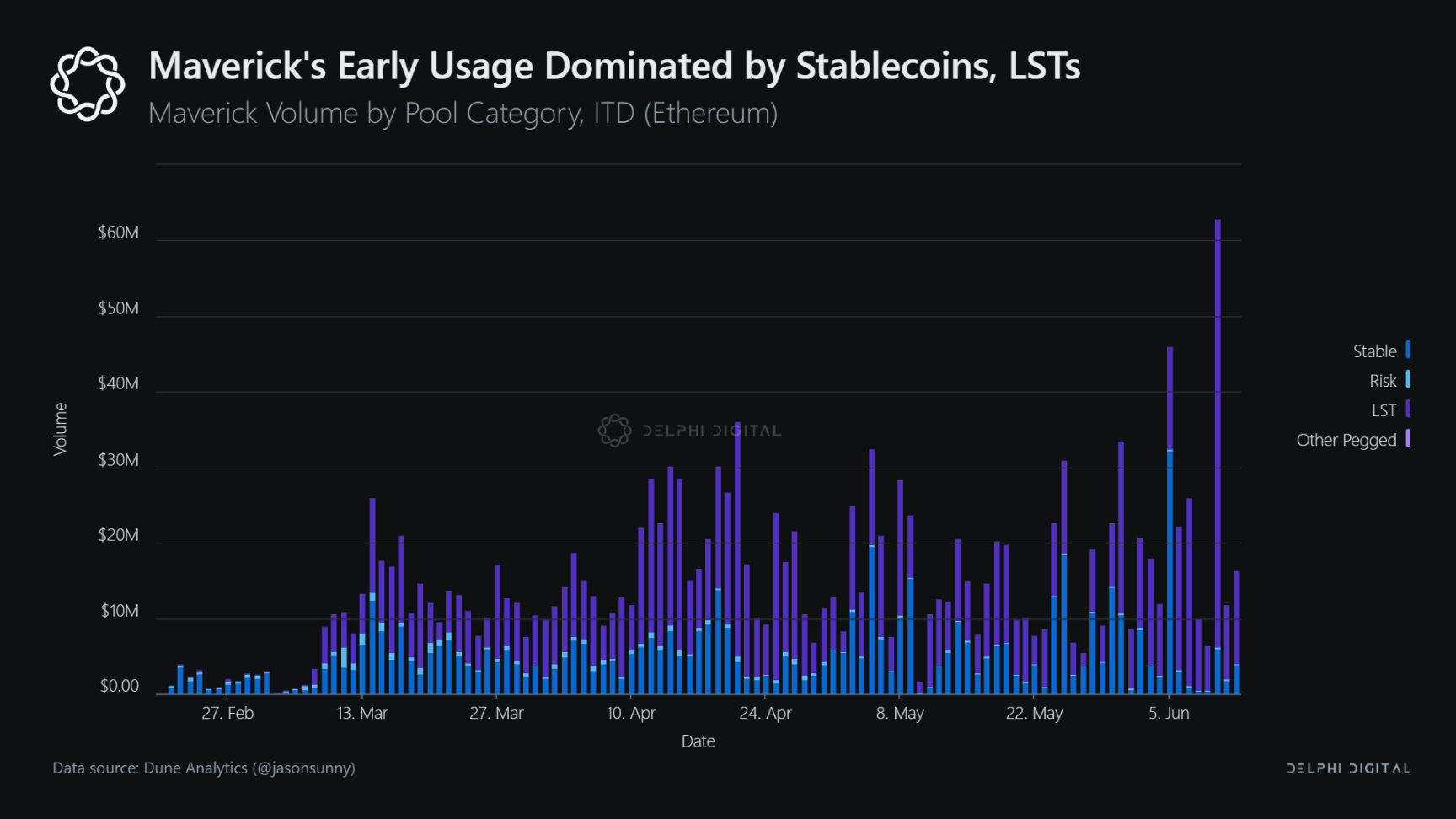

目前,大多數人都還只使用 Maverick 上少數的幾個池子,包括穩定幣和封裝資產。絕大多數風險資產池的交易量來自 USDC-ETH 4bp 池,該池搶走了 Uniswap 5bp 池的一些份額。

目前,圍繞 LP 表現的數據有限,但早期跡象表明,ALP 將 LP 頭寸保持在較窄的範圍內可以爲風險池帶來很高的利潤。很明顯,Maverick 上的風險資產是有上升空間的,而且產品與市場的契合度應該是可以達到的。用戶可能需要時間來學習如何充分利用 ALP,但 Maverick 肯定有能力通過這種草根式的擴張超越其目前的利基。

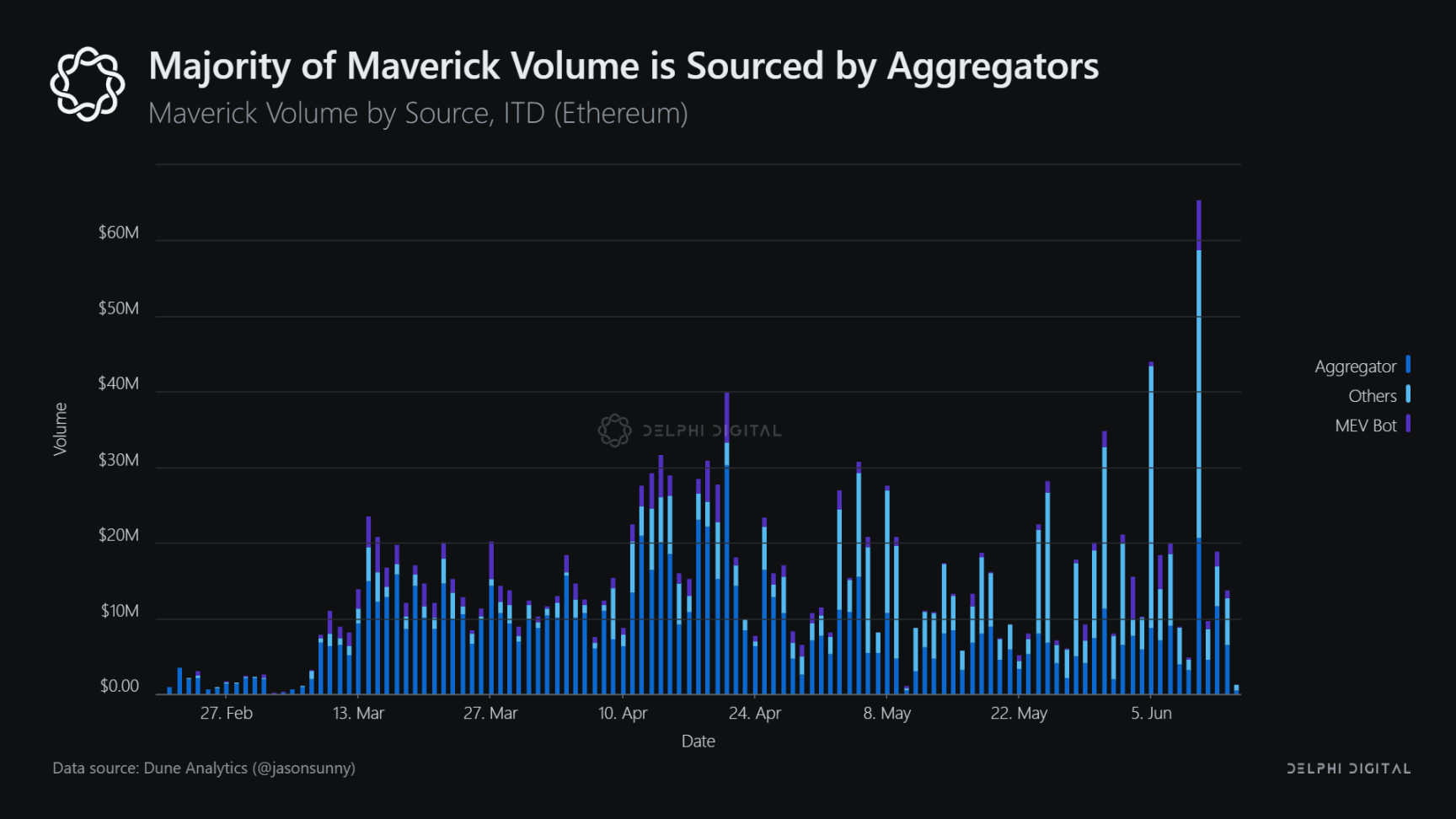

許多新的 DEX 最初都很難吸引到新用戶。流動性挖礦計劃通常用於產生交易量和流動性。Maverick 的低滑點交易則能夠吸引到新用戶,因爲它在聚合器中非常流行。理想情況下,Maverick 將逐漸开始帶來更多的直接流量。盡管如此,它在聚合器中的受歡迎程度也已爲其增長設定一個不錯的底线,並證明了其設計的可靠性。

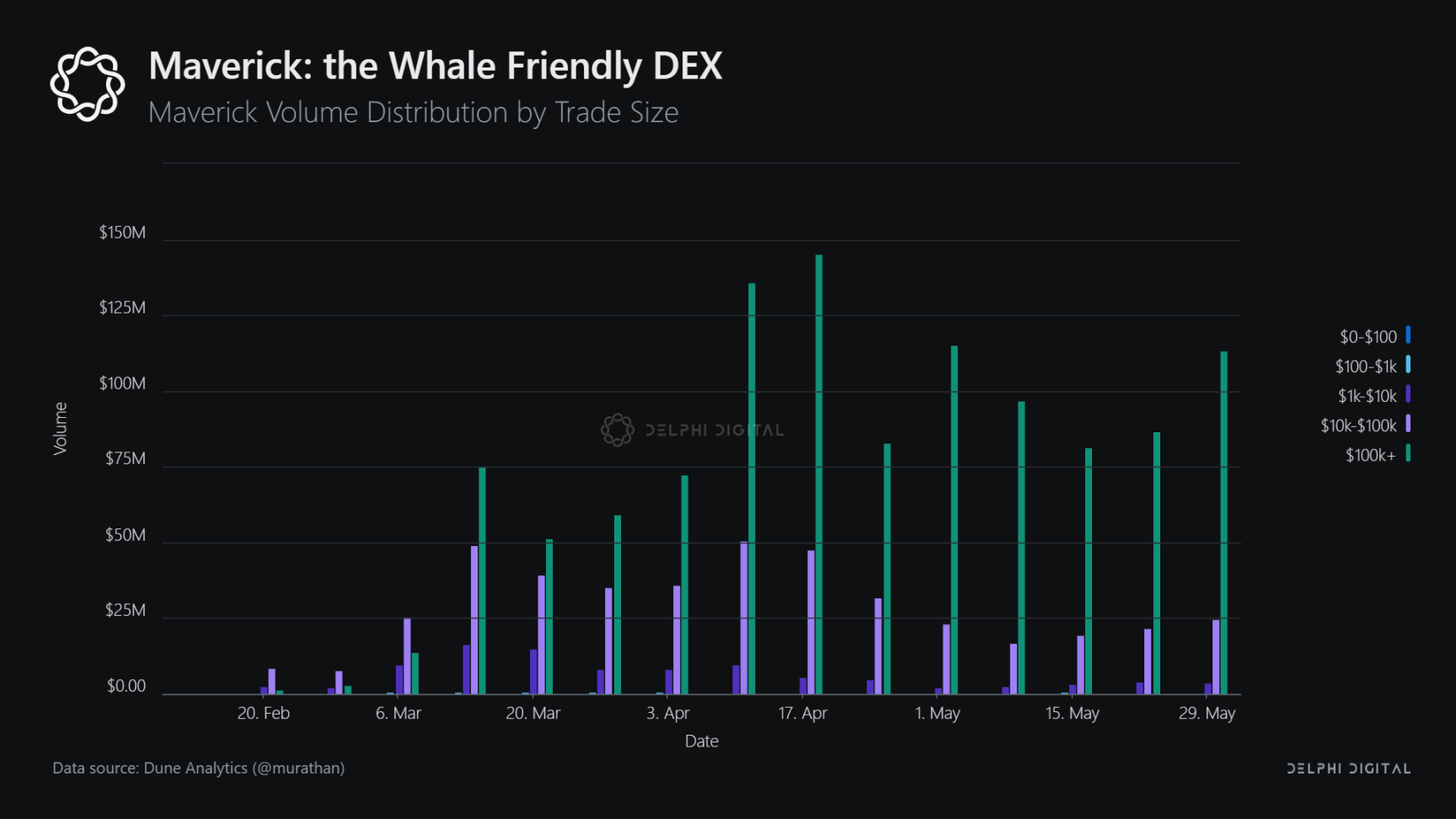

除了聚合器之外,Maverick 還備受巨鯨的青睞。在以太坊主網上,超過 75% 的 Maverick 交易量來自 10 萬美元以上的交易,幾乎沒有任何交易低於 100 美元。這部分是由於 Gas 費成本,但圍繞當前價格的流動性聚集和流動性 bin 使用的恆定總和公式十分有利於大額交易。

流動性質押代幣(LST):Maverick 的競爭優勢

優勢

LST 將是明年值得關注的一個重要敘事。它們可能成爲 AMM 上的主要交易對,並可能成爲期權和 CDP 的主要抵押品類型。LST 能在多大程度上取代原生 ETH 作爲 DeFi 的 SoV 尚未可知,但 LST 市場的爭奪战已經吹響了號角。

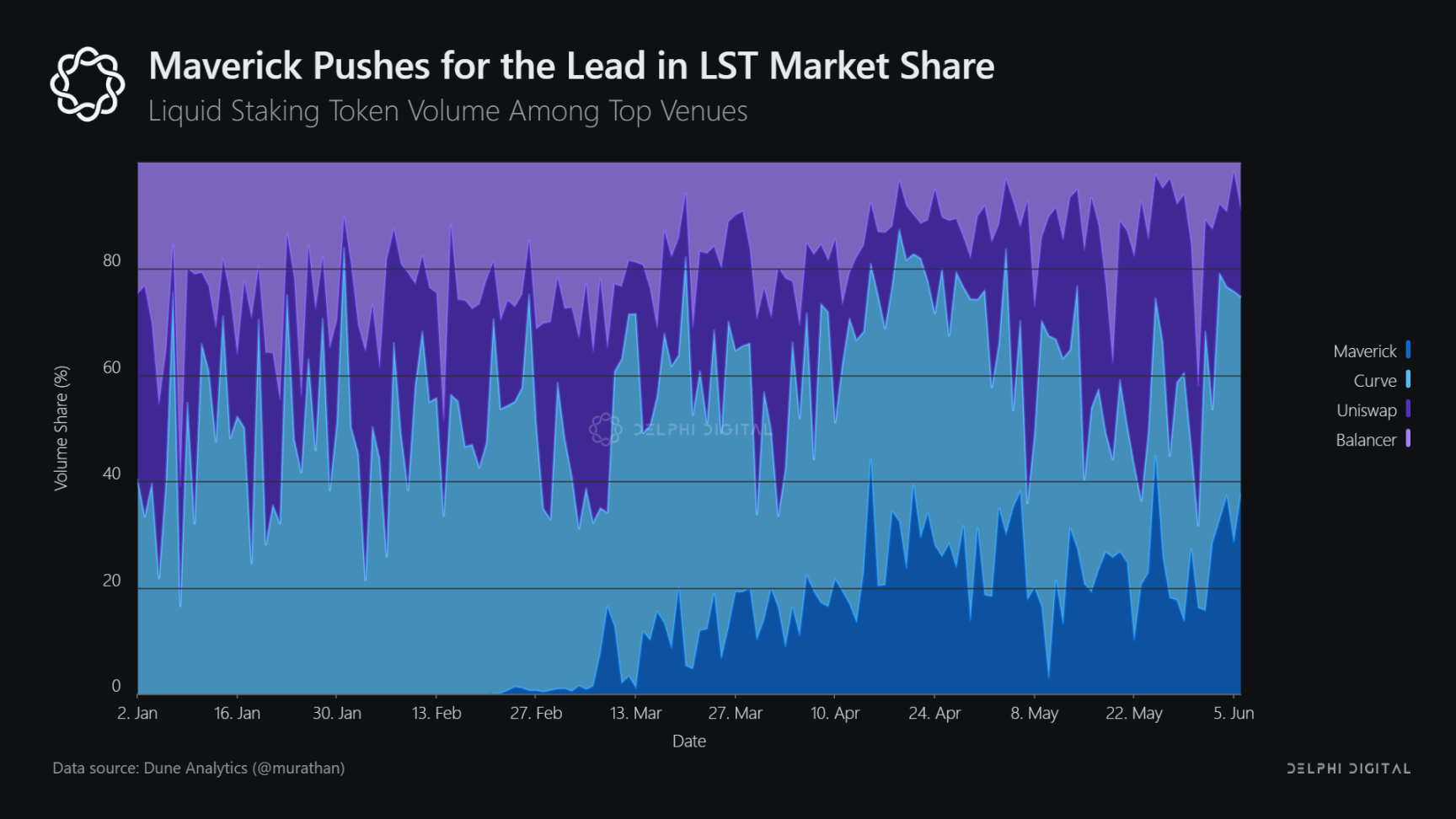

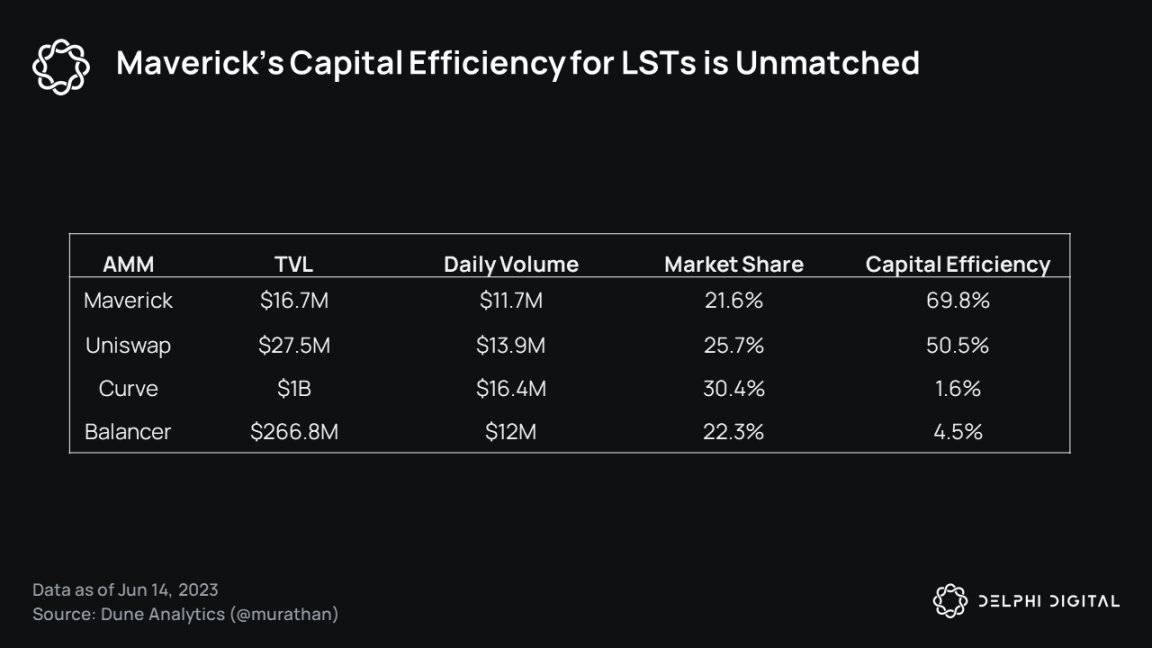

由於 LST-ETH 價格走勢的可預測性,Mode Both 是 LP 的理想選擇。即使是大訂單,交易者也可享受低滑點交易。在不到四個月的時間裏,Maverick 已經成爲 LST 交易量的領先者之一,目前正在爭奪龍頭地位。

盡管流動性低了一個數量級,但 Maverick 挑战 LST 交易量龍頭地位的能力令人印象深刻。激勵特定策略的流動性將使 Maverick LST 更加強大。在可預見的未來,Maverick 有能力在這一領域脫穎而出。

競爭格局

Trader Joe

Trader Joe 是第一個實現流動性 bin 的 DEX,其本身也有幾個創新點。作爲與 Maverick 設計最相似的 DEX,這種比較是不可避免的。

Trader Joe 和 Maverick 的主要區別在於手續費和自動流動性供應的方法。Trader Joe 有動態費用,有助於保護 LP 免受無常損失的影響。Maverick 的收費方式更像是 Uniswap 式的,放棄了任何可能阻止交易者的激增費用。相反,Maverick 允許用戶創建具有各種手續費層級的資金池。

Trader Joe 有自己的自動流動性安置功能,即「自動池」(Auto Pools)。自動池看起來與 Maverick 不同。Maverick 的 ALP 機制是被動的,硬編碼到智能合約中。Trader Joe 的機制更主動 / 自主,並且基於腳本,類似於金庫。「The General」是 Trader Joe 的第一個自動池,遵循最大化費用捕獲並保持市場中性的策略。

Uniswap

對於大多數新的 DEX 來說,最大的難點是要從 Uniswap 手中分得市場份額。Maverick 可能比大多數 DEX 更有能力與 Uniswap 競爭。在過去,成功擊敗 Uniswap 的 DEX(盡管時間很短)都是針對市場縫隙:Curve—穩定幣;SushiSwap—流動性挖礦;Bancor—對散戶的無常損失保護。Maverick 在這些方面都很出色,並且已經成爲 LST 領域的重要參與者。

與 Uniswap v3 相比,Maverick 提供的額外自由度對 LP 來說是重大的 QOL 改進。與 Maverick 相比,通過 Uniswap 治理添加 0.04% 或 2% 費用層級可能會感覺像不必要的瓶頸。許多 Uniswap LP 使用第三方應用程序來管理、部署和自動復利流動性,但這些功能在 Maverick 應用程序中大多都是原生提供的。

最近公布的 Uniswap v4 似乎大大消解了 Uniswap 的弱點。動態費用、通過 hooks 的更多可定制化資金池以及新的 LP 战略的潛力可能會威脅到 Maverick 所提供的價值。

Maverick 最大的潛在優勢是 ALP 模式如何將 LP 的靈活性直接嵌入到協議的核心用戶體驗中。Maverick 將 Uniswap v2 的簡單性和標准化與集中流動性的復雜性和表現力相結合。Maverick 讓更多的用戶可以參與到做市商中。

流動性挖礦 DEX

撇开 Uniswap v4 不談,Maverick 促進高效、被動、激勵流動性的能力至少應該使其成爲其他計量投票代幣系統和上一代技術的有吸引力的替代選擇。

即使沒有 MAV 代幣作爲生態系統的催化劑,Maverick 的 Boosted Pools 也已獲得廣泛關注。最近,Maverick 已經公布其治理代幣 MAV,完整的代幣經濟學尚未發布,但它將採用某種形式的 veToken 結構。

結論

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。