作者:Mary Liu

加密行業正處於迄今爲止監管最棘手的時期,全球最大的資產管理公司貝萊德可能成爲行業的“救心丸”,並爲某些參與者帶來意外收獲。Bitwise Asset Management 首席投資官 Matt Hougan 在推文中辣評:“加密貨幣的未來更多是貝萊德,而不是幣安。”

貝萊德的新舉措

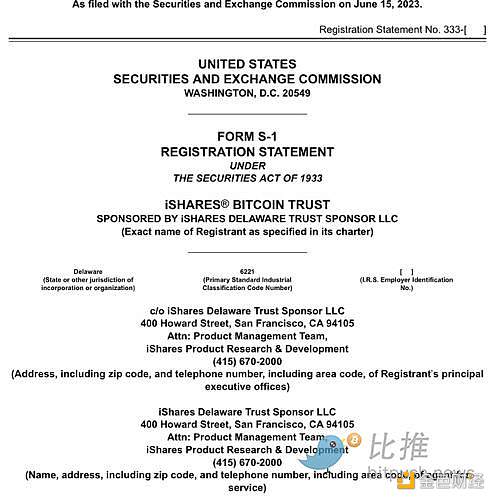

美國證券交易委員會(SEC)拒絕了之前收到的所有現貨比特幣 ETF 申請。包括來自 Fidelity、CBOE Global Markets 和 NYDIG 的申請。最近,它在灰度(Grayscale Investments)提起的訴訟中爲自己辯護,該公司運營着價值 175 億美元的灰度比特幣信托(GBTC),並一直在尋求將其轉換爲 ETF。

GBTC的交易價格與其持有的比特幣價值相比,負溢價一直很大——今年平均約爲 40%。 轉換將使交易者能夠套利,從而釋放數十億美元的價值。

自貝萊德提交文件以來,GBTC 的負溢價已經縮小,從上周中旬的 44% 左右縮小到目前的 34% 左右,這表明投資者認爲 ETF 轉換成功的可能性更大。Bitwise Asset Management 、WisdomTree也跟隨腳步再次遞交了相似的申請。

讓SEC改變想法並不容易,但有一定理由保持樂觀。乍一看,貝萊德的提議與之前的其他提案大致相似,即創建一個擁有比特幣並可以創建和贖回股票以換取比特幣的信托,這些比特幣 ETF 與黃金等實物商品 ETF 的運作方式大致相似。

但貝萊德的申請至少有一點值得肯定,在其 19b-4 文件的第 36 頁中,該公司表示,爲了減輕市場操縱,它將引入納斯達克 (NDAQ) 與比特幣現貨交易平台的運營商籤訂監督共享協議。監督共享協議允許共享有關市場交易活動、清算活動和客戶身份的信息, 換句話說,交易所可以獲得有關买家、賣家和價格的機密信息,市場操縱的可能性幾乎被將爲零。

Polymesh Association 代幣化負責人 Graeme Moore 表示,貝萊德提議的監控共享協議被稱爲“Spot BTC SSA”,這使得該申請與衆不同,通過的可能性極大。

現貨比特幣價格的潛在操縱是 SEC 迄今爲止拒絕比特幣 ETF 申請的一個重要原因。 如果這個監控共享平台是 Coinbase,那可能意義重大,因爲 Coinbase 是 CME CF 比特幣參考利率的交易所之一,貝萊德的 ETF 將使用該參考利率。

貝萊德的申請文件是否足以說服 SEC 做出不同的決定? 刨除期貨與現貨的問題,監管機構如何評判參與監管的市場“規模較大”,或者是否是一個充分“受監管的市場”,仍然是一個懸而未決的問題。

無腦押注貝萊德的現貨比特幣ETF獲得批准可能是魯莽之舉,但如果真的獲批,將對陷入困境的加密行業產生巨大影響。

一旦貝萊德的現貨ETF闖關成功,其他 ETF 可以採用相同的機制。如果交易所成功申請上市現貨比特幣 ETF,對於其他交易所來說,這個過程通常會變得更簡單。 灰度可能會失去一些市場份額,但會從領先優勢中受益。 不過,更直接的是,GBTC 持有者將從負溢價結束中受益,更廣泛的用戶基礎通常也可能會推高比特幣的價格。

另一個贏家可能是 Coinbase。 一方面,易於交易的現貨 ETF 可能會在個人投資者中佔據一些市場份額,否則他們可能會在其平台上注冊交易加密貨幣。 另一方面,Coinbase 也是 BlackRock 擬定信托和 Grayscale 信托的比特幣托管方,並因此賺取費用——這是比基於交易量的費用更穩定的收入來源,機構業務也有望成爲圍繞現貨 ETF 進行交易的做市商的中心。

傳統機構“搶食”?

雖然大規模、嚴格監管的傳統機構入局加密似乎是利好消息,但並不是所有人都對此感到樂觀。對“惡意收購”、將密鑰(無論是象徵性的還是加密的)交給機構的擔憂正在社區中蔓延。

Morgan Creek Capital Management 創始人Mark Yusko表示,Coinbase 於 2019 年收購的機構規模加密貨幣托管工具 Xapo 可能會成爲監管的“白手套”。他在推文中表示:“如果貝萊德能夠接管 Xapo 怎么辦?如果他們擁有大部分資金,監管機構就可以關閉 Coinbase 交易所, SEC 給扣上‘無證賭場’的帽子,並將 Xapo 部門移交給貝萊德”。

還有一些觀點認爲,大型金融機構集體布局加密業務並非巧合。華爾街資深人士、數字資產銀行 Custodia Bank首席執行官Caitlin Long寫道:”突然間,這些華爾街大公司在跑道被清理幹淨後就進入了加密領域,很難不讓人陷入聯想”。

Long 將本月SEC 起訴 Coinbase 作爲執法行動的一個典型例子,懷疑這可能是爲新交易所 EDX 的推出掃清障礙。

投資者 Adam Cochran 在推文中評論稱:“貝萊德、Citadel、德意志銀行和納斯達克都开始進入加密貨幣領域。他們欺負參與者,這樣他們就可以搶到便宜的代幣,加密貨幣的發展軌跡從未如此清晰”。他表示,監管機構更傾向於老牌公司進軍加密貨幣領域,而不是從一开始就接受專注於數字資產的公司。

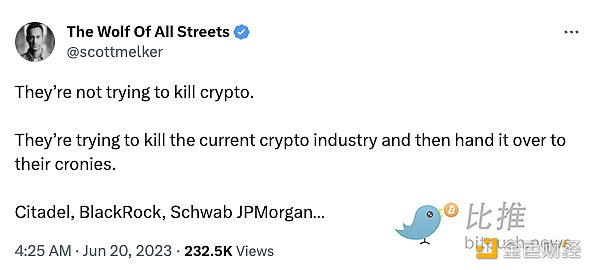

擁有90W+粉絲的推特账號@The Wolf Of All Streets表示:"他們並不是想消滅加密貨幣。他們只是想消滅當前的加密貨幣行業,然後將其交給他們的親信。Citadel、貝萊德、摩根大通……"。

值得注意的是,SEC尚未提供批准貝萊德比特幣 ETF 或任何其他待決 ETF 提案的任何官方時間表。其審批流程並不是完全透明的,如果提案獲得批准,可能需要幾個月甚至幾年的時間。ETF.com 高級分析師 Sumit Roy 在其博客文章中表示,Coinbase被起訴,加上SEC與灰度的开庭日期臨近,即使貝萊德有希望獲得內幕消息,整個流程也會相當復雜。

貝萊德能否最終爲比特幣帶來巨大的採用潮?在當前的監管迷霧下,我們難以預測,但目前來看,這家華爾街巨頭無疑擁有最高的勝算。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。