USDT 是懸在加密交易者頭上的達摩克利斯之劍?

編譯:Felix,PANews

本文將研究過去穩定幣崩潰的歷史,並討論 USDT 的潛在風險,以及 USDT 崩潰對加密市場來說意味着什么。

TerraUSD (UST) 崩盤

2022 年 5 月 9 日,某巨鯨出售了大量 UST,導致其價格跌破 1 美元。出於對 UST 穩定性的擔憂,Anchor(Terra 生態中的 UST 生息存款服務,其 APY 曾穩定在 20% 水平)上的大量資金被撤出以及拋售 UST,加劇了下跌趨勢。

作爲回應,LFG(LUNA Foundation Guard)動用了 15 億美元的穩定基金來支持價格。 Terraform Lab 的 15 億美元穩定基金也用於救市。

盡管如此,即使有 20 億美元的嘗試和潛在的補充投資,價格仍持續下跌(有傳言說 Jump、Alameda 等公司又提供了 20 億美元來拯救 UST)。因 Terra(LUNA)網絡擁堵導致大量待處理交易堆積,Binance 暫停了 UST 和 LUNA 的提現,隨後 Terraform Labs 則向投資者追討額外的 10 億美元。

後來有消息稱,Do Kwon 在破產前已經提取了 27 億美元。在最新消息中,黑山最高法院撤銷了保釋,並將 Do Kwon 的拘留期限延長至 6 月 16 日,法院將根據高等法院提出的終止理由進行重新審理,然後根據辯護律師的建議作出被告接受保釋的決定。此外,美國和韓國都要求引渡 Do Kwon。

從中可以得出什么結論?

- 避免追逐高利率,因爲可能是騙局的一部分。

- 分散資產,以防止本金的全部損失。

USDC 脫錨事件

現在分析一下發生在 2023 年 3 月的 USDC 脫錨事件。在恐慌的高峰期,一些交易所的 Depeg 達到了 -25%。這些情況值得研究,因爲它們在未來可能很有參考價值——歷史往往會重演。

最初引起人們關注的新聞是硅谷銀行(Silicon Valley Bank)的突然倒閉,這家銀行多年來一直是硅谷金融格局的重要組成部分。

可 Circle 的資金存儲在 SVB 的消息一傳出,USDC 脫錨過程便开始了。這種情況也給其他穩定幣帶來了負面影響,交易者擔心自己的財務狀況,因此市場出現大規模擠兌。但不包括 USDT。

算法穩定幣 DAI 受到的影響最爲顯著。原因是 DAI 有 48% 的比例是由 USDC 提供支持,因此與其價值有直接的相關性。

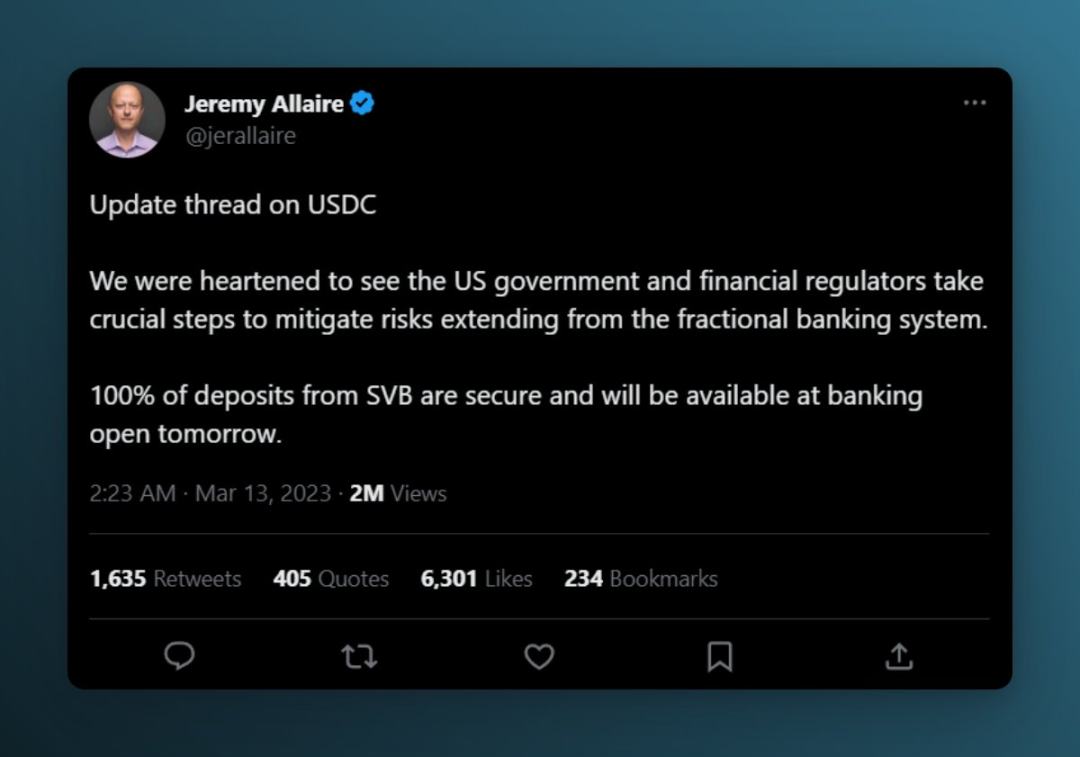

後來,Circle CEO 帶來了一些好消息。稱由於美聯儲、財政部、FDIC 聯合救市計劃的出台,硅谷銀行 100% 的存款是安全的,第二天將在銀行恢復營業後开放取款。隨後市場恐慌逐漸消散,USDC 價格又回到了接近往常水平。

從中可以得出什么結論?

新聞背景值得關注和分析,崩潰不會在一夜之間發生。

USDT

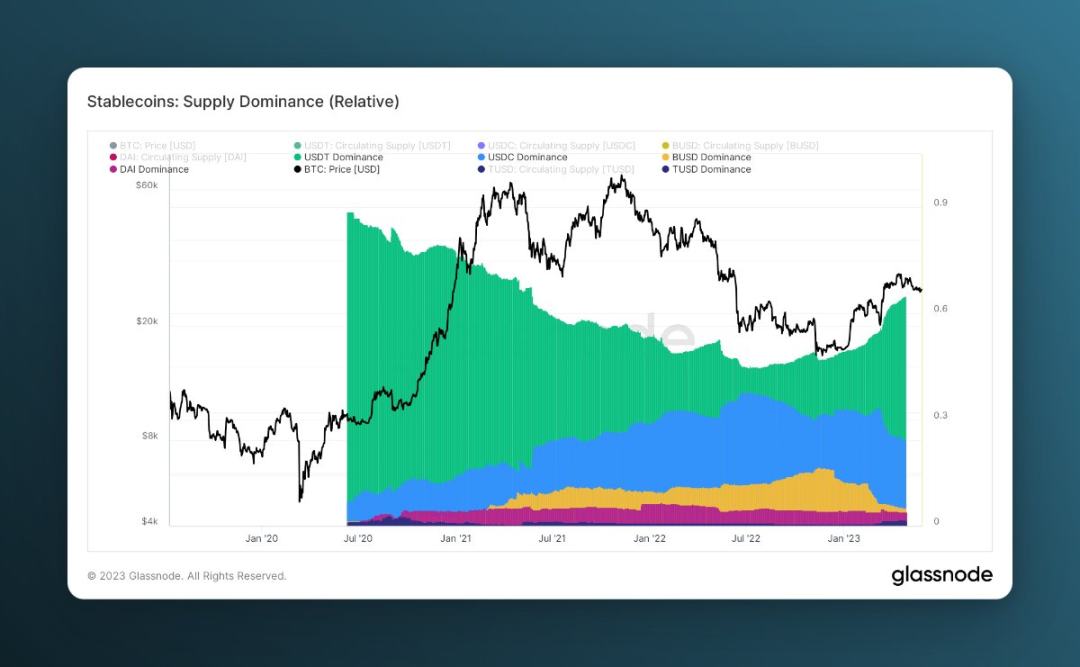

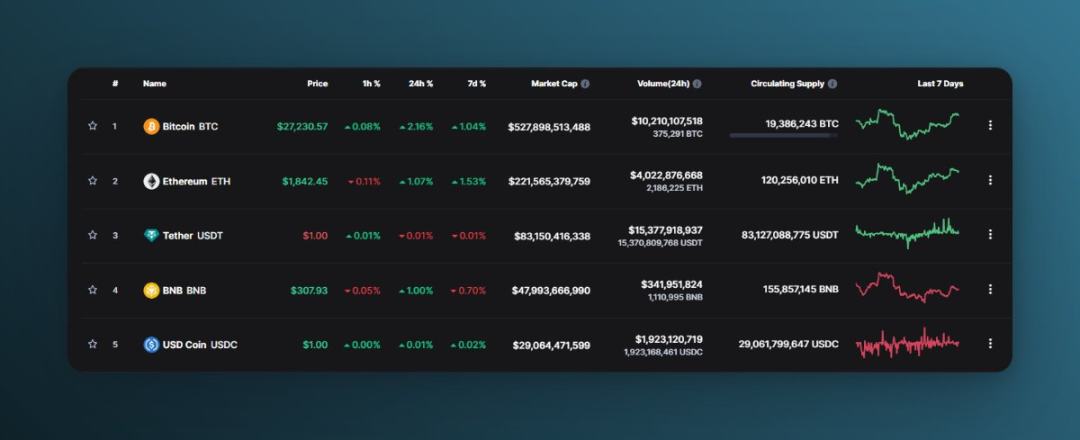

現在來討論 USDT。根據最新數據,USDT 在穩定幣領域佔據主導地位,佔 64.978% 的市場份額。

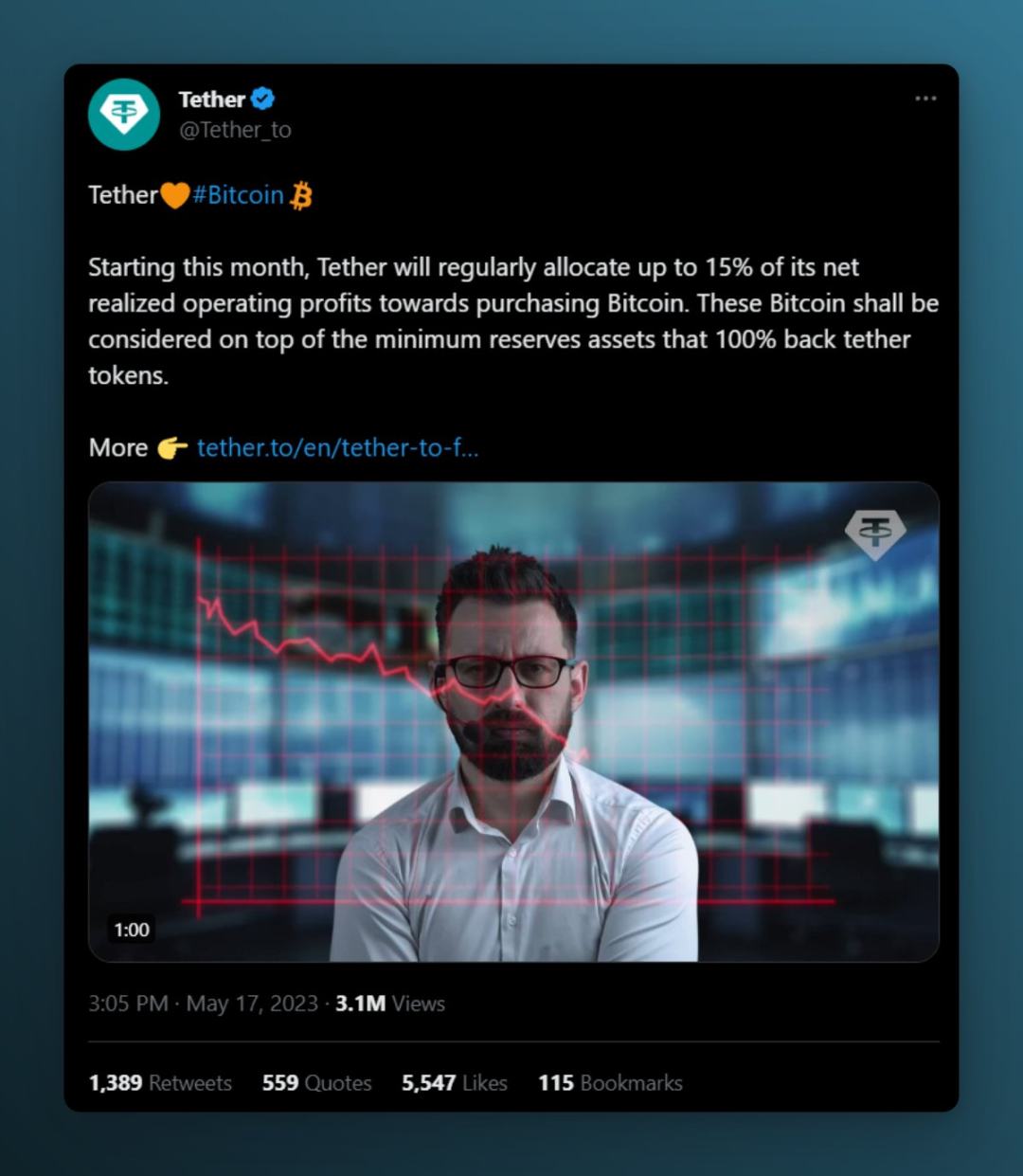

USDT 發行人 Tether 報告稱,2023 年第一季度淨收入爲 15 億美元,該公司的超額准備金達到 24.4 億美元。在他們最新的公告中,Tether 表示他們將每月利潤的 15% 用於投資 BTC。

很長一段時間以來,USDT 的潛在崩潰一直是加密貨幣社區討論的話題。盡管穩定幣經受住了嚴酷的熊市,但傳統對衝基金堅持認爲,USDT 的垮台只是時間問題。

USDT 的反對者認爲,Tether 人爲地誇大了加密貨幣市場,導致投機活動增加,並給用戶一種錯誤的價值觀念。

支持者反駁了這些觀點,但這使得投資者在處理 Tether 時變得更加謹慎。

多年來,對衝基金一直在做空 Tether,現在更多的機構投資者正在考慮採取類似行動。這一趨勢是出於對 Tether 財務狀況和透明度的擔憂。而監管部門對 Tether 不明確的財務報告進行罰款,進一步加劇了這些懷疑。

許多人一直在急切地等待審計的最新消息。然而,Tether 無法提供此信息。因爲一旦公布,美國政府會立即凍結那些持有 Tether 資產的銀行資金。Tether 公司堅稱自己經營得很好,高管將有關其財務狀況的許多猜測稱爲壓力測試。

USDT 的脫鉤曾在 2017 年和其他幾個例子中發生過,脫鉤幅度爲 5-10%,但脫鉤時間很短。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。