從歷史上看,鏈上穩定幣在與中心化穩定幣的角逐中經歷了一段艱難的時期。結果是,USDC 和 USDT 在穩定幣領域佔據了絕對的主導地位,累計市場份額超過 95%。鏈上穩定幣的問題在於,要么由於其過度抵押的性質而難以擴展,要么由於抵押不足而難以維持掛鉤。

2023 年 3 月,Arthur Hayes 撰寫了一篇名爲「地殼上的灰塵」的文章 ,其中他談到了穩定幣的興起以及穩定幣在交易者和做市商中的用途。然後,他提出了一種名爲「中本聰美元」的鏈上完全去中心化穩定幣的構想,這是一種由等量的現貨多頭和期貨空頭比特幣敞口支持創建的 Delta 中性的、1:1 抵押的合成美元。

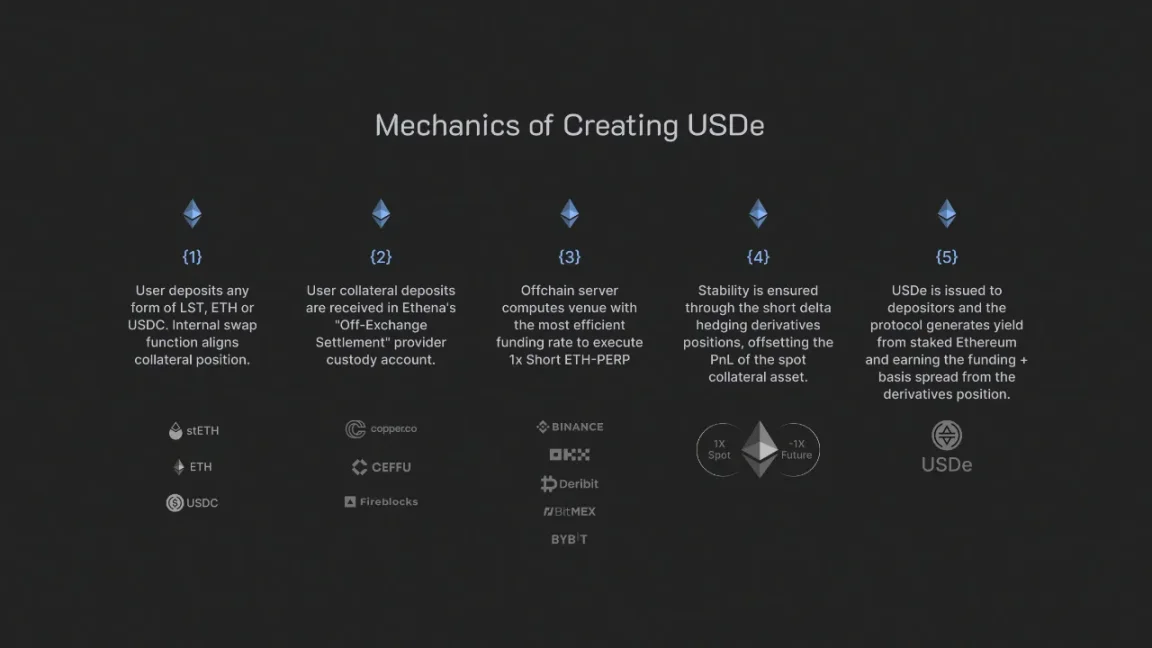

這個想法已被 Ethena Labs 實現,該項目正在構建 USDe,這是一種由 ETH 質押收益率和永續掉期提供支持的合成美元。簡而言之,USDe 由 ETH LST(例如 Lido 的 stETH)1:1 抵押,而它的風險通過做空等量的 ETH 永續期貨進行對衝。USDe 會產生高收益率(目前超過 20%),它被貼上「互聯網債券」的標籤。

Ethena 得到了 Dragonfly、Wintermute、OKX Ventures 以及 Cobie、Arthur Hayes 和 Anthony Sassano 等投資者的支持。我很高興與 Ethena 創始人 Guy 交談,了解更多有關底層設計和即將推出的路线圖的信息,包括主網啓動、DeFi 集成和即將到來的空投計劃。

USDe 和 Ethena 拆解

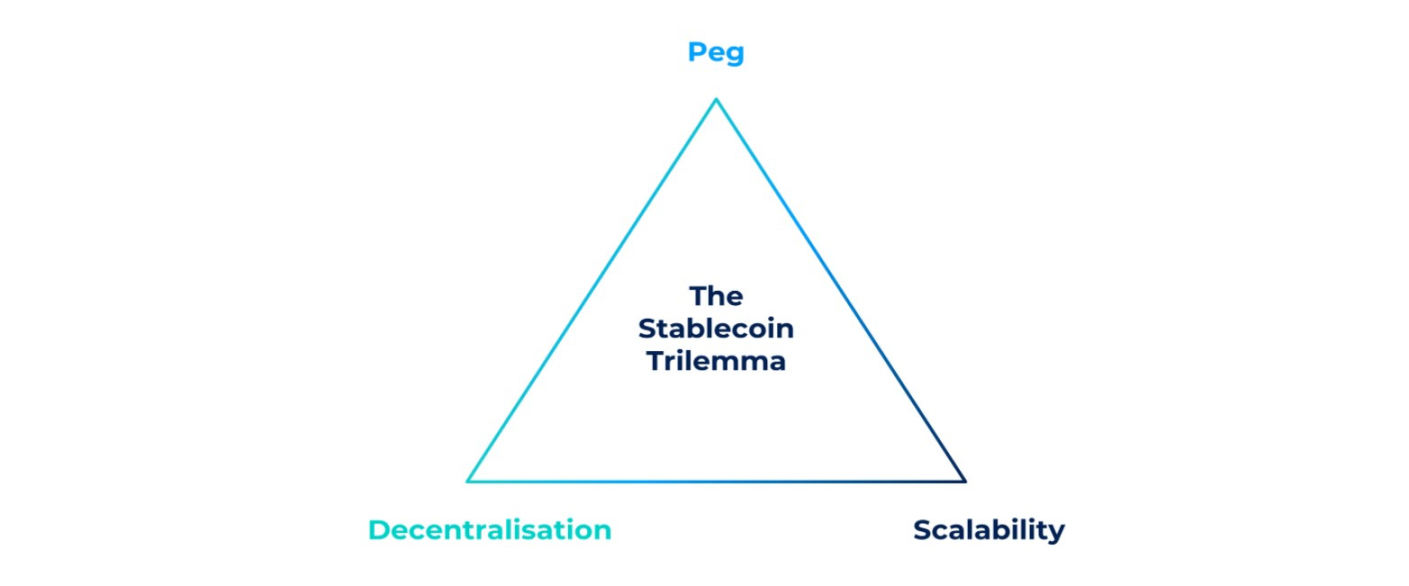

「穩定幣三難困境」在幾年前就被提出來了,它指出穩定幣不能同時具備以下所有三個屬性:

- 維持與標的資產的掛鉤

- 可擴展

- 去中心化

- USDC 和 USDT 等穩定幣都具有可擴展性,並且可以保持與美元掛鉤,但它們不是去中心化的。

- 另一方面,來自 Liquity 的 LUSD 高度去中心化,並很好地保持與美元的掛鉤,但由於過度抵押而難以擴展。

- Terra 的 UST 既是去中心化的(在某種程度上),又具有很強的可擴展性,但無法維持其掛鉤。

Ethena 的 USDe 旨在包含所有三個屬性,從而解決穩定幣的三難困境。 USDe 目前尚未公开發布(預發布階段只有白名單用戶可以訪問產品),但盡管如此,在短短一個多月的時間裏,其供應量已增長至超過 1.15 億美元。其工作原理如下:

用戶可以通過兩種方式獲得USDe。首先,通過 Uniswap 或 Curve 等去中心化交易所購买。其次,通過 Ethena 協議鑄造它。隨着公开發布,用戶將能夠通過 Ethena 前端用各種資產鑄造 USDe,這些抵押資產在後端將其轉換爲 ETH LST,如 stETH、mETH 和 wbETH,然後她們作爲抵押品被存入托管機構,並用於在中心化交易所創建 ETH 空頭頭寸。這種對衝創建了美元頭寸,USDe 是根據該美元頭寸發行的。

抵押品空頭方沒有使用槓杆,因爲 USDe 的重點是成爲安全基礎層:

「該產品的理念是嘗試使其在基礎層盡可能安全。你可以开始利用槓杆做一些有趣的事情,嘗試以某種方式提高回報,但我們實際上只是想創建一個堅實的基礎,其他人可以在此基礎上繼續發展,並开始以其他有趣的方式使用槓杆,無論是在貨幣市場還是永續 Dex 上。」

USDe 通過套利維持其錨定。如果 USDe 在 Curve、Uniswap 或幣安等交易所上的交易價格低於掛鉤,套利者可以購买 USDe 並在 Ethena 前端以 1 美元的價格贖回抵押資產以獲取利潤。如果 USDe 在交易所的交易價格高於掛鉤,套利者可以以類似的方式在 Ethena 上鑄造 USDe 並在交易所出售。只要 USDe 以 1:1 的比例抵押,掛鉤就會保持穩定。

美元流動性不斷增長

爲了讓穩定幣保持與基礎資產的掛鉤,流動性非常重要。 Ethena 的目標是在各種去中心化交易所(例如 Curve Finance)中增加 USDe 的流動性,Curve Finance 是穩定資產的主要 DEX。在 1 月晚些時候的公开發布中,Ethena 將採取激勵措施,以確保 Curve 上 USDe 的深度流動性。截至撰寫本文時,Curve 上已有一些 USDe 流動性池,包括 USDe/USDC、USDe/FRAX 和 USDe/crvUSD。

收益飛輪

正如前面概述的那樣,USDe 抵押品的多頭和空頭都會產生收益,並將收益分配給選擇質押 USDe 的用戶。收益來源爲:

- 現貨多頭:以太坊質押收益率(共識層和執行層獎勵)。

- 期貨空頭:衍生品頭寸賺取的資金費用和基差。

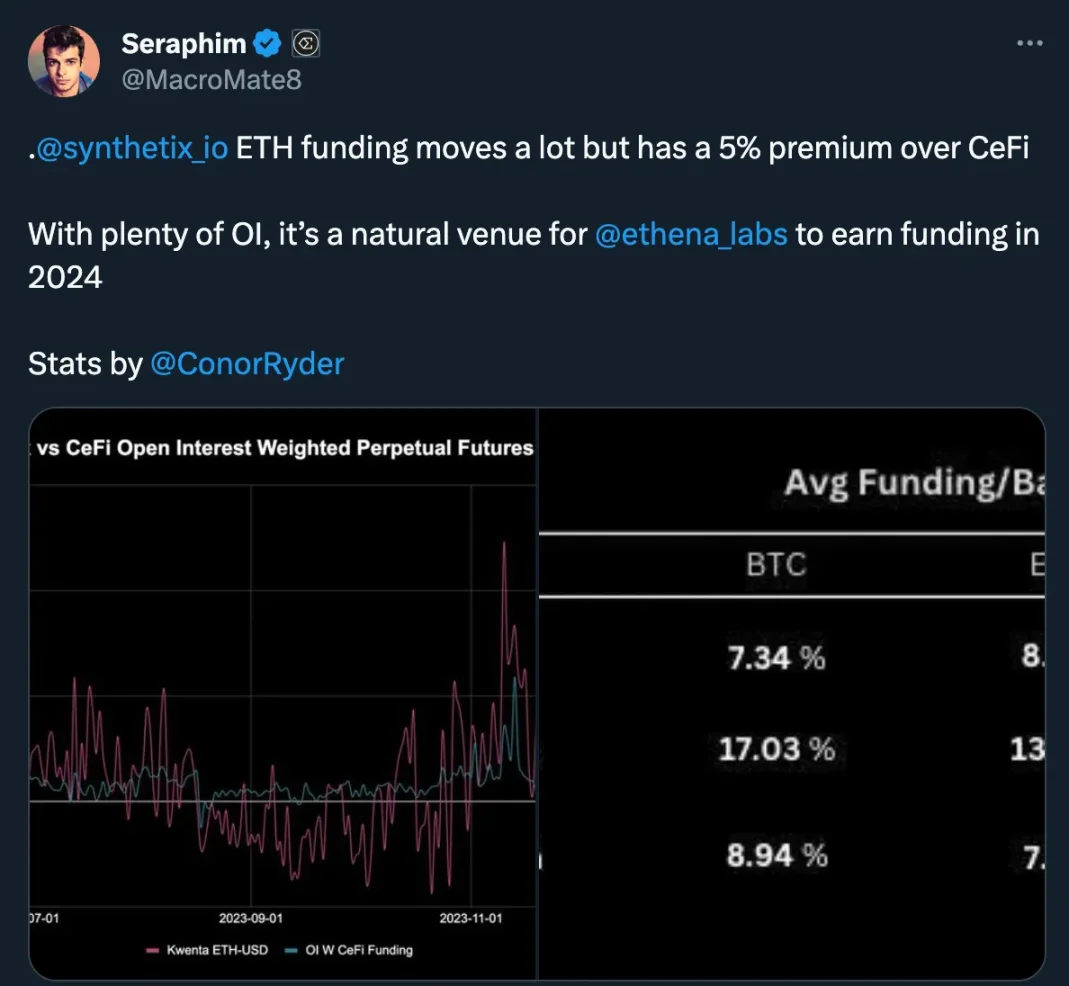

ETH 質押的年化收益率通常在 3-5% 範圍內,而 ETH 衍生品的資金費率波動較爲劇烈,高度依賴於市場對期貨交易的需求。如下所示,隨着市場反彈,ETH 期貨融資利率近期飆升至 70% 以上,希望做多 ETH 的交易者愿意爲此頭寸支付高額費用。資金費用由多頭支付給空頭頭。

在資金強烈的看漲的情況中,USDe 抵押品產生的收益率很可能超過 30-40%。然而,從歷史上看,在更長的時間範圍內,收益率被證明接近 5-15% APY。

雙代幣設計

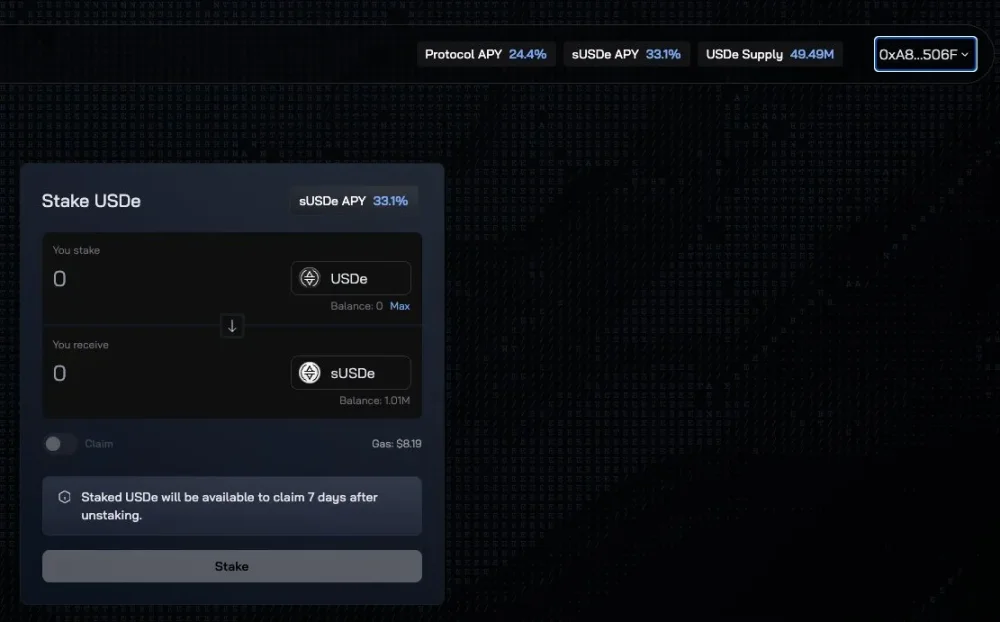

如前所述,用戶只有將穩定幣抵押爲 sUSDe,才能收到 USDe 產生的收益。如果 USDe 抵押品的收益率爲 15%,但只有一半的 USDe 被質押,則 sUSDe 質押者將獲得 (15%/50%) = 30% APY。

由於 USDe 的流動性將在 Curve 等 DEX 上得到激勵,並進一步融入各種貨幣市場和其他 DeFi 應用程序,因此預計並非所有 USDe 都會獲得協議收益。如下圖所示,其中抵押品總收益率爲「Protocol APY」,sUSDe 收益率爲「sUSDe APY」。

此外,Ethena 還將特別關注將 USDe 集成到中心化交易訂單簿中,以此作爲該產品與其他鏈上穩定幣的區別並創造更廣泛的採用。

DeFi 集成與去中心化之路

「我們希望將加密貨幣中最重要的工具(即穩定幣)與銀行系統分开。我們所做的一切的目的是創建一個自給自足的系統,但最重要的資產是完全中心化的」。

Ethena 的核心論點很簡單:將最大的加密產品(穩定幣)與傳統銀行系統分开。對於 USDe,不存在 USDC 或美國國庫券等中心化資產的抵押品風險。唯一的風險是 ETH,它是世界上最去中心化和無需許可的資產之一。

但今天 Ethena 仍然有中心化的一面。其中之一是在中心化交易所上對衝質押 ETH 的風險。這樣做的原因是大部分流動性仍然在中心化交易所。 Ethena 正在努力實現完全去中心化,但仍在等待 DEX 衍生品的成熟。第一步似乎是利用 Synthetix 和 Synthetix 前端作爲這種對衝的第一個 DEX,這是今年晚些時候路线圖的一部分。

USDe/sUSDe 集成在一些垂直領域非常有意義:

- USDe 可以作爲其他穩定幣的抵押品。 FRAX 和 DAI 都嚴重依賴傳統資產的收益,他們可能希望分散投資並從 sUSDe 獲取加密原生收益。

- 貨幣市場,例如 Aave 等借貸平台。槓杆循環策略可以通過增加槓杆來爲 sUSDe 持有者帶來潛在的高收益。

- sUSDe 作爲 CEX 和 DEX 槓杆交易的高收益抵押品

2024 年路线圖

短期內,Ethena 正在准備公开發布,用戶能夠在協議上鑄造和贖回 USDe,並質押 USDe 以獲得抵押品產生的收益。此外,Ethena 將激勵各種 DEX 上的流動性,以確保用戶能夠以最小的滑點买入和賣出穩定幣。預計時間是一月下旬,屆時可能還會宣布針對即將推出的治理代幣的空投計劃。

中長期來看,Ethena 計劃將 USDe 整合到各種 DeFi 協議和中心化交易所中,以增加供應並創造強大的效用。 Ethena 還計劃通過將空頭頭寸從中心化交易所轉移到 DEX 來進一步去中心化。

除此之外,Ethena 還將探索其他資產作爲 USDe 的抵押品,例如 BTC 和 jitoSOL。這些資產也將進行 Delta 對衝,整合最終取決於這些資產是否具有深度流動性,以及從收益率角度來看融資費用是否有利。

結論

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。