利用穩定幣,金融科技公司可以進入傳統銀行服務機會有限的新市場,在全球範圍內提供更便捷、更高效的金融解決方案。

編譯:松雪,金色財經

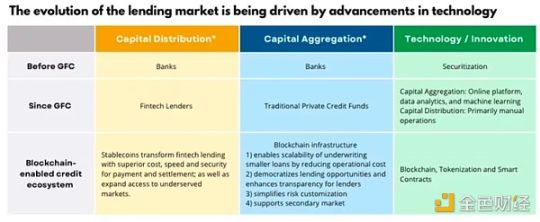

貸款市場正在不斷發展,從傳統的、以銀行爲中心的框架轉變爲更加多元化、技術先進的生態系統。 自全球金融危機(GFC)以來,這種演變尤爲明顯,並且正在從根本上重塑資本聚集和分配的格局。

然而,目前的市場結構仍然面臨着相當大的摩擦。 我們相信,將區塊鏈整合到現有的金融技術堆棧中將提高資本流動的效率並擴大准入範圍。

全球金融危機後,傳統銀行在資本分配中的作用逐漸減弱,這爲 SoFi 和 Ramp 等金融科技貸款公司鋪平了道路。 這些公司正在利用在线平台、數據分析和機器學習,通過創新解決方案填補這一空白,例如先买後付 (BNPL) 選項。

盡管取得了進步,但陳舊的支付系統和中小企業資金缺口等問題仍然存在。 穩定幣可以以卓越的成本和速度徹底改變資金支付,從而幫助克服這些挑战。 通過利用穩定幣,金融科技公司可以進入傳統銀行服務機會有限的新市場,在全球範圍內提供更便捷、更高效的金融解決方案。

全球金融危機後,私人信貸蓬勃發展,增長至 1.6 萬億美元,成爲大規模融資的有競爭力的來源。 然而,與資本分配的創新狀況相比,資本聚合的增長歷史上受到其手動流程和過多中介機構的阻礙,這使得引入大量規模較小的有限合夥人變得不經濟。

代幣化可以簡化和自動化這些密集的操作流程。 這樣的效率帶來了兩大優勢。 首先,現在承銷小額貸款在經濟上更加可行。 其次,它使投資機會民主化,降低了更廣泛的貸款機構的進入壁壘,包括那些當今經常被忽視的資本貢獻較小的貸款機構。 其他好處包括提高透明度、二級流動性以及通過智能合約的可編程性實現的簡化風險定制。

根據貝恩公司最近的研究,替代投資在個人投資組合中佔比較低(個人擁有全球 50% 的財富,但只有 5% 分配給替代投資,而公共養老金則將大約 25% 分配給同一資產類別)。盡管存在不同的流動性需求和替代基金行業高度手動化的障礙,貝恩提出了一個明確的觀點,即通證化可以幫助私募市場行業進入 150 萬億美元的個人投資者領域,「解鎖……潛在地爲替代投資行業帶來每年約 4000 億美元的額外收入。」

擴大穩定幣在資本分配中的作用:2023 年,Visa、Mastercard 和 Checkout.com 等公司將穩定幣與各種應用程序集成。 到 2024 年,我們預計,在香港和英國等司法管轄區監管透明度不斷提高的推動下,全球支付將得到更廣泛的採用。 該領域的一個關鍵發展是基於穩定幣的貸款服務。 這些服務預計將在傳統銀行融資效率低下或稀缺的地區特別有影響力。

另類資產基金的代幣化:在過去的一年裏,Hamilton Lane 和 KKR 等先驅者採用了代幣化策略,通過降低成本和降低最低認購金額來吸引個人投資者。 展望 2024 年,我們預計更多的私募信貸基金將探索通證化的優勢,利用區塊鏈技術優化資本聚合,同時基於 DeFi 的私募信貸解決方案將持續增長,解決實體經濟的融資缺口。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。