衆所周知,加密貨幣的價格極不穩定,爲了在加密貨幣市場中有合理的價格計量標准,爲各種加密貨幣的流動性打下基礎,穩定幣應運而生。

一、穩定幣概述

衆所周知,加密貨幣的價格極不穩定,爲了在加密貨幣市場中有合理的價格計量標准,爲各種加密貨幣的流動性打下基礎,穩定幣應運而生。其設計目標是維持穩定的價值,通過錨定諸如美元等穩定資產的價值來實現。因此,穩定幣的價值通常與美元、歐元、人民幣或其他資產(如黃金)保持 1:1 的固定匯率。

穩定幣除了在價值錨定方面的特性外,它們還作爲支付手段發揮着重要作用,使用戶能夠便捷的進行支付和轉账。由於穩定幣的價值相對穩定,用戶更容易進行商業交易和支付。作爲 OTC、DeFi 和 CeFi 的基礎貨幣,穩定幣爲用戶提供了更多的金融服務和產品選擇。

根據穩定幣背後的機制和發行方式,可以將其分爲以下四類:

(1)基於法幣儲備的中心化穩定幣

這類穩定幣的價值與法定貨幣(如美元、歐元等)保持 1:1 的固定匯率。發行者通常在銀行账戶中持有等額的法幣儲備,以確保穩定幣的價值。例如,Tether(USDT)和 USDC(USD Coin)是中心化機構發行的代表,USDT 流通性最高,市值已突破 920 億美金。

(2)基於加密資產抵押的去中心化穩定幣

這類穩定幣是去中心化的,採用創新解決方案,基於區塊鏈協議構建,更安全和透明。也稱爲抵押型穩定幣,其資產支持通常來自其他加密貨幣,如以太坊或比特幣,以維持其價值穩定。MakerDAO 的 DAI 就是一個典型例子,通過超額抵押機制生成,備受 DeFi 協議歡迎。

(3)去中心化算法穩定幣

是去中心化的穩定幣類型之一,其價值由算法自動調整,無需抵押物,利用市場需求和供給來維持自身的固定價格。Ampleforth 是一個基於算法的穩定幣,採用彈性供應機制,根據市場需求自動調整供應量。

(4)基於混合機制的穩定幣

這類穩定幣結合了以上不同機制的特點,以提供更穩定的價值。例如,Frax 結合了算法和法幣的儲備,採用混合穩定幣機制,通過一部分法幣儲備支持,另一部分通過算法管理供應量以維持價格穩定。

總的來說:

中心化穩定幣解決了虛擬資產的價值錨定問題,將數字資產與實物資產(如美元或黃金)相關聯,穩定其價值,同時解決了虛擬資產在監管環境下的存取問題,爲用戶提供了更可靠的數字資產存儲和交易方式。然而,它們通常依賴於中心化機構的發行和管理,存在發行方的財務審計風險和監管風險。

去中心化穩定幣的去中心化特點爲加密貨幣市場的發展提供了更加自由和透明的的方式,使用透明可驗證的智能合約代碼來建立市場信任,但也面臨黑客攻擊、治理風險等挑战。

二、鏈上數據分析

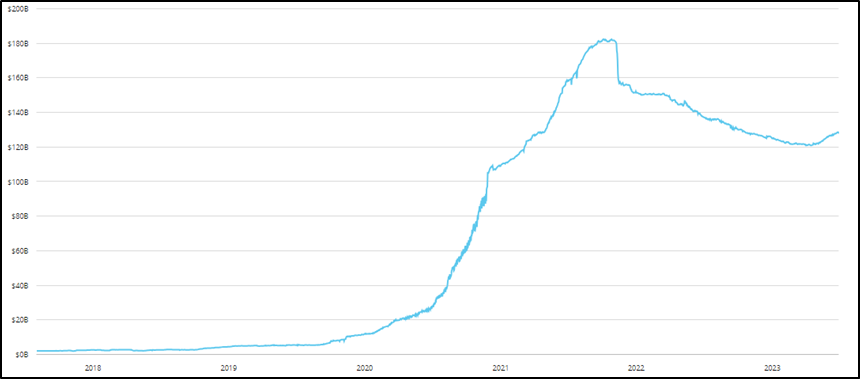

自 2014 年 Tether 推出第一個穩定幣 USDT 以來,市場陸續湧現了多種類型的穩定幣,如 USDC、DAI、BUSD 等。穩定幣總市值自 2018 年开始逐步增長,2020 年中开始急速上升,一直持續至 2022 年 4 月 7 日達到最高峰,總市值達到 1826.5 億美元。然而,隨後市場趨勢出現下滑,截至當前(2023 年 12 月 28 日),總市值已回落至 1287.7 億美元。

圖:Stablecoin Market Cap(2018.2.1 – 2023.12.28)

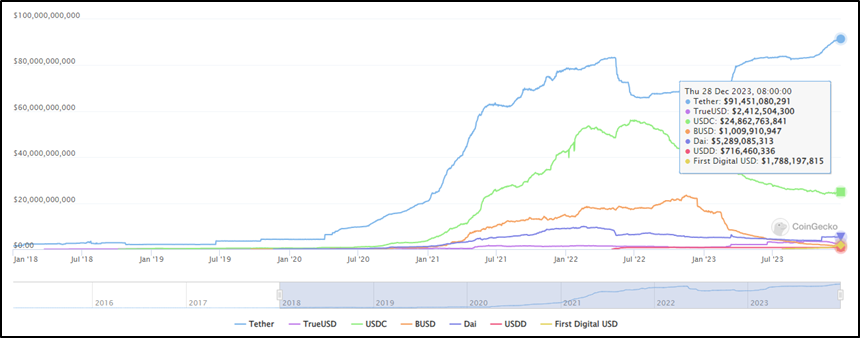

圖:Top Stablecoins Market Cap(2018.1.1 – 2023.12.28)

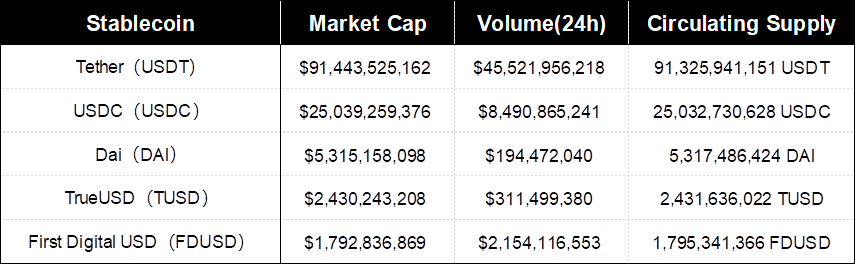

市場份額方面,USDT 一直佔據領先地位。自 2020 年初以來,穩定幣市值前五的主要幣種一直是 USDT、USDC、BUSD、DAI 和 TrueUSD。然而,到了 2023 年 6 月,由於 Binance 受到制裁,BUSD 的市值大幅下降,逐漸失去了前五的地位。與此同時,First Digital USD 於 2023 年 6 月 1 日推出後迅速增長,截至 12 月 14 日,其市值超過 BUSD,成爲第五大穩定幣。以下是前五大穩定幣的市值、成交量、供應量、用戶量等相關數據統計:

圖:TOP 5 Stablecoin's Market Cap、Volume and Circulating Supply. Data as of 2023/12/28

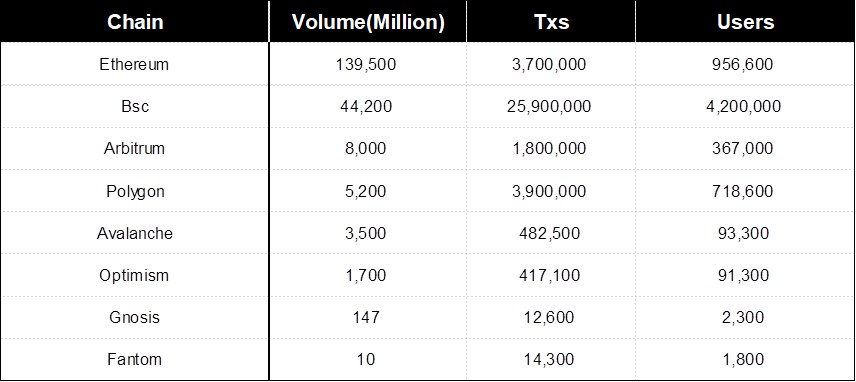

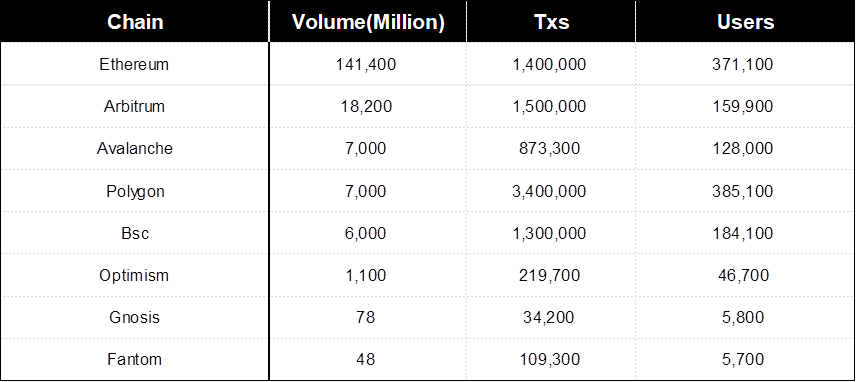

圖:USDT 近 30 天交易量、成交筆數、用戶數,data as of 2023/12/28

圖:USDC 近 30 天交易量、成交筆數、用戶數,data as of 2023/12/28

圖:DAI 近 30 天交易量、成交筆數、用戶數,data as of 2023/12/28

三、算法穩定幣的安全與風險

算法穩定幣採用了類似於影子銀行的機制,與傳統的穩定幣不同,算法穩定幣無需中心化機構來保持其穩定性,而是通過算法調整市場的供求關系,以確保價格保持在一定範圍內。然而,這種貨幣形式也面臨着一系列挑战,包括市場流動性不足、黑天鵝事件等風險。算法穩定幣的價值並非完全由外部儲備支撐,而是通過基於算法的市場機制來調節供需,以保持價格穩定。

最近幾年,算法穩定幣經常因死亡螺旋問題本崩盤,主要體現在以下幾個方面:

(1)供需失衡

當市場對算法穩定幣的需求下降時,其價格可能低於目標價值,導致發行方需要銷毀或回購部分流通量以恢復平衡。這可能進一步降低市場信心和需求,形成惡性擠兌,Luna/UST 崩盤就是最典型的例子。

(2)治理風險

由於算法穩定幣的運行依賴於智能合約和社區共識,因此可能存在治理風險,例如代碼缺陷、黑客攻擊、價格操縱等。

(3)法律監管

由於算法穩定幣沒有實物資產作爲擔保或錨定,因此面臨更多的法律監管挑战和不確定性。預計未來將有更多的國家或地區限制或禁止算法穩定幣的使用。

(4)案例分析:Luna/UST 崩盤

業務模型:算法穩定幣(UST/Luna)和高利率(Anchor):

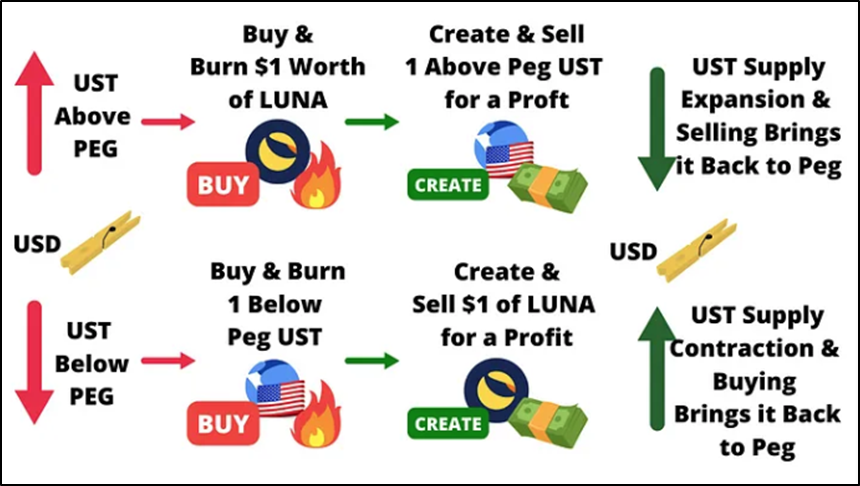

Terra 生態的核心設計思路是圍繞如何擴展穩定幣 UST 的使用場景及支付需求,UST 的運作採用了雙 Token 設計,Luna:治理、質押和驗證的 Token,UST:原生美元掛鉤的穩定幣。簡單理解就是每當一個 UST 被鑄造出來,就必須燒掉價值一美元的 Luna,且 Luna 通過套利機制幫助維持 UST 與美元的掛鉤:如果 $UST 價格爲> 1$,則有機會銷毀 $Luna ,鑄造 $UST,並將與掛鉤的差額作爲利潤;如果 UST 爲 1$,可以爲 $Luna 燒掉 $UST 以恢復掛鉤,以低於 1 美元的價格購买 1 UST 並獲得價值 1 美元的 Luna,然後賣出 $Luna 獲利。

Anchor Protocol(以下簡稱 Anchor)是 Terra 官方在 2021 年 3 月推出的 DeFi 平台,本質是 Lending,與 Compund 類似。但 Ancho 的特殊在於極高的 APY(Annual Percentage Yield,即年化收益率),始終維持在 20% 左右。在高年化的刺激下,用戶對 UST 的需求暴漲,這也是 UST 的業務核心。在 Terra 生態中,Anchor 作爲「國有銀行」的角色,承諾了 20% 的超高活期收益率,以此吸收公衆存款(以 UST 的形式)。

收支模型:入不敷出,埋下隱患:

Anchor 的主要收入來自於借款利息 + 借款抵押物的 PoS 獎勵收入(目前爲 bLUNA 和 bETH)+ 清算罰金;Anchor 的主要支出是約 20% 年化的存款利息,Anchor 本身也爲借款人提供了較高的 ANC 代幣補貼,爲了維持 ANC 的代幣價格,Anchor 還面臨着額外的 ANC 代幣價格維護成本,即解決 ANC 代幣的賣壓問題。

這便是 UST 和 Luna 的收支模型,根據目前 UST 和 Luna 的體量,每年需要額外承擔十億美金左右的運營成本,光靠 Anchor 自己顯然是無法承擔這筆开支的。所以,在 2022 年 2 月,在 Anchor 的儲備池即將消耗完的情況下,LFG 宣布爲 Anchor 撥款 4.5 億 UST,以充實其儲備池。這印證了一點:Anchor 與其他借貸協議不同,其本質是 Terra 計劃經濟體的一個組成部分,它當下的商業運作並非爲了追求盈利,而是一個由 Terra 官方提供資金的、爲 UST 規模擴張提供補貼的場景化產品。

死亡螺旋的產生:

通過以上分析,可以看出 Terra 的完整邏輯是:通過 Anchor 自造場景、塑造穩定幣需求;需求推動 UST 的鑄造規模,吸引用戶進場;用戶不斷進場,造就生態的數據表現(TVL、地址數、項目數等)並逐步推高 Luna 價格;項目方或基金會通過 Luna 套現資金,並進行補貼,維持高年化收益,以此循環。

如果以上循環穩定,UST 是 Luna 的發動機,Luna 是 UST 的穩定器,更多 Web3 項目和用戶湧入,兩者相互作用,走勢向好時,形成正向螺旋。

但當 Luna 相對於穩定幣的市值變低、交易深度減小,擔保物就會出現不足,穩定幣的脫錨風險就會變大,維護共識的成本就越高,陷入死亡螺旋。比如,市場整體大跌,Luna 也不能幸免時,或當有人可以阻擊 Luna 價格時,死亡螺旋就會出現。

死亡螺旋出現的門檻有多高,風險有多大?

項目方當然意識的到保持循環和補貼來源的重要性,也在採取措施增加產量儲備。Anchor 正在添加新的抵押資產:bLuna、bETH、wasAVAX、bATOM,這也將有助於增加 Anchor 的利潤。引入錨動態速率,根據提案,錨定收益率將以每月 1.5% 的速度下降,最低 APY 設置爲 15%,將在 3 個月內達到,但如果 Anchor 的 APY 低於人們希望,人們對 UST 和 Luna 的需求就會下跌,UST 需求變小,將鑄造更多 Luna, Luna 的價格下跌。

所以,死亡螺旋的出現可能來自於市場行情整體下跌,Anchor APY 下降,針對性阻擊 Luna 價格三種情況。目前看來,Terra 死亡螺旋的出現幾乎是必然的。

四、黑 U 黑灰產分析

「黑灰產」通常指的是非法、甚至是危害社會的產業鏈。這些產業鏈通常違反法律規定,涉及欺詐、非法交易、走私等活動。近年來越來越多的「黑灰產」會利用加密貨幣,尤其是穩定幣 USDT 進行非法募資或洗錢,黑 U 的出現也嚴重的破壞了穩定幣生態的安全發展。主要包含如下幾個方面:

(1) 網絡賭博

網絡賭博是黑灰產中一個具有嚴重社會危害的分支。它涉及在线賭博平台的運營、網絡技術、支付系統、廣告推廣等多個環節。黑灰產會創建看似合法的賭博網站或應用程序,吸引玩家注冊和參與賭博活動,通過各種方式推廣其賭博平台,包括惡意廣告、垃圾郵件等,以擴大用戶群體。加密貨幣是常用的支付手段,因爲加密貨幣提供了一種相對匿名的支付方式,使得網絡賭博更難被追蹤。黑灰產不法分子在進行違法犯罪活動前,會創建或購买虛擬身份,在加密貨幣裏則是區塊鏈地址,通過賭博平台進行的資金交易可能被用於洗錢,掩蓋非法收益。

圖:某網賭地址 1AGZws…x1cN 交易圖譜分析

(2)「跑分」平台

「跑分」通常指的是通過某種手段提高軟硬件性能測試得分的行爲,黑灰 USDT 跑分詐騙是僞裝成洗錢的欺詐手段,平台普遍自稱是用於涉案 USDT 資金清洗的接單平台,但實際上這是投資騙局,一旦參與者投入較大金額的 USDT,平台就會以各種理由拒絕返還。

(3)勒索軟件

勒索軟件攻擊是當前網絡空間安全的一個嚴峻問題。它通常通過釣魚郵件或惡意鏈接傳播,結合社會工程學攻擊,誘使用戶點擊並下載感染計算機。受害者的數據被加密後,勒索軟件通常會顯示勒索信息,要求支付一定金額的贖金,以獲得解密密鑰。通常要求使用加密貨幣(比如比特幣)來繳納贖金,以增加支付的匿名性。由於金融機構和其他要害部門管理和存儲着大量關鍵數據和服務,因此也成爲了勒索軟件攻擊的最主要目標。2023 年 11 月工行美國全資子公司工銀金融服務(ICBCFS)遭勒索軟件 LockBit 攻擊,並產生了非常大的不良影響,下圖是 LockBit 某勒索收款地 址的鏈上交易哈希圖譜。

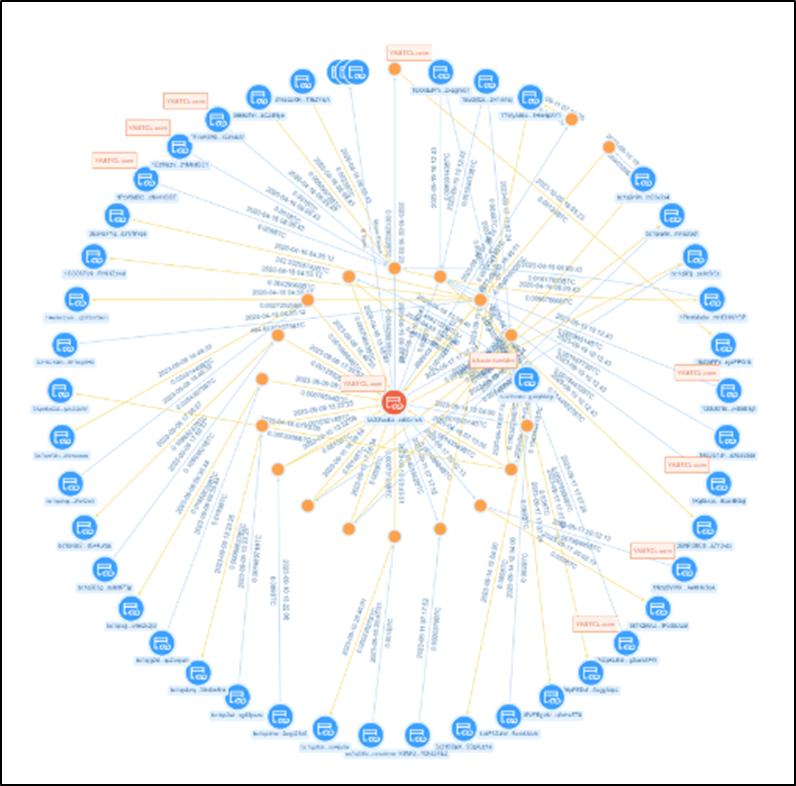

圖:LockBit 某勒索收款地址的鏈上交易哈希圖譜

(4)恐怖主義

恐怖主義分子使用加密貨幣進行募資和洗錢,以避免傳統金融機構的監測和法律調查。因其匿名性和去中心化特性使其成爲一些恐怖主義組織可能利用的工具。募集資金、轉移資金和網絡黑客攻擊是恐怖主義組織可能利用加密貨幣的活動方式。例如烏克蘭就曾利用加密貨幣進行加密貨幣籌款,俄羅斯利用加密貨幣規避 SWIFT 制裁等。2023 年 10 月,Tether(USDT) 凍結 32 個與以色列和烏克蘭恐怖主義及战爭有關的地址,這些地址共持有 873,118.34 USDT。

(5)洗錢

因加密貨幣的匿名性和難追蹤的特點,通常會被不法分子利用進行洗。據數據統計和鏈上風險標籤顯示,黑 U 資產中有超過一半與黑灰產有關聯,並且絕大部分是用作洗錢。以朝鮮黑客團夥 Lazarus Group 爲例,他們近年來已完成了超 10 億美元的資產轉移和清洗,他們的洗錢模式通常如下:

多账號分账、小額多筆轉移資產,提高追蹤難度。

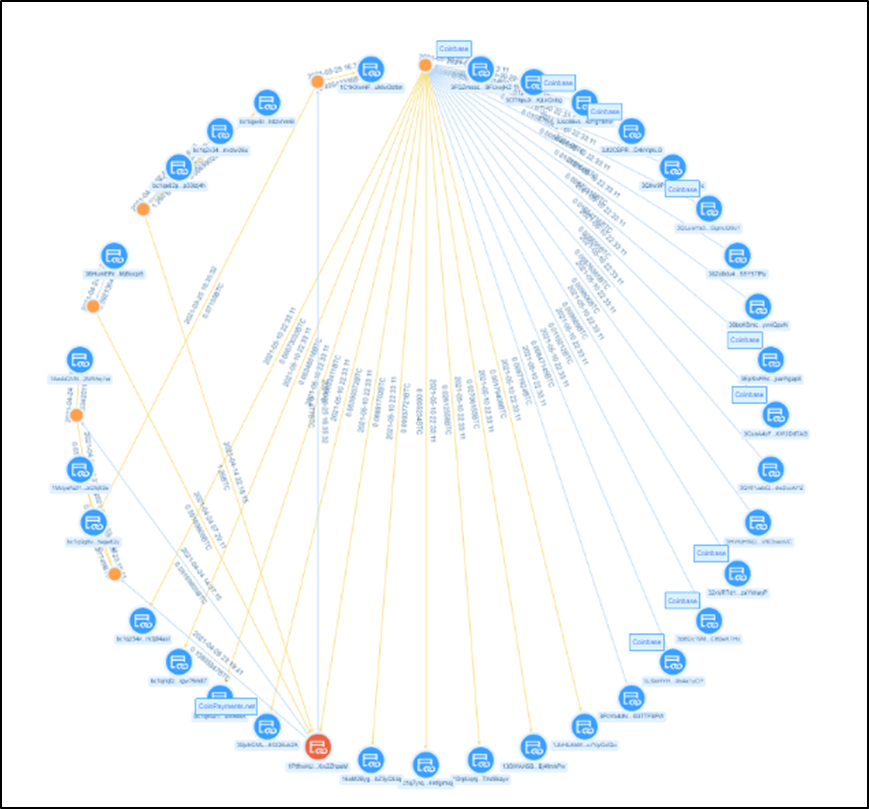

制造大量假幣交易,提高追蹤難度。以 Atomic Wallet 事件爲例,27 個中間地址中有 23 個账戶均爲假幣轉移地址,近期在對 Stake.com 的事件分析中也發現採用類似技術,但之前的 Ronin Network、Harmony 事件並沒有這種幹擾技術,說明 Lazarus 的洗錢技術也在升級。

更多的採用鏈上方式(如 Tonado Cash)進行混幣,早期的事件中 Lazarus 經常使用中心化交易所獲得啓動資金或進行後續的 OTC,但近期越來越少的使用中心化交易所,甚至可以認爲是盡量在避免使用中心化交易所,這與近期的幾起制裁事件應該有關。

圖:Atomic Wallet 資金轉移視圖

隨着利用加密貨幣的黑灰產和其他不法活動的持續增加,對加密貨幣,特別是穩定的監管也尤爲重要。

五、穩定幣監管

中心化穩定幣由中心化機構發行和管理,因此發行機構需要具備一定的實力和信譽。爲確保透明度和可信度,發行機構應接受監管機構的注冊、備案、監督和審計。此外,穩定幣發行機構應確保與法定代幣的兌換比例穩定,並及時披露相關信息。監管機構應要求定期審計穩定幣發行機構,以確保其儲備資金的安全性和充足性。同時,建立風險監測和預警機制,及時發現和應對可能存在的風險。

去中心化穩定幣採用算法調整市場貨幣總量,根據供需決定價格,具有較高的透明度,但監管難度也相對較大。對算法的漏洞檢查、極端情況的風險規避、如何參與社區治理將成爲監管的主要難題。

2019 年,Libra 的發行計劃引發了全球市場對穩定幣的關注,與穩定幣相關的金融風險問題逐漸暴露,同年 10 月份發布的《全球穩定幣評估報告》,首次正式提出了全球穩定幣的概念,並指出了其對金融穩定、貨幣主權、消費者保護等方面的潛在影響。

隨後,G20 委托金融穩定委員會(FSB)審查 Libra 項目,並於 2020 年 4 月和 2021 年 2 月份別發布了兩份關於全球穩定幣的監管建議。在 FSB 監管建議下,部分國家和地區也提出了本國的穩定幣監管政策,一些國家已經在加強對穩定幣的監管,例如美國的《穩定幣支付法案草案》、香港和新加坡的監管政策以及歐盟的《加密資產市場法規》(MiCA)等。

美國監管部門在 2023 年 4 月發布的《穩定幣支付法案草案》規定了支付穩定幣發行和要求的條件,特別強調與法定貨幣或其他流動性高的資產以 1:1 的比例掛鉤,必須在 90 天之內向聯邦儲備系統理事會申請許可,必須接受審計和報告。並且改法案賦予聯邦儲備系統理事會緊急幹預和處罰權力。這一法案既反應了美國政府對穩定幣市場的重視,也顯示了美國政府對加密創新的支持和鼓勵。

中國香港政府於 2023 年 1 月對加密貨幣進行了討論並發布了總結,重點內容爲將加密貨幣活動納入監管,並且規定監管範圍和要求,另外也闡述了差異化監管的原則,並且強調了與國際組織和其他司法管轄區保持溝通和協調。

新加披於 2023 年 8 月發布了關於穩定幣監管框架的咨詢文件結論。一方面對歷史監管範圍,儲備金管理、資本要求、信息披露等方面規章制度的修訂,確立了最終框架,強調差異化監管;另一方面修訂《支付服務法》和相關法規,加強與國際監管部門的協調性和溝通。

由 27 個歐盟成員國政府部長組成的歐盟理事會於 2023 年 5 月批准了《加密資產市場法規》(MiCA),該草案由歐盟委員會於 2020 年提出,將於 2024 年實施。MiCA 主要包括三個方向的議題:一個是加密資產發行規則,對各類加密資產的發行人提出多項要求,是一套更復雜的發行、授權、治理和審慎要求規則;第二是加密資產服務提供商(CASP):需要獲得主管當局的授權,並適用於《金融工具市場法規 II》(MiFID II)下的金融公司;第三個方向是防止加密資產市場濫用的規則。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。