作者:Jake,Jay;來源:Antalpha Labs

ETH 質押賽道頭部項目 Lido 的分析

1, Lido產品:

Lido 是一種流動性質押解決方案,由行業領先的質押服務提供商提供支持。Lido 允許用戶在不鎖定資產且不用自行維護硬件或者軟件等基礎設施的情況下質押他們的代幣,同時參與鏈上活動(例如借貸、收益挖礦等)。

Lido 的目標就是兩個:最大程度簡單化,讓盡可能多的人參與到質押並維護網絡的去中心化和低碳 POS 化。

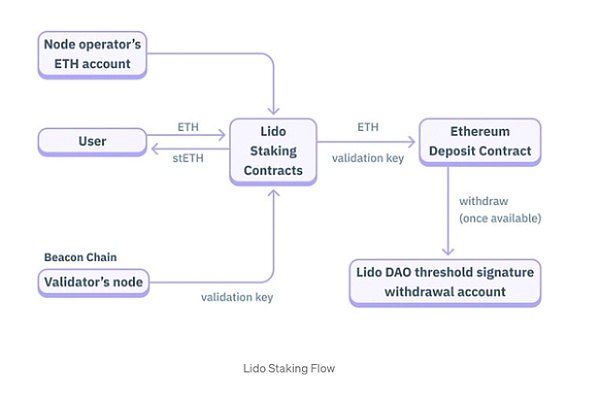

2, Lido 的 ETH 流動性質押機制:

這部分應該從 ETH 轉換爲 stETH 的資金流轉的視角去闡釋Lido的機制。大部分用戶並不理解流動性質押的具體過程。理解了這個過程,才能更好的去論證,協議技術層面其實有很強的資金安全性(不管是節點有問題,還是 Lido 的質押合約被攻擊,其實底層資產都是安全的,這顯著的不同於幾乎大部分 defi 協議),以及更優於交易所托管的 LST。

節點運營商的選擇是這個機制的底層組成。

DAO選出:每輪應添加多少新節點運營商,新節點運營商的標准,以及投票表決是否同意加入

新節點運營商進入後先進行測試:激活其第一個 Lido 驗證器後進行測試,密鑰上限爲 100 個(3,200 ETH),這可以驗證新接納的節點運營商的能力,不給 stETH 持有者帶來風險,同時還爲運營商提供運營收入。

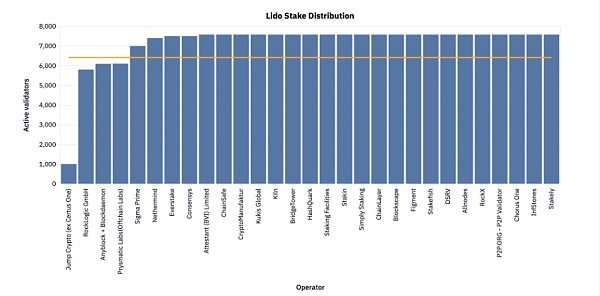

節點目標:每個節點運營商不能運行超過流通量 1% 的 ETH 以保證去中心化。穩定後,每個節點運營商計劃運行 500 - 2,000 個驗證器節點,即 16,000 ETH - 64,000 ETH。

協議收費 10%,節點分配得其中 5%。

目前節點狀況:

截止 2023 年 11 月,Lido 已有 37 個節點運營商。

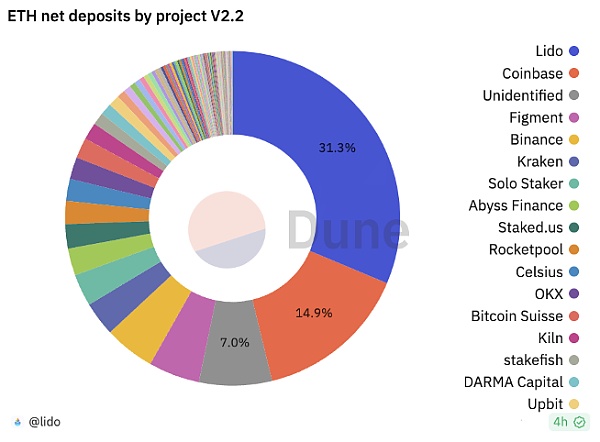

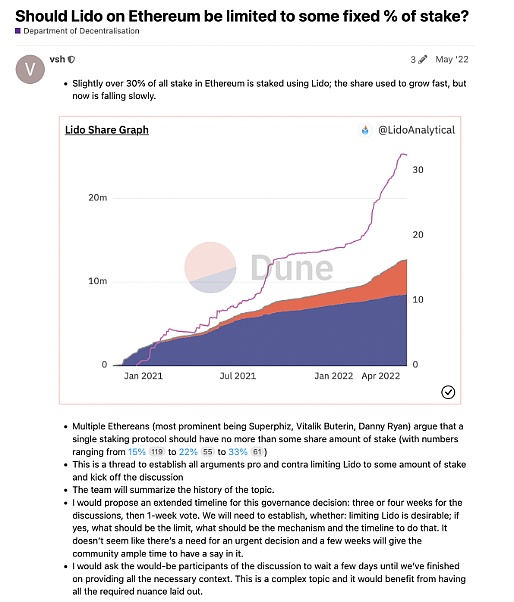

早在 POS 轉換之前,Vitalik 建議所有質押服務提供商將市場份額限制在 15% 以下。而目前 Lido 一個質押協議吸取了 31% 的市場份額,中心化超標 2 倍。

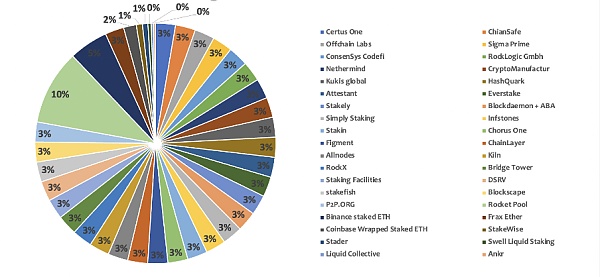

然而如果從維持PoS網絡安全和穩定的角度,起到決定性作用的是“節點運營者”,和很多人理解的可能存在出入,Lido 並不是一個真正意義上的“節點運營者”,它只是一個“節點運營者網絡”,真正負責以太坊節點運營的是網絡中的29個運營者。

因此,如果將 Lido 的78%的市場份額解耦爲 29 等份,可以看到真實的市場份額應如下:

這 29 個節點運營者分擔了以太坊網絡的安全,同時也獲得委托者的傭金激勵,它們才是真正維護網絡安全和穩定的主體。Lido 則是 ETH 質押者和節點運營商之間的鏈接紐帶。

未來 Lido 還將繼續引進新的節點運營商,目標依然是將每個節點的以太坊佔有率控制在 1% 以下。這意味着,未來的 Lido 的節點運營商數量至少還要增加 2 倍至 58 個,才能保證去中心化的達成。然而,如果未來的 Lido 還需要擴張2倍,這顯然和以太坊以及 Vitalik 最初所設想的每個聯合質押協議不超過 15% 的市場份額所衝突。

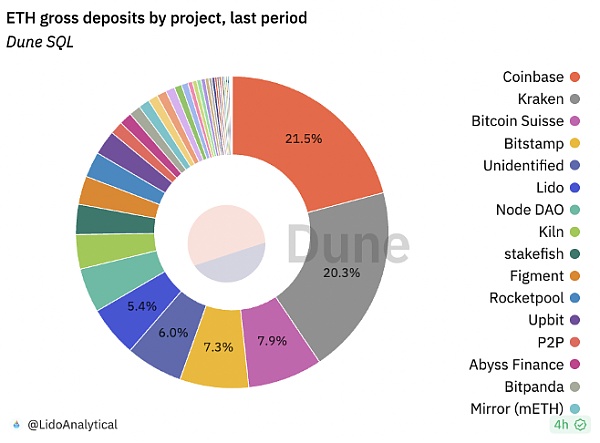

從另一方面來說,任何去中心化的質押協議都要好過中心化交易所/中心化機構,Lido 亦如此。從以太坊的存量來說,以 Coinbase、Kraken、Bitcoin Suisse、Bitstamp 爲首的交易所佔有了超過 50% 的以太坊存款,而 Lido 的出現導致了異常突出的中心化爭議,以太坊存款卻還不到中心化交易所的 10%。換句話說,如果沒有 Lido,大部分的以太坊質押節點很有可能遭到大型交易所的壟斷。

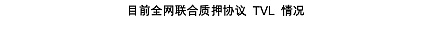

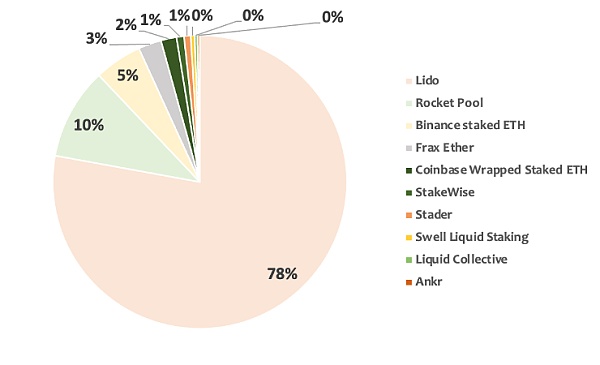

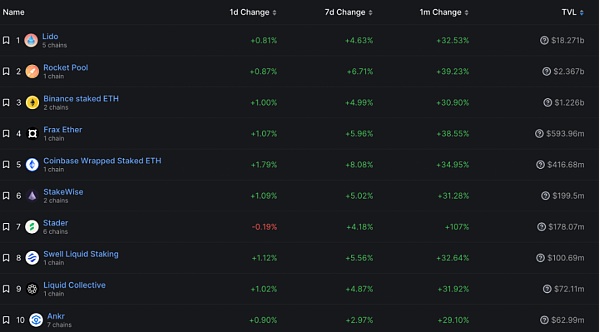

根據 DefiLlama 的數據,當前 Lido 的市場佔比近 80 %,其他 Staking 服務的提供商的合計約 20%;從動態角度看,自 2021 年,Lido 的市場份額一直處於上漲狀態,在 2022 年達到最高的狀態,在 2023 年,LSD 的細分領域處於緩慢下跌的狀態,同時 Lido 的市場份額也在緩慢下跌,直至現在的市佔率水平;同時,值得注意的是,從 2022 年直至 2023 年,Rocket Pool 和 Frax 等質押服務提供商的市場份額在逐步上漲,同時,中心化交易所背景的質押服務也在逐步吸引用戶和機構的目光,例如 Binance 和 Coinbase 在 ETH Staking 的市場佔有率分別爲 6.65% 與 1.66%;

從 2021 年到 2023 年,在流入 ETH Staking 的資金裏,Lido 的流入資金是最多的,合計資金總量超 800 萬 ETH,盡管 2023 年流入資金的增量有放緩的趨勢,但目前的行業佔有率仍無可撼動;在 2023 年,其他 Staking 服務商的流入資金量有趕超 Lido 的趨勢,例如,在 2023 年 9 月,Binance 質押服務吸納的資金量超 67 萬枚 ETH,而同期 Lido 吸納的資金量約爲 24 萬枚 ETH,同期 Binance 吸納的資金量約爲 Lido 的 2.79 倍;另外,從整體上看,合計流入 ETH Staking 方向的資金一直處於上升狀態,無資金外流的下降趨勢;從 Staking 服務提供商的角度看看,數量在不斷增多,競爭也逐步加劇。

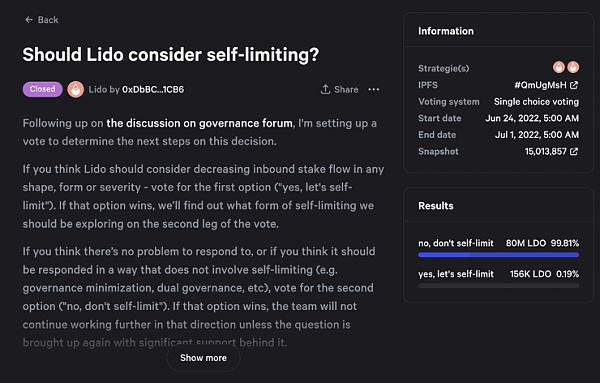

因爲 Lido 和 Rocket Pool 爲已發 token 的項目,其本身質押的 ETH 和治理代幣(LDO、RPL)均計入 TVL 排名,使 Lido 的 TVL 更加誇張,甚至佔到流動質押賽道 78% 的 TVL。$LDO 代幣的漲幅造就了如今的 Lido 的驚人 TVL,同時也使得嘗到代幣漲幅的 Lido 代幣持有人在 DAO 投票時,均只考慮未來發展是否賺錢,而非是否去中心化。從而導致了否決以太坊質押自我限制提案的爭議。

最終 DAO 投票以高達 99.81% 的票數高票否決了 Lido 自我設限的提案,標志着一個去中心化的投票打敗了一個舉着去中心化牌子的提案。

(在市佔上遜於 Lido 的四個以太坊質押協議籤署不超市佔率 22% 的承諾)

中心化的缺點

在中心化率超標的情況下,有以下顯著缺點:

驗證者的意外減少導致更加中心化或網絡不穩定。

治理投票出現意外或被操縱結果,造成發展路线的突然改變,例如一個投票率 5% 的提案在投票通過前 1 秒,突然湧入 10% 的代幣投反對票。

微小合約漏洞,足以使得以太坊本身,以及 Lido 協議致命。

市佔率太高,使得 Lido 可以進行多區塊 MEV 套利,甚至審查某些交易。可以預見這使得以太坊路线圖中的 EIP-4844 Danksharding 變得被動。

3, 解決中心化問題的辦法:

i) 如果質押市佔率> 15%,應當讓 staking pool 的費率提高,直到其回到 15% 以下。

ii) 使用其他小型流動性質押協議。

iii) 自己質押以太坊

現實層面上,這三個選項都很難達成。第一個是因爲 Lido DAO 不會投票通過給自己增加成本的提案。第二三個是入場門檻極高。

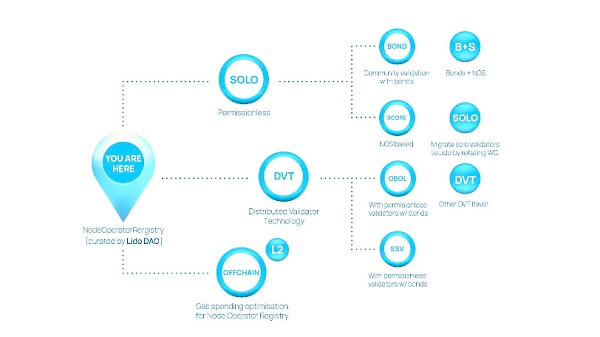

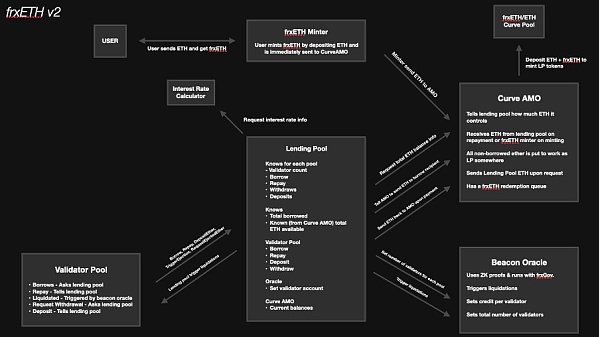

4, Lido技術實現:

Lido 協議總體分成三個部分:

更新 nodeoperatorresitry 表, 保存驗證者密鑰, 鏈下分配股權比例,鏈上分配礦費,

這三個部分組成 Lido 協議的 Staking Router 模塊。

通過 Lido 白名單驗證的 node operators 可以自行驗證,也可以通過 DVT(Distributed Validator Technology)集體驗證,好處是保證了節點的穩定,顯著降低了 slashing 和掉线風險。目前主要的 DVT 解決方案爲 SSV 和 Obol。

Lido 的技術人員會幫助 operators 解決 gas 優化、收益分配以及算力分配等問題。

5, 以太坊質押協議橫向比較:

截止 2023 年 11 月,排名前十的以太坊質押平台中,去中心化運行的有 Lido、Rocket Pool、Frax、StakeWise、Stader、Swell、Liquid Collective、Ankr;下面將逐一介紹 TVL 超過 100M 的協議優缺點。

i) Lido:

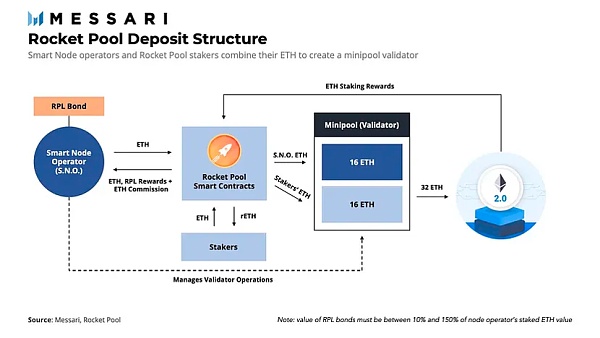

ii)Rocket Pool:

Lido 的架構使普通用戶不再需要 32 個以太坊作爲質押的條件,因此准入門檻極低,吸引最多的普通用戶,而大量的質押又使其 node operators 不斷增加,並使其質押代幣 stETH 的流動性和價格錨定 ETH 普遍好於其他質押協議。

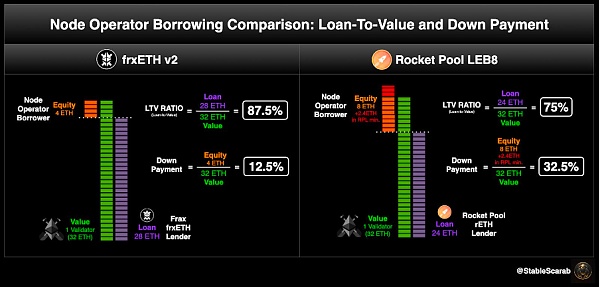

Rocket Pool 的架構更加的去中心化,但是每一個 node operator 得以運營的條件是每一個 node operator 必須創建一個 Minipool,node operator 貢獻 8 ETH+ 價值 2.4 ETH 的 $RPL,多加的 2.4 ETH 是防止 slashing 風險造成的損失,同時池子中的質押者貢獻 24 個 ETH,從而組成一個 node operator。可以看到,這降低了 node operator 的准入門檻,也降低了普通用戶的准入門檻,但是其每個 minipool 都需要單獨配置,造成需要大量的 node operators 支撐整個協議的發展,其發展受限於其使用者在每個 minipool 配置上需要花費的高昂時間成本。

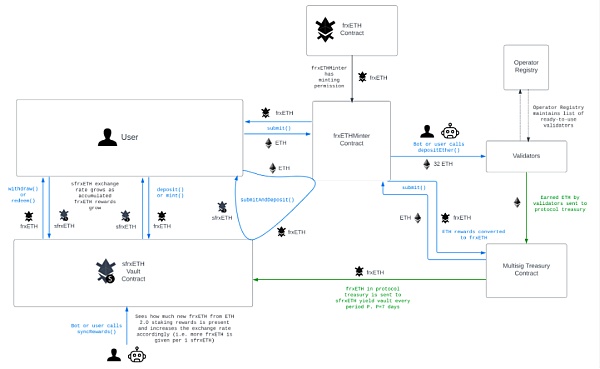

iii) Frax:

Frax 由四個主要產品構成,分別是 Stablecoin FRAX、Fraxlend 借貸協議、 Fraxswap,質押協議 sfrxETH,因此 Frax 的以太坊質押只是其中一個功能。

Frax 的以太坊質押機制和 Rocket Pool 幾乎一致,但是其要求 validators 存入的以太坊進一步更低,只需 node operators 質押 4 ETH 即可,剩下的 28 ETH 由池子中的質押者貢獻。其設計本質上和 Rocket Pool 沒有太大區別,但是 Frax 得益於獨有的生態(借貸、穩定幣、swap),天然有大量的以太坊存在 Frax 協議中,使其在幫助 node operator 建立一個 32 ETH 的池子變得非常容易。

Frax 比 Lido 更加去中心化,比 Rocket Pool 更容易擴張,並且其生態對以太坊質押網絡的發展均有優勢。但是在當前階段, Frax 的普及程度、入場時間、准入門檻依然不如 Lido。

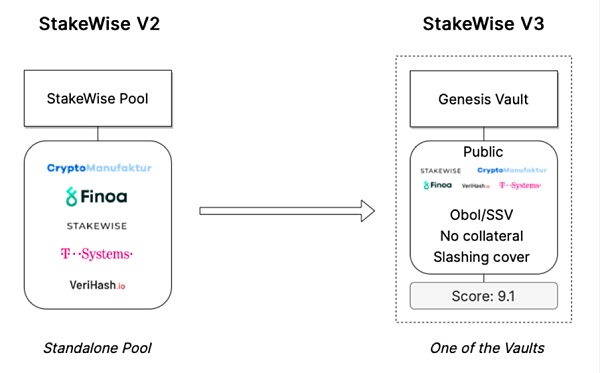

iv) StakeWise:

StakeWise 是一個類似 Lido + Rocket Pool 的產品,它既提供了 Lido 同樣的低准入門檻(用戶不需要特定數量的 ETH 即可質押賺取收益),同時也不審查 node operators,而是作爲一個裁判給每個 node operators 打分,讓用戶自己選擇想質押在哪個 node operators 的質押池子中。

較爲可惜的是,Stakewise 的機制一直在更新迭代。例如其年初時還是雙代幣模式,如今變爲單代幣模式。這些相對較大的產品改變使其獲客相對較爲緩慢。筆者認爲,StakeWise 是最有可能挑战 Lido 地位的選手,因爲它的准入門檻僅次於 Lido,相比Rocket Pool、Frax 均有優勢。

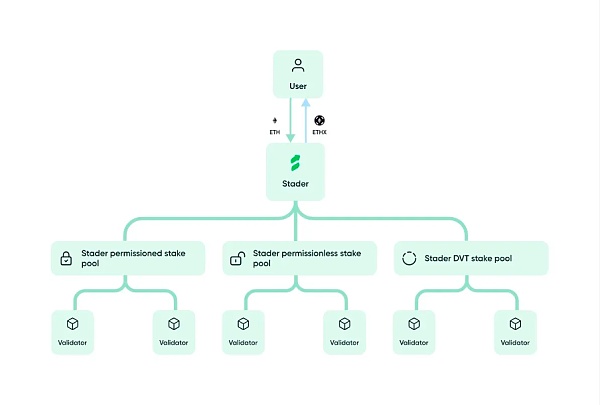

v) Stader:

Stader 與 Frax 類似,只需要 4 ETH 即可成爲 node operator。而其質押池子又與 Lido 類似,用戶既可以質押進 permissioned 的池子,也可以質押進 permissionless 的池子。但是其先發優勢、TVL、產品特徵均處於中等位置,屬於較小的以太坊質押協議。

6, 以太坊質押的普遍缺點缺點:

代幣普遍缺乏有效效用,幾乎都是治理代幣

質押協議屬於事務性商業模式,需討論決定的提案較多,而 DAO 投票率普遍低下,代幣也過於集中

質押後的流動性代幣過於分散,各協議自成一派,形成雜亂的流動性 ETH 代幣。各流動性以太坊代幣均不同程度折價,並曾在某一時間點短期脫鉤,TVL較小的協議流動性 ETH 代幣均有不同程度的流動性風險。

7, Lido 的爭議

每個協議將其市佔率降低至 15% 以下,似乎依然解決不了中心化問題。

假設市場上共有 50 個去中心化流動性質押協議,每個只佔 2% 的市佔率。這就達到了去中心化的目的了嗎?顯然不是,如果在當今 Lido 一家獨大的情況下,前 100 名 Lido 代幣持有人佔有 95% 的 Lido 代幣。那當有 50 個去中心化流動性質押協議,每個只佔 2% 的市佔率的時候,可以期待的依然是每個協議中的最大節點運營商是同一批人。這些人在投票時,依然還是會投出對自己利益更有利的提案,而非使得網絡變得更中心化。

二八定律在現實世界中存在,在鏈上亦存在,真相往往比想象還要誇張。例如鏈上的聰明錢和虧錢錢包比例,每個幣種持幣大戶和散戶比例,每個賽道的龍頭 TVL 均壟斷賽道(Gaming、NFT、Defi、穩定幣),比特幣礦池大礦池和小礦池比例,MEV relayers 龍頭和其余 relayers 的比例,中心化交易所的期權交易量和鏈上期權交易量比例,這些比例無一不比二八還要極端。區別只在於,這些中心化產生的影響暫時還未影響到 Vitalik “去中心化”的以太坊路线圖。

8,沒有絕對的去中心化,也許能做的,是保持與中心化抗衡的精神。

在現實世界中,見證了歷史的輪回。每一次的反絕對壟斷,只不過是將行業變成了寡頭壟斷(例如 Facebook 購入 Instagram,即使反壟斷成功,Instagram 只不過會被另一個 Facebook 收購)。而當壟斷被真正瓦解的時候,亦只不過是被另一個行業的壟斷所代替(例如世界上的客服行業被印度壟斷,而當 AI 出現,客服行業即刻被 AI 取代,區別只是從印度人的壟斷,變成了軟硬件大廠的壟斷)。

9,能做什么?

以太坊 POS 網絡質押之路已經走過 1/3,以 Lido、Rocket Pool 爲首的去中心化質押協議、以 Coinbase、Kraken 爲首的中心化交易所、以 Figment 爲首的質押服務解決商以及其他去中心化協議如 Frax 等,均不同程度的普及並吸引了用戶質押,加快了 POS 網絡的建成,降低了網絡的能耗,同時使整個區塊鏈行業變得更加可持續。當質押率變得足夠高,安全性變得足夠的同時,亦可能造成整體的流動代幣數量變少,那個時候,很可能還會產生意想不到的問題。我們能做的,應該是增加 DAO 投票的投票率,創造更多有實用價值的鏈上應用,提高用戶的使用體驗,並盡可能的降低用戶成本,達到大規模採用的目的。

這就是說,着眼於增量,而非存量,是解決目前鏈上各種問題的唯一方案,包括以太坊流動性質押賽道中心化的疑慮。如果未來有大批的傳統資金入場,中心化交易所的質押將第一個受益,並成爲 Lido 的最主要競爭者,從而使現在 Lido 壟斷的局面得到緩解。在鏈上質押的初級階段,Lido 的市佔率明顯高於其他協議的主要原因是大部分質押者均爲 crypto 老饕。而未來的增量市場,中心化交易所質押是新用戶的不二選擇。

筆者認爲,在未來的流動性質押賽道,亦將出現 NFT 市場中 Opensea 之於 Blur 的存在。出現的原因可能是提供了一個 discount 更低的 ETH 質押代幣,也可能是顯著提高了 node operator 的收入,也可能是整個協議同時達到了現在 Lido + SSV + Obol 才能達到的穩定性。屆時,首批在中心化交易所質押的用戶,自會選擇更新更快更好的去中心化質押協議。不過在這一天來到之前,筆者相信,每一個流動性質押協議均是以太坊路线圖得以順利實施的重要功臣。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。