關於 AMM 您需要了解的一切

作者: Starknet OG

介紹

自動做市商(AMM)已成爲去中心化金融(DeFi)領域的革命性概念,重塑了用戶以去中心化方式交換代幣的方式。AMM 不依賴傳統的訂單簿,而是通過流動性池進行操作,使用戶能夠在去中心化和無需許可的環境中直接交換資產。

在本文中,我們將更深入地探討 AMM 的本質,了解它們的基本機制以及它們如何通過各種版本演變。我們還將探索 Starknet 上不斷發展的 AMM 格局,重點介紹著名項目及其帶來的令人興奮的創新。

目錄:

我/什么是 AMM?

二/ Uniswap式AMM的不同版本:版本1-2-3-4

III/ Starknet 上的 AMM 景觀

Ⅰ/什么是 AMM?

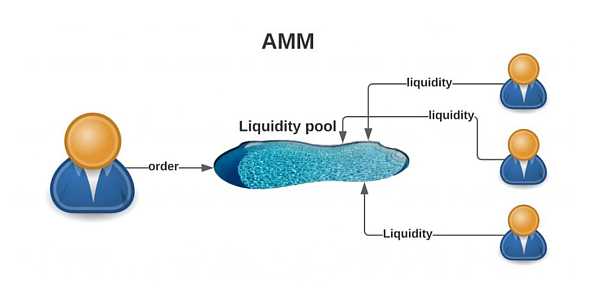

AMM 是一種去中心化交易所(DEX),允許用戶通過流動性池而不是訂單簿相互交換兩種代幣。訂單由智能合約自動執行,該合約根據每個池中的流動性計算交易價格。

流動性池通常由兩種資產組成(盡管也有包含兩種以上資產的池,例如Curve Finance上的資產池)。池中每種資產的價格是使用直接在 AMM 智能合約中實現的公式計算的,該公式根據供應(池中的流動性)和需求(掉期)而改變價格。

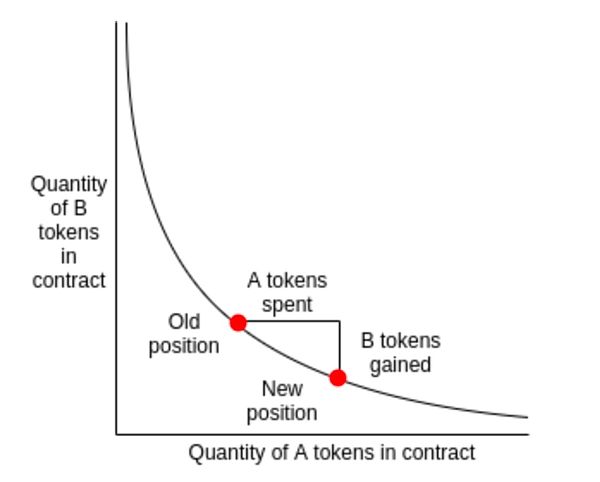

通常用的公式(尤其是在 UniV1-V2 風格 AMM 的背景下)是:x*y=k 其中:

x = 資產 A 的價值

y = 資產 B 的價值

k = 常數

如果x增加,y的值將減小以保持k的恆定值。這會根據兩種資產的供需情況爲這兩種資產創建一系列不同的價格。

例如?️ Let's consider an ETH - USDC pool with the following quantities: 10 ETH (x) and 1000 USDC (y).

x*y = k

10 * 1000 = k

k = 10,000

When a user buys ETH in exchange for USDC, if he wants to buy 1 ETH, the price of ETH will not be 100 USDC but ?️

9 * y = 10,000 (9 because he is removing one ETH from the pool and adding USDC)

y = 10,000/9

y = $1,111.11

This result is because the constant K must always be equal to 10,000 based on the liquidity present: 9 * 1,111.11 ~ 10,000

After this purchase, the new quantity in the pool will be ?️

9 ETH (x)

1,111.11 USDC (y)

Thus, the user will have bought its ETH for 111.11 USDC, not 100 USDC.

這種機制確保市場根據供需自行平衡,而不需要中介機構。因此,AMM 可以定義爲:“基於流動性池以算法方式對資產進行定價的數學函數”。

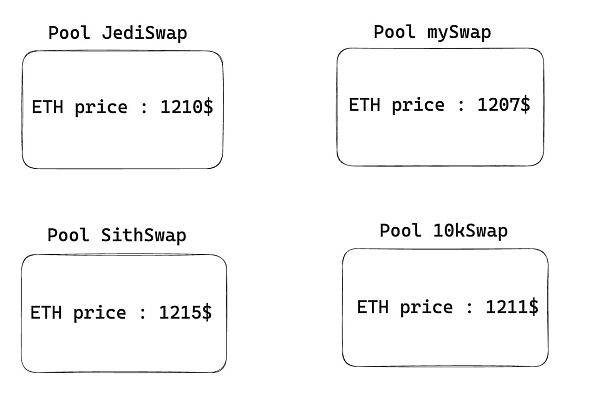

由於價格僅受每個池中的需求和流動性影響,因此一個 AMM 池的價格與其他 AMM 池的價格之間經常存在不平衡。

這就是爲什么交換者喜歡好使用聚合器將這種分散的流動性收集到一個地方,而不是直接在 AMM 上。套利者通過利用不平衡來獲利來進行幹預,以重新平衡資金池,例如,在 AMM B 上以 1200 美元的價格購买 ETH,並在 AMM A 上以 1220 美元的價格出售。由於這種活動通常是由機器人和算法自動執行的,因此這種情況很少見 - 如果並非不可能——找到套利機會。當沒有更多的盈利機會時,資金池就達到平衡。

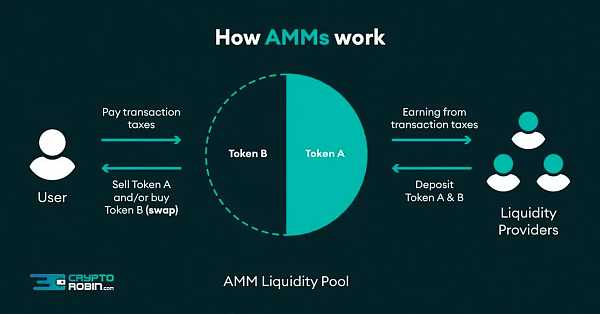

所有AMM用戶都可以成爲流動性提供者(LP),通過在AMM池中提供流動性來換取這些池產生的費用。例如,ETH-USDC 池中的流動性提供者將收到該池產生的所有費用。這些費用來自該貨幣對的所有交易(在 UniV2 風格的 AMM 中,這相當於每次掉期的 0.3%)。

LP 獲得獎勵有兩個原因:

它們提供的流動性使 AMM 能夠發揮作用;如果沒有費用或代幣激勵,就沒有興趣提供流動性。

他們承擔兩種風險:與智能合約相關的風險(黑客攻擊、後門……)和無常損失的風險。

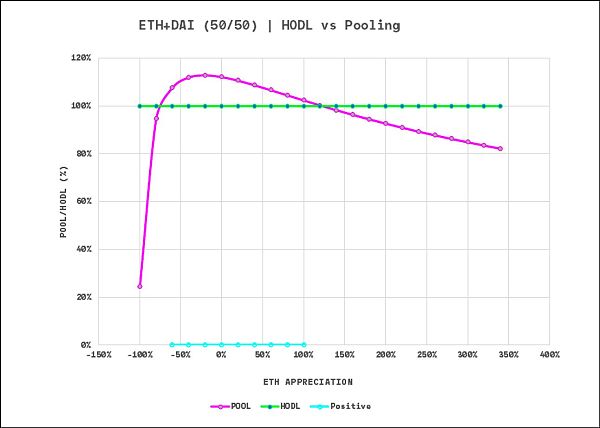

什么是無常損失(IL)?

當有限合夥人參與資金池時,流動性將在兩種資產之間分配。例如,如果 LP 向 ETH-USDC 池提供流動性,則 LP 將存入 50% 的 ETH 和 50% 的 USDC。

IL是一種現象,即如果有限合夥人只是持有其資產而不是將其提供給資產池,那么他將具有更高的價值。例如?

Digger deposits 10 ETH and 10,000 USDC in an ETH/USDC pool, where the price of one ETH is 1,000 USDC. The value of the initial deposit is therefore 20,000 USDC.

The pool in which Digger deposited contains 50 ETH and 50,000 USDC, which means that Digger holds 20% of the pool.

50 (x) * 50,000 (y) = 2,500,000 (k)

The price of ETH is multiplied by 4 and is now worth 4,000 USDC. After the arbitrageurs' transactions, the price of ETH and USDC in the pool balances according to this new price. The pool now consists of:

x () * 200,000 (y) = 2,500,000 (k)

x = 2,500,000/200,000

x = 12.5

That is 12.5 ETH and 200,000 USDC.

If Digger, who holds 20% of the pool, decides to withdraw, he will end up with:

2.5 ETH and 20,000 USDC, or a value of $30,000.

If Digger had simply held onto its assets, its value would have been $50,000 (10 ETH + 10,000 USDC). Instead, he gained $10,000, but missed out on a potential gain of $30,000 if he had held onto its assets. This represents an IL of $20,000.

盡管存在IL風險,有限合夥人仍提供流動性,希望通過費用賺取更多收入。

因此,AMM 使用戶能夠:

在去中心化和無需許可的環境中直接從非托管錢包交換資產。

創建自己的池並爲新代幣提供流動性。

與訂單簿 DEX 不同,交易無需交易對手。

通過向資金池提供流動性成爲做市商。

II/ UniSwap 式 AMM 的不同版本:版本 1 - 2 - 3 - 4

盡管還有其他類型的 AMM,例如混合公式 AMM、三資產池和 Curve 穩定池,但迄今爲止常用的 AMM 是常數公式 AMM(我們上面解釋的那種:x*y=k)。

此類 AMM 的先驅是 Uniswap,它於 2018 年 11 月推出了 AMM 的第一個版本(V1)。從那時起,我們已經進入了版本 4,近期在 Starknet 主網上推出了 Ekubo。

讓我們一一看看每個版本。

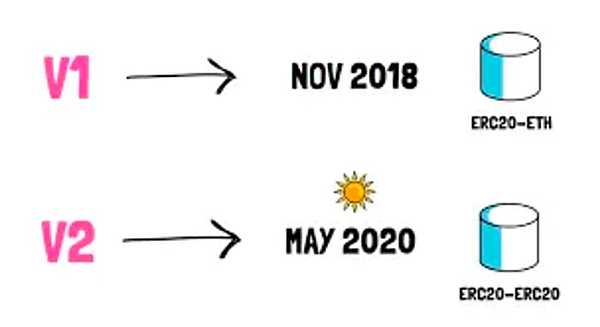

1. UniV1 風格的 AMM ?

如上所述,Uniswap V1 於 2018 年 11 月發布,提供了革命性的新型 DEX:AMM。用戶第一次能夠提供流動性、成爲做市商並在不需要交易對手的情況下進行交易,無論是通過 CEX 上的中介機構還是訂單簿 DEX 上的對手方。Uniswap 還允許任何人在未經許可的情況下創建自己的交易對並列出自己的代幣。

Uniswap V1 的特點是:

ETH/ERC20 交易對:所有交易所都使用 ETH,因此爲了將代幣 A 兌換爲代幣 B,您首先需要將代幣 A 兌換爲 ETH,然後將 ETH 兌換爲代幣 B。

Uniswap 工廠:它允許任何人在未經許可的情況下爲任何 ERC20 代幣創建交換合約,從而通過爲池提供等值的 ETH 和 ERC20 代幣來創建自己的流動性池。

向任何人开放做市市場:現在,任何人都可以爲他們選擇的任何 ERC20 池提供流動性。

2. UniV2 風格的 AMM ?

UniSwap V2 於 2020 年 5 月推出,爲交易者和 LP 的用戶體驗、多樣性和靈活性提供了顯着改進。主要的補充是能夠直接交易ERC20/ERC20對,而無需每次都經過ETH,這大大減少了交易者爲ERC20/ERC20交易所支付的滑點和gas費用。

與V1相比,Uniswap V2具有以下特點:

ERC20代幣之間直接配對,無需通過ETH:任何ERC20代幣都可以直接與任何其他ERC20代幣配對。

價格預言機優化:引入24小時時間加權平均價格(TWAP),有助於降低價格操縱風險。

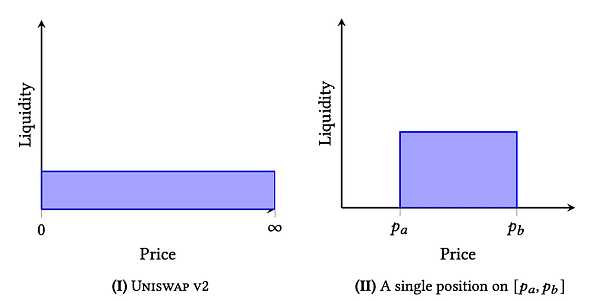

3. UniV3風格的AMM?

Uniswap V3於2021年5月上市,其主要創新點是集中流動性。這項創新爲有限合夥人提供了對其頭寸更大的控制力和盈利能力。它還使交易者能夠獲得更好的交易費率。

在 V3 之前,有限合夥人在單一價格範圍(從 0 到無窮大)上提供流動性。然而,通過V3,LP可以選擇他們想要提供流動性的價格範圍,從而使他們能夠管理風險並獲得比以前更好的回報。範圍越小,當價格在該範圍內時,LP 收到的費用就越多。這使得流動性能夠集中在交易者需要的地方。

例如,在 USDC/USDT 池中,99% 的時間價格範圍在 0.995 美元到 1.005 美元之間。因此,沒有必要爲 0 到無窮大的價格範圍提供流動性。

綜上所述,與 Uniswap V2 相比,Uniswap V3 爲 LP 提供了更多選擇和收入優化,同時也提高了交易者的效率。

此外,Uniswap V3 還引入了新的獨家功能:

LP 的三種費用選擇:與僅提供 0.3% 費率的 V2 相比,LP 現在在選擇費用方面更加靈活。有限合夥人現在可以根據資金池的風險水平和波動性從三個費用級別(0.05%、0.3% 和 1%)中進行選擇。

費用優化和資金效率:流動性集中,資金效率提升高達4000倍,同時預言機機制的優化,簡單交易的交易費用較V2降低30%。

NFT 實施: NFT 現在代表 LP 頭寸以及每個頭寸的價格範圍和費用水平的獨特選擇。

訂單類型:範圍選擇對應於市場上的限價訂單。

For example, suppose an LP provides $1000 in ETH/USDC in the price range of $900 to $1100 for ETH. If the price drops below $900, the position is converted to USDC ($1000). If the price rises above $1100, the position is converted to ETH. If the price then returns to the range, the assets are converted back in equal parts, and the strategy resumes.

這個新版本的缺點是流動性提供者必須更積極地監控他們的頭寸。

此外,在 Uniswap V3 中,公式 x*y=k 略有修改:不再有單個常數 K,而是取決於流動性提供者定義的每個定制價格區間的多個常數 K。現在,每個流動性提供者選擇自己的 K 值。

4. UniV4 風格的 AMM ?

Uniswap V4 尚未推出,但其計劃已於 2023 年 6 月公开。V4 的主要改進是對礦池創建者和交換者的費用優化。

主要特點如下:

Singleton:所有 Uniswap 池都被分組爲一個智能合約,這與之前一個池等於一個智能合約的情況不同。這極大地降低了成本:池創建成本降低了 99%,交換成本降低了 50%。單例合約提供的架構包含了創建池所需的部分代碼,因此不再需要每次都部署,減少了合約中的調用次數。所有這一切都需要更少的時間和成本!

掛鉤:附加到礦池智能合約的模塊,允許开發人員自定義礦池。在V3中,只能定制LP和費用(從3中選擇:0.05%;0.3%;1%)。在這裏,有限合夥人可以根據自己的需求和偏好調整資金池。例如,有限合夥人可以選擇設置根據市場波動情況進行調整的動態費用,以及允許在借貸協議範圍之外借貸流動性的掛鉤,即使在超出範圍時也能產生收益。而且還有一個掛鉤,可以自動將 LP 費用重新投資到 LP 頭寸中,或者在池中設置 MEV 並將利潤分配給 LP。可能性是無限的,僅受开發人員的想象力限制。

由於資本效率的提高以及將被分組到單例中的巨大流動性,聚合器將極大地受益於 UniV4 風格的 AMM。

令人興奮的是,這些版本(V2 - V3 - V4)的創建相互補充並滿足所有需求:

V2 提供簡單且被動的 LP

V3 爲活躍 LP 提供資本效率和利潤闊大化

V4 更復雜,但大大降低了 Gas 費用,並爲 LP 提供了更靈活的池

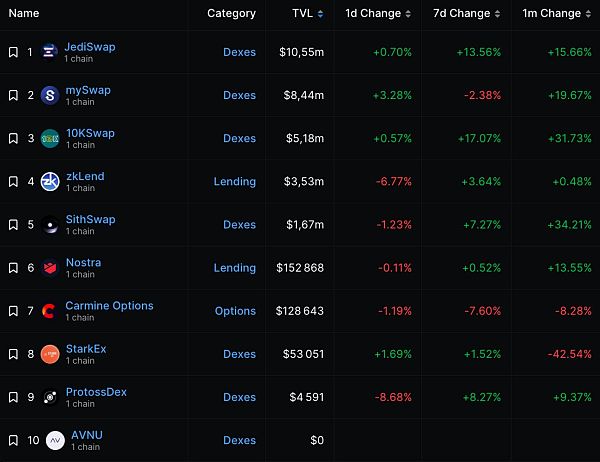

III/ Starknet 上的 AMM 景觀

現在您已經了解了每種類型的 AMM 及其向市場提供的產品,接下來讓我們列出 Starknet 上存在的 AMM。

A. Jediswap ?️

JediSwap是 Starknet 上 TVL 比較高的 DeFi 協議,這要歸功於其創新方法,使社區中的任何人都可以參與構建該協議。事實上,JediSwap 協議完全由其社區構建和擁有。

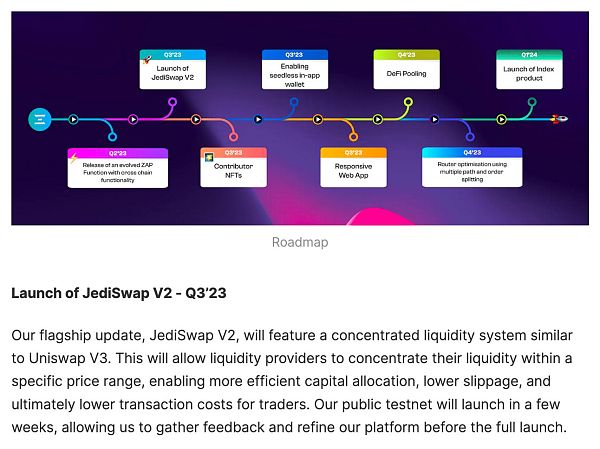

目前,JediSwap 是一個簡單的 UniV2 風格的 AMM。不過,該團隊幾個月來一直致力於將其升級到 v3,根據 JediSwap 路线圖,它很快就會發布。

B.mySwap ?️

mySwap是第一個在 Starknet 主網上啓動的 AMM。它與Braavos錢包由同一團隊打造並集成到其中,允許用戶直接從錢包界面進行交易。

目前,mySwap 是 UniV2 風格的 AMM。雖然沒有關於 v3 开發的官方信息,但該團隊很可能正在开發它。

C. 10kSwap ?️

10kSwap是 Starknet 上部署的第三個 TVL 協議。然而,有關它的信息有限,例如缺乏路线圖、合作夥伴關系或被人肉搜索的團隊(與 JediSwap 和 mySwap 不同)。

10kSwap 也是一種 UniV2 風格的 AMM。

D.?️SithSwap

SithSwap是一種混合 AMM,提供不穩定池(類似於 UniV2 風格的 AMM)和穩定池(類似於 Curve)。波動池適合負相關資產(當 x 增加時 y 減少,反之亦然),而穩定池適合不相關資產,例如穩定幣,其價值在交易期間保持穩定。

因此,穩定池是專門爲交易過程中波動很小或沒有波動的代幣設計的;該公式經過優化,即使對於大交易量,也能提供很小的滑點。

v2 類型池遵循公式 x * y = k,而 SithSwap 的穩定池遵循公式 xℨy + yℨx ≥ k。

E·江久保?️

Ekubo是整個加密生態系統中第一個 UniV4 風格的 AMM,近期在 Starknet 主網上啓動(處於私有 alpha 狀態)。

該項目目前正在等待 Starknet 聚合商的集成以公开啓動該協議。

作爲 Starknet 上唯一的 UniV4 風格的 AMM(目前只有 UniV2 風格的 AMM),Ekubo 很可能會在未來幾周內吸引其他 AMM 的 TVL。

F. 即將到來的 AMM ?️

四種新的 AMM 即將在 Starknet 上推出:

Donex,UniV3 風格的 AMM

StarkDeFi,UniV2 風格的 AMM

Raum,UniV2 風格的 AMM

ClassLambda 構建的另一個UniV3 風格的 AMM

此外,Starknet 上還有另外兩個(非常小的)UniV2 風格的 AMM:StarkEx和Protoss。

結論

在快速發展的 DeFi 領域,AMM 證明了區塊鏈技術的變革力量。這些巧妙的協議顛覆了傳統的交換機制,爲用戶提供了前所未有的代幣交換自主權和效率。從基本的 x*y=k 公式到 v4 等新迭代,AMM 不斷發展以提供增強的功能和流動性管理。Starknet 上的景觀呈現出一系列動態的 AMM,每一個都爲 DeFi 生態系統的增長和多樣性做出了貢獻。隨着每一次進步,AMM 不僅重新定義了代幣的交換方式,還重新定義了如何重新設計金融系統以實現更大的包容性和創新。

文章來源:https://starknet-research.beehiiv.com/p/revolutionizing-defi-deep-dive-amm-amm-landscape-starknet

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。