來源:Fidelity

編譯:松雪,金色財經

2020 年 11 月,我們強調了一些最常見的比特幣批評觀點,這些批評來自我們與機構投資者的定期對話以及對比特幣的公衆評論的觀察。三年多後,比特幣不僅仍然是市值最大的數字資產,而且作爲一種貨幣網絡繼續發展。

在這篇文章中,我們討論了常見的比特幣批評和觀點——有些是合理的,有些是被揭穿的。

首先,我們回顧一下我們在 2020 年報道過的批評觀點,這些觀點已經被駁斥了很多次:

1. 比特幣波動性太大,無法作爲價值儲存手段。

2. 比特幣作爲一種支付手段已經失敗。

3. 比特幣是能源浪費以及對環境有害。

4. 比特幣將被競爭對手取代。

5. 比特幣沒有任何東西作爲支撐。

上述最初的批評是我們認爲可以反駁或不太可能成爲嚴重問題的批評觀點。

然而,我們認爲,有一些合理的擔憂有一定發生的可能性,即使很小,因此投資者應該注意。這些包括:

6. 比特幣代碼中的錯誤可能會使其變得毫無價值。

7. 法規將減緩比特幣的採用。

8.人們可能會失去興趣。

9.存在「未知的未知」。

批評#1:比特幣波動性太大,無法作爲價值儲存手段。

回應:比特幣的波動性是完美供應無彈性和無幹預市場的權衡結果。

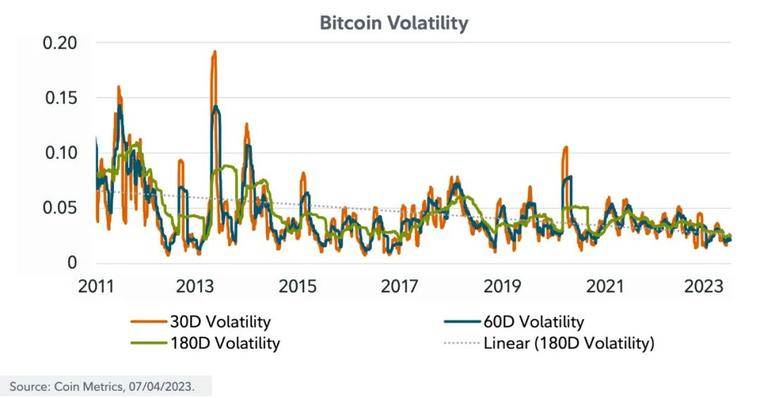

然而,正如歷史所表明的那樣,隨着比特幣以及比特幣相關衍生品和投資產品的更多採用,比特幣的波動性將繼續下降。

正如《比特幣作爲一種理想的價值存儲手段》中所討論的那樣,一種新資產從邊緣意識到全球價值存儲的軌跡不太可能是线性的。在撰寫本文時,比特幣是一種正在經歷金融化的新興價值儲存手段,並且正在鞏固其作爲價值儲存手段的地位。相對於其他價值儲存資產(例如黃金),比特幣的持有量很小。

隨着現貨和衍生品市場流動性的增加以及允許投資者以不同方式表達對比特幣興趣的產品的开發,日常波動性可能會隨着時間的推移而下降,從而帶來更大的所有權和參與度。隨着比特幣所有權變得更加廣泛,比特幣的價格應該會隨着淨新參與者推動市場的能力減弱而穩定。然而,雖然比特幣的波動性相對於目前的情況可能會繼續下降,但與其他金融資產相比仍然相對較高。其波動性如下。

比特幣波動性

比特幣的波動性也是黃金波動性的象徵,因爲早期投資者也不清楚黃金的作用。這導致了與今天類似的年度甚至每日波動。然而,正如備受矚目的對衝基金經理保羅·都鐸·瓊斯 (Paul Tudor Jones) 在其廣爲閱讀的 2020 年 5 月投資者信中概述的那樣:

「就黃金而言,這是一個巨大的买入機會,因爲金價比之前的高點上漲了四倍多。」

理解比特幣波動性的另一種方法是:從其供應完全缺乏彈性的結果角度進行思考。

需求的增加無法增加比特幣的供應或提高比特幣的發行速度(得益於難度調整,這確保了大約每 10 分鐘產生一個區塊)。這種供應缺乏彈性也是比特幣稀缺且有價值的原因。正如比特幣教育家 Parker Lewis 所說,「比特幣之所以有價值,是因爲它有固定的供應量,而且出於同樣的原因,它也會波動。」

換句話說,比特幣有價值的原因之一是它的稀缺性,但這種稀缺性來自於如上所述,其供應量是固定的,這反過來又使其波動性更大。因此,如果不消除比特幣一开始就有價值的核心基本面之一,就無法消除比特幣的波動性。

比特幣的波動性也可以用比特幣具有抗幹預市場這一事實來解釋——沒有中央銀行或政府可以操縱或人爲抑制其波動性。比特幣的波動性是無扭曲市場的權衡結果。伴隨波動的真實價格發現可能比人爲穩定更可取,因爲人爲穩定可能會導致市場扭曲,在沒有幹預的情況下可能崩潰。

「我們正在高度扭曲的市場中運作,其上行軌跡越來越依賴於投資者對本已緊張的貨幣政策立場能否彌補越來越多的不利因素的集體信念的堅持。」

– Mohamed A. El-Erian,彭博社

批評#2:比特幣作爲一種支付手段已經失敗。

回應:比特幣做出了明智的權衡,如有限且昂貴的容量,以提供核心屬性,如去中心化和不可篡改性。考慮到比特幣的高度結算保障,其有限容量最有價值的用途是用於結算傳統體系無法有效滿足的高價值交易。

許多人仍然認爲比特幣的核心用例是作爲日常低價值交易的支付手段。批評者相信這一點,認爲比特幣已經失敗,因爲它(至少是其基礎層)目前沒有(也不能)提供與 Visa、Mastercard 或 PayPal 等傳統支付方式相同的交易吞吐量。然而,比特幣與萬事達卡或 Visa 並不是同類比較,因爲傳統交易處理器直到幾天後才提供最終結算,而比特幣每秒 5 到 7 筆交易 (TPS) 的速度較慢,但它代表了最終結算 。

與一些人的觀點相反,Coin Metrics 的數據顯示比特幣網絡上有大量的交易量,結算金額超過 3.1 萬億美元,僅略低於 Mastercard 去年處理的交易總額的 40% 左右。這爲比特幣作爲支付手段的下限提供了一個基准。然而,盡管比特幣可能在特定情況下充當交換媒介,但這不是比特幣的核心功能,也不是唯一的功能。

「作爲一種支付手段,它在特定情況下可以比現有技術表現得更好(想想國際支付),但對於大多數日常支付來說,Visa、Apple Pay、Google Pay、PayPal 和法定貨幣都運行良好,並且比加密貨幣更好 」。—— 約翰·普費弗

比特幣的特性使其成爲一種可行的支付工具——它是可移植的、可替代的、易於分割的。另一方面,它也面臨挑战,因爲它有時可能不穩定並且吞吐量有限。如上所述,波動性是比特幣爲了實現完美稀缺性所做的權衡。

有限的吞吐量是比特幣爲去中心化所做的權衡,這是廉價且簡單的驗證的直接結果。

通過設置容量上限(限制账本上存儲的數據量),比特幣使擁有基本計算機的人可以運行節點。節點很重要,因爲它們驗證礦工執行的工作並對這些負責創建區塊和處理交易的實體實施制衡,這樣就不會有個人或單一利益相關者團體擁有過大的權力和影響力,從而使比特幣盡可能地去中心化。

在接受比特幣有限的吞吐量以實現去中心化並實施適當的制衡之後,下一個值得問的問題包括:哪些交易值得寫在比特幣的基礎層上?哪些交易需要比特幣的全球性、不可篡改的結算?可以說,比特幣有限容量的最有價值的用途不是在銷售點記錄與日常支付相關的交易數據,比如买一杯咖啡,而是用於從比特幣的高價中獲益最多的情況、傳統系統服務不足的情況。

這包括但不限於國際企業之間的全球結算,最終甚至包括中央銀行和政府。BitPesa 就是一個這樣的例子,它幫助客戶(中小企業和跨國公司)通過比特幣進行非洲貨幣的進出和交易。

BitPesa 是第一批利用比特幣進行商業結算的公司之一,以減少在前沿市場开展業務的成本和摩擦。比特幣作爲一種支付系統可能提供更好選擇的另一種情況是,因速度慢而造成匯款費用高的困擾。例如,根據世界銀行 (World Bank) 的數據,在 2017 年第四季度,發送 200 美元的全球平均成本爲 6.2%。

爲了滿足對更便捷的比特幣支付和小額支付不斷增長的需求,比特幣網絡必須支持呈指數級增長的交易,這在第 1 層鏈上擴展是不切實際的。這就是爲什么許多人認爲適用於比特幣的第 2 層解決方案(例如閃電網絡)可以幫助在不犧牲去中心化的情況下擴展比特幣。

由於閃電網絡上的付款不會記錄在區塊鏈上,因此不需要區塊確認即可完成。據數據提供商 Glassnode 稱,這使得支付幾乎是即時的且成本極低,假設每筆交易 1 sat,每筆交易的中位基本費率極低,爲 0.00014 美元。這種比特幣擴展可用於商業零售、同行銷售等。

Visa 理論上可以達到 24,000 TPS,但實際上其日常處理量只是其中的一小部分,與 Visa 相比,比特幣的閃電網絡是迄今爲止最快、最便宜的支付技術。

稅收待遇是使比特幣在美國等發達國家用作支付手段變得復雜的另一個因素。例如,美國國稅局將比特幣歸類爲「財產」。在支付方面,這意味着比特幣用戶每次使用比特幣進行支付或購买時都必須計算自己的收益或損失,從而降低了比特幣作爲支付選項的吸引力。如果允許用於購买的少量比特幣從稅收計算方面可以獲得豁免(國會目前正在討論的事情)來看,那么人們可能更愿意使用它作爲支付手段。

批評#3:比特幣浪費和 / 或對環境有害。

回應:大多數比特幣挖礦都是由可再生能源或否則會被浪費的能源提供動力。此外,比特幣網絡消耗的能源可以說是一種有效且重要的資源利用。

不可否認,比特幣挖礦確實消耗能源。因此,問題就變成了,使用能源來保護比特幣網絡和處理交易是否值得?答案因人而異。

那些認識到第一個、最可證明的稀缺、去中心化、抗審查和抗扣押的數字資產的重要性並提供不可逆轉結算的人會認爲確實如此。比特幣最有價值的特徵——完美的稀缺性、不可篡改性(交易的不可逆性)和安全性(抵抗攻擊)——與挖礦中使用的現實世界資源直接相關。如果挖礦和維護成本不高,比特幣就無法發揮其作爲安全的全球價值轉移和存儲系統的作用。

此外,如果爲全球數字貨幣網絡——比特幣提供動力被認爲是浪費,那么這對傳統金融體系有何影響呢?考慮實體銀行和信用社、企業辦公樓、紙質信用卡對账單、塑料信用卡、紙質促銷優惠、开採金屬以生產法定硬幣、採伐木材和其他材料來印刷實體政府的能源使用和碳足跡 ——發行貨幣、維持傳統金融體系運行所需的人力時間和精力等等。

能源是現代社會的基本需求,因此更多的問題是能源從何而來以及其用途是什么。

「從長期來看,沒有比用於維護貨幣網絡完整性的能源更重要的用途,具體而言,就是比特幣網絡的建設和維護。」——帕克·劉易斯

雖然比特幣挖礦經常因消耗能源而受到批評,但重要的是要考慮使用哪種能源。對於由可再生能源驅動的比特幣挖礦部分有不同的估計。例如,劍橋替代金融中心 (CCAF) 的第三次全球加密資產基准研究估計,多達 76% 的比特幣礦工使用可再生能源,尤其是水力發電,作爲其能源結構的一部分。

根據 CCAF 的數據,可再生能源佔比特幣礦工總能源消耗的比例爲 39%。CoinShares 估計,截至 2022 年第四季度,爲比特幣挖礦提供動力的能源結構中可再生能源部分佔 58.9%。這兩項估計都表明,比特幣挖礦的可再生能源佔比顯著增加。

許多業務由可再生能源(例如水力發電、風能、太陽能)提供動力。最近的公告還表明,與可再生能源相關的挖礦業比例將繼續增長。例如,En+ 集團成立了一家合資企業,利用碳足跡較低的可再生能源資產來开採比特幣。CCAF 還估計,即使所有比特幣挖礦都完全由煤炭提供動力,比特幣挖礦的二氧化碳排放總量也不會超過 5800 萬噸,即全球二氧化碳排放總量的 0.17%。

考慮到這一點,比特幣產生的溫室氣體排放僅相當於全球空調使用的 3%。

最近,石油和天然氣开採業務已經促使運用滯留氣體爲比特幣挖礦提供動力,這種方式利用了可能不會用於其他目的的能源,從而顯著減少了碳和甲烷排放。使用滯留氣體副產品來开採比特幣的公司也可以比以市場價格出售天然氣產生多達 15 倍的收入。建立比特幣挖礦業務也可能有助於這些公司遵守限制滯留氣體數量的法規——進行燃燒或排放,避免監管罰款或關閉運營以防止天然氣堆積。

滯留氣體是效用有限且很可能被浪費的天然氣。沒有將天然氣運輸到可以使用的地方所需的管道基礎設施的石油或天然氣井被視爲滯留氣體。如果無法使用、沒有管道運輸能力或市場價格太低,滯留氣體將被燃燒(故意燃燒到空氣中以避免爆炸風險)或排放(允許逸出到空氣中) 。

在全球範圍內,人類每年燃燒近 50,000 億立方英尺(1,400 億立方米)的天然氣。上市石油跨國公司 Equinor 還透露計劃使用滯留的天然氣,否則這些天然氣將被燃燒並產生碳排放來爲比特幣提供動力。2021 年 1 月,埃克森美孚啓動了比特幣挖礦試點計劃,該計劃每月使用 1800 萬立方英尺的天然氣來开採比特幣,否則這些天然氣可能會因缺乏管道而被燒毀或燃燒。由於該計劃的早期成功,2022 年,埃克森美孚开始探索將該計劃的業務擴展到四個新國家。

「我最喜歡的思考方式(比特幣利用滯留能源的用例)如下。想象一張世界地形圖,但以當地電力成本作爲確定波峰和波谷的變量。將比特幣添加到混合物中就像在 3D 地圖上倒一杯水——它會沉澱在槽中,使它們變得平滑。」 —— Nic Carter,Castle Island Ventures

批評#4:比特幣將被競爭對手取代。

回應:比特幣對市場認爲有價值的核心屬性進行了權衡。雖然比特幣的开源軟件可以被復制,但其社區和網絡效應卻不能。

許多數字資產已經出現,聲稱可以改進比特幣。然而,迄今爲止,還沒有一個能夠復制比特幣的網絡效應。比特幣具有使其有價值的品質,爲此它做出了明確的權衡以提供前面提到的這些品質。

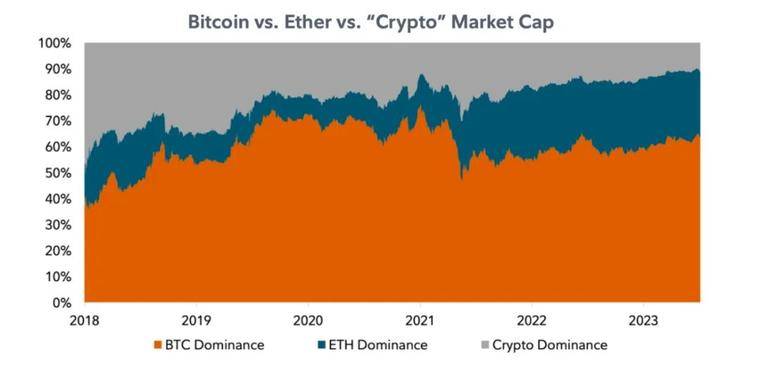

盡管競爭對手試圖改善比特幣的局限性(例如,基礎層交易吞吐量有限、波動性),但它是以犧牲比特幣價值的核心屬性(例如,完美的稀缺性、去中心化、不變性)爲代價的,這解釋了爲什么比特幣在市值、投資者和用戶、礦工和驗證者以及零售和機構基礎設施、產品和服務提供商方面繼續佔據主導地位。如下圖所示,比特幣的市值是迄今爲止最大的數字資產,約佔數字資產市場的 50%。

BTC VS ETH VS「加密貨幣」市值

雖然比特幣的軟件是开源的,可以進行分叉和「改進」,但其利益相關者社區(用戶、礦工、驗證者、开發者、服務提供商)和網絡效應卻無法輕易復制。

批評#5:比特幣沒有任何東西作爲支撐。

回應:比特幣沒有現金流、工業效用或法令的支持。比特幣由利益相關者的社會契約賦予生命的代碼支持。

在「到底什么是資產類別?」 (《投資組合管理雜志》,1997 年),Robert Greer 定義了三種資產「超類」——資本資產、可消耗 / 可轉換 (C/T) 資產和價值存儲 (SOV) 資產。

Greer 將黃金歸類爲主權貨幣(SOV)超類別,其中包括「既不可消費也無法產生收入的資產。盡管如此,它們仍具有價值。」然而,考慮到黃金在珠寶和技術(如電子產品和牙科)中的用途,黃金還具有商品 / 工業(C/T)超類別的特徵。這驅使人們認爲黃金的價值來自其在珠寶和工業應用中的實用性。不過,黃金珠寶可以被視爲一種儲存財富的替代工具,被用作「私人貨幣儲備」,而只有很小一部分黃金用於工業應用(2019 年黃金需求中只有 7% 與電子產品和牙科等應用有關)。

Robert Greer 還將法定貨幣歸類爲 SOV 資產。菲亞特是根據法令而存在的。支持法定貨幣的理由是它們得到了各自政府的充分信任和信用的支持。然而,在許多情況下,對政府和央行適當管理法定貨幣的能力的信心是錯誤的(參見委內瑞拉和黎巴嫩)。多個央行和政府已經用盡貨幣和財政政策作爲槓杆,導致其貨幣購买力隨着時間的推移而大幅損失。

根據 Greer 的定義,比特幣最適合 SOV 超類。比特幣不受現金流支持,也不受工業公用事業或法令支持。顯然,比特幣是由代碼支持的,這些代碼是由利益相關者之間存在的社會契約賦予生命的:

• 選擇在網絡上進行交易的用戶。

• 選擇承擔費用來處理交易和保護網絡的礦工。

• 選擇運行比特幣代碼並驗證交易的節點。

• 選擇維護比特幣代碼的开發人員。

• 選擇將部分財富存儲在比特幣中的持有者。

比特幣的利益相關者做出這些明確的選擇,將比特幣的獨特屬性帶入生活——其完美的稀缺性、交易不可逆轉性以及抗扣押和審查能力。比特幣的網絡效應,或者說每一個新的利益相關者的加入,都會使比特幣更加可靠,並進一步強化其屬性,吸引更多的利益相關者使用該資產,等等。

比特幣代碼提出了規則,但利益相關者對規則的執行和同意產生了當今存在的安全、开放和全球價值存儲和轉移系統。

批評#6:比特幣代碼中的錯誤可能會使其變得毫無價值。

回應:比特幣網絡及其比特幣代幣由連接的計算機組成,所有計算機都運行相同的核心比特幣軟件。因此,確實,在最基本的技術層面上,比特幣只是在計算機硬件上運行的軟件,正如我們所知,軟件可能存在「錯誤」,使其以意想不到的方式運行。

比特幣網絡在其歷史早期也確實經歷過兩個錯誤。第一次是在 2010 年 8 月,當時有人利用漏洞創造了 1840 億個比特幣。這些比特幣不僅不是通過常規挖礦過程鑄造或創建的,而且它遠遠超過了比特幣設計中內置的 2100 萬個硬供應上限,因此是一個明顯的錯誤。這在比特幣的歷史上還很早,比特幣的創造者中本聰仍在積極致力於該項目。該錯誤在幾個小時內就被其他人注意到,並且中本聰在接下來的幾個小時內創建並發送了代碼更新。

很快,足夠多的驗證節點進行了升級,並繼續在區塊鏈的「良好」版本(其中不存在 1840 億比特幣)的基礎上進行構建,並取代了「有漏洞」的版本,凸顯了社區和社會共識在此過程中的作用。

第二個錯誤發生在 2013 年 3 月,導致網絡離线大約六個小時。在這種情況下,比特幣軟件的版本升級(經常進行的操作是爲了進行小的改進或提高效率)無意中導致網絡分裂或「分叉」,兩個版本同時運行。雖然用戶的比特幣代幣安全且不受影響,但它確實導致主要交易所和交易者暫停或停止交易。通過开發者和礦工相互溝通並自愿恢復到以前的版本以再次同步所有內容的社會共識過程,該問題再次得到解決。該事件確實導致一些交易所的比特幣代幣價格下跌了 20% 以上,低至 37 美元。

自 2013 年 bug 以來,沒有發生過其他網絡「停機」事件,這意味着比特幣網絡十多年來一直保持 100% 的正常運行時間,並且,包括這些事件在內,自上线以來,比特幣網絡的正常運行時間已達到 99.99%。

雖然不能排除可能會發生另一個錯誤或升級帶來的意外後果,但我們確實認爲,隨着網絡變得更有彈性,並且更多的开發人員繼續致力於此,發生此類事件的可能性要低得多。

我們認爲這種可能性確實降低了,因爲比特幣代碼是完全开源的,所以從大公司到獨立軟件工程師的任何人都可以查看和測試它。

我們還注意到,如果發現另一個錯誤,那些擁有既得利益和大量持有比特幣和設備的人(礦工等)很可能會被激勵共同努力快速修復它。盡管如此,我們確實認爲這是一個值得考慮的批評,投資者應該爲核心比特幣網絡中出現足夠嚴重的錯誤的可能性分配一個非零的機會,該錯誤可能會導致其價值下降,甚至可能急劇下降。

批評#7:法規將減緩比特幣的採用。

回應:加強比特幣監管實際上可能是採用及其價值主張的積極指標。換句話說,如果比特幣沒有任何價值,注定會消失,那么就沒有必要對其進行監管。

Signature Bank 和 Silvergate Capital 等爲加密貨幣交易所提供服務的知名銀行最近關閉,這給數字資產市場參與者與銀行等受監管金融系統的部分無縫互動帶來了挑战。

雖然我們相信比特幣的技術是無法被阻止的(就像互聯網和其他去中心化技術一樣),但我們認爲,設計不當或缺乏監管可能會極大地阻礙比特幣的採用和發展,並且確實值得投資者考慮。它還可能引發另一種合理的批評,如下所述,即投資者冷漠的威脅。

最近,政策制定者對數字資產監管的討論有所增加,我們欣喜地看到數字資產監管越來越受到政府代表的關注和重視。也就是說,很明顯,針對數字資產和區塊鏈的獨特性的監管不明確或缺乏可能會阻礙比特幣的採用和增長。

批評#8:人們可能會失去興趣。

回應:雖然我們概述了比特幣的核心價值主張和特徵,這是任何其他數字資產都無法比擬的(可信稀缺性、不可變性、去中心化、抗審查性等),但這並不意味着其他用戶或投資者會同樣重視這些特徵 。

比特幣的成功和採用率的提高(從而導致其價格和市值的增加)並不能得到保證,相反,這是越來越多的人重視這些東西而不是替代或競爭的投資工具和數字資產的直接結果。

例如,有些人愿意在去中心化和抗審查的特性上做出妥協,以換取其他可能提供更多便利或其他獎勵的數字資產。作爲一個假設的例子,央行數字貨幣(CBDC)的推出可能會吸引一些用戶採用。它們優於比特幣的原因是其內置的網絡效應(例如政府激勵的商家接受度)、較低的波動性,或者它們與不同的服務或利益相關。如果其他投資者不太看重比特幣的去中心化、不變性或穩定性,他們可能會將資金轉向速度更快或可編程性更高的競爭性數字資產。

最終,我們認爲價值是主觀的,如果大多數投資者和用戶的主觀價值尺度與目前對比特幣的評價不同,那么比特幣的採用可能會受到限制。

然而,鏈上數據幾乎沒有證據表明人們對比特幣的興趣正在減弱。自比特幣誕生以來,隨着價格大幅上漲,持續積累並持有余額的錢包數量也隨之增加。

在比特幣歷史的早期,持有價值幾美元的比特幣可能意味着你的錢包裏有超過 10 個比特幣,但今天,我們可以看到少量比特幣正在發生積累。2014 年,大約 96% 的地址持有超過 10 個比特幣。

如今,這一數字已降至 82% 左右,九年來下降了 14%。較小地址(即持有少於 10 個比特幣的地址)的數量已增加 319%,從 2014 年初的約 4% 增加到撰寫本文時的 18%。在下圖中,我們可以看到小錢包(持有少於 10 個比特幣的錢包)的分布和積累。

比特幣按錢包大小分布

批評#9:存在「未知的未知數」。

回應:我們實際上完全同意這種批評,但請注意,這並不是比特幣獨有的批評。在本文中,我們試圖揭穿一些我們認爲不相關的常見批評,同時也包括我們認爲投資者應該考慮的風險和批評。這些是「已知的未知數」,例如比特幣代碼中的錯誤,或者比特幣的匿名創建者中本聰突然重新出現並出售所有比特幣,我們知道這可能是一個風險,但不知道確切的概率或時間。

然而,存在「未知的未知」,或者我們甚至不知道或想象不到的可能風險。任何資產的投資者都應該意識到這些,並謙虛地接受,並非所有風險都是已知的,更不用說量化了,因此,應該相應地定位他們的投資和投資組合。重新審視持續存在的比特幣批評。

結語

雖然本文並未涵蓋針對比特幣的完整批評列表,但此處概述的回應可能會被調整以解決其他常見的誤解。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。