幾只重要的 ETF 申請將於 10 月中旬迎來審核窗口,本文通過觀察近期期權市場的動態,以研究交易者對這些關鍵 ETF 日期的倉位態度;門頭溝(Mt Gox)破產案的賠付推遲了一年,讓這一懸而未決的問題繼續懸而未決;上周美聯儲利率政策打壓股票和債券,但比特幣保持平穩。

遠期波動性凸顯了交易者在關鍵 ETF 日期前後的倉位態度

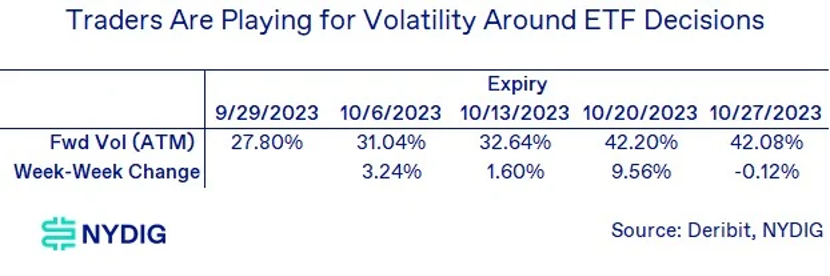

期權市場波動性大幅上升,表明交易者預計現貨價格將在關鍵 ETF 日期前後將出現大幅波動。

10 月中旬,平價 (ATM) 期權的遠期波動性顯著上升,這正好是 SEC 需要對 BlackRock iShares Bitcoin Trust ETF 做出回應的窗口期。遠期波動率從 2023 年 10 月 13 日到 2023 年 10 月 20 日躍升了 9.6 個點,表明市場預計在此窗口期間,比特幣基礎現貨價格單日變動 5.5%,可能是上漲,也可能是下跌。

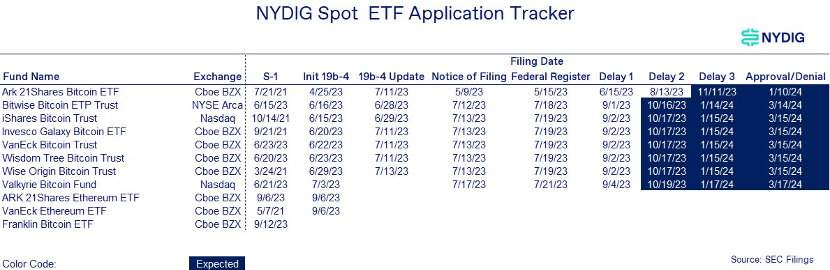

需要提醒的是,SEC 必須在 10 月 17 日之前對納斯達克提出的 iShares 比特幣基金上市請求做出回應(批准、拒絕或延遲)。從技術上講,SEC 可以在該日期之前的任何時間做出回應,但從歷史上看,這些決定要等到截止日期前幾天才能做出。

此外,SEC 還必須在 10 月 16 日之前對 Bitwise Bitcoin ETP 信托做出回應,較貝萊德 ETF 早一天。期權市場表明,交易者預計屆時價格會出現波動,可能是因爲批准或拒絕。

還有一個更重要的日期值得投資者關注,那就是 10 月 13 日。這是 SEC 對 Grayscale 案件裁定提出上訴的截止日期,這可能會爲灰度如何考慮其在現貨 ETF 方面的立場提供线索。

萬聖節把戲:Mt Gox 將賠付截止日期推遲到 2024 年

上周,負責 Mt Gox 破產案的受托人決定將給債權人付款的時間再推遲一年。最初定爲 2023 年 10 月 31 日,新的付款日期爲 2024 年 10 月 31 日。

加密歷史上這一臭名昭著的事件的解決是一個漫長的過程,歷時 9 年多,涉及約 138K BTC,按當前價格相當於約 3.7B 美元。資金的支付和債權人索賠的滿足已在行業內引起廣泛討論,特別是由於其對市場價格的影響。

隨着今年萬聖節最後期限的臨近,盡管存在潛在的市場波動,我們仍希望這一茬最終告一段落,行業丟掉歷史包袱邁步向前。但不幸的是,這一長期懸而未決的問題似乎還將持續一年(有一部分賠付今年年底就要开始了)。雖然我們可以暫時擱置賠付的念頭,但遺憾的是,明年我們將不得不再次討論這個話題,而不是邁步向前。

美聯儲利率政策壓制風險資產

上周,聯邦公开市場委員會 (FOMC) 做出了維持利率不變的決定,這是備受期待的舉措。然而,他們表示年底前可能會再次加息,這在市場上引起了連鎖反應,導致包括股票和債券在內的資產價格下跌。比特幣最初也因這一消息而下挫,但上周整體沒啥變化,而股票、債券則不然。

WEEX 注:由於潛在加息的不確定性,上周各種資產類別都承壓。股市大幅下跌,標准普爾 500 指數下跌 2.3%,納斯達克綜合指數下跌 5.0%。固定收益市場,投資級公司債下跌 1.3%,高收益債券下跌 1.4%,長期美債下跌 3.0%。加密市場盡管也經歷了一些波動,但比特幣的價格保持相對平穩,比特幣上周微漲 0.11%。

一年來,人們對宏觀經濟因素與比特幣價格之間的相關性有很多猜測。美元價值、通脹數據、通脹預期、實際收益率、名義收益率、遠期利率預期和貨幣總量等因素,都被認爲是比特幣走勢的潛在原因。然而現實是,這些因素都不能完全解釋過去十年比特幣的價格波動。

不過,當我們將注意力轉向更短的時間框架,例如 5 年、3 年、1 年時,通脹預期和實際收益率等因素开始發揮更重要作用。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。