CBDCs、穩定幣和 TBDs 等數字資產的前景將通過創新、監管和全球合作的平衡來實現。

從瓶頸到轉折點:數字資產和金融科技行業正處於十字路口。

——FIS Worldpay 公共政策主管 Anatole Baboukhian

在最近一次備受矚目的小組討論中,來自巴克萊銀行、英格蘭銀行、Goodwin Procter、Ripple 和 FISWorldpay 的專家就數字資產革命的關鍵方面交換了意見,包括 CBDC 的興起、穩定幣的作用和代幣化銀行存款。他們強調,雖然每種方法都具有獨特的潛在益處,如提高金融包容性或加強支付基礎設施,但它們也帶來了不同的監管挑战。專家小組強調,有必要創造監管環境,以適應這些新形式的數字資產,並確保公平的競爭環境。

中央銀行數字貨幣(Central Bank Digital Currencies)

這裏有一個真正的機會,可以擺脫傳統金融中最大的[......]低效率之一,即跨境支付。公共部門[通過 CBDCs]以及私營部門參與其中是一件非常好的事情。

——瑞波公司政策總監安德魯·惠特沃思(Andrew Whitworth)

各國央行开始探索 CBDC 的潛力。CBDC 是由一國中央銀行以數字形式發行的國家法定貨幣,可以在公民個人、企業和其他經濟利益相關者之間建立直接支付渠道,從而支持彈性支付系統。根據小組成員的觀點,跨境支付中心還可用作更高效跨境支付的構建模塊,這是該技術最有前途的使用案例之一。

來源:英格蘭銀行

CBDC 的技術規範和功能可能會有很大差異,因此,CBDC 的總體特徵和用例取決於發行轄區的設計決定。

設計選擇的例子包括:

- 反洗錢政策和旅行規則的實施:雖然後者在大多數公共區塊鏈上(尚未)執行(尤其是由於匿名性),但小組成員討論了 CBDC 可能具有利用架構並部署隱私增強技術的潛力,既能保護用戶隱私,又能減少金融犯罪:這是技術公司、金融機構、中央銀行和學術界之間進行試驗的主題。在英國,如數字英鎊咨詢中所述,如果引入 CBDC,則必須遵守嚴格的隱私和數據保護標准。

- 交易和持有限額:當局擔心 CBDC 有可能助長銀行擠兌。在發生銀行危機時,作爲中央銀行直接責任的 CBDC 可能會被認爲比沒有保險的銀行存款更安全。在銀行擠兌的情況下,這可能會導致銀行存款在短時間內大量流向 CBDC。

- 金融包容性:通過提供更便捷的支付服務、降低交易成本和接觸服務不足的人群,社區銀行可以提高金融包容性。

專家小組成員一致認爲,开發 CBDC 的國家必須根據本國的經濟狀況和政策目標,在設計時考慮到關鍵因素。在作爲支付手段的功能方面,與 CBDC 密切相關的是穩定幣和代幣化銀行存款。

穩定幣和代幣化銀行存款

MiCA 非常關注穩定幣,因爲監管機構希望防止不受監管的組織流通穩定幣。

——尼科爾·桑德勒(Nicole Sandler),巴克萊銀行數字政策主管

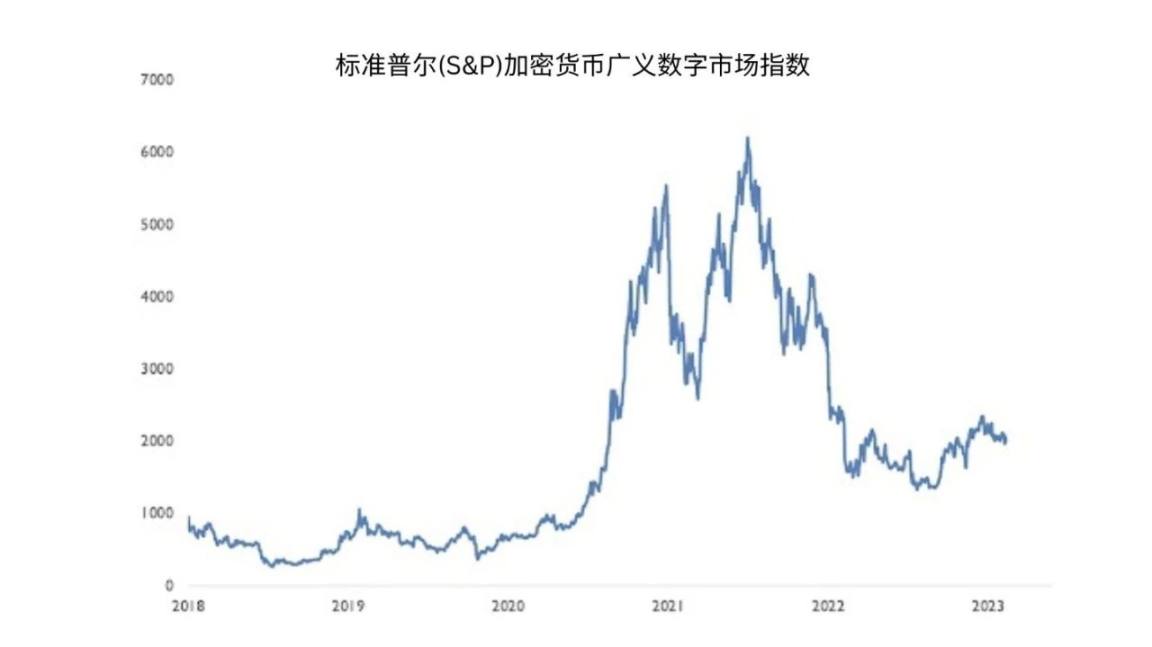

穩定幣是與穩定資產(通常是美元或歐元等貨幣)掛鉤的加密貨幣。這種掛鉤可以通過不同的機制來維持,包括現實世界的資產儲備(如 USDC)、算法機制(如 Terra 失敗的 UST)或加密擔保品(如 ETH 支持的 LUSD)。穩定幣的一個關鍵用例是保護市場參與者免受加密資產波動的影響,同時允許他們利用加密貨幣的優勢,包括速度和較低的交易成本。

加密資產(仍然)非常不穩定,來源:S&P Global 標普全球

穩定幣種類繁多,隨着其採用率越來越高,逐漸引起了監管機構的注意,因爲它們有可能對傳統金融和銀行系統造成衝擊。這使得穩定幣及其發行者成爲監管機構加強監管的目標。例如,歐盟的加密資產市場(Markets in Crypto Assets,MiCA)法規爲加密資產和穩定幣創建了一個監管框架。盡管有人擔心 MiCA 存在不明確之處(例如,各成員轄區對虛擬資產服務提供商可能有不同的許可要求),但人們普遍認爲這對行業來說是一個積極的發展。這與美國的執法監管方法或中國等地對加密貨幣的全面禁止形成了鮮明對比。

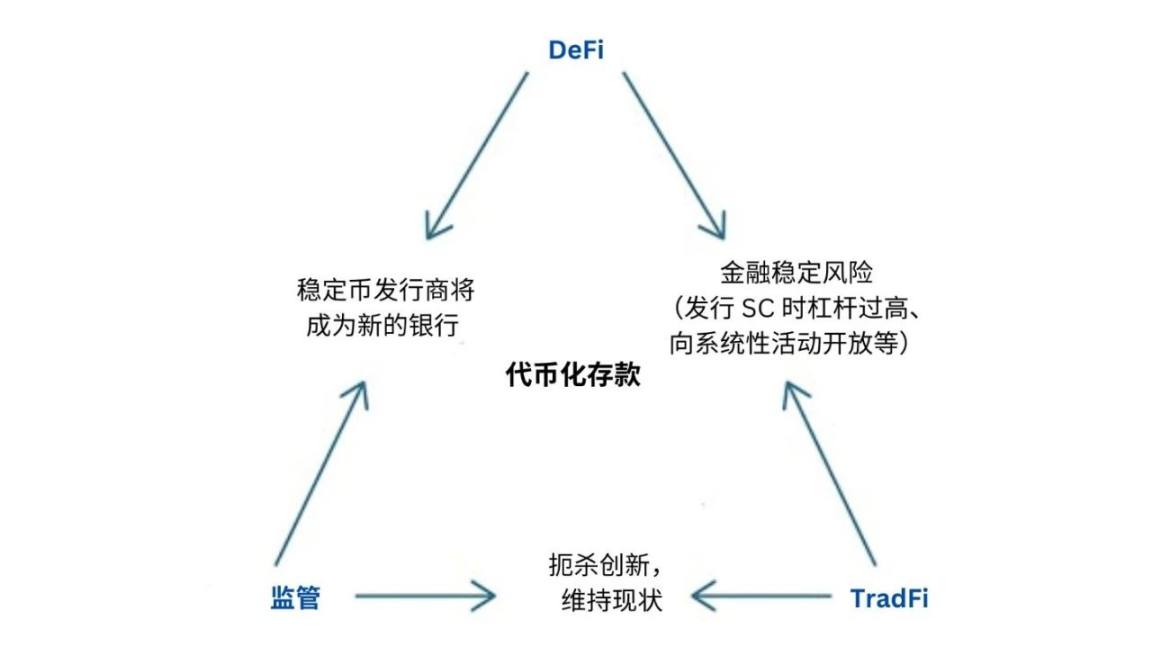

代幣化銀行存款(TBDs)是 CBDC 和穩定幣的一個有趣的替代品。TBDs 是在區塊鏈網絡上以數字代幣形式表現的傳統銀行存款。銀行存款作爲一種支持機制,可以降低市場波動性,增強人們對 TBDs 的信心,因爲 TBDs 是由銀行的底層資產支持的,而銀行的底層資產通常受到存款保險計劃的保護。此外,TBD 可以解決監管瓶頸問題,因爲它們可能在很大程度上屬於現有銀行監管框架的範圍。因此,TBDs 可能處於解決「穩定幣三難」問題的最佳位置,這迫使監管機構在以下三者之間做出選擇:一)扼殺創新;二)允許穩定幣發行商成爲新的銀行;三)金融穩定風險。

穩定幣的三難困境 來源:S&P Global Ratings 標普全球評級

小組成員討論了未來的支付方式,無論是 CBDCs、穩定幣還是 TBDs,都必須注重構建無摩擦的「支付之旅」,同時確保安全和消費者保護(如隱私)。他們談到了在國際統一的數字資產監管框架內促進數字支付和更廣泛的數字資產生態系統的必要性。

促進互操作性,制定統一的監管框架

監管不是爲了壓制創新。相反,它旨在確保創新以有效實現其目的的方式進行,包括保障消費者保護和維護金融穩定。

——英格蘭銀行金融科技中心主管艾米·李(Amy Lee)

法規爲市場提供了一個穩定的框架,旨在實現穩定、消費者保護和創新之間的適當平衡。事實上,小組成員就 FTX 等重大失誤對加密貨幣領域的影響,以及可能扼殺創新和阻礙合法市場參與者進入的潛在監管漏洞交換了意見。監管標准還可以解決各種技術架構之間各自爲政和缺乏互操作性的問題,這可能會對採用和擴展產生不利影響。

轄區內互操作性面臨的一大挑战在於如何將數字籤名技術與現有的支付基礎設施連接起來。這種整合可能需要對當前的支付基礎設施進行重大改革,而當前的支付基礎設施往往既復雜又僵化。爲了克服這一挑战,小組成員討論了中央銀行、金融科技公司和傳統金融機構合作和支持法律和監管方法的必要性,這些方法將使 DLT 能夠集成到現有支付系統和(即將推出的)CBDC 中。

小組成員在討論中提到的一個很有希望的例子是开放銀行如何解決轄區內的互操作性問題,开放銀行在英國的推出得益於監管標准的制定。與此同時,當與 DLT 結合時,它還可能爲解決信任和數字身份問題提供潛在機會。

此外,監管還有助於克服國際支付的分散性,並通過促進各管轄區之間的一致性和協調性來促進互操作性。通過統一規則和標准,監管機構可以爲所有市場參與者創造一個公平競爭的環境。這反過來又鼓勵了不同系統之間的合作,如 CBDC、商業銀行貨幣和更廣泛的數字資產生態系統。要爲支付用戶帶來最好的結果,並充分利用數字資產的潛力,必須制定國際統一的法規,在創新與消費者保護和金融穩定之間取得平衡。

監管機構可能會選擇與傳統金融參與者相同的制度,認爲相同的活動應受到相同的監管。或者,監管機構可以制定更有針對性的監管制度,以解決新技術帶來的具體問題,如去中心化和匿名性。隨着 DLT 融入到傳統金融,政策制定者將加密公司的監管水平與傳統金融服務提供商的監管水平保持一致至關重要。Goodwin Procter 合夥人 Arvin Abraham 表示,將數字資產納入主流金融服務監管是一個明確的方向。然而,新的監管需要考慮到數字資產在技術上不同於 TradFi 資產,如果不採取統一的方法,可能無法實現預期的政策成果。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。