作者:0xLoki,來源:作者推特@Loki_Zeng

以下僅代表個人思考,很可能都是錯的,更不構成投資建議。

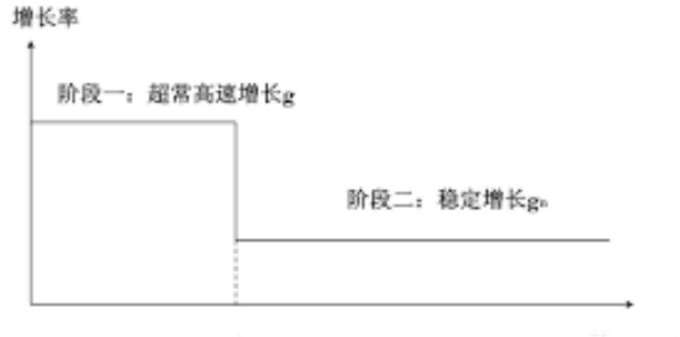

一、平台幣的二階段增長模型

之前的推文提到交易所平台幣一個大坑是不要迷信PE,這一點的背後是股利增長模型,我們把回購、分紅、打新權益、手續費抵扣統一看作股利,那么理論上交易所平台幣的估值就應該和股利成正比。按照這種估值邏輯,2020年的“三大”投資價值HT>BNB>OKX。

但結果很顯然是錯的,原因就在於只看PE相當於用了一階段估值模型,而實際上至少應該用二階段模型,因爲除了當前收入,未來增速也會發生決定性的作用。當然,加密貨幣市場存在典型的牛熊周期,所以實際的模型會更加復雜,但總的來說,增速會對估值和價值回歸產生影響,尤其在牛市起到決定性作用。

即:平台幣的估值取決於當前價值捕獲能力+增長潛力。

二、牛市階段平台幣的真正驅動力

那么下一個問題就是:什么對增速起決定性作用?答案是資產。

在之前的推文中我提到平台幣最好的买點是牛初,有人覺得這句話沒有意義,但這裏的牛初並不需要那么精確,這個牛市指的並不是6000美元的BTC,說得更加直接一點,等到BTC站穩ATH之後,平台幣會出現一個好的买點。

背後的邏輯很簡單,交易所的利潤來自交易和資沉,而真正交易需求大爆發往往伴隨着資產大爆發,當BTC從1萬美元漲到3萬美元的時候,交易所並不能賺太多錢,因爲這個時候交易主要仍然局限在BTC上,但真正的交易量來源於資產的大爆發,在2017年是ICO,在2020-2021是DeFi Summer,是Gamefi,是新公鏈。

講到這裏,BNB的成功就變得並不意外了,因爲在2019-2020年期間,Binance在資產層的競爭當中領先了至少一個身位。具體來說有兩個支柱:Binance Labs和BSC。如果從2019年开始關注Binance的IEO,你會發現這些項目並不是毫無邏輯的,而是相互關聯,能夠構造成網絡效應的,最典型的一個跡象是我清楚地記得,當年Binance的某一個IEO,官宣的合作夥伴中有超過一半是往期IEO項目。而這只是一個开始。這期間,Binance Labs逐漸登上舞台(2018年成立)。

此時,命運的齒輪已經开始轉動,IEO和Binance投資標的將在之後的牛市中成爲Binance最大的財富之一。

再之後到了2020年的DeFi Summer,客觀地說幾乎所有的交易所都不同程度地踏空了第一輪DeFi Summer,但Binance迅速推出了BSC,最初版BSC的本質就是承載當時ETH需求的外溢,而此時,一些友商的大部分員工甚至一些高管連鏈上錢包都不知道如何使用。

在Binance Labs和BSC的加持之下,BNB取得了前所未有的成功,其本質就是在資產層面的布局優勢轉化成爲了牛市中的資產發行權。道理很簡單:最優質、最具財富效應的資產在BN首發或者BN成爲了交易主盤,作爲交易者,你怎么選?作爲項目方,你怎么選?於是增長飛輪得以實現:更多用戶、更強財富效應、更優質的資產。

這裏可以對比的其它幾家交易所,FTX相對來說也比較成功,而實現路徑也與Binance類似:Solana +Alameda/FTX Ventures; Huobi也依靠該策略取得了顯著效果,甚至一度有比肩甚至超過BSC的勢頭,但很遺憾在各種原因之下最後不盡如人意;而OKX在這一階段顯然處於下風。

這裏說一句題外話,雖然現在市場對Binance的投資和上幣存在許多爭議,但從我個人接觸來看,Binance Labs相比短期利益更注重長期價值,具體提現在Binance Labs敢於領投、更愿意投更大份額,反而對於估值相對不敏感,與許多“VC”追求低估值、跟投小Size、希望盡快解鎖恰好相反,甚至在很多時候Binance labs會主動要求項目方延長包括自己在內的投資人份額代幣Vesting期限。

而某家不適合透露名字但是創始人已經進去的交易所關聯VC,大家可能會發現它們的投資標的最後表現並不好,那是因爲部分項目它們會以很寬松的條款進入Pre-Seed輪,這裏就不展开BB了,高下立判。

三、熊市的增長失速和監管壓力

二階段股利增長模型的第二階段會進入一個穩定的狀態,也就是說,高增長必然是無法持續的。原因有很多:基數變大導致增長必然失速、管理變得更加困難企業效率變差、針對Top1的“傾銷”等。

這裏需要額外講的一點是針對交易所的“不可能三角”。這個理論是我之前分析鏈上菠菜賽道提出的,但加密交易所也存在很多灰色地帶,所以同樣適用於這一個框架。簡單來說,交易所是存在規模經濟的,規模越大,價值捕獲能力會呈非线性增長,選擇合規+規模,勢必需要放棄一部分利潤,選擇規模+利潤,勢必會舍棄一些合規。

這也是Binance現在面臨的問題,也許有許多其它交易所合規程度不如BN,但它們的規模不夠大,所以受到的監管壓力反而更小。除了監管壓力以外,我們也可以看出Binance當前存在一些增長的壓力,裁員傳聞、开通跟單、要求部分項目方引入做事商都是增長壓力的體現。

當然,這些壓力並不會對Binance的基本面產生根本性的改變,這只是規模足夠大+熊市+長時間進攻性战略的必然產物。

四、進攻之道與防守之道

與Binance的進攻性战略相反,OKX是“防守型战略”的典型代表。我們可以看出,Binance從投資到上幣再到運營,都一直在強調【教育】,這正是增長焦慮的體現,Binance已經喫下了盡可能多的存量市場,想要高增長持續,吸引圈外流量是唯一的辦法。

過去一段時間OKX做的事情:

(1)上幣/IEO很少

(2)在資管方面付出了大量成本:高息理財補貼、鯊魚鰭、結構化產品,這些產品都是爲了吸引存量用戶和存量資沉

(3)MPC錢包、AA錢包、NFT聚合市場,CeFi和鏈上世界的融合,這些產品的目的都是爲了在鏈上化的趨勢下讓用戶仍然在OKX的生態中留存。

個人認爲這種防守型战略在2022-2023熊市期間非常成功,OKX收獲了用戶,也收獲了口碑,這種成功也能一定程度上解釋OKB的價格表現。

五、回歸起點:平台幣值得屯嗎?

如果你問我最看好哪些平台幣或者認爲哪些平台幣的基本面最優秀,我可以回答:

(1)BNB

Binance面臨着很強的監管壓力和高增長壓力,BNBChain近期表現也不盡如人意。但BNB的基本面並沒有發生根本性的反轉,Binance仍然擁有龍頭地位、擁有資產層面的優勢,擁有最強的盈利能力,還有opBNB、Greenfield帶來的想象空間。

(2)OKB

OKX是熊市階段表現最好的交易所之一,尤其是其防守战略取得了顯著成功,而且這種防守战略在牛市來臨的時候同樣可以切換爲進攻性战略,防守並不意味着永遠的防守。

(3)BGB

BGB是爲數不多在熊市中仍然堅持進攻战略的交易所之一。另外BGB也有原Bitkeep錢包、ForesightNews、Forsights Ventures的橫向生態優勢。(說句題外話,Foresight Ventures也是我認爲當前最好的亞洲Crypto VC之一)。

但如果你問我有沒有买BNB/OKB/BGB,我可以很明確地告訴你:一個都沒有买,當前價格的話預計接下來一段時間也不會买。三點原因:

(1)估值確實有點高。

(2)估值方法失效。一個有意思的事情是對於這三個平台幣而言,因爲我們根本不知道真實流通量是多少(扣除創始人和平台自持的那部分),一種典型的看法是BNB在牛市前被回購走大部分,OKB在山西事件後被回購走大部分,而BGB從發行就保持着高控盤狀態。所以對於這三個平台幣而言,任何估值模型都已經完全失效。

(3)最开始說的,平台幣並不直接受益於熊-牛轉換,而是受益於牛初-牛中期間的資產大爆發,而資產大爆發現在離我們還很遙遠,上車的窗口並不會馬上關閉。

一個反常識的觀點是:現在买200U的BNB,並不會比你在下一次牛市追漲800U的BNB劃算,因爲你要考慮盈虧比和機會成本,如果牛市還很長呢?如果這期間Binance出現問題或者被flip呢?這期間你參與其它投資的收益,甚至空倉帶來的損失規避EV呢?

至於其它平台幣,說實話我使用得比較少或者了解得不多,但我總體而言我認爲這些平台幣在這個階段並不會是太好的標的。現在正是流動性枯竭的中期,也是一些盈利能力沒有那么強的交易所最痛苦的時期,一些時候表面數據並不能確保絕對的安全,例如上一個周期的Dragonex龍網、Fcoin。爲了保住本金犧牲一些潛在收益並不是一件壞事。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。