ETH Staking的過去和現在

在开始之前,我們還是需要來簡單回顧一下ETH的Staking。與目前上线的絕大多數PoS公鏈不同,以太坊的PoS不支持鏈原生的代理委托,也限制了單一節點(有利可圖的)最大質押規模爲32個ETH。這種質押方式的好處顯而易見,可以盡可能的減少單一實體直接通過控制一個龐大的節點來左右以太坊共識的可能性,保持以太坊網絡盡可能的去中心化。但是由於節點運營的操作復雜度對於普通用戶而言相當之高,所以除了用戶自行質押的solo staking之外,在實踐過程中,逐步出現了另外3類Staking方式: staking pools、liquid staking以及cex staking,這4種質押方式的特點如下:

- Solo staking即質押用戶自行處理全部質押流程和後續維護的方式,其主要弊端是對設備、資金、知識、網絡的高要求。

- Staking pools則一定程度上免除了質押用戶對網絡和硬件的需求。質押用戶只需付出一定的費用,就可以請專業的質押服務提供商來對自己提供的32ETH進行質押來獲取收益。同時這種方式也能保證取款私鑰仍由質押者本身掌控,對資金的掌控度也較高。但是對質押者的資金和知識仍然具有較高要求。在某些分類中,這種質押方式也被稱作Staking as a service。

- Liquid staking在staas將節點具體運營外包給專業節點運營商的基礎上更進一步,由質押池來統一歸集用戶的ETH進行質押操作,使得用戶可以以任意金額進行質押,同時質押池會給用戶發放一個質押衍生品LSD(Liquid Staking Derivatives/ Tokens, 我們下文統一以LSD來代替),LSD在DeFi中目前已經有了豐富的用例,我們後文會詳細介紹。當然,liquid staking模式本質上所有質押的資金都屬於質押池的合約所擁有,對於質押用戶而言,需對質押池有所信任。在某些分類中,這種質押方式也被稱作Pooled staking。

- Cex staking則由cex來處理全部質押流程,同樣允許用戶質押任意金額,也通常會發放質押憑證(如Coinbase的cbETH,binance的bETH)給用戶。

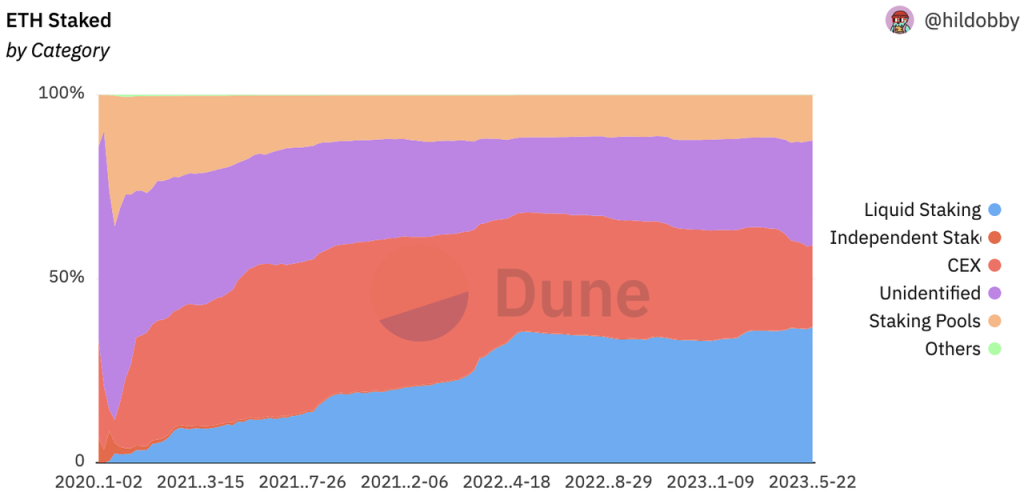

下圖:ETH staking的相對份額佔比歷史變化情況

來源:(注:由於統計的復雜性,solo staking的佔比難以統計,在絕大部分對質押分類的統計中都會有一類“待識別”(上圖中的Unidentified),而根據近期,目前總質押量的6.5%由solo staker所提供)

從上圖我們可以很明顯的看出,除去信標鏈剛上线的2個月時間,直到2022年4月之前,由於Cex天然的具有很多用戶托管的ETH,作爲自然的一種生息渠道使得CEX Staking迅速成爲了Staking的領先者,而這種情形並不是以太坊基金會以及社區成員想要看到的。而伴隨着Paradigm等機構投資Lido,以及stETH逐步建設出的良好的流動性和可組合性,Lido迅速發展起來,後續也帶動了整個liquid staking類型的發展。到現在liquid staking一直在賽道內佔據着領先。

在Shapella成功上线之後,CEX的質押份額出現了明顯的下降,相當部分原本在cex質押ETH的用戶开始轉往liquid staking以及solo staking(Unidentified)。

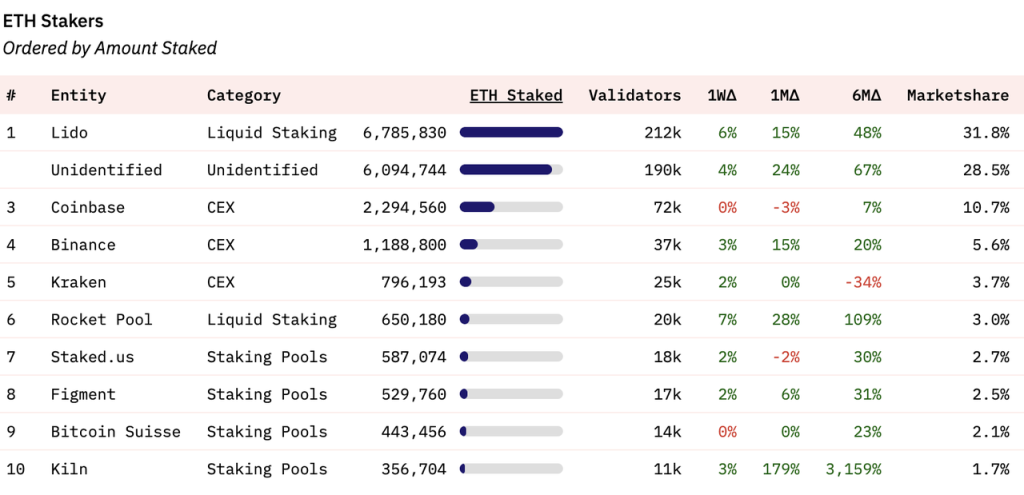

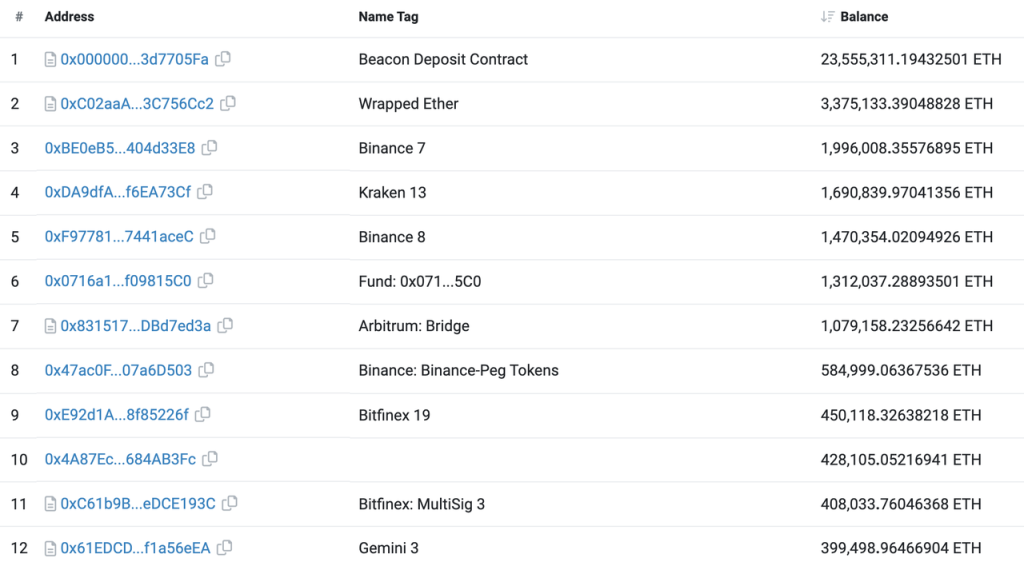

按照具體的質押實體來看,目前Lido佔據31.8%的總質押市場份額,排名第3至第5的是3個中心化交易所,排名第6的是另一個liquid staking服務商Rocket Pool,而排名7-10的都是Staking pools。

來源:

ETH Staking未來的收益率

質押獎勵的高低是普通用戶是否參與質押的決定因素,我們探索未來ETH staking的發展需要對質押獎勵的構成以及未來發展態勢有所了解。我們知道,在Merge之後,質押以太坊除了能夠獲得共識層的獎勵之外,還可以獲得執行層的獎勵。目前這兩部分的APR總計在5.4%。

來源

共識層的獎勵是以太坊網絡增發的ETH,其獎勵的釋放隨着質押總量的上升而上升,但是質押的APR會隨着質押ETH總量的上升而下降,目前共識層的獎勵APR爲3.4%,目前市場普遍估計在今年年底的ETH質押率會在25-30%左右,當質押率達到30%時,共識層的APR獎勵大致在2.4%。這個獎勵比絕大多數PoS鏈的獎勵都要低得多,也是以太坊基金會“ETH發行量最小化”原則的一個體現。

以太坊質押執行層的獎勵則包括兩部分,1是網絡的優先費(Priority fee),也就是用戶所付的gas中除去被銷毀之外的部分,2是MEV。這兩部分共同的特點是其收益並不隨着質押ETH數量的上升而上升。這部分是ETH staking獎勵的主要變量,我們需要對其進行進一步研究。

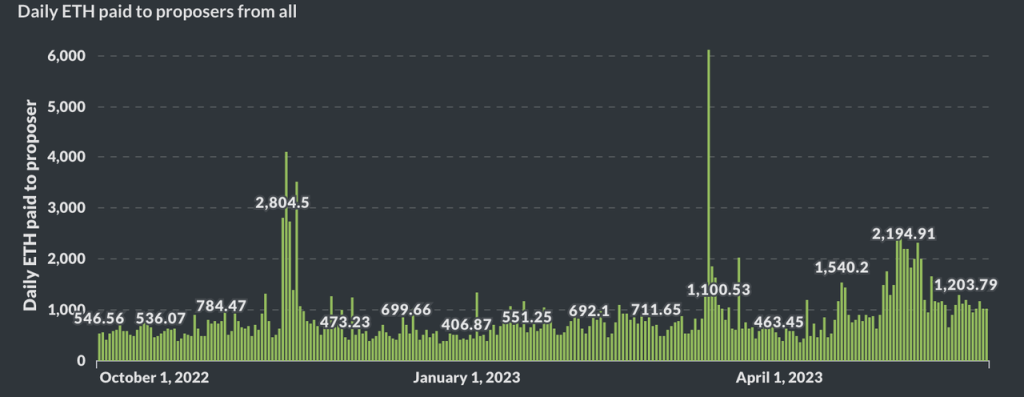

來源

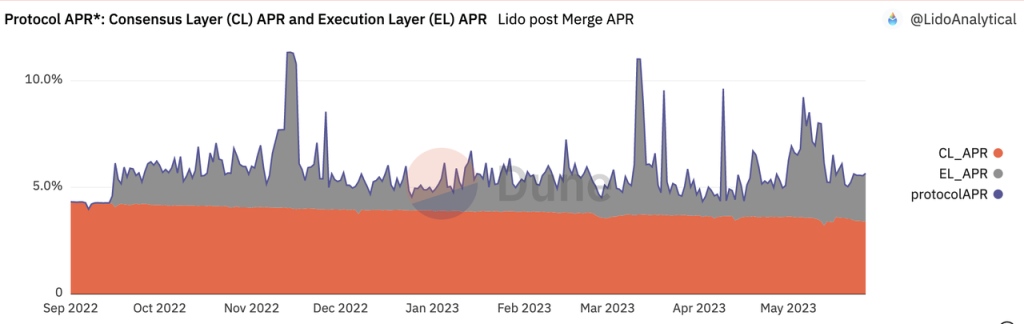

來源:其中,CL_APR代表共識層的收益;EL_APR代表執行層收益

Flashbots統計了Merge以來的proposer(即validator)的總收入情況。Lido也統計了Merge以來的Lido的共識層收益和執行層收益APR如上,兩者趨勢一致,Lido還統計了共識層和執行層收益的對比情況,我們以Lido的圖表來進行詳細分析。

我們可以看出,在Merge之後,共識層APR隨着質押總量的提高在緩慢下降,而執行層的APR變動比較大,平均在1.5%左右,使得質押的收益可以達到5%。而當鏈上活動頻繁時(比如5月的meme season)來自執行層的APR甚至會超過共識層的APR,使得質押以太坊的收益率接近10%。Staking收益作爲以太坊網絡的“無風險收益率”(參見),對於ETH持有人的吸引力是巨大的。

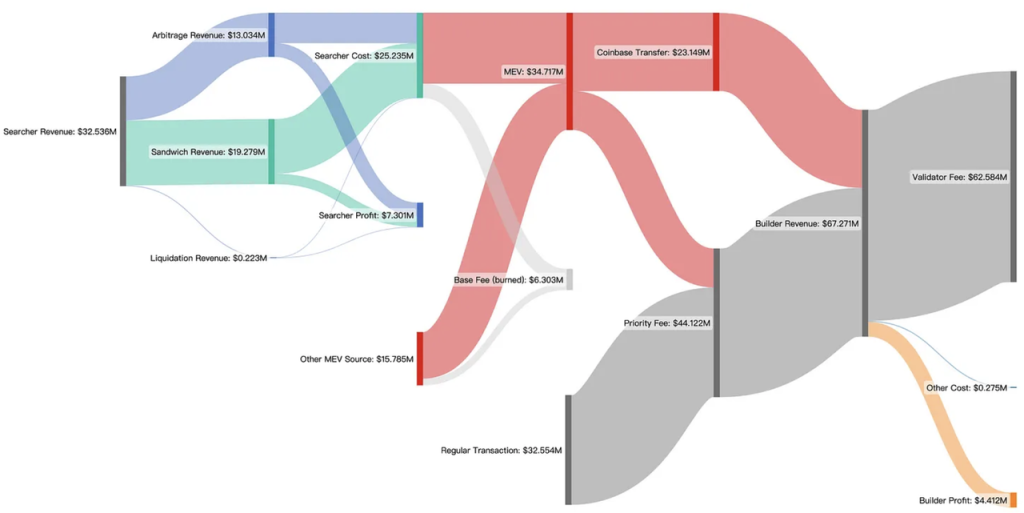

那么執行層收益未來會如何演變?我們首先需要了解優先費和MEV佔質押者執行層收益的佔比。我們可以參考MEV數據服務商Eigenphi對2023年1月-2月的以太坊執行層生態各個角色的收入數據進行的詳細分析:

來源:

我們可以看到,在2個月的時間裏,優先費和MEV基本以55%:45%的比例(4412萬:3472萬)構成了執行層的以太坊質押收益(Validator fee)。

我們接下來探究優先費和MEV未來的變化趨勢。

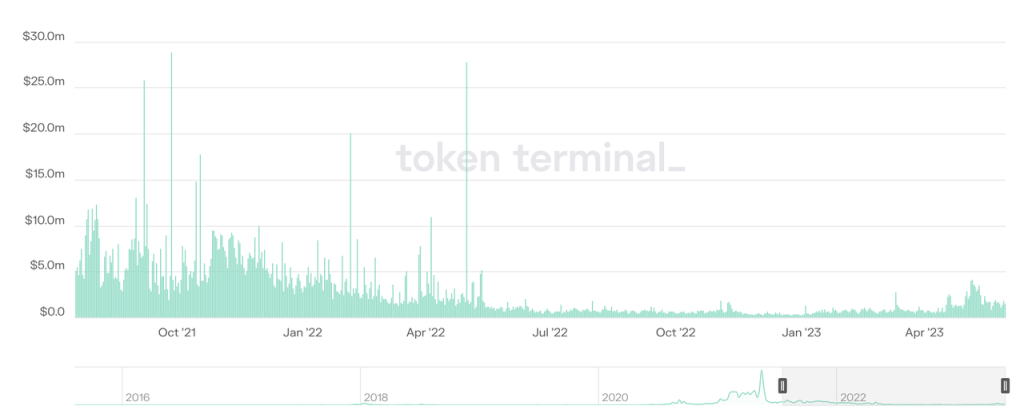

以太坊網絡的優先費 來源:

在優先費方面,從EIP-1559上线以來,目前行情已經經過了一波牛-熊的轉換,我們可以看出,優先費與行情熱度關聯較大,在21年牛市期間,日均的優先費可以接近1000萬美金,而在22年熊市期間,日均優先費在80萬美金左右,在今年5月份的Meme Season,日均的優先費可以達到300萬美金左右。在未來,優先費仍將隨着行情波動而變化,並且這部分收入是ETH本位的,在未來仍然會隨着行情繼續波動。

在MEV方面則要更加復雜一些,除了無法從鏈上完全分析清楚的MEV之外,其構成主要包括套利、三明治攻擊和清算三種,我們目前沒有找到關於MEV在Merge以後的最新趨勢數據。但是以太坊基金會長期以來對於MEV總體的態度比較負面,在1年前他們提出了(Proposer-builder seperation,提議者建造者分離)的計劃,其中一個目的就是爲了消除MEV對小型質押者收益的影響。在近期,以太坊基金會研究院Justin Drake提出了名爲的計劃,計劃在未來的3-5年將MEV全部銷毀,作爲以太坊通縮的另一力量。盡管這一方案還在計劃階段,並且涉及衆多利益權衡,但是從以太坊成功從PoW轉爲PoS來看,他們存在“說服”生態內關鍵的利益相關方舍棄他們的利益,而實現以太坊路线圖的能力。

因而,佔目前總質押收益大概20%的MEV,在中長期來看由於不符合以太坊基金會的價值取向,將很有可能會縮減乃至消失。

另外一個值得注意的邊際因素是L2。在以Rollup爲中心的以太坊路线圖的驅動下,一定會有越來越多的交易從以太坊L1轉移到L2,進而不可避免的降低在以太坊主網的MEV以及優先費,而目前L2的MEV/優先費均由L2自行處理,和以太坊主網的質押者無關。尤其在坎昆升級進一步降低ETH L2的費用之後,可能會驅動L2的進一步蓬勃發展,L1的總體能夠獲得的手續費+MEV有可能也會因此而進一步降低。

綜上,在ETH staking收益的構成上,綜合考慮MEV burn和L2的影響,當ETH質押佔比達到30%時,ETH質押的收益將很可能降低到3%的水准(包括2.4%的共識層收益和0.6%的執行層收益)。這個收益率對於用戶參與質押的熱情會存在顯著的影響。

Liquid Staking的方式仍然會是質押的主流,其集中度可能會進一步提高

Shapella升級激活了ETH的提款功能,使得Solo staking和Staking pool方式質押的ETH也獲得了流動性。而Liquid staking之所以能在21年-22年迅速發展起來,其核心因素就是liquid staking協議可以給LSD提供流動性,從而變相地實現了質押的退出。所以說Shapella升級明顯降低了liquid staking的優勢。盡管solo staking仍然有着相當的操作門檻,但是目前服務於solo staker的工具也日漸增多,solo staking的門檻也會逐步降低,並且solo staking還有着維護以太坊網絡去中心化的正統性,受到了以太坊基金會的大力支持。

爲什么我們依然認爲liquid staking會保持在質押賽道中的優勢地位,甚至集中度可能進一步提高呢?

主要原因在於可組合性。LSD具備良好的可組合性,也就意味着獲取更高收益的可能性/更高的資金效率。參與Staking的用戶天然是對收益敏感的,他們傾向於選擇收益更高的質押方式。由於LSD的高可組合性實際上提供了質押用戶更高的收益。

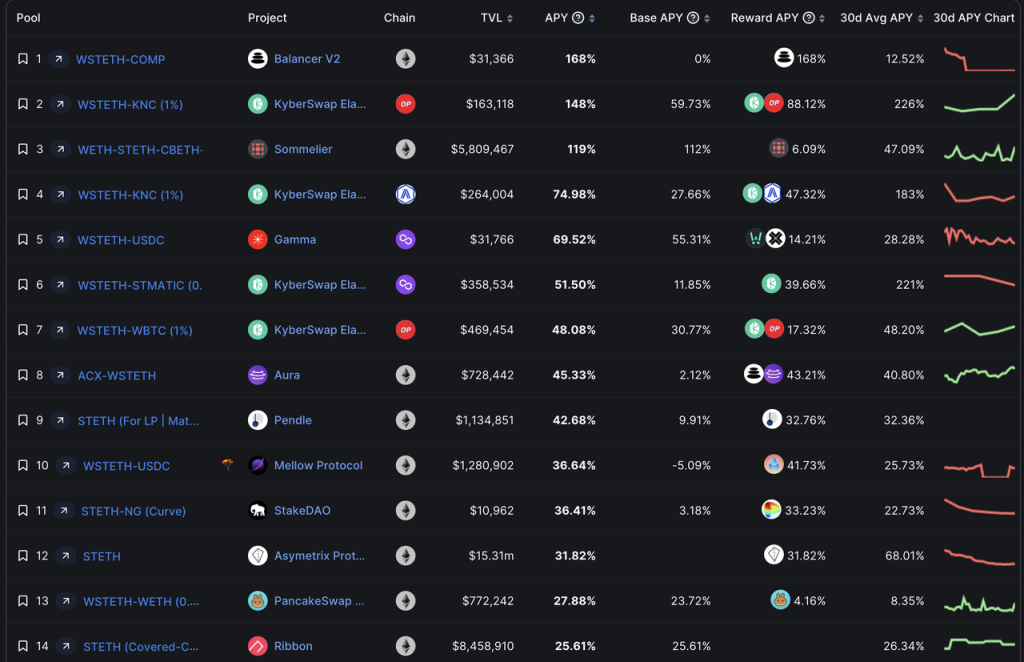

在質押的基礎收益爲5.6%的當下,LSD可以比較輕松的獲得10%的APR。以Lido的stETH爲例:

來源:

我們可以看到,目前stETH LP可以比較容易的獲得50%以上的APR,考慮到配對資產的資金佔用,總的APR也可以超過25%;而stETH單幣在Asymetrix(LSD的pool together)和Ribbon(期權協議)也可以獲得25%以上的APR(盡管可能面對一些風險),在疊加stETH本身5.6%的APR,會使得用戶通過lido進行質押的總收益達到30%。

除了高收益之外,stETH在DeFi藍籌協議中也被廣泛的集成:Maker、Aave和Compound都支持stETH(wstETH)作爲抵押物,在抵押參數方面與ETH差距並不大,在Curve的stETH-ETH仍然有超過11億美元的流動性,這使得持有stETH不論是直接swap還是抵押借貸都可以更加便捷地獲得流動性。

這些優勢,都是solo staking和通過staking pools進行質押所不具備的。尤其是,假若ETH質押收益率如我們上文所述降低到只有3%時,考慮到solo staker和pool staking爲了3%的收益率所付出的設備、知識、時間和精力,人們將很有可能選擇簡單且收益更高的方案。

以太坊社區用戶愿意維護以太坊的去中心化,但是他們也需要考慮機會成本。“維護以太坊的去中心化很重要也很酷,但我還是希望選擇30%”。

LSD與LSD-Fi

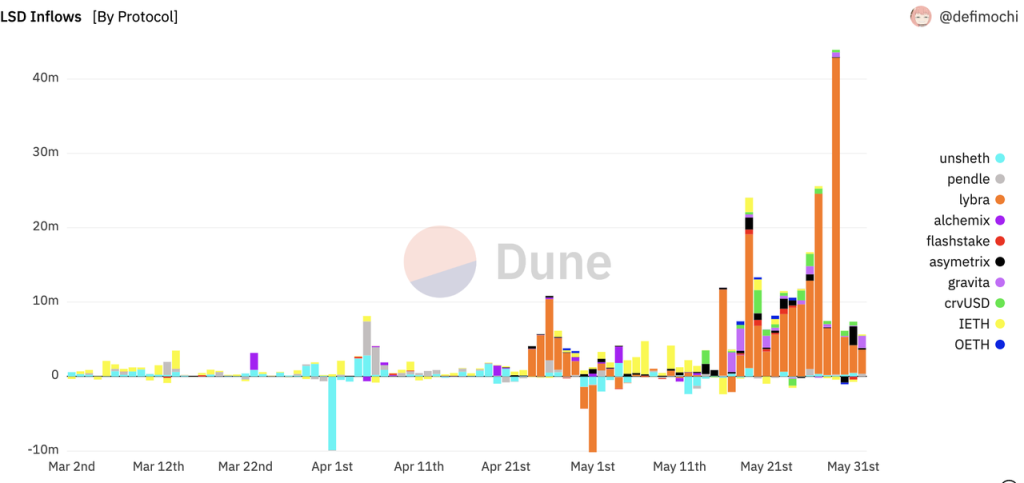

在Shapella升級之後,市場上出現了非常多的LSDfi的項目,他們的共同特徵是吸引用戶的LSD存款,進行各類金融應用。很多人認爲我們將會遇到一個LSDfi summer。

來源:

我們本文中不討論具體的LSDfi項目的優劣,因爲在我看來,LSDfi並沒有开創某個業務類別,而只是允許LSD作爲很多業務开展的抵押物,本質上這些協議所做的業務仍然是穩定幣、仍然是收益聚合、仍然是Dex、仍然是利率服務。其業務能否成功开展,仍然要看他們對於穩定幣、收益聚合、Dex、利率服務市場的理解。在目前已經實際上线產品的LSDfi的項目中,我們也還沒有看到能夠擺脫Fork和單純的Yield farming遊戲的項目。當然,仍然有更多的優質的LSDfi項目並沒有上线,我們也期待未來有更多的創新依托LSD而出現。

我們想討論的,是LSDfi對整個Staking行業的影響。

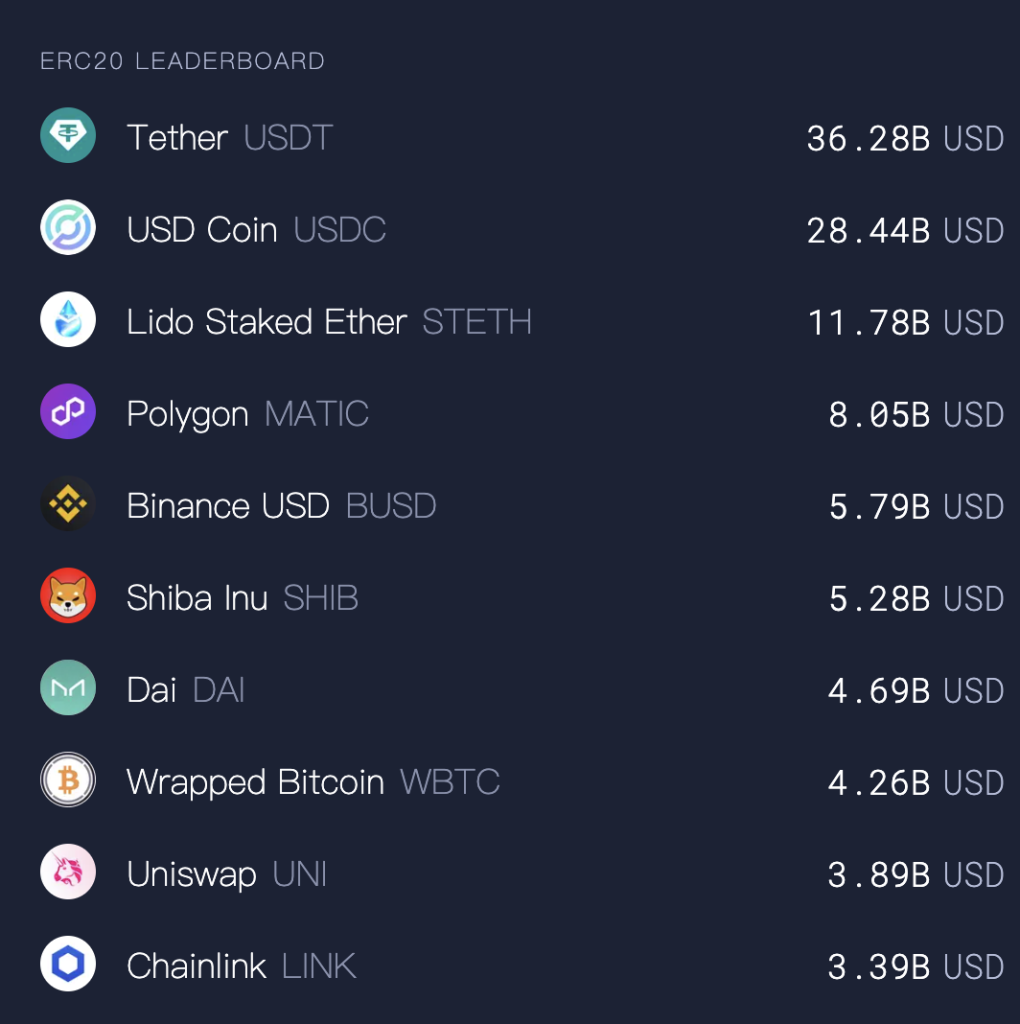

LSD的持有人一定具有兩個特徵:他們在鏈上持有ETH並對DeFi有所了解;他們對收益率敏感(所以才會去質押)。而這兩個特徵使得他們成爲了以太坊網絡上任何DeFi創業者的目標用戶:鏈上持有ETH,所以可以進行鏈上操作,也可能對他們的業務有所理解;對收益敏感,所以通過激勵可以影響這部分用戶的行爲。事實上,在DeFi發展到今天這個已經相對成熟階段的時候,仍然有很多ETH的持有人是僅在中心化交易所持有ETH的。

來源:

基於這一波LSDfi的熱潮,會有越來越多的LSD項目初步上线,他們都具有嶄新的代幣,也就意味着具備着嶄新的市場預算。在unshETH、Agility、Lybra上發生的事情,在未來3-6個月內的LSDfi可能還會輪番上演,LSD將會持續的出現遠超ETH在鏈上收益的APR,將可能會形成LSD和LSDfi之間自我強化的飛輪效應:LSDfi越多,提供的收益越高,ETH持有人就越有動力將他們的ETH轉換爲LSD;越來越多的LSD又會激勵DeFi協議瞄准這部分用戶,通過提供高收益吸引這部分用戶從而度過協議的冷啓動階段。

最終可能所有的DeFi協議都可以被稱爲廣義上的LSDfi,因爲他們都或多或少地支持了LSDfi(事實上,目前除了少數的穩定幣協議,絕大部分DeFi協議都已經與LSD有所關聯)。顯然,LSD可以捕獲LSDfi的beta。LSDfi的火熱將會進一步促進liquid staking在staking整體賽道份額的佔比。

以太坊基金會的態度

在有關staking的相關問題上,以太坊基金會表現出來的態度有如下:

- 不希望太多的ETH進入staking,太多的ETH進入staking一方面會使得共識層的ETH獎勵釋放變多,與以太坊一直以來的“最小化可行發行量”的理念所違背,另一方面會降低以太坊的經濟帶寬(economic bandwidth,,指Layer1的流動市值,是支撐其上一切Dapp運行的基礎)。

- 對MEV看法負面。對於每一個以太坊質押者而言,MEV是隨時可能從天而降的、幾率很低的巨大獎勵,若不加以幹預很容易出現受迫中心化(如BTC和ETH在PoW的礦池),從而在以太坊的共識之上建立新的聯盟(如現在的MEV-boost),造成在共識層不必要也不一定安全的復雜性。以太坊基金會中長期來看會推動銷毀MEV,將MEV從少數驗證者的特權,變爲所有ETH持有人的共同獎勵。

- 不希望看到一個過於強大的LSD,強大到可以在以太坊主網上“代替”ETH。這也會給ETH帶來更多不必要的安全隱患。

以太坊這種想法背後的主线,是希望維護一個去中心化的共識層,同時不影響ETH本身作爲以太坊網絡最主要的抵押資產的特性,也不希望以太坊的共識層受到基於以太坊構建的協議的影響。

來源

stETH目前是以太坊網絡上最大的非原生的非穩定幣資產。比stETH排名更靠前的USDT和USDC,他們的用例確實非常廣泛,但是本質上是靠Tether和Circle的信用在維系,倘若他們出現了問題,確實可能會對以太坊有很大的影響,但是並不會消耗以太坊的信用。

但是stETH的特殊之處在於,他目前已經幾乎被所有的DeFi協議作爲和ETH類似的抵押物所集成。我們不妨做個思想實驗,假若Lido Finance的合約受到攻擊,所有Lido在信標鏈的取款私鑰均被黑客所控制。那么以太坊是否會需要如同the DAO事件一樣,進行一次硬分叉?

沒有人希望看到這個,因此我們也就能理解爲何以太坊基金會需要努力的支持solo staking,以太坊社區爲何討論是否需要限制Lido的規模,也就不難理解Lido爲何會把去中心化作爲自己接下來的主要任務。但問題是,一個大的liquid staking服務商出現,並不是某個邪惡的中心化組織故意爲之,而是市場博弈的自然結果。即便以太坊基金會/核心社區能夠通過某種形式控制了Lido的規模,也會有Mido或者Nido出現,成爲那個質押的謝林點。

在我們面前有兩個世界:

- 一個是以太坊基金會最初設計中所希望看到的:ETH質押的比例不高,足以維護安全即可,大部分ETH還是在主網上作爲抵押資產來維持各類Dapp的正常運行,質押的主體是Solo staker;

- 另一個是我們實際上很可能看到的:由於一個(或幾個)強大的LSD的存在,更多的ETH進入了liquid staking,這個(或這幾個)LSD成爲各個DAPP的抵押物,在很大程度上這個(或這幾個)LSD“成爲了”ETH。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。